Осцилляторы или опережающие индикаторы: характеристика и риски

Добрый день, читатели блога о трейдинге. Осцилляторы реагируют на изменение импульса (моментума или динамики) движения цены акции, предупреждая трейдера о возможном развороте текущей тенденции еще до того, как на графике появится вершина или впадина. Поэтому их еще называют как опережающие индикаторы. На самом деле они не прогнозируют будущее движение цены, как думают многие, а просто указывают на замедление текущего импульса и вероятность разворота. В связи с этим во время тренда опережающие индикаторы будут давать много ложных сигналов. На этой странице мы рассмотрим общие характеристики, которыми обладают все осцилляторы, их торговые возможности и риски.

Как работают осцилляторы

Некоторые начинающие трейдеры думают, что опережающие индикаторы – это какие-то магические инструменты, которые умеют предугадывать будущее направление цены. Но это не так. Запомните: никто и ничто не может спрогнозировать краткосрочные колебания цены.

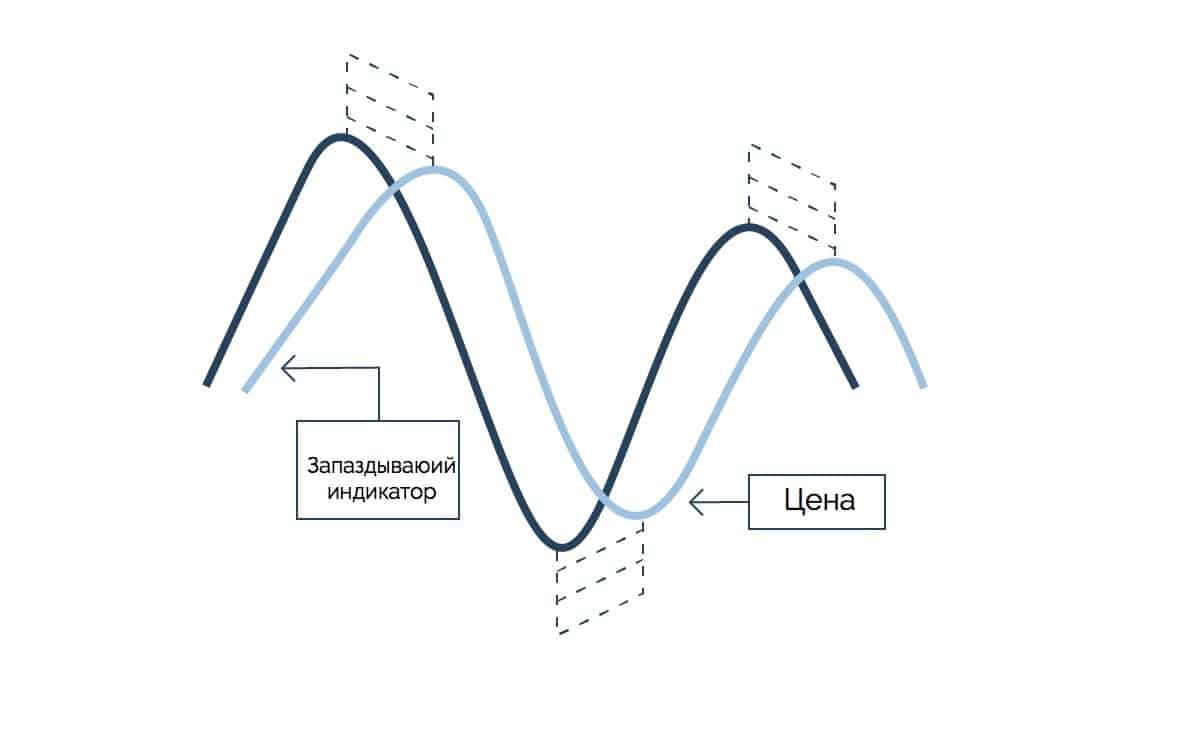

Так в чем же их секрет? Смотрите, трендовые индикаторы, такие как: скользящая средняя, полосы Боллинджера, MACD, просто берут текущую цену и усредняют к прошлой. Таким образом, эти инструменты спокойно следуют за стоимостью акции.

Опережающие индикаторы, такие как: стохастик, CCI, RSI, сравнивают текущую цену с прошлой. Если акция три дня стремительно росла, а на четвертый замедлила свое движение, то осцилляторы сразу отреагируют на это. Другими словами, опережающие индикаторы не так следят за самой ценой, как за ее динамикой (импульсом или моментумом, называйте, как хотите). Как только динамика замедлилась, они сразу укажут вам на это, предупреждая о возможной смене тенденции. И никакой магии здесь нет. Это природа ценовых колебаний.

Что показывают нам опережающие индикаторы

Во-первых, это сила моментума текущего тренда, во-вторых, уровни поддержки и сопротивления. Давайте подробнее рассмотрим, как это происходит.

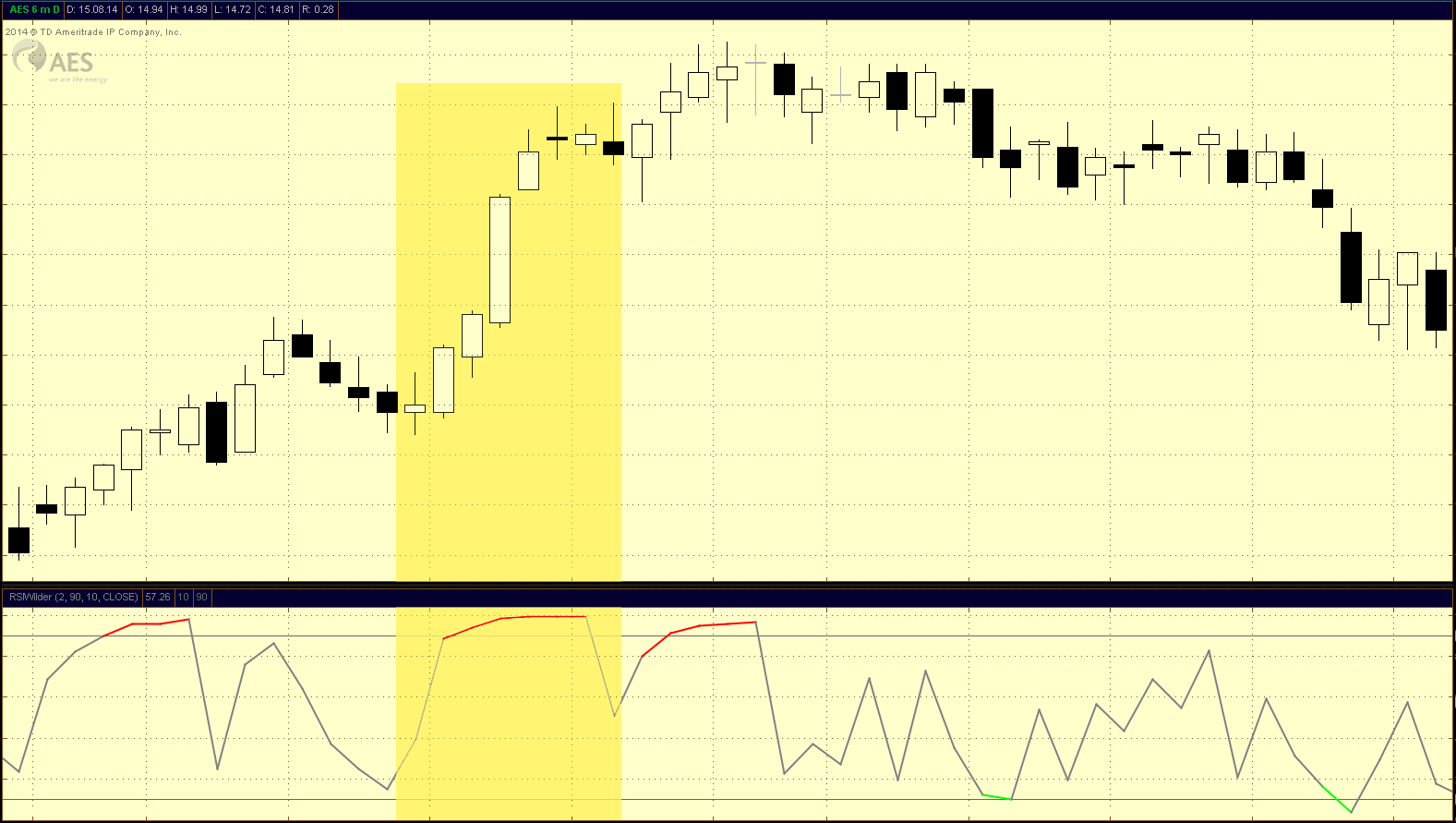

На графике ниже выделена желтая область, которая отвечает восходящей волне акции. Под графиком размещен осциллятор RSI с периодом 2 (то есть, цена текущей свечи сравнивается всего лишь с двумя предыдущими, что делает индикатор очень чувствительным).

Когда свечи закрывались возле своих максимумов, указывая на сильный бычий настрой участников торгов, RSI показывал стремительный рост. Как только свечи начали закрываться ближе к центру, а далее еще ниже, то индикатор сразу же показывает закругление своей линии, что указывает на замедление моментума. Разворот RSI происходит при появлении медвежий свечи.

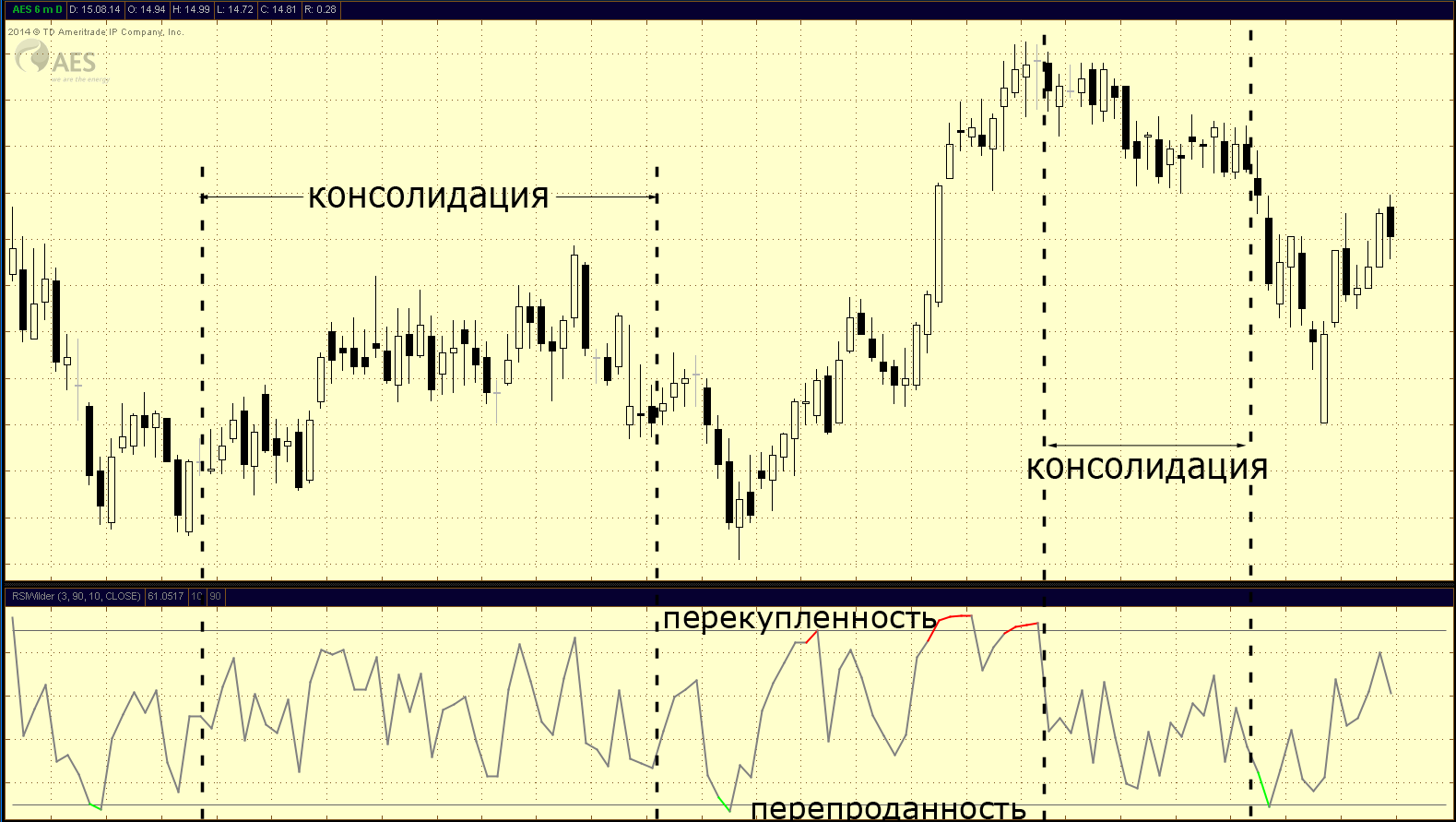

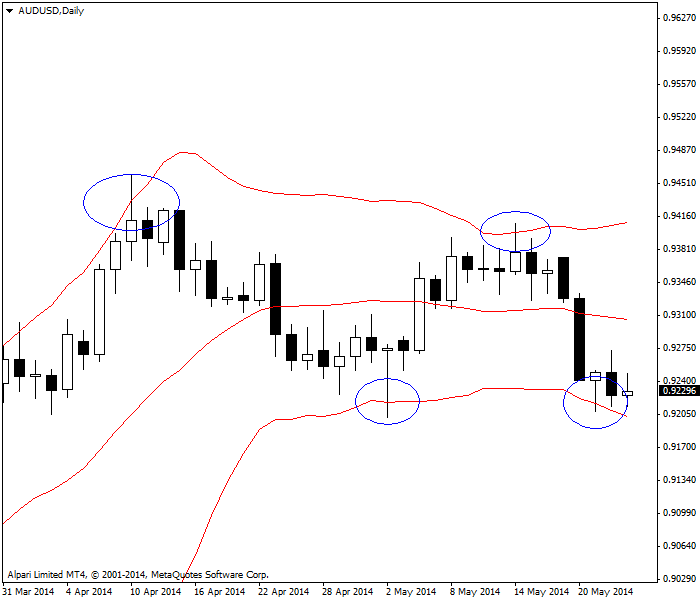

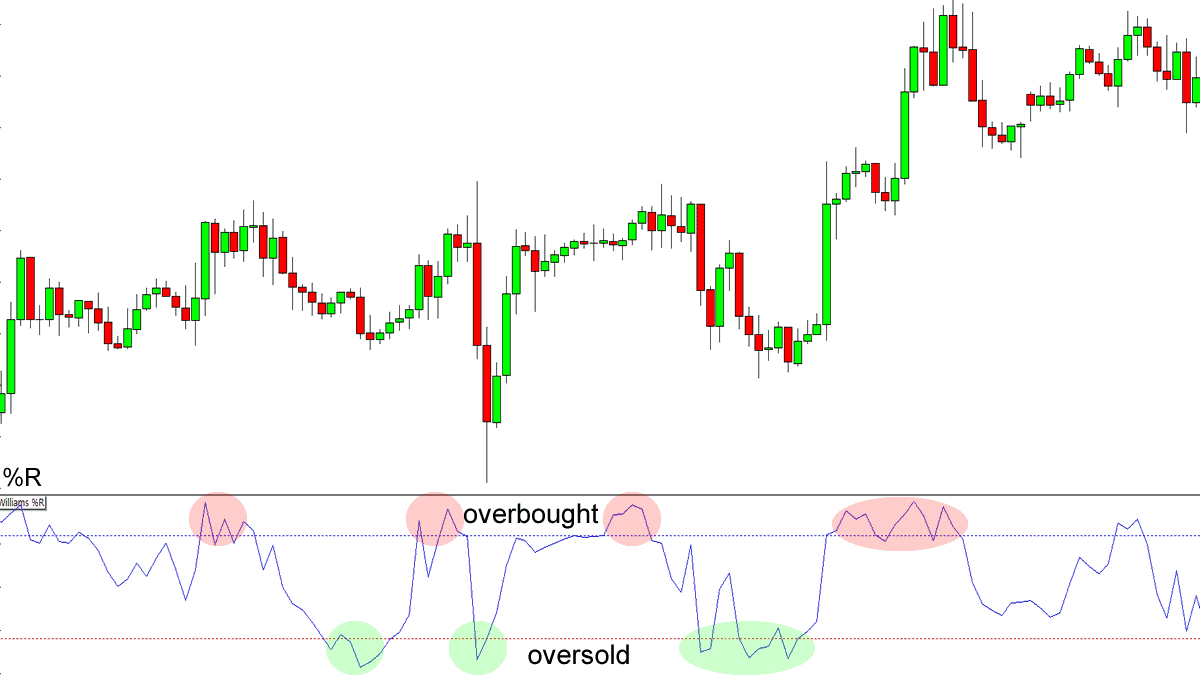

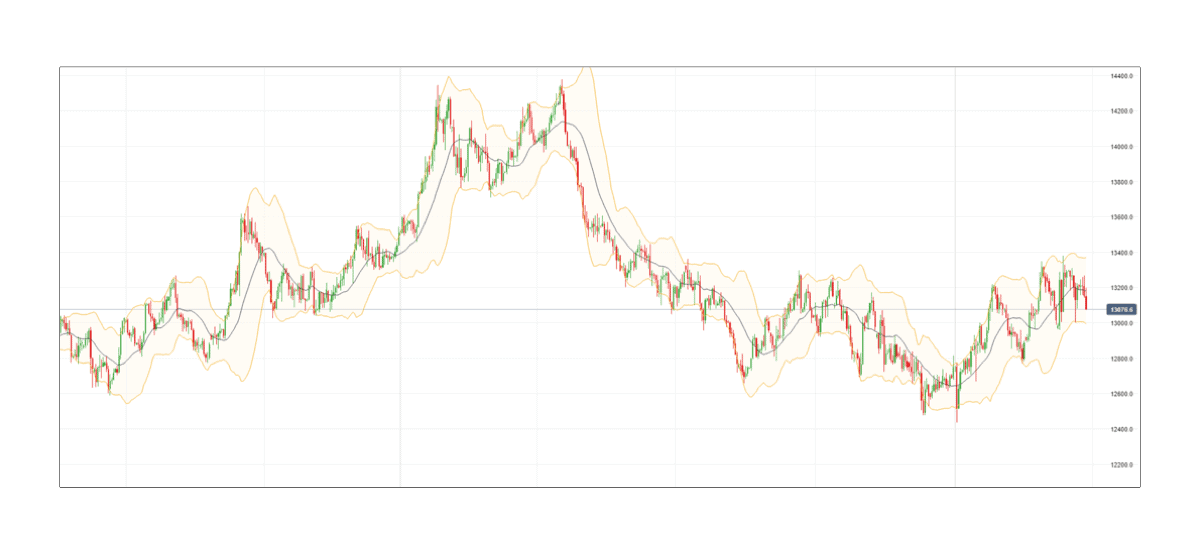

Практически все опережающие индикаторы имеют зоны перекупленности и перепроданности. Что они определяют? Природа ценовых колебаний такова, что цена всегда стремится к своим средним (истинным) значениям. Если она уходит слишком далеко от них вверх, то осцилляторы показывают перекупленность, а вниз – перепроданность. Смотрите пример:

На графике видно, что когда акция консолидируется, то есть колеблется вокруг своей средней цены, осциллятор не показывает перекупленности или перепроданности. Как только появляются сильные движения вверх или вниз, RSI уходит к своим граничным значениям.

Часто вы будете видеть, как перекупленность или перепроданность подкрепляется уровнями поддержки или сопротивления на самом графике. Это интуитивно понятно, поскольку развороты сами по себе не происходят. Все дело в переходе торговой инициативы от покупателей к продавцам и наоборот.

Торговые сигналы, что подают осцилляторы

Первый тип сигналов – это, когда значения осциллятора выходят или из зоны перекупленности или перепроданности. Этот момент соответствует перелому краткосрочной тенденции.

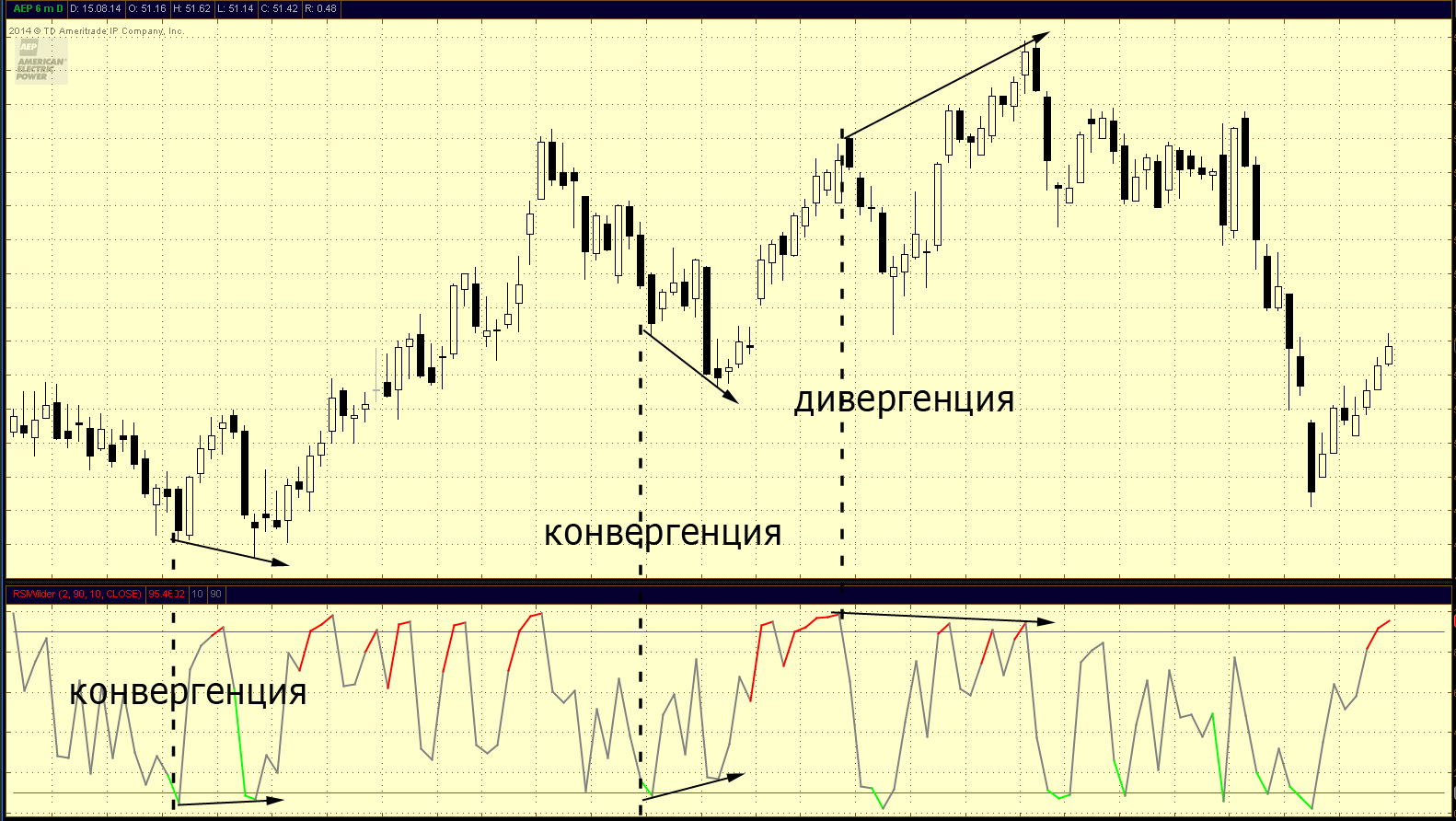

Второй тип сигналов – мой любимый. Я считаю, что это лучшее, что может предложить вам опережающий индикатор. Это конвергенция и дивергенция. Когда на графике вы видите несколько понижающихся впадин, а на осцилляторе – повышающихся, то произошла конвергенция (схождение). Ее результат – разворот цены вверх. дивергенция наоборот. Больше информации смотрите на странице «Дивергенция и конвергенция – лучшие сигналы индикаторов».

Осцилляторы и риски

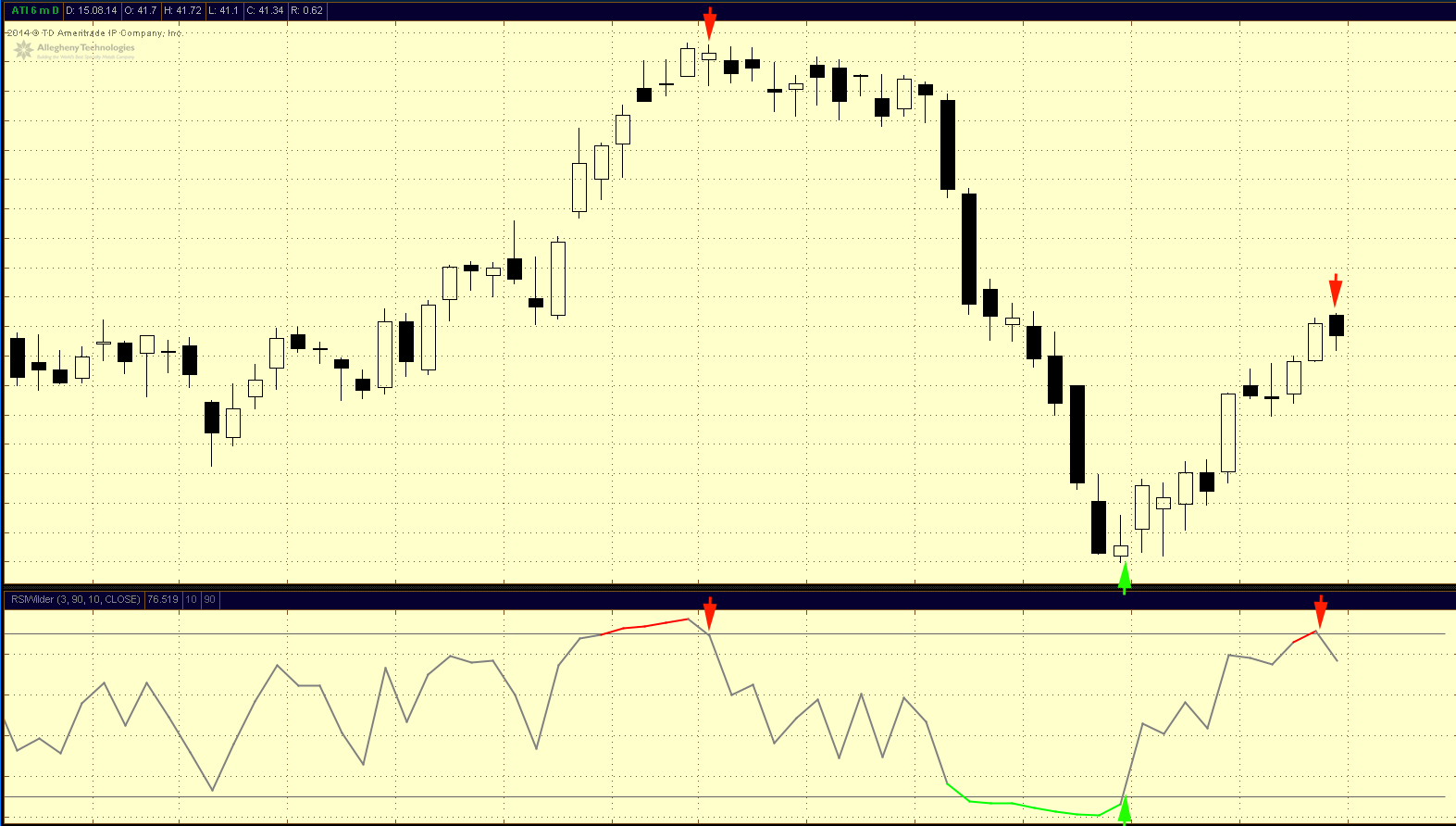

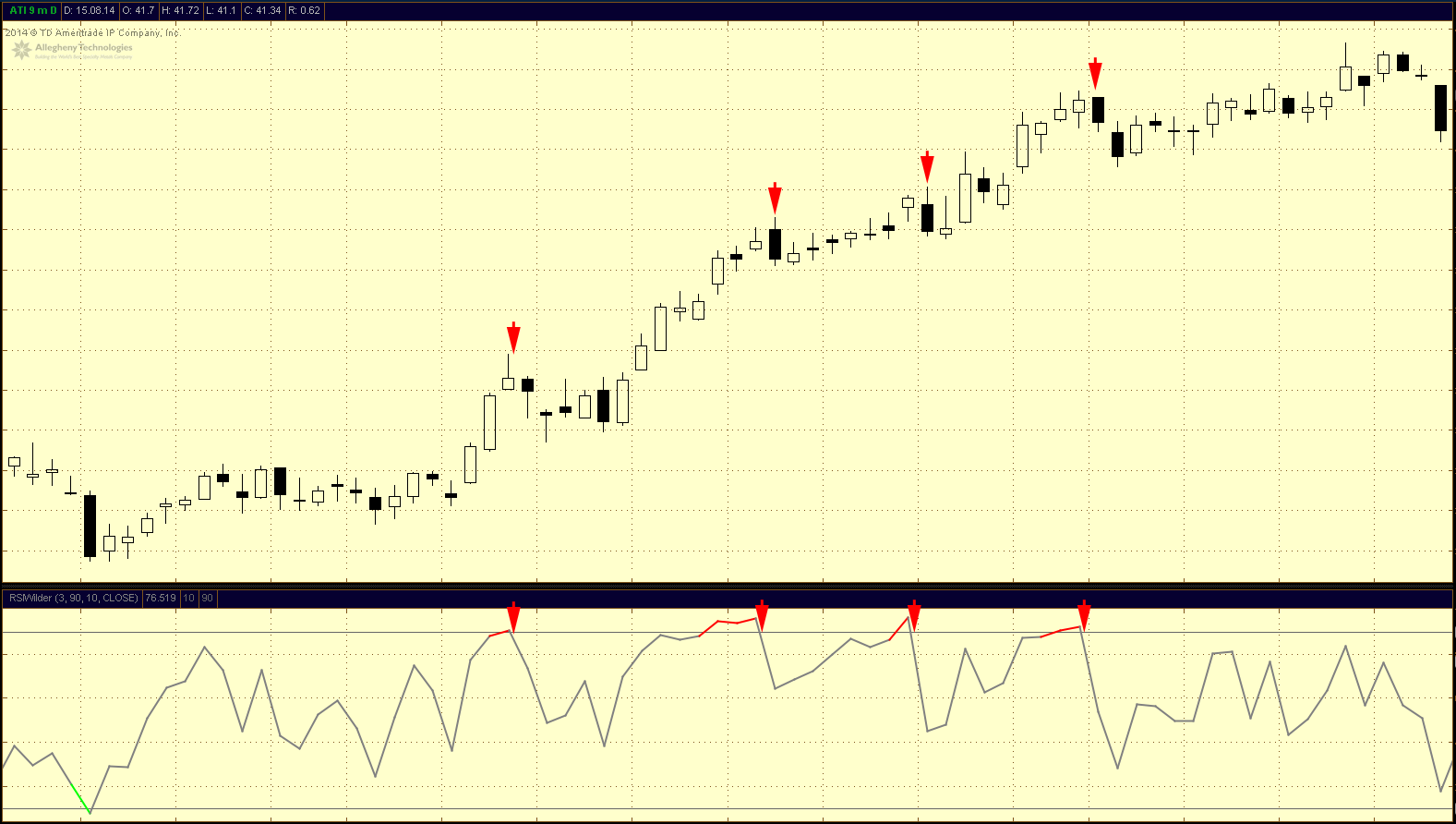

Всем известно, что опережающие индикаторы дают много ложных сигналов во время тренда. Посмотрите пример:

Чтобы улучшить свои результаты при использовании опережающих индикаторов, запомните следующие правила:

- Во время восходящего тренда реагируйте только на сигналы на покупку, то есть когда осцилляторы пребывают в зоне перепроданности

- Во время нисходящего тренда обращайте внимание только на сигналы на продажу, то есть когда осцилляторы показывают зону перекупленности.

Заключение

Осцилляторы характеризируют акцию однобоко. Ценовая динамика имеет несколько характеристик: тренд, моментум, волатильность. Опережающие индикаторы, как правило, описывают какую-то одну характеристику, упуская другие. Это, конечно, можно компенсировать, путем использования нескольких индикаторов на графике. Но такой подход, в своем большинстве, приводит только к усложнению трейдинга, а не к повышению результативности. Лучшее, что вы можете сделать для увеличения своей прибыльности, это изучение ценовой динамики, путем кропотливого анализа чистых графиков. Применяйте в своих фильтрах акций осцилляторы, и вы увидите, что опережающие индикаторы намного лучше справляются с индикацией, чем с подачей торговых сигналов. Блог о трейдинге благодарит за внимание. Будьте успешными!

Как использовать с умом опережающие и запаздывающие индикаторы

«Все индикаторы запаздывают!» Сколько раз вы слышали подобные крики на просторах интернета?

Пожалуй, мечта всех трейдеров мира – создать индикатор, который будет максимально точно и эффективно описывать и прогнозировать ситуацию на рынке. Однако сколько бы ни предпринималось попыток по созданию такого грааля, всегда остается проблема запаздывания сигналов. Уже после трейдер понимает: вот войти бы в рынок чуть раньше, по более выгодной цене, но, как говорится – поезд ушел.

Конечно, есть эффективные и сильные сигналы, например, дивергенции, но они бывают редко. Поэтому валютным спекулянтам приходится подгонять, настраивать и тестировать индикаторы в своих торговых системах. Итак, что делать с запаздыванием индикаторов, есть ли какие-то эффективные методы для устранения такого явления – вы узнаете из нашего сегодняшнего материала.

Большинство из нас черпали и пополняли свои знания по валютному трейдингу из Интернета или специализированных форумов, добывая информацию, в том числе и на нашем сайте. Поисковики браузеров выдают информацию по конкретному запросу. По любой теме о Форекс трейдер может самостоятельно расширять или сужать поиск.

Частая тема запросов – это индикаторы. Профессионалы рынка таким образом отслеживают новые тенденции, новички-трейдеры находятся в поисках грааля. Начиная создавать торговую систему или модернизируя уже существующую стратегию, трейдеры вбивают в поисковики более сотни всевозможных сочетаний со словом «индикаторы». Среди них нет ни одного вопроса со словом «запаздывающий», как показывает статистика анализа запросов.

Возможно, дело в психологическом ассоциативном восприятии: кому может понадобиться запаздывающий сигнал? Но в реальном трейдинге именно запоздалое определение тренда – гарантия развития среднесрочной или долгосрочной тенденции.

Опережающие или фактические индикаторы, к которым можно отнести и Price Action, дают гораздо больше ложных сигналов и намного меньше возможностей для длительного удержания позиции. Но как понять, к какому виду относится выбранный индикатор?

Запаздывание, опережение и торговля на Форекс без лагов времени

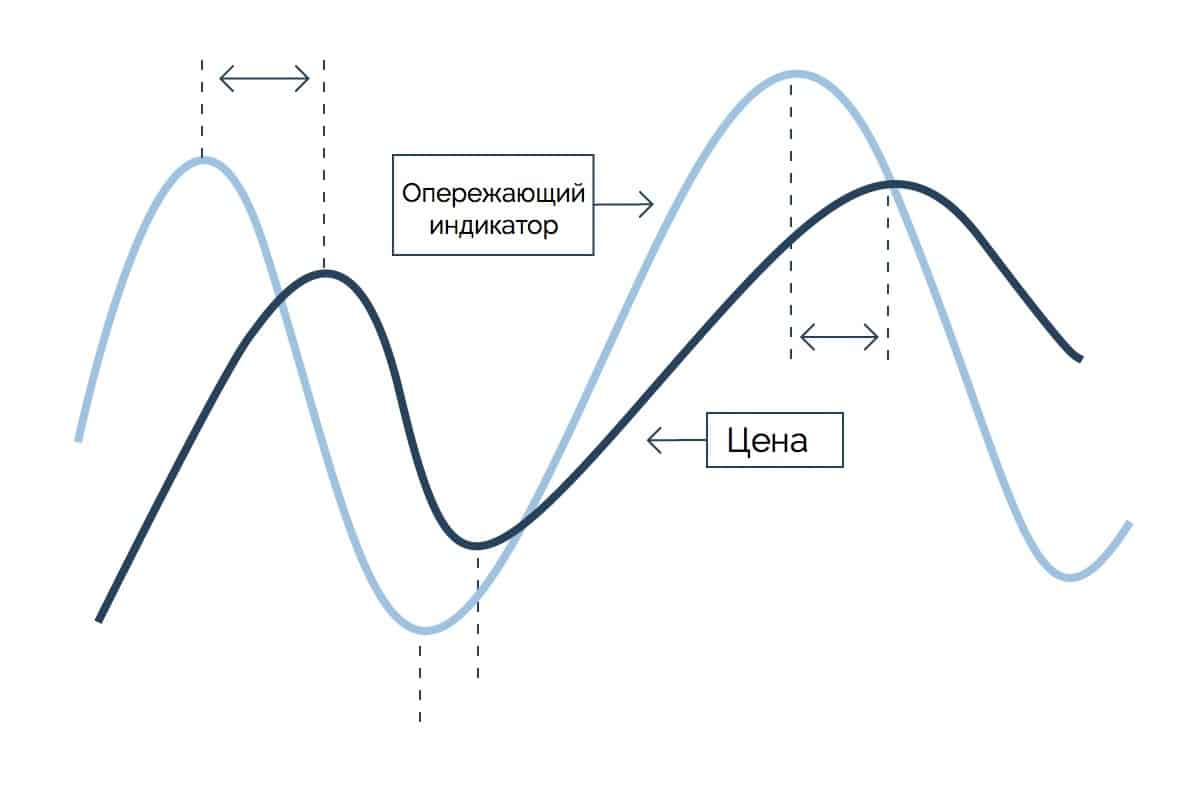

Опережающие индикаторы – это инструмент анализа цен с высокой долей прогноза, в отличие от запаздывающих индикаторов, которые определяют текущую тенденцию на основании фактических показателей или правил (например, череды максимумов или минимумов).

Трейдинг без запаздывания возможен только на основе Price Action или свечного анализа. По теории Чарльза Доу цена учитывает все события и фундаментальные новости. Таким образом, торгующие по сигналам цены и объемам получают преимущество в сделках, не затрачивая времени на изучение экономической статистики и имея возможность участвовать в инсайде.

Опережающие индикаторы фундаментального анализа – это косвенные показатели снижения потребительского спроса, инфляции, экономической активности. Анализируя значения разрешений на строительство, розничных продаж, изменений занятости, инвесторы могут заранее прогнозировать падение ВВПи т. д.

Более сложные конструкции, например, опережающие индикаторы LEI агентства The Conference Board, позволяют надежно предсказать экономический кризис, доказательство тому – не столь давнее падение рынков в 2020 году.

Примером опережающих индикаторов теханализа на Форекс и других рынках служат различные осцилляторы, особенно дивергенции их показателей с ценой. Перекупленность или перепроданность может стать причиной разворота и появления нового тренда, идеальной точкой входа в самом начале движения на дне или на вершине.

Уровень безработицы, учетная ставка ЦБ, ВВП и даже инфляция – это запаздывающие фундаментальные индикаторы . Подобная классификация может объяснить, почему рынок иногда противоположно реагирует на выход перечисленных данных. Аналитики объясняют подобную аномалию тем, что цифры статистики уже учтены спекулянтами в текущей цене.

«Неправильная реакция» – это коррекция в течение одного или нескольких дней; изменения фундаментальных индикаторов вызывают на рынке долгосрочные тренды длительностью до нескольких месяцев по причине цикличности в экономике. Редко бывает, чтобы ставка Центробанка была снижена на краткосрочный период, за который кризис был бы преодолен – экономические рецессии и подъемы длятся годами.

Запаздывающие индикаторы в теханализе, как и фундаментальные показатели того же вида, определяют тренд на основании анализа прошлых значений цены. Это скользящие средние – индикаторы, строящие кривую средних значений за указанный трейдером период.

Простой принцип анализа тренда с помощью усреднения цен лег в основу множества индикаторов Создатели этих осцилляторов – опережающих индикаторов – тоже не смогли обойтись без скользящих средних, подобные сигналы можно отнести к запаздывающим инструментам анализа.

Почему трейдеры не торгуют по кроссоверам скользящих средних?

Скользящая средняя – это один из первых индикаторов технического анализа, разработанный в 1901 году английским статистиком P. X. Хукером. Название «скользящая средняя» дал индикатору Юл Джордж Удни и открыл пересечения разнопериодных мувингов (быстрой и медленной линии).

Шотландский математик не воспользовался собственными трудами, но первые трейдеры, применившие принцип кроссоверов, стали миллионерами; их заработок и простота расчета Moving Average послужили причиной массового распространения индикатора.

Работа индикатора не вызывала вопросов до середины 30-х годов, пока на рынке не возник период флэта. Moving Average разорил множество валютных спекулянтов, но дал толчок для разработки различных видов формул, учитывающих тем или иным образом влияние последних значений цены (EMA, WMA, LWMA и т. д.).

Второй период флэта фондовых рынков пришелся на конец 60-х годов и продлился более 10 лет, став отправной точкой для алгоритмической торговли. Появление ЭВМ и графиков цен активов привело к расцвету индикаторного теханализа. Программисты создавали по заказу трейдеров механические торговые системы – прототипы современных советников Форекс.

Множество решений и вариаций технических инструментов не смогли полностью отменить использование в трейдинге скользящих средних, эти индикаторы по-прежнему самые эффективные определители трендов.

Несмотря на разнообразие индикаторов Moving Average , самой эффективной остается первоначальная модель простой скользящей, предложенная статистиком Хукером. Попытки добиться решения проблемы флэта прямо в формуле индикатора с использованием различных математических подходов, в том числе искусственного интеллекта, до сих пор ни к чему не привели.

Как сделать из запаздывания скользящей средней идеальный торговый инструмент?

Простая скользящая средняя становится надежным и прибыльным торговым индикатором, если соблюдать следующий набор правил:

- Торговать на дневном таймфрейме;

Внутри дня моменты высокой волатильности на новостях и первые часы работы крупных мировых фондовых бирж перемежаются с длительными участками низкой активности и ликвидности, где возможны различные провалы и импульсы. Все вышеперечисленные причины делают практически бесполезным поиск циклов внутри дня.

- Использовать двухзначный период;

Стандартные настройки Metatrader предлагают вычислять среднее значение за 20 дней, этот показатель позволяет удерживать позицию до нескольких месяцев. Среднесрочная трендовая торговля – это самый лучший способ следования за циклами роста/падения валют.

- Не торговать в период флэта.

Причина бокового движения валютных пар – отсутствие ликвидности, не позволяющее участникам торгов преодолеть барьеры отложенных заявок крупняка, расположенных на значимых уровнях ПС

Отсутствие ликвидности, т. е. по сути сам флэт, легко вычислить по резкому падению волатильности торгов, которая определяется как среднеквадратичное отклонение текущей цены. Формула расчета этого параметра заложена в индикаторе Standard Deviation , период которого должен быть чуть меньше (18) аналогичного периода скользящей средней на графике анализируемого актива.

Показания StDev достаточно просты – индикатор растет в периоды резкой активности торгов и падает при снижении среднего диапазона колебаний свечей. Кстати, это тоже запаздывающий индикатор, но для более надежной фильтрации флэтовых периодов надо замедлить этот параметр еще больше, взяв среднее значение его измерений.

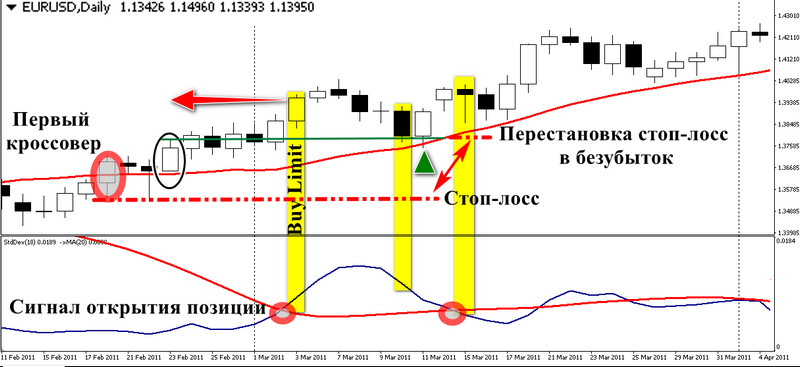

На рисунке выше к StDev добавлена скользящая средняя с периодом 20; чтобы ее отобразить, перетащите Moving Average «в подвал» и выберите пункт расчета «Previous Indicator’s Data».

Показанный в примере двухмесячный период флэта был надежно отфильтрован среднеквадратичным отклонением. Ниже приведен еще один пример полуторамесячной протяженности. Напомним, комбинация индикаторов использует «двойное запаздывание», при этом работает во флэте лучше

Запаздывание сказывается на старте тренда, но правила входа позволяют превратить этот недостаток в очередное преимущество торговли по запаздывающим индикаторам.

Правила работы при трендах и флэтах

Положение индикатора StDev ниже скользящей средней означает запрет любых сделок по сигналам простой скользящей средней SMA. В стратегии они стандартны:

- Покупка на свече с ценой закрытия выше SMA (20);

- Продажа на свече с ценой закрытия ниже SMA (20).

Все сделки проходят только отложенными ордерами , выставленными после пересечения (снизу вверх) StDev скользящей средней, расположенной в подвале вместе с индикатором:

- Buy Limit выставляется по максимуму первой бычьей свечи, тело которой (цена открытия и закрытия) оказалось выше SMA (20);

- Sell Limit выставляется по минимуму первой медвежьей свечи, тело которой (цена открытия и закрытия) оказалось ниже SMA (20).

На рисунке видно, что кроссовер StDev в подвале всегда запаздывает, то есть происходит после стандартного сигнала SMA, но коррекция позволяет войти на откате Иногда к ордеру прибавляют 20 (для волатильных пар) или 30 пп.

Если котировки пересекают скользящую среднюю линию на графике в момент высокой волатильности StDev, то позиции открываются по рынку:

- SELL по цене закрытия свечи ниже SMA (20);

- BUY по цене закрытия свечи выше SMA (20).

Сделка удерживается до возникновения обратного сигнала: для удерживаемой позиции лонг это пересечение ценой скользящей средней сверху вниз в момент активного роста волатильности – StDev выше SMA (20). В случае шорта валютной пары сделку стоит закрыть при выходе котировок выше SMA (20) при условии аналогичного положения StDev относительно собственной скользящей средней линии.

Мани-менеджмент стратегии достаточно прост: стоп располагается на минимуме или максимуме «сигнальной» свечи, чья цена закрытия оказывается выше или ниже линии SMA. Он перемещается в точку безубытка, как только кривая StDev опускается ниже собственной скользящей линии.

Примеры сделок

На рисунке ниже трейдер получил сигнал на вход от StDev с запозданием, когда растущий тренд наблюдался на рынке уже 18 дней. По правилам уровень для ордера Buy Limit дала первая бычья свеча с телом выше SMA (20). Ее поиск следует начинать сразу после первого пересечения котировок и скользящей средней линии.

Ордер сработал в момент коррекции, когда волатильность была выше «подвальной» SMA, что не противоречит правилам. Трейдер защитил сделку стопом, равным минимуму свечи кроссовера, который был перемещен в безубыток через три свечи, так как волатильность упала ниже среднего значения.

Позиция была закрыта с профитом в точке (1) реверсной сделкой, открытой по рынку на свече с ценой закрытия ниже SMA (20) по причине совпадения кроссовера с зоной высокой волатильности. Исключительные правила входа не отменяют уровня стоп, выставленного по максимуму первой свечи пересечения.

Этот ордер был закрыт с убытком, но следующий, открытый по тем же правилам, совпал с разворотом рынка и концом долгосрочного растущего тренда, который принес трейдеру +550 пп.

Перед началом падающего тренда трейдер попал в зону флэта, но успел закрыть сделку по безубытку, переместив стоп-лосс в момент снижения волатильности ниже средних значений.

Следующий вход Buy тоже прошел по рыночной цене на первом кроссовере, что не редкость для флэтового рынка. Тренд не развился, трейдер должен был перенести стоп к цене входа, когда волатильность оказалась ниже средних значений, но позиция находилась в убытке.

В этом случае ставим ордер на закрытие по цене входа, не снимая стоп. Он может сработать раньше, чем стоп-лосс, закрыв позицию в ноль, что и произошло в примере. Через месяц после флэта котировки EURUSD определились с трендом, позволив трейдеру войти в рынок по заявке Sell Limit.

Некоторые особо рьяные адепты технического анализа полагают, что существуют опережающие индикаторы. Однако это не так, поскольку абсолютно все индикаторы основаны на прошедших ценовых данных, и, соответственно, они никак не могут предсказывать будущее.

Индикаторы и фигуры графика могут указывать с большой вероятностью на то или иное движение цены, особенно если используются несколько подтверждающих друг друга индикаторов, однако достаточно лишь выйти какой-нибудь новости, и все предсказания превратятся в пыль. Известны случаи, когда сразу несколько опережающих индикаторов указывали на одно направление, а цена пошла в другую сторону. Индикаторы ведь только указывают на некоторые данные, а не дают стопроцентного прогноза, и, к сожалению, точной статистики надежности индикаторов у нас нет. Хотите проверить надежность своего любимого индикатора — сделайте это сами. В общем, так называемые «опережающие» индикаторы часто оказываются неправы.

Опережающие индикаторы

Еще Уэллс Уайлдер отмечал, что изменение силы движения часто (пусть и не всегда) предшествует изменению его направления. Суть такова: движение начинается слабо, затем ускоряется, достигает пика тогда, когда продавцы и покупатели уже набрали позиции, и затем затухает, когда самые расторопные трейдеры уже забирают прибыль и ждут следующего изменения движения.

Обнаружение ускорения и замедления движения поможет определить пиковые моменты и соответствующим образом заключить сделки. Таким образом, лучшие опережающие индикаторы являются показателями силы движения. Это следующие инструменты:

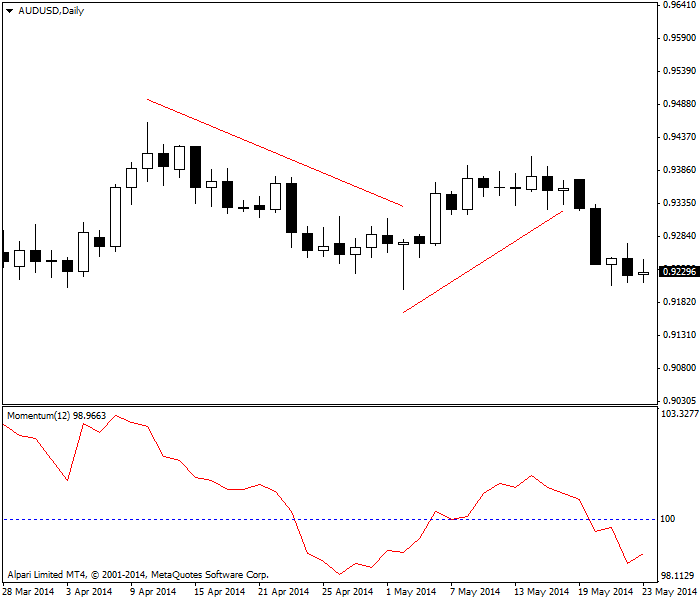

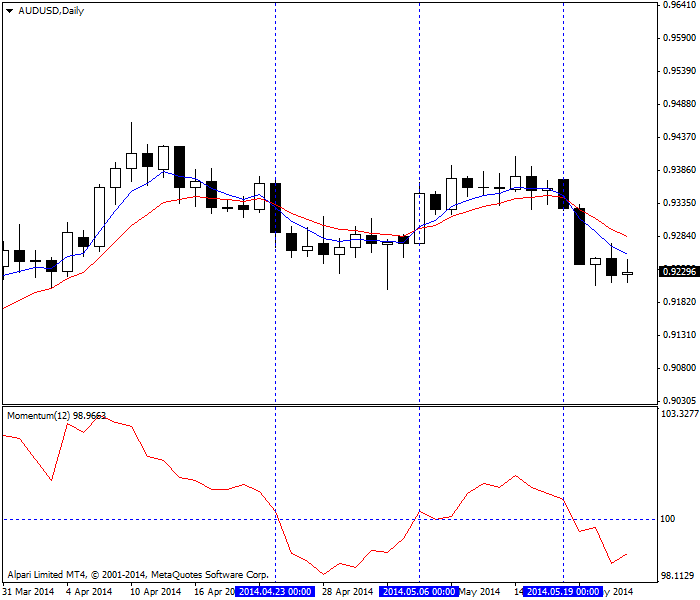

Для обнаружения фаз силы движения можно пользоваться обыкновенным индикатором моментума (скорость изменений). На представленном ниже графике применен индикатор моментума, где сегодняшнее закрытие поделено на таковое 12 периодов назад. Моментум падает одновременно с ценой, а затем начинает подниматься. На ценовом графике формируются минимумы, но затем возникает додзи, указывающий на направление вверх. Таким образом, опережающий индикатор сработал как надо. Далее, после небольшого повышения цены моментум достигает пика там же, где цена, и затем падает вместе с ценой. Теперь это уже не опережающий, а совпадающий индикатор.

Индикатор моментума опережает цену, а затем совпадает с ней.

ADX также измеряет силу тренда, то же можно сказать и об ATR (средний истинный диапазон). Однако здесь также дело и в психологии рынка: чем больше трейдеров будет сражаться за то или иное направление, тем больше будет диапазон. В случае если победят быки, закрытие будет ближе к максимуму или, собственно, на нем, однако присутствие медведей еще будет заметно по минимуму в конце диапазона. Как только неопределенность на рынке закончится, диапазон сразу сократится, поскольку уже гораздо меньше трейдеров будет сомневаться в том, как рынок поведет себя дальше.

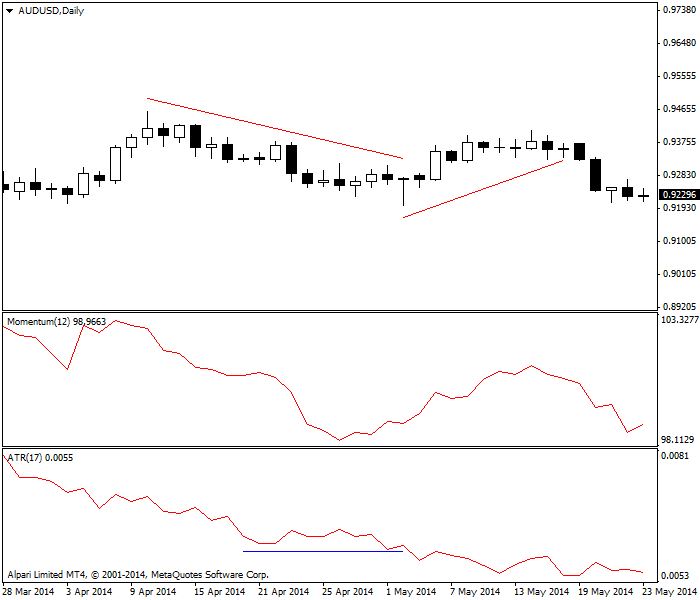

Рассмотрим график, идентичный предыдущему, только с примененным средним истинным диапазоном. Горизонтальной синей линией отмечено, где индикатор заканчивает падать и становится ровным, даже где-то незначительно поднимаясь. Далее ATR снова падает, указывая на то, что возможное повышение оказалось ложным, и ничего там на самом деле нет. Если бы что-то было, ATR бы значительно вырос.

Падающий ATR предполагает затухание тренда.

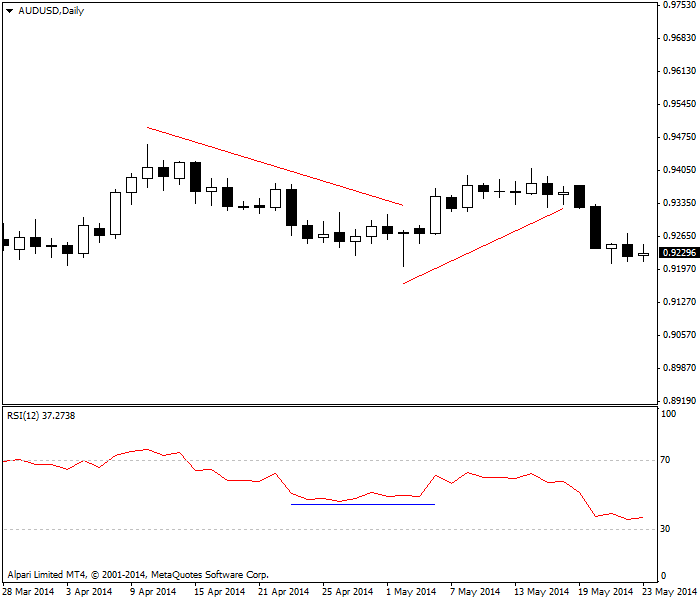

Еще один индикатор моментума — индекс относительной силы (RSI). Давайте посмотрим на следующий график. Как и в случае с ATR, здесь у нас есть горизонтальная линия, которая указывает на то, что моментум перестал снижаться, однако появления небольших подъемов оказывается недостаточно для разворота.

RSI в качестве опережающего индикатора

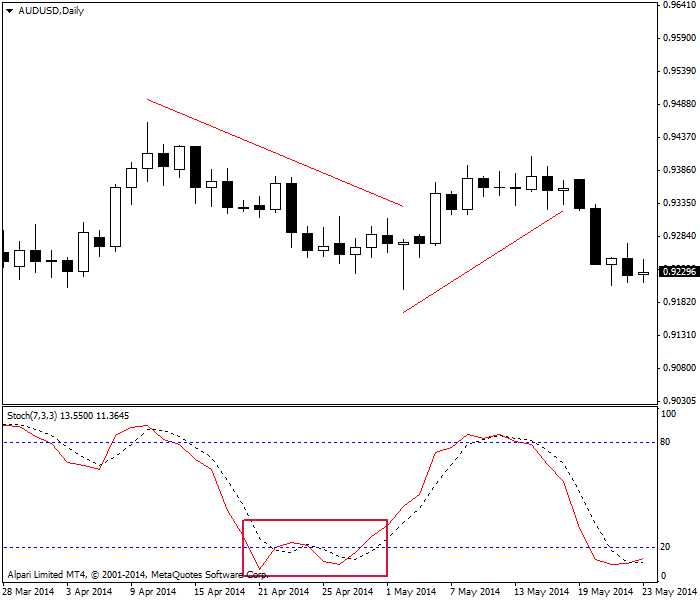

Пожалуй, самый широко используемый индикатор моментума &mdash это стохастический осциллятор. На следующем графике мы видим, как он дает ложный сигнал на покупку (красный прямоугольник), а затем тут же разворачивается.

Стохастический осциллятор в качестве опережающего индикатора с ложным сигналом

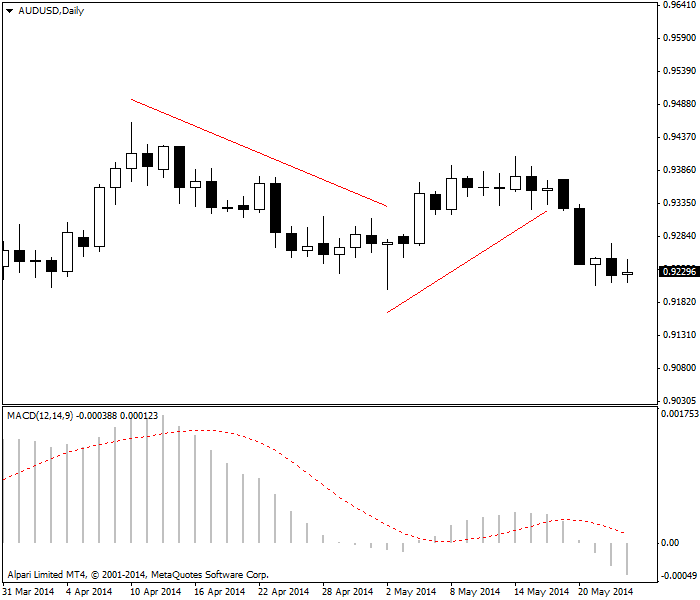

Наконец, рассмотрим MACD, который считается одним из самых надежных индикаторов. Он дает сигнал на продажу позже, чем стохастический осциллятор, однако затем цена растет, и выдается слабый сигнал на покупку, длящийся всего один период. Если бы в данном случае трейдер использовал именно MACD с данными параметрами, он бы вообще не стал входить в рынок.

MACD не выдает никаких стоящих сигналов в данной ситуации

Любой индикатор моментума имеет свои достоинства и недостатки, все зависит от стиля вашей торговли. Те, кто любит скорость, предпочитают стохастический осциллятор — он пусть и ошибается, о все время держит тебя в тонусе. Для более полной картины, пусть и с бóльшим риском, можно использовать MACD, который поможет избежать незначительных ложных сигналов. Некоторые аналитики даже считают MACD запаздывающим индикатором, именно потому, что он «сглаживает» скачки на рынке, однако это не более чем мнение.

Бары и фигуры &mdash это тоже опережающие индикаторы, ничем не хуже (если не лучше) тех, что основаны на математических данных. Пробой поддержки, сопротивления или трендовой линии &mdash это тоже опережающий индикатор, причем надежный. Что касается фигур, то среди наиболее надежных стоит отметить фигуры «молот», «юла», «висельник», двойное дно или вершина и т.д.

Запаздывающие индикаторы

Любой индикатор на основе скользящей средней является по своей природе запаздывающим. Основное преимущество таких индикаторов — надежность. Например, при пересечении скользящих средних с периодами 5 и 10 или 10 и 20 вероятность ошибки крайне мала. На графике ниже показано пересечение средних с периодами 5 и 10 с еще одной средней (с периодом 12). Пересечения, обозначенные вертикальными линиями, полностью совпадают с сигналами моментума по датам. Как правило, индикатор моментума идет на несколько периодов впереди, однако это в целом неважно: сочетание опережающего индикатора с запаздывающим используется исключительно с целью подтверждения сигнала. Поскольку ни один индикатор не может быть прав всегда и везде, использовать подтверждение всегда хорошо, особенно когда входишь по сигналу опережающего индикатора с небольшой позицией, а затем наращиваешь ее после подтверждения запаздывающего индикатора.

Совместное применение скользящих средних и MACD

Полосы Боллинджера также основаны на скользящих средних, а потому они, по идее, должны быть запаздывающим индикатором, однако на Форекс они могут быть и совпадающим, и даже опережающим. Как мы уже говорили в соответствующем уроке, при пробое индикатора ценой сверху вниз ил снизу вверх движение будет, скорее всего, идти подобным же образом. Однако на Форекс все не так: напротив, пробой с одной стороны может указывать на движение в другую. При этом пробой перед разворотом может держаться еще 3-5 периодов, вряд ли больше.

Наконец, посмотрим на график с той же валютной парой и таймфреймом, но с пробоем полос Боллинджера (отмечено синим кругом). Обратите внимание, что на каждой поворотной точке тень свечи совпадает с полосой B, что формирует подтверждение.

Пробой полос Боллинджера указывает на разворот тренда

Таким образом, различия между опережающими или запаздывающими индикаторами не так важны, поскольку и так понятно, что моментум всегда впереди, а скользящие средние отстают. Скользящая средняя никогда не станет опережающим индикатором, но сами эти индикаторы выдают больше число ложных или даже в корне неверных сигналов.

Заключение

В трейдинге XXI века начинают преобладать эконометрика и нейросети, анализирующие рынки с помощью нелинейных методов и различных сложных разложений временных рядов, где в расчетах присутствуют определение циклов и применение сглаживания результатов с помощью скользящих средних линий.

Этот метод статистики по-прежнему «в строю», но скользящую среднюю можно использовать напрямую, если правильно отфильтровать моменты, когда вообще не стоит торговать на валютном рынке. Трейдер должен понимать, что ликвидность и объемы торгов – это топливо для трендов, без которого каждое движение будет случайным как по силе диапазона, так и по направлению.

Запаздывание индикаторов позволит войти в рынок, когда тенденция укрепится и пройдет первая волна коррекции, что в 90% случаев сделает позицию трейдера прибыльной за одну-две свечи после входа. Это даст запас профита, позволяющий выдерживать откаты в процессе долгосрочного следования за трендом.

Опережающие и отстающие индикаторы в трейдинге

Технические трейдеры используют индикаторы для определения закономерностей и тенденций рынка. Большинство индикаторов делятся на две категории: опережающие и отстающие. Сегодня мы рассмотрим наиболее популярные опережающие и запаздывающие индикаторы и разберем особенности их использования.

Что из себя представляют опережающие индикаторы?

Опережающий индикатор — это инструмент, предназначенный для прогнозирования будущего направления рынка, который помогает трейдерам заранее спрогнозировать движение цены.

Если опережающий индикатор дает правильный сигнал, трейдер может войти до движения рынка в самом начале тренда. Однако опережающие индикаторы ни в коем случае не являются точными на 100%, поэтому их часто объединяют с другими инструментами технического анализа и прайс экшен.

Популярные ведущие индикаторы:

- . .

- Williams %R

- Балансовый объем (OBV)

Многие популярные опережающие индикаторы попадают в категорию осцилляторов, поскольку они могут определить возможное изменение тренда до того, как он произойдет. Однако не все опережающие индикаторы будут использовать одни и те же вычисления, поэтому существует вероятность того, что разные индикаторы будут показывать разные сигналы.

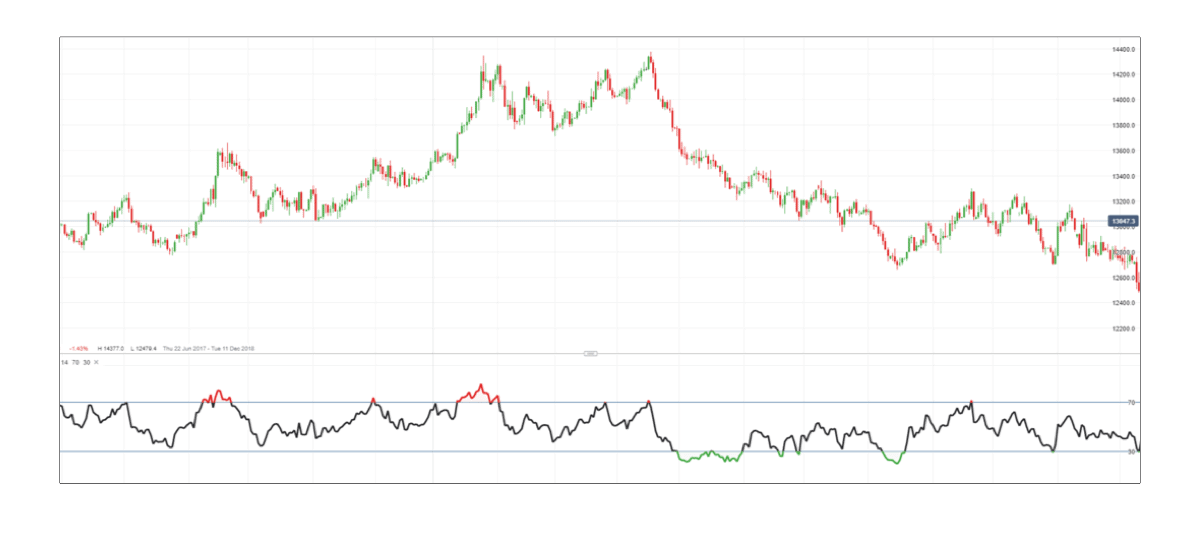

Индикатор RSI

Индекс относительной силы (RSI) является импульсным индикатором, который трейдеры могут использовать для определения зон перекупленности или перепроданности. Когда RSI дает сигнал, считается, что рынок развернется. Это признак того, что трейдер может войти или выйти из своей позиции.

RSI является осциллятором, поэтому он показан в масштабе от нуля до 100. Если RSI выше 70, рынок часто воспринимается как перекупленным и отображается красным цветом на графике. Если индикатор падает ниже уровня 30, рынок обычно считается перепроданным и отображается зеленым цветом на графике.

Как уже упоминалось, опасность с опережающими индикаторами заключается в том, что они могут давать преждевременные или ложные сигналы. С RSI, возможно, что рынок будет поддерживать условия перекупленности или перепроданности в течение длительных периодов времени без разворота.

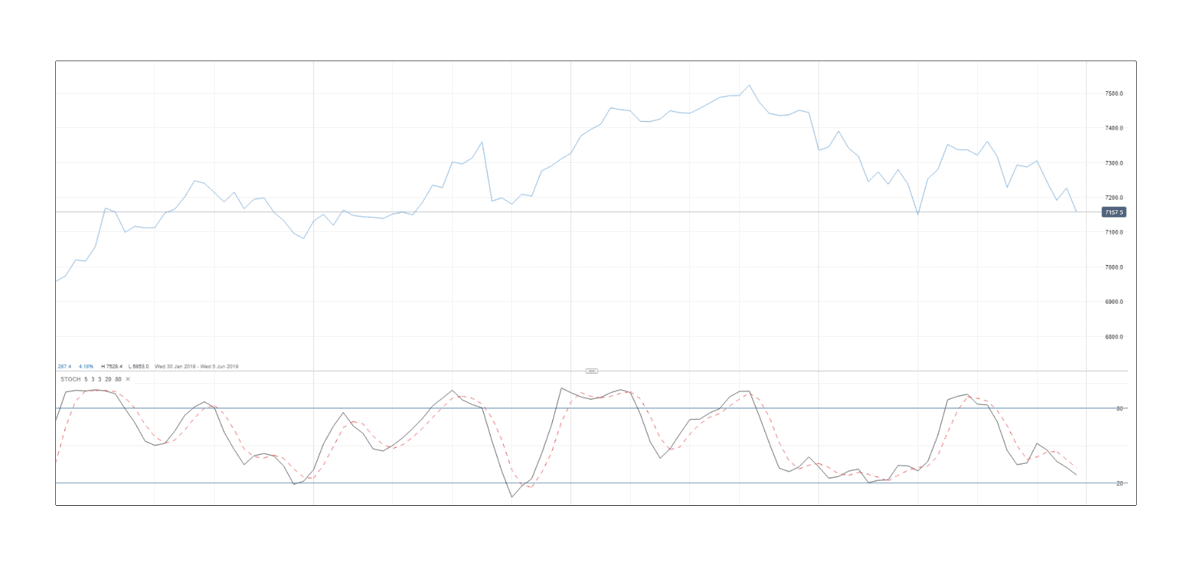

Стохастик

Другим популярным примером опережающего индикатора является стохастик, который используется для сравнения недавних цен закрытия с предыдущим торговым диапазоном.

Стохастик основан на идее, что импульс рынка меняет направление гораздо быстрее, чем объем или цена, поэтому его можно использовать для прогнозирования направления движения рынка. Если осциллятор достигает значения 80 или выше, рынок будет считаться перекупленным, а все, что ниже 20, будет считаться перепроданным.

Осциллятор показан в виде двух линий на графике %K (черная линия на графике ниже) и %D (красная пунктирная линия ниже). Когда эти две линии пересекаются, это считается опережающим сигналом об изменении направления рынка.

В нестабильных рыночных условиях стохастик подвержен ложным сигналам. Чтобы это не влияло на ваши сделки, вы можете использовать стохастик в сочетании с другими индикаторами или использовать его как фильтр для ваших сделок, а не как триггер. Это будет означать вход в рынок после подтверждения тренда, как если бы вы использовали запаздывающий индикатор.

Williams %R

Процентный диапазон Уильямса, более известный как %R по Вильямсу, очень похож на стохастический осциллятор. Основное отличие состоит в том, что он работает по отрицательной шкале — поэтому он колеблется от нуля до -100 и использует -20 и -80 в качестве сигналов перекупленности и перепроданности соответственно.

На графике ниже зеленая зона -80 указывает на то, что цена, вероятно, будет расти. В то время как красная зона -20 указывает на вероятность падения цены.

Индикатор очень отзывчив направлению движению цены. Это означает, что он может двигаться к максимумам или минимумам, даже если действительная рыночная цена не соответствует его показаниям. Поскольку Williams% R опережает рынок, его сигналы могут быть преждевременными и менее надежными, чем другие сигналы на вход, поэтому некоторые трейдеры предпочитают использовать -10 и -90 в качестве более экстремальных сигналов.

Балансовый объем (OBV)

Балансовый объем (OBV) — еще один ведущий импульсный индикатор. Он рассматривает объем, чтобы трейдеры могли делать прогнозы относительно рыночной цены. OBV широко используется в торговле акциями, поскольку объем хорошо документирован фондовыми биржами.

Трейдеры, которые используют OBV в качестве ведущего индикатора, будут сосредоточены на увеличении или уменьшении объема, без эквивалентного изменения цены. Считается, что это свидетельствует о том, что цена будет расти или уменьшаться в ближайшее время.

Являясь ведущим индикатором, OBV склонен давать ложные сигналы, тем более что сигналы индикатора могут быть искажены скачками волатильности после неожиданных для рынка новостей. Несмотря на изменение объема, это не всегда указывает на тренд и может привести к преждевременному открытию позиций трейдерами.

Как и в случае с другими опережающими индикаторами, OBV часто используется в сочетании с запаздывающими индикаторами и тщательной стратегией управления рисками.

Что из себя представляет запаздывающий индикатор?

Запаздывающий индикатор — это инструмент, который предоставляет более поздний сигнал на вход в рынок.

Эти индикаторы обычно используются трейдерами, торгующими по тренду — они не показывают предстоящих движений цены, но подтверждают, что тренд движется полным ходом. Это дает трейдерам больше уверенности в том, что они верны в своих предположениях.

Популярные запаздывающие индикаторы:

Отстающие индикаторы в основном используются для фильтрации шума от краткосрочных движений рынка и подтверждения долгосрочных тенденций. Они рисуются на самом ценовом графике, в отличие от опережающих индикаторов, которые обычно появляются в отдельных окнах.

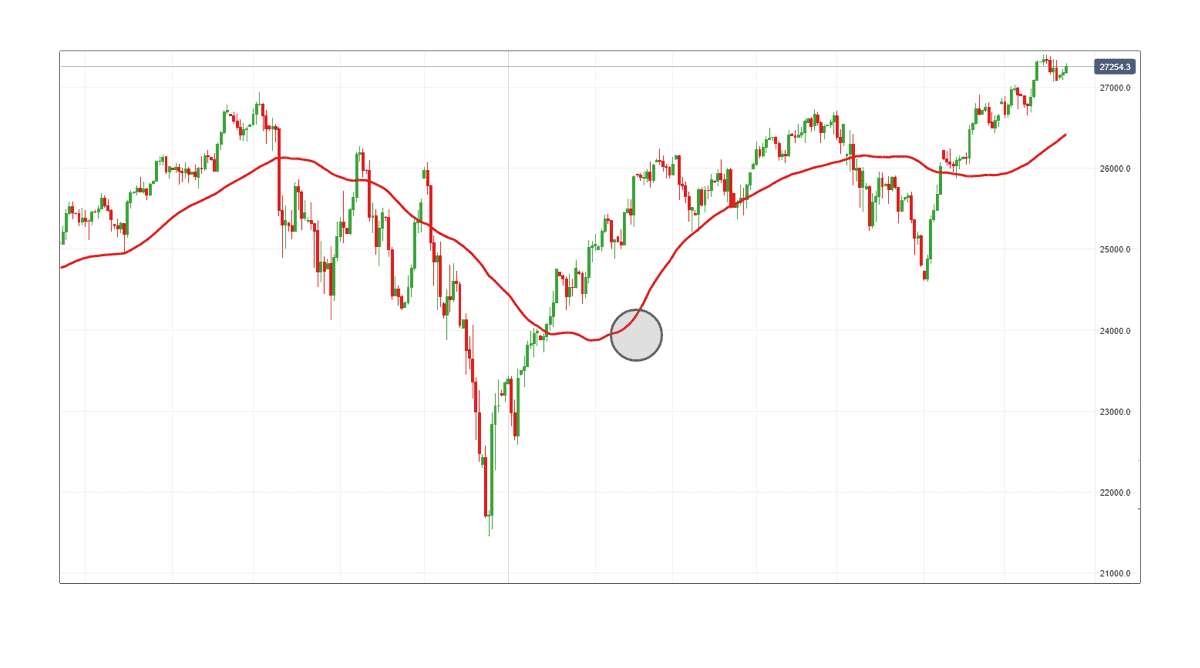

Скользящие средние

Скользящие средние (MA) классифицируются как запаздывающий индикатор, поскольку они основаны на исторических данных.

Сигналы на покупку и продажу генерируются, когда линия цены пересекает МА или когда две линии МА пересекают друг друга. Однако, поскольку скользящая средняя рассчитывается с использованием предыдущих ценовых данных, текущая рыночная цена будет опережать скользящую среднюю.

В приведенном ниже примере 50-дневной скользящей средней скользящая средняя пересекла цену сверху, что указывает на разворот цены вверх. Тем не менее, мы можем видеть, что медленная МА медленнее улавливает бычий тренд, когда он происходит.

Скользящие средние можно рассчитать за любой таймфрейм, в зависимости от целей трейдера, но чем длиннее таймфрейм, тем дольше задержка. Таким образом, МА на 300 дней будет иметь гораздо более длительную задержку, чем МА на 50 дней.

Отстающие индикаторы могут выдавать ложные сигналы, но это менее вероятно, поскольку они медленнее реагируют на изменения рынка.

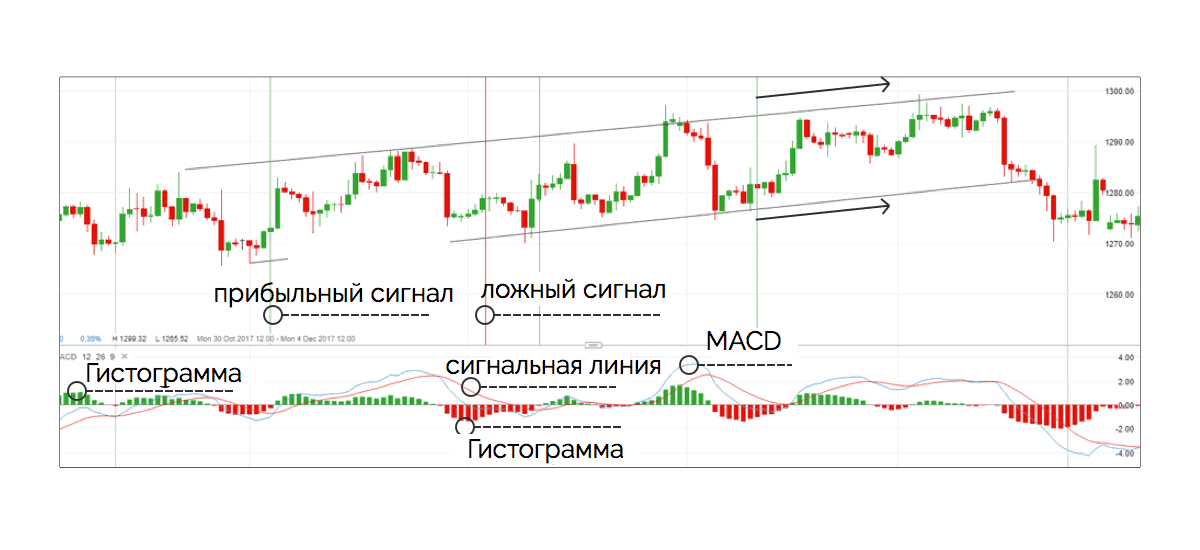

Индикатор MACD

Скользящие средние могут использоваться самостоятельно, или они могут быть основой других технических индикаторов, таких как сходимость скользящей средней (MACD). Поскольку данный индикатор основан на MA, MACD по своей сути является индикатором следования за трендом или отстающим. Тем не менее различные компоненты MACD предоставляют трейдерам новые возможности.

Инструмент состоит из трех компонентов: две скользящие средние и гистограмма. Две скользящие средние (сигнальная линия и линия MACD) являются неизменно запаздывающими индикаторами, поскольку они обеспечивают сигналы только после того, как две линии пересеклись, и к этому времени тренд уже находится в движении.

Гистограмма MACD иногда считается опережающим индикатором, поскольку она используется для прогнозирования пересечения сигналов между двумя скользящими средними. Столбцы на гистограмме представляют разницу между двумя MA — поскольку столбцы перемещаются дальше от центральной нулевой линии, это означает, что MA движутся дальше друг от друга. Как только это расширение закончится, на гистограмме появится «горб», который является знаком того, что может произойти пересечение МА.

Хотя гистограмму можно использовать для входа в позиции перед пересечением, скользящие средние значения отстают от рыночной цены. Так что в целом это запаздывающий индикатор. Это означает, что есть случаи, когда рыночная цена может достичь точки разворота еще до того, как сигнал будет сгенерирован, что будет считаться ложным сигналом.

Полосы Боллинджера

Индикатор полосы Боллинджера является запаздывающим индикатором, поскольку он основан на 20-дневной простой скользящей средней (SMA) и двух внешних линиях. Эти внешние полосы представляют положительные и отрицательные стандартные отклонения от SMA и используются в качестве меры волатильности. Когда уровни волатильности возрастают, полосы расширяются, а когда волатильность уменьшается, они сжимаются.

Когда цена достигает внешних полос Боллинджера, она часто служит триггером для цены, чтобы отскочить назад к центральной 20-периодной скользящей средней.

Существуют стратегии, которые предполагают, что полосы имеют опережающие свойства, но сами по себе они не дают опережающих торговых сигналов. Полосы Боллинджера не могут дать точного указания, когда именно может произойти изменение волатильности или в каком направлении будет двигаться цена. Они являются лишь признаком того, что вскоре может произойти пробой, предоставляя бычьи или медвежьи сигналы.

Вот почему трейдеры часто подтверждают сигналы полосы Боллинджера с помощь прайс экшен или используют данный индикатор вместе с другими индикаторами, такими как RSI.

Как следует использовать опережающие и отстающие индикаторы?

Наиболее очевидное отличие заключается в том, что опережающие индикаторы предсказывают движение рынка, а запаздывающие индикаторы подтверждают тенденцию, которая уже имеет место. И опережающие, и запаздывающие индикаторы имеют свои преимущества и недостатки, поэтому очень важно ознакомиться с принципами работы каждого из них и решить, какой из них соответствует вашей стратегии.

Ведущие индикаторы быстро реагируют на движение цены, что может быть хорошо для краткосрочных трейдеров, но делает их склонными к ложным сигналам. Часто это происходит, когда сигнал указывает, что пришло время входить в рынок, но тренд быстро меняет направление. И наоборот, запаздывающие индикаторы реагируют гораздо медленнее, что означает, что трейдеры будут иметь больше точности, но могут опоздать со входом в рынок.

Полагаться только на один тип индикаторов может оказать негативное влияние на вашу стратегию, поэтому многие трейдеры будут стремиться найти баланс из опережающих и отстающих индикаторов.

Источник https://trader-blogger.com/oscillyatory-ili-operezhayushhie-indikatory.html

Источник https://pamm-fxprofit.com/foreks-dlya-novichkov/kak-ispolzovat-s-umom-operezhayushhie-i-zapazdyvayushhie-indikatory.html

Источник https://traderblog.net/operezhajushhie-i-otstajushhie-indikatory/