Фондовый рынок

Фондовый рынок — это совокупность отношений между инвесторами, эмитентами и их посредниками, связанная с обращением ценных бумаг. Иначе говоря, это рынок ценных бумаг: акций, облигаций, инвестиционных паев.

Простыми словами, фондовый рынок — это экономическое понятие, обозначающее, где и с помощью чего можно купить ценные бумаги.

Рынок ценных бумаг является одним из самых популярных способов вложить свой капитал с возможностью получить прибыль. В отличие от, например, рынка недвижимости, он обладает высокой ликвидностью. Это значит, что активы оперативно и легко продаются и покупаются.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Фондовый рынок обеспечивает быстрое перераспределение денег между секторами экономики.

Большинство сделок по купле-продаже ценных бумаг заключается на специальных торговых площадках — фондовых биржах. Там бумаги можно купить по рыночной цене. Внебиржевая торговля связана с большими рисками, поскольку нет контроля над операциями. Вопреки стереотипам из кино, устройство современной биржи — это не место, где много брокеров кричат по телефону. Большинство сделок совершается онлайн.

На фондовом рынке совершают операции несколько участников.

- Эмитенты — субъекты, выпускающие ценные бумаги.

- Профессиональные посредники — банки, брокеры, инвестиционные компании. Они контролируют проведение операций на фондовой бирже.

- Инвесторы — физические лица, юридические лица или государство, покупающие ценные бумаги.

Зачем нужен фондовый рынок

Основная задача фондового рынка — перераспределять капитал между участниками сделок. Так происходит трансформация сбережений в инвестиции.

Существует ряд других функций, которые выполняет фондовый рынок.

- Сводит продавцов и покупателей. Компании привлекают дополнительные инвестиции и получают необходимую финансовую поддержку, а инвесторы получают прибыль от владения ценными бумагами.

- Обеспечивает постоянное движение капитала, минимизируя экономический застой. Капитал превращается в инвестиции.

- Концентрирует свободные денежные средства, накапливает денежную массу.

- Поддерживает отдельные компании и национальные экономики.

- Регулирует цены на ценные бумаги, тем самым определяя капитализацию предприятий.

- Показывает ситуацию на рынке благодаря чуткой реакции на изменения. Слухи, события, тенденции мгновенно меняют уровень спроса и предложения, а вместе с ними — и цены.

- Функция учета: обращающиеся на рынке ценные бумаги отражены в реестрах.

Что продается на фондовом рынке

Основа фондового рынка — ценные бумаги. Они являются предметом торговли и отличают фондовый рынок от других.

Ценные бумаги — это документы, соответствующие установленным законом требованиям и удостоверяющие обязательные и иные права, осуществление или передача которых возможны только при предъявлении таких документов. Ценными бумагами также признаются обязательственные и иные права, которые закреплены в решении о выпуске или ином акте и осуществление и передача которых возможны только с соблюдением правил учета этих прав (Статья 142 ГК РФ).

Такое определение дано в Гражданском кодексе РФ и закрепляет юридически статус ценных бумаг. Однако его можно упростить, оставив лишь сущность.

Ценные бумаги — документы, указывающие на определенные имущественные права владельца при предъявлении. Должны быть оформлены в соответствии со своим видом и общим критериям для таких документов.

Ценными бумагами, согласно Статье 142 ГК РФ, являются:

- Акция — закрепляет право владельца на дивиденды акционерного предприятия.

- Вексель — обязательство выплатить владельцу векселя определенную сумму денежных средств.

- Закладная.

- Инвестиционный пай паевого инвестиционного фонда.

- Коносамент.

- Облигация — предполагает право владельца вернуть номинальную стоимость облигации и процента по ней в определенный срок. Это своеобразный кредит, который организация берет у инвестора.

- Чек.

- Иные ценные бумаги, названные в таком качестве в законе и признанные таковыми в установленном законом порядке.

Помимо этих ценных бумаг, на фондовом рынке в обращении находятся производные финансовые инструменты: опционы, фьючерсы, варранты и т. д. Они удостоверяют право на покупку или продажу ценных бумаг.

Виды операций, классификация

Фондовый рынок представляет несколько финансовых инструментов, представляющих собой объекты сделок. К ним относят операции:

- фьючерсные;

- форвардные;

- опционные.

Фьючерс — это срочный контракт купли-продажи актива на бирже.

Заключая такой контракт, продавец и покупатель оговаривают только уровень цены и срок поставки через рынок ценных бумаг.

Форвардный контракт — срочный контракт о поставке товара.

Согласно такому договору, поставляется валюта либо товар определенного качества и количества на согласованную дату в будущем. Цена товара, курс валют и остальные условия фиксируются на момент свершения сделки.

Опцион — инструмент, согласно которому одна из сторон сделки приобретает право реализовать торговую операцию определенного актива по заранее установленной цене в оговоренный момент в будущем.

Эти финансовые инструменты являются основным объектом спекулятивного интереса.

Как заработать на фондовом рынке

Инвесторам безопаснее всего совершать сделки на фондовой бирже. Но напрямую торговать ценными бумагами инвестор не может: для заключения сделок необходимо открыть брокерский счет.

Брокерский счет — специальный счет, с помощью которого инвестор может совершать операции на фондовой бирже.

Брокерский счет также хранит историю операций. Со счетом инвестор взаимодействует не напрямую, а через официального представителя на бирже — брокера.

Брокер — это профессиональный участник фондового рынка, выступающий в роли посредника между инвестором и эмитентом. Он совершает сделки для инвестора.

Хотя брокер имеет большое значение в торговле на бирже, он является лишь посредником и не принимает решения за инвестора. Разрабатывать стратегию инвестирования необходимо самостоятельно. Брокер также не несет ответственности за риски и сделки. Если у инвестора недостаточно опыта, он может поручить разработку стратегии доверительному управляющему.

Доверительный управляющий — организация, которой инвестор доверяет управление пакетом ценных бумаг на заранее утвержденных условиях.

И брокер, и доверительный управляющий обязаны получить лицензию в Центральном банке РФ. До 2013 года лицензии выдавала Федеральная служба по финансовым рынкам. Реестры названий зарегистрированных компаний находятся в открытом доступе, и с ними стоит ознакомиться, прежде чем входить на фондовый рынок.

Становиться инвестором стоит лишь тогда, когда есть свободные средства, из которых можно извлечь дополнительную выгоду. Операции на фондовом рынке сопряжены с элементом риска. Согласно экономической теории и принципу экономического рационализма, не стоит использовать ресурсы, когда затраты от действия превышают возможные выгоды.

Есть несколько способов заработать на фондовом рынке. К примеру:

- На росте цены акции: купить акцию по дешевой цене и продать ее, когда она будет стоить дороже.

- Купить акции или облигации крупных компаний (например, сырьевого и банковского секторов экономики).

- Совершать спекуляции, т. е. деятельность по купле-продаже финансовых активов с целью получить выгоду в краткосрочной перспективе.

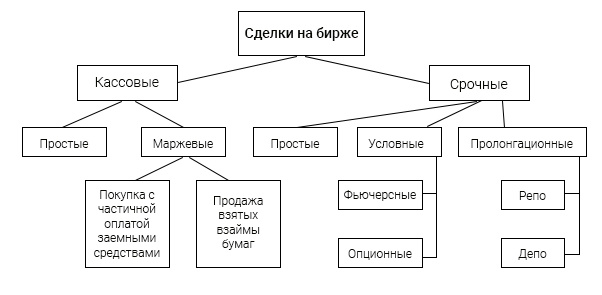

Основные типы сделок на фондовой бирже и их структура представлены на схеме.

Какие возможности дает фондовый рынок

Фондовый рынок обладает рядом преимуществ, по сравнению с другими видами инвестиций.

Фондовый рынок

Фондовый рынок — это место, где происходит торговля акциями, облигациями , валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг , но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

- У него всегда есть фиксированная торговая площадка, например, фондовый рынок Московской биржи;

- Обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- Установлены торговые процедуры по времени и стандартам;

- Все оформление сделок централизованно;

- Деятельность всех участников рынка контролируется уполномоченными органами;

- Существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

- Эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- Инвесторы — частные лица или компании, которые покупают ценные бумаги;

- Профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с изменением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженной на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов — также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть у практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшим объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например, Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам:

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно, этой формуле сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например, 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в 10 раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализе, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако, можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента, либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализ

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считанные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен, и помогает принять решение о заключении сделок.

Кроме фигур (паттернов) в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например, скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом, технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли, и говорит насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга и тот, и другой анализ.

Доходность

Доходность инвестирования — это показатель эффективности вложения в ценную бумагу. Он показывает, какую прибыль инвестору принес каждый рубль вложений, и считается в процентах. Соответственно, чтобы рассчитать доходность нужно прибыль, которую получил инвестор, поделить на сумму вложений инвестора. Сумма прибыли (или убытка) состоит из разницы стоимости ценных бумаг и доходов, полученных по этим бумагам — дивидендов и купонных процентов и за вычетом всех уплаченных комиссий и платежей (комиссии брокера, депозитария, регистратора, возможные проценты за вывод средств и налоги).

Доходность инвестирования в ценные бумаги можно рассчитать по формуле:

ДИ = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов — Стоимость бумаг в начале периода — Комиссии — Налоги)/Стоимость бумаг в начале периода

Например, инвестор в начале года вложил в ценные бумаги 500 тыс. рублей. В конце года общая стоимость его портфеля составила уже 550 тыс. рублей. За год он получил дивиденды на сумму 40 тыс. рублей. В качестве комиссий он уплатил 500 рублей. С дивидендов и полученной прибыли инвестор заплатил 13% налога. Прибыль инвестора, с учетом налога, составляет (550 тыс. — 500 тыс. + 40 тыс. — 500) х (100% — 13%) = 77 865 рублей. Доходность инвестиций составит 100%*77865/500000 = 15,53%

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что такое фондовый рынок

Фондовый рынок — это совокупность специализированных площадок, на которых сегодня проходят торги ценными бумагами. Инвесторам-новичкам не всегда понятно, как эта система работает, каковы функции фондового рынка, какие виды активов на нем обращаются. В данной статье мы детально разберемся, что же такое фондовый рынок, рассмотрим его устройство и выясним, как на нем торговать рядовому инвестору.

Определение фондового рынка и его участники

Фондовый рынок — это организованный и централизованный рынок ценных бумаг. Выражаясь проще, это место, где проходят торги акциями, облигациями, депозитарными расписками, паевыми фондами и прочими финансовыми средствами. Современный фондовый рынок представляет собой целую экосистему из взаимосвязанных механизмов, затрагивающих не только операции передачи ценных бумаг от одних собственников другим, но и процедуры листинга, эмиссии, налогообложения и ряд других процессов. Эта экосистема является саморегулируемой.

У фондового рынка имеются характерные признаки:

- наличие торговой площадки (в России, к примеру, это Московская и Санкт-Петербургская биржи);

- обязательный механизм отбора финансовых активов, строго соответствующих внутренним критериям;

- стандартизация торговых процессов и их ограниченность во времени;

- централизованное оформление сделок и гарантия их исполнения;

- контроль уполномоченных органов за деятельностью всех участников рынка;

- установка и предоставление официальных биржевых котировок.

В работу фондового рынка вовлечено несколько групп участников:

- эмитенты — коммерческие фирмы, органы власти государств и их субъектов, выпускающие в обращение ценные бумаги;

- инвесторы и трейдеры — физические и юридические лица, инвестиционные фонды, государственные органы власти, покупающие и продающие активы;

- регуляторы — контролирующие органы, следящие за деятельностью биржевых участников (в России — Центробанк);

- посреднические компании — маркетмейкеры, дилерские центры, брокерские конторы, среди задач которых — обеспечение ликвидности финансовых инструментов и организация доступа на биржу инвесторам;

- инфраструктурные организации — биржи, депозитарии, репозитарии, клиринговые центры, обеспечивающие реализацию биржевых механизмов.

К участникам также относятся организации и лица, оказывающие сопутствующие услуги: консультационные, аудиторские, оценочные и др. Они не принимают непосредственного участия в функционировании фондового рынка, а лишь помогают другим его участникам осуществлять свою деятельность.

Устройство фондовой биржи

Фондовая биржа и фондовый рынок — схожие понятия, зачастую употребляемые как синонимы. Хотя формально фондовая биржа — составная часть рынка ценных бумаг. Это платформа, на которой проводятся сделки купли-продажи активов. Она обладает многокомпонентной инфраструктурой, включающей несколько подразделений:

- функциональное — электронные площадки для торгов и прочие системы;

- инвестиционное — брокерские, дилерские, банковские и другие организации, принимающие непосредственное участие в торгах;

- техническое — депозитарные и регистрационные системы, клиринговые палаты, обеспечивающие организацию торгового процесса;

- информационное — информагентства, деловые издания и профессиональные средства массовой информации, с которыми взаимодействует биржа.

Биржевая торговля подразумевает заключение участниками торгов сделок купли-продажи в отношении финансовых активов. Любая сделка проводится в четыре этапа:

- выставление заявки на приобретение или продажу актива;

- сверка параметров сделки на стороне покупателя и продавца;

- клиринг — проверка биржей корректности оформления сделки, сверка расчетов, оформление документации;

- исполнение сделки — процесс обмена актива на деньги.

До всеобщей компьютеризации биржевая торговля осуществлялась в реальном режиме — непосредственно в помещениях торговых залов бирж. Сегодня же все торговые процессы ведутся в онлайн-режиме. Совершать операции с ценными бумагами можно дистанционно — посредством сети Интернет. Для ведения электронной торговли необходимо лишь какое-либо устройство (компьютер, смартфон или планшет) и специальное программное обеспечение (терминал, приложение и др.)

Регулируемость фондовых бирж

За порядком и легальностью работы биржевых площадок следят регулирующие органы. Они занимаются выдачей лицензий профессиональным участникам, запрашивают и раскрывают необходимые финансовые сведения, расследуют факты нарушений, проводят санкционные мероприятия.

В разных государствах в роли регуляторов выступают различные организации: государственные органы, некоммерческие структуры, особые комиссии. В США регуляторные функции лежат на Комиссии по ценным бумагам и биржам (SEC), в Великобритании — на Управлении по финансовому регулированию и надзору (FCA), в Китае — на Комиссии по регулированию ценных бумаг (CSRC).

В РФ регулятором назначен Центробанк. Основными нормативными актами являются федеральные законы «О рынке ценных бумаг» и «Об организованных торгах». Полный перечень документов, регулирующих работу отечественных бирж, размещен на сайте Центробанка.

Плюсы и минусы фондовых бирж

В работе фондовых бирж есть свои плюсы и минусы. Среди достоинств можно отметить:

- обеспечение прозрачности финансовой информации эмитентов;

- гарантия качества и надежности эмитентов и выпускаемых ими инструментов за счет строгих процедур отбора и допуска на рынок;

- четкость внутренних правил, формирующих согласованный механизм торговли;

- большое разнообразие и высокая ликвидность активов;

- легкость и удобство торговли.

Главные недостатки связаны с финансовыми рисками: отсутствие государственного страхования инвестиций и гарантий стабильности заработка, опасность денежных потерь.

Как торговать на фондовом рынке

Рядовые инвесторы не имеют персонального доступа на фондовые биржи. Чтобы вести там торговлю, они должны использовать услуги посредников — профессиональных участников бирж. Таким посредником становится брокерская компания или доверительный управляющий (частное лицо, имеющее лицензию, или организация). Кого из них выбрать для сотрудничества, решает сам инвестор.

Брокерская контора заключает сделки на бирже от лица клиента и по его распоряжению. Такой партнер подойдет тем, кто планирует самостоятельно принимать все торговые решения. Доверительный управляющий торгует от своего имени, но на средства клиента и по выбранной им стратегии. Доверительное управление удобно тем, кто не имеет желания или возможности заниматься инвестициями самостоятельно.

Мы рассмотрим процесс организации биржевой торговли через брокерскую компанию.

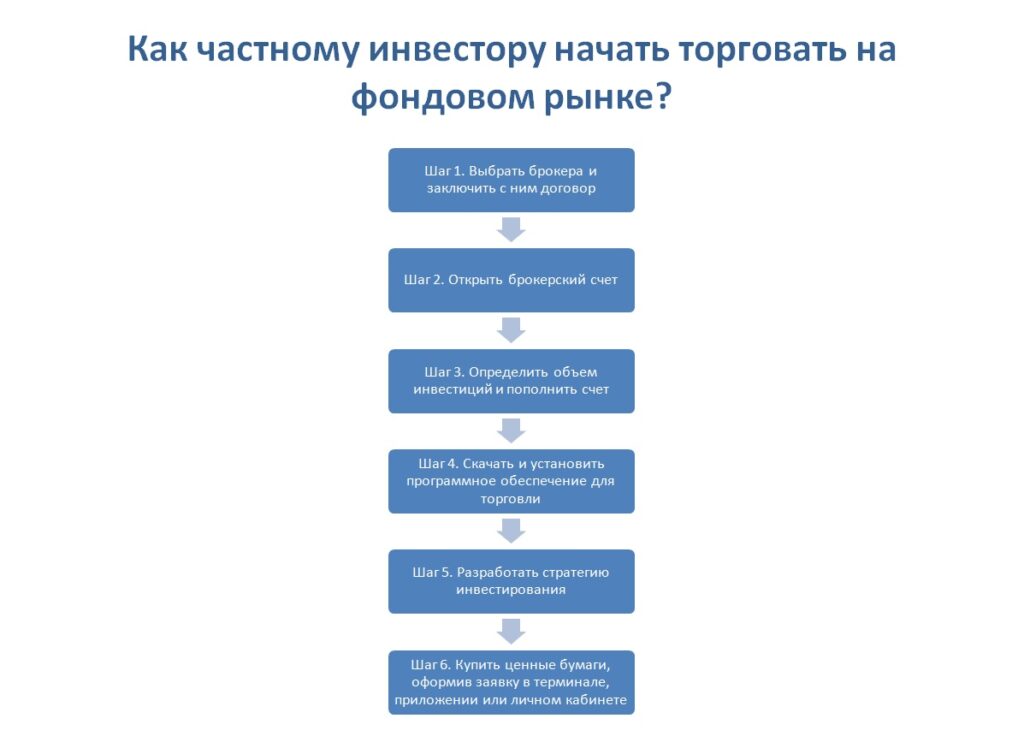

Чтобы получить доступ к торгам на фондовом рынке и начать инвестирование, физическому лицу необходимо выполнить ряд последовательных действий:

- Выбрать брокерскую контору и подписать с ней договор. Предварительно нужно изучить условия обслуживания — комиссии, тарифы, перечень услуг — и убедиться, что они подходят.

- Открыть брокерский счет в выбранной компании. С этого счета будут осуществляться торговые операции.

- Определить примерный объем инвестиций и внести необходимые денежные средства на брокерский счет любым удобным способом.

- Скачать и установить программное обеспечение (ПО), требующееся для биржевой торговли. Это может быть терминал, мобильное приложение и другие специализированные программы. Базовое ПО рекомендует и предоставляет брокер, вспомогательное можно найти на специализированных ресурсах. Ряд брокеров реализует возможность торговли через личный кабинет на сайте. В этом случае установка ПО не обязательна.

- Разработать стратегию инвестирования: определить временной горизонт для вложений, категории предпочтительных ценных бумаг — акции, облигации, паевые фонды и пр., — подобрать подходящих эмитентов и конкретные бумаги. Опытные инвесторы при подготовке стратегии тщательно изучают рынок, аналитику, применяют технический и фундаментальный анализ.

- Приобрести выбранные ценные бумаги, сформировав заявку в торговом приложении, терминале или личном кабинете. Для этого актив нужно найти по названию или тикеру, выбрать направление сделки — покупка или продажа, — указать объем лота и подтвердить сделку.

После исполнения сделки актив будет записан на брокерский счет инвестора. Он вступит во владение купленными им ценными бумагами. Поскольку современные биржевые активы имеют бездокументарную форму, свидетельством собственности будет являться запись в депозитарной системе или реестре регистратора, где хранятся цифровые коды ценных бумаг и ведется их учет.

Виды сделок на фондовой бирже

Торговые сделки, проводимые на биржах, можно разделить на два основных типа:

- инвестиционные — рассчитанные на удержание бумаг в течение длительного времени; — краткосрочные вложения средств с целью быстрой перепродажи актива и фиксации прибыли.

С точки зрения стратегии заработка существует иная классификация сделок:

- «лонги», или длинные позиции — сделки по приобретению финансовых инструментов, совершаемые с расчетом заработать на росте их стоимости;

- «шорты», или короткие позиции — продажа ценных бумаг, взятых взаймы у брокера, с целью заработать на снижении их стоимости.

Длинные позиции могут открываться с использованием собственных денег инвестора или с привлечением заемных средств, одалживаемых у брокера. Торговля на кредитные деньги называется маржинальной. Короткие позиции всегда открываются на заемные средства и являются атрибутом маржинальной торговли.

Также возможна классификация по времени исполнения сделок. В соответствии с данным критерием выделяют сделки:

- с немедленным исполнением — расчет и поставка происходят день в день (так называемый режим Т0);

- с отложенным исполнением — расчет и поставка происходят спустя 1-2 дня (режимы Т+1 и Т+2).

Отложенные по срокам сделки особенно удобны в тех случаях, когда на торговом счету инвестора в день оформления заявки на сделку нет полной суммы, необходимой для ее проведения: у него есть возможность внести остаток в последующие дни.

Риски торговли на фондовом рынке

При осуществлении торговых операций на бирже инвесторы и трейдеры рискуют вложенным капиталом. При этом не важно, ведут ли они деятельность самостоятельно или пользуются услугой доверительного управления. Если что-либо пойдет не по плану, бремя финансовых потерь ляжет исключительно на их плечи.

На фондовом рынке существует два главных финансовых риска:

- банкротство брокерской или управляющей организации;

- потеря средств в связи с движением цены в противоположную от предполагавшейся инвестором сторону.

В России инвесторы никак не застрахованы от первого вида риска. Если посредник обанкротится и не выполнит своих обязательств, решать вопрос с его долгом придется в судебном порядке. Правда, ценные бумаги, записанные на торговый счет инвестора, обычно без затруднений переводятся по запросу в другую брокерскую организацию.

В США существует специализированная организация — SIPC, — занимающаяся страхованием инвестиций в ценные бумаги. При банкротстве одного из брокеров, являющихся участником ее программы, его клиентам выплачиваются деньги или возвращаются ценные бумаги на сумму в пределах 500 тысяч долларов. Российские инвесторы, желающие сотрудничать с американскими брокерами, могут для обеспечения своей финансовой безопасности выбирать те из них, что являются членами SIPC.

От риска потери средств при неверном прогнозировании движения цен не застрахован никто. Причиной движения котировок в том или ином направлении является экономика. Негативные экономические тенденции приводят к падению рынка, отдельных его секторов или бумаг конкретных компаний. Положительные, наоборот, ведут к росту цен. Для снижения риска потерь рекомендуется тщательно выбирать финансовые инструменты, следить за экономической ситуацией, изучать отчетность эмитентов и диверсифицировать инвестиционный портфель, добавляя в него разные категории бумаг.

Источник https://wiki.fenix.help/yekonomika/fondovyy-rynok

Источник https://quote.rbc.ru/dict/Stock_Exchange

Источник https://beststocks.ru/journal/chto-takoe-fondovyj-rynok/