Договор ипотеки: содержание и образец

При оформлении любого кредита составляется кредитный договор, который подписывается банком и заемщиком. Документ фиксирует все стороны сделки, определяет права и обязанности сторон. Если оформляется ипотека, договор будет еще объемнее, так как в него добавляется информация по залогу.

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru Открыть профиль

Договор ипотеки — важный документ, отражающий все детали сделки. Именно в нем прописаны условия выдачи и погашения ссуды, размеры штрафов при просрочке, ограничения по залогу и пр. Специалист Бробанк.ру показывает, как выглядит договор, на что нужно обращать внимание при его подписании.

- Когда происходит заключение договора ипотеки

- Что говорит закон

- Основная часть договора ипотеки

- Другая важная информация по сделке

- Образец договора ипотеки

- Виды ипотечных договоров

Когда происходит заключение договора ипотеки

Оформление ипотечного кредита состоит из нескольких ступеней, одной из завершающих стадий становится заключение кредитного договора. Но это не последняя стадия, как многие полагают.

Сначала заемщик получает одобрение ипотеки, после выбирает подходящий объект недвижимости, собирает на него документы и передает в банк для анализа. И только если недвижимость устроит банк, начинается завершающая процедура оформления:

- Между покупателем и продавцом составляется предварительный договор купли-продажи. Обычно его подготавливает агентство недвижимости.

- Подписание договора ипотеки.

- Объект передается покупателю в лице ипотечного заемщика, составляется акт приема-передачи.

- Выполнение расчетов с продавцом. Обычно это перевод денег банком ему на счет, но может использоваться и банковская ячейка. Все индивидуально.

- Регистрация договора ипотеки в Росреестре, наложение на недвижимость обременения.

Ипотека считается выданной не в момент подписания кредитного договора, а в момент получения денег продавцом.

Что говорит закон

Банки могут создавать собственные модели договоров ипотеки, но все они должны соответствовать нормам закона. В России действует Закон об ипотеке ФЗ-102, статья 9 которого разъясняет, что обязательно должно быть внесено в договор. Всего закон определяет 6 обязательных пунктов:

- В документе должен быть указан предмет ипотеки, его оценка, срок возврата средств.

- Описание предмета ипотеки, то есть покупаемой и оставляемой в залог недвижимости, ее местонахождение.

- Результат оценки недвижимости, которая обязательно проводится при всех сделках.

- Полное описание обязательства с указанием суммы и основания возникновения.

- Сроки и периодичность внесения платежей в счет гашения ссуды.

- Если составляется закладная, информация о ней указывается в договоре.

В целом же, договор купли квартиры по ипотеке — это полное описание сделки. В нем прописываются права и обязательства сторон, ограничения по пользованию заложенным объектом, параметры ссуды и пр. Если у заемщика в процессе выплаты возникает какой-то вопрос, он найдет его в тексте договора.

Договор ипотеки — объемный документ. Обычно банки дают заемщикам время на ознакомление с договором, присылают его образец в личный кабинет. То есть на момент подписания клиент уже ознакомлен со всем, что указано в документе.

Основная часть договора ипотеки

Вообще, заемщик должен прочесть абсолютно все, что прописано в документе. В этом случае он будет ознакомлен со всеми аспектами возврата. Например, обычно при оформлении не проговариваются устно важные детали: порядок досрочного погашения, ограничения по действиям с недвижимостью, размеры штрафов при просрочке, не разъясняется ситуация при не уплаченной вовремя страховке и пр.

- на первой странице всегда указаны характеристики самой ссуды. На видном месте прописывается процентная ставка, ушедшая в кредит сумма, размер ежемесячного платежа, срок выплаты ссуды, валюта выдачи;

- отдельно прописана процентная ставка и условия, при которой банк может ее повысить. Обычно это касается неоплаты обязательного страхования недвижимости, непродление титульного или личного страхования;

- количество ежемесячных платежей и платежная дата. Это день месяца, когда деньги уже должны лежать на счету, банк спишет их в счет оплаты долга;

- порядок осуществления досрочного погашения ипотеки. Варианты изменения графика, если речь о частичном досрочном закрытии ссуды.

Обычно эта информация указывается в первых пунктах, так как является самой важной. Но не стоит ограничиваться чтением только этих сведений, обязательно прочтите все до последней строчки. Банк с этим делом не торопит.

Другая важная информация по сделке

Кроме основной есть еще и дополнительная информация, которая является важной. Например, у каждого банка есть свои ограничения по пользованию объектом. В договоре может прописываться запрет на сдачу в аренду, на регистрацию в нем не родственников, обязательное уведомление об долгом отсутствии и пр.

Невыполнение прописанных в договоре условий влечет штрафы или иное наказание вплоть до расторжения договора.

- цель выдачи средств, указывается адрес объекта и номер договора купли-продажи;

- ответственность заемщика за несвоевременное внесение платежей, размеры пеней, когда они начинают начисляться;

- информация о том, что кредитор может уступить права требования другим третьим лицам;

- сам порядок предоставления и погашения ипотечного кредита;

- информация о титульном заемщике, если он участвует в сделке;

- информация о закладной, если она составляется.

В завершении документа прописываются все реквизиты сторон. Это банк с одной стороны и заемщик один или с созаемщиком — с другой. Договор составляется в нескольких экземплярах, один обязательно остается у банка, один — у заемщика.

В договоре также могут прописываться условия повышения ставки банком в одностороннем порядке. Причиной может стать только неисполнение заемщиком обязательства по продлению полисов страхования.

Образец договора ипотеки

У каждого банка свой образец кредитных договоров, но в целом все они идентичны и несут одну и ту же информацию. Могут различаться только по форме, цвету, объему страниц.

Его вполне можно взять за эталон. А если учесть, что каждая вторая ипотека в России выдается именно Сбером, многим этот пример будет актуальным.

Виды ипотечных договоров

- долевая. То есть в договор кроме банка и заемщика включается застройщик. Прописывается другой порядок передачи объекта в собственность, так речь о строящемся доме; . Оформление ипотеки с применением государственных субсидий, что также отражается в договоре; . Указывается этот факт, на что идут средства маткапитала: на первый взнос, на увеличение суммы кредита; . Специальная программа для участников НИС, по которой составляется особый ипотечный договор.

Так что, единого эталона кредитных договоров ипотеки закон не предусматривает, они составляются юристами банков на их усмотрение. Но закон говорит о фактах, которые должны отражаться в договоре. Это соблюдают все банки.

Частые вопросы

Можно ли расторгнуть договор ипотеки?

Если покупатель еще не получил деньги, расторжение возможно на любом этапе. Даже если договор уже был подписан. Фактом выдачи ипотеки считается момент получения денег продавцом.

График платежей входит в договор об ипотеке?

В договоре прописываются основные параметры гашения: сумма ежемесячного платежа, срок возврата в месяцах и дата списания средств. Сам же график — это отдельное приложение к договору.

Что делать, если я потерял ипотечный договор?

Что делать, если я нашел ошибку в договоре?

Подписывайте документ только в том случае, если он составлен верно, все указанные данные соответствуют реальности. Если нашли ошибку, уведомьте банк, он подготовит другие бланки.

Могу ли я взять договор почитать, а потом подписать?

Можно ли заключить договор ипотеки между физическими лицами?

Источники:

Комментарии: 0

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Ипотечный договор: FAQ по видам, условиям и нюансам

Казалось бы, куда проще? Многие уверены, что ипотека – это всего лишь жилье, которое покупают в кредит. В сущности, это не совсем так. На самом деле ипотека – это деньги, которые банк выдает клиенту в долг под залог недвижимости. То есть по ипотечному договору, ваше жилье или другая недвижимость выступает гарантом того, что вы выплатите кредит. В противном случае ваше имущество перейдет к банку.

Существует несколько видов договоров ипотеки, определенные условия заключения и, конечно же, права и обязанности сторон, не зная которые, можно остаться без жилья и по уши в кредитах. Именно об этих нюансах мы и расскажем в нашей статье.

Что такое «договор ипотеки» простыми словами

Договор ипотеки – это официальный документ, который подтверждает, что вы получили от банка средства, залогом возврата которых становится ваше имущество. Залоговое имущество – это не всегда жилье, которое вы приобретаете в кредит. Это может быть и недвижимость, которой уже владеете вы или ваши родственники.

Договор фиксирует условия заключения сделки между залогодателем (то есть физическим лицом, которое отдает свое имущество под залог банку) и залогодержателем (то есть кредитором, которым, как правило, является банк). А также отражает порядок погашения займа.

Совет: Внимательно читайте условия договора, ведь в некоторых случаях банк имеет право запретить залогодателю прописывать других людей в залоговой квартире, сдавать ее или проводить перепланировку. Лучше заранее знать о возможных «сюрпризах», чтобы случайно не нарушить условия соглашения.

Какие бывают виды ипотечных договоров

Самый распространенный вид ипотечного договора – это стандартный договор купли-продажи (ДКП). Он может быть трех типов:

- Утром деньги, вечером стулья. Сначала банк выдает кредит, затем на кредитные средства вы покупаете жилье, которое и становится залоговым.

- Утром стулья, вечером деньги. Ипотечный кредит выдается под залог той недвижимости, которой вы уже владеете. Причем, это может быть не только квартира или дом, но и летательное, плавательное или космическое судно.

- Тройной договор. В этом случае в договоре участвуют три стороны: покупатель, продавец и сторона, которая выдает средства на покупку.

Имейте в виду, что тип договора выбирает банк, который выдает кредитные средства. Поэтому советуем изучить разные предложения от разных финансовых организаций, прежде чем заключать контракт с одной из них.

Примечание: Ипотечный кредит можно получить не только на улучшение жилищных условий (покупку дома или квартиры), но и на ремонт, строительство и любые другие цели. При условии, что у вас есть что дать в залог банку, конечно же.

Важные пункты ипотечного договора

Официальный язык, на котором написаны все документы, понять с первого раза довольно сложно. Особенно в спешке, под пристальным взором сотрудника банка. Поэтому желательно ознакомиться с договором ипотеки заранее. Сделать это можно на сайте банка, где, как правило, есть образцы, которые можно скачать.

При изучении договора советуем обратить внимание на следующие пункты:

- Возможность изменения условий договора в одностороннем порядке.

- Условия расторжения при различных обстоятельствах.

- Возможность и условия досрочного погашения кредита. Некоторые банки предусматривают неустойку или определенный период, в течение которого клиент не может погасить кредит досрочно.

- Тип процентной ставки: фиксированная или плавающая.

- Способ платежа: дифференцированный (каждый месяц нужно вносить фиксированную часть долга плюс проценты за непогашенную часть кредита) или аннуитетный (сумма всего кредита делится на равные части для выплаты ежемесячно).

- Пени и штрафы за просрочку ежемесячного платежа.

Совет: Старайтесь выбирать тот банк, в ипотечном договоре которого максимально доступно описана процедура расторжения соглашения как с вашей стороны, так и со стороны финансовой организации.

Основные права и обязанности сторон

Основное обязательство для обеих сторон ипотечного договора – это соблюдение условий соглашения. Кроме самого очевидного, есть еще ряд нюансов, на которые имеют право банк и физическое лицо:

- Обе стороны обязаны согласовать и прописать в договоре стоимость жилья. Для оценки стоимости часто привлекаются третьи лица (официальные оценщики).

- Залогодатель имеет право жить и прописывать свою семью в доме или квартире, которую он отдал под залог банку.

- Банк (он же кредитор) имеет право запретить залогодателю продавать, сдавать в аренду или проводить перепланировку в залоговом жилье.

- Залогодатель обязан своевременно вносить ежемесячные платежи и погашать сумму задолженности по ипотеке.

- Кредитор может устраивать проверки состояния залогового имущества.

- Залогодатель обязан поддерживать залоговое имущество в надлежащем порядке.

Примечание: Учтите, что банк может не только устраивать проверки, но и требовать, чтобы залогодатель погасил кредит раньше срока, прописанного в договоре, если жилье не содержится в порядке. То есть если потребуется сделать капитальный ремонт в квартире, а вы откажетесь его делать или нарочно будете наносить ущерб жилью, банк не захочет ждать, пока залоговое имущество обесценится.

Как оформить ипотеку

Во-первых, ознакомьтесь с различными предложениями по ипотеке от разных банков. Так, например, процентная ставка от банка ВТБ в 2020 году начинается от 7,9%, в то время как ставка Сбербанка – от 6,5% для строящегося жилья.

Учитывайте не только ставку по процентам, но и расходы: страхование имущества (это обязательное условие), стоимость услуг оценщика, госпошлину.

Во-вторых, выберите недвижимость. Если растянуть этот процесс на годы, то банк может изменить условия кредитования: сумму минимального первоначального взноса, процентную ставку, правила расчетов и т. д. Поэтому изучайте актуальные предложения на текущий 2020 год и лучше делайте это тогда, когда у вас уже есть жилье на примете.

В-третьих, соберите документы. Стандартный перечень документов для заключения договора по ипотеке выглядит так:

- Паспорт гражданина РФ.

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт недвижимости (кадастровый и технический).

- Паспорт продавца и документы, подтверждающие его права собственности на недвижимость.

- Отчет об оценке недвижимости.

Совет: Внимательно изучите перечень документов на сайте или в отделении банка. Кроме стандартных, кредитор может запросить дополнительные документы, которые лучше подготовить заранее.

Учтите, что регистрация в Росреестре – обязательное условие для ипотечного кредита. Чтобы регистрация состоялась, вам нужно уплатить госпошлину. В 2020 году ее размер составляет 2 000 рублей для физического лица за регистрацию квартиры или дома и 350 рублей за земельный участок категорий СНТ, ДНП, ЛПХ и ИЖС.

Как расторгнуть договор на ипотеку

Если залогодатель хочет расторгнуть договор, то ему придется договариваться с банком. В одностороннем порядке отказаться от условий ипотеки нельзя.

Есть два варианта расторжения ипотечного договора. Первый вариант – это перепродажа залоговой квартиры или дома с переуступкой. Для этого владельцу квартиры нужно взять разрешение на продажу у банка и быть готовым к тому, что в новом договоре будет пункт, согласно которому средства от продажи должны быть перечислены банку для погашения задолженности.

Второй вариант – это реструктуризация долга. Если заемщик оказался в сложном финансовом положении, банк может пойти на уступки и пересчитать ежемесячный платеж в меньшую сторону.

Примечание: Финансовые организации не заинтересованы в потере заемщиков. Им не интересно «забирать» квартиры, поэтому чаще всего они соглашаются на вариант с перепродажей или реструктуризацией долга по ипотеке, не доводя дело до суда.

Что нужно учесть перед тем, как заключать договор на ипотеку

Ипотека как брак – всерьез и надолго. Поэтому перед тем, как решиться на подписание договора с банком, нужно задать себе несколько важных вопросов:

Сколько я могу отдать в качестве первоначального взноса и сколько мне нужно взять в кредит? Сумму, которая полностью покроет стоимость жилья, банк не выдает. Финансовая организация выдает 70% от нужной на покупку жилья суммы (это и есть ипотечный кредит), а 30% клиент вносит из собственных средств (это первоначальный взнос).

Какую часть своего месячного дохода я смогу отдавать банку? По силам ли мне это? Посчитайте свой годовой доход и примерные расходы. Если платежи по кредиту будут занимать половину вашего дохода в год, то есть серьезный риск не вытянуть ипотеку.

Какой способ платежей мне выбрать? Помните, мы говорили о дифференциальном (ДС) и аннуитетном способах (АС) погашения кредита? Считается, что ДС выгоднее, поскольку за весь срок кредита вы платите меньшие проценты, если сравнивать с АС.

Однако если вы выбираете АС, то вам проще распределить семейный бюджет, ведь сумма платежа остается одинаковой на протяжении всего периода погашения кредита.

Эпилог

Ипотека – это не стандартный кредит в банке, который выплачивается в течение года. Ипотечный кредит растягивается на годы. Поэтому, прежде чем подписывать договор, нужно тщательно изучить предложения различных банков и выбрать оптимальный вариант кредитования.

Также важно взвесить и реально оценить свои финансовые возможности, обдумать, сможете ли вы выплачивать кредит и при этом поддерживать свой уровень жизни.

Изучая образцы договоров от банков, учитывайте прозрачность условий, возможные подводные камни, размеры штрафов, пени, права и обязанности сторон. Обратите внимание на условия расторжения ипотечного договора, они должны быть максимально простыми и понятными.

Выбирая валюту, в которой вы будете брать кредит, остановитесь на той, в которой вы получаете зарплату. Если вы получаете зарплату в рублях, то и кредит лучше брать в рублях.

Ипотека – это ответственный шаг, отнеситесь к нему со всей серьезностью и тогда у вас все получится.

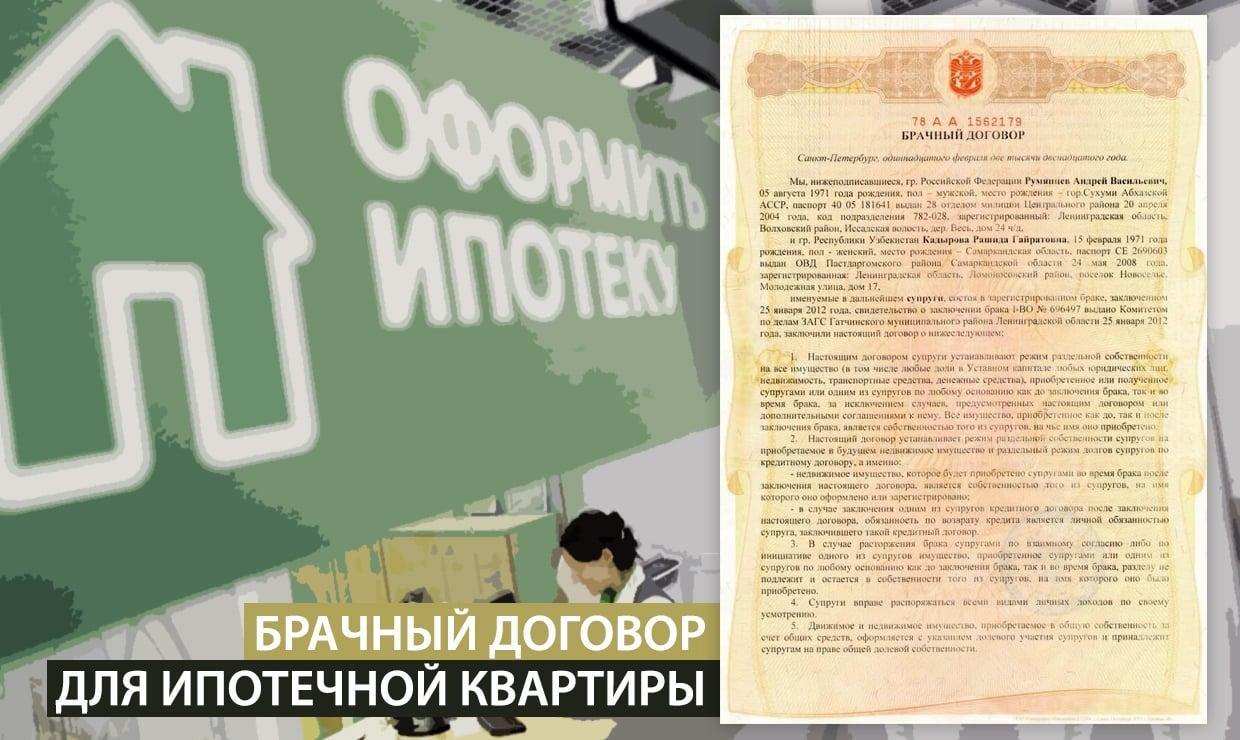

Брачный договор для ипотеки: зачем нужен, как оформить

Когда супружеская пара покупает собственное жилье, то, конечно, никто не думает о разводе. Но жизнь непредсказуема, и благополучная когда-то семья может распасться. По закону имущество, нажитое в браке, при разводе делится между супругами поровну. Разделу также подлежит жилье, купленное в ипотеку.

Желательно, чтобы жизнь не пошла по негативному сценарию, но лучше заранее защитить свои имущественные права. Для этого достаточно заключить брачный договор по ипотеке. Тогда в случае развода каждому достанется справедливая доля в квартире. Рассказываем об особенностях заключения брачного договора для ипотеке.

Супруги могут подписать договор до подачи заявления в ЗАГС, но до развода. Фото: socprav.ru

Что такое брачный договор для ипотеки

Брачный договор (контракт) — документ, в котором прописываются условия распределения имущественных прав граждан, находящихся в зарегистрированном браке. Договор заключается по согласию обоих супругов.

Проще говоря, муж и жена договариваются о том, как будет делиться их совместно нажитое имущество в случае развода. После чего все эти договоренности фиксируются в брачном договоре, который заверяется у нотариуса.

С распределением общего имущества семьи при разводе все более-менее понятно. Вопросы может вызвать ситуация, когда делить придется ипотечную квартиру и задолженность по кредиту. При этом жилье находится в собственности у заемщика, но и в залоге у банка.

В этом случае супругам лучше заключить брачный договор на недвижимое имущество, приобретаемое в кредит. Документ можно оформить у нотариуса или сразу в банке, одновременно с оформлением кредитного договора на ипотеку.

Когда нужен брачный договор при ипотеке

Заключение брачного контракта может быть одним из условий банка при оформлении договора ипотеки. Таким образом кредитор стремится защитить свои интересы, ведь существует риск, что при разводе супруги перестанут выплачивать займ из-за снижения дохода. С брачным договором банку легче решить этот вопрос.

Целесообразно оформить брачный договор при ипотеке, если:

- Доход имеет один член семьи. Только один из супругов работает, и он же оплачивает ипотеку из своего дохода. Брачный договор на ипотечную квартиру снимет претензии на собственность второго супруга.

- Выше шанс на одобрение ипотеки. Один супруг, как заемщик, может не иметь достаточного дохода для оформления ипотеки. Брачное соглашение даст гарантию, что совместно пара выплатит кредит.

- Второй супруг не согласен брать ипотеку. По закону для оформления ипотечного кредита требуется согласие супруга заемщика. При наличии брачного контракта можно получить кредит и без этого согласия.

- Супруги оформили ипотеку до брака. При разводе все имущество, купленное до брака, не подлежит разделу. Брачный контракт для ипотеки даст возможность разделить квартиру или дом на справедливые доли, даже если жилье приобретено до регистрации брака.

Благодаря брачному договору ипотечная квартира, купленная до брака, будет разделена по справедливости. Фото: kvadmetry.ru

Когда брачный договор не дает гарантий

К сожалению, не всегда брачный контракт для ипотеки может защитить супругов и кредитора от непредвиденных ситуаций. К примеру, существует вероятность того, что брачный договор признают недействительным. Для этого существуют определенные основания.

Недействительным контракт признают в следующих случаях:

- документ не заверен у нотариуса;

- контракт заключен под влиянием насилия, угроз, обмана;

- договор подписан недееспособным лицом;

- условия контракта ограничивают права одного из супругов.

Брачный договор могут расторгнуть, если муж или жена докажут в суде, что документ заключался под влиянием одного из вышеупомянутых оснований. В этом случае на супругов будут распространяться нормы российского законодательства со всеми вытекающими последствиями.

Заемщик обязан известить банк о расторжении брачного договора по ипотеке. Фото: idk1.ru

Как составить брачный договор на ипотечную квартиру

В брачном договоре по ипотеке прописываются все ключевые моменты, касающиеся разделения залоговой квартиры, выполнения обязательств перед банком и другие вопросы, связанные с кредитом.

Основные положения

Брачный договор не имеет строгой формы, вы можете составить документ самостоятельно. Но есть несколько позиций, которые должны быть отмечены в контракте, чтобы его признали действительным.

Обычно в брачном контракте фиксируется следующая информация:

- паспортные данные супругов;

- статусы по отношению к банку (заемщик/созаемщик);

- сведения о первоначальном взносе (маткапитал или другие источники);

- данные о внесении ежемесячных платежей (сумма, кто оплачивает);

- правила выплаты долга банку после развода (кто из супругов платит, на каких условиях);

- условия раздела ипотечной недвижимости при разводе;

- штрафные санкции за невыполнение обязательств по контракту;

- условия для расторжения брачного договора;

- другое.

В брачный договор на ипотечную квартиру обязательно нужно внести сведения о кредитно-финансовой организации, указать реквизиты договора по ипотеке. Отдельным пунктом фиксируются характеристики залоговой квартиры.

Как обозначить в брачном договоре раздел ипотечной недвижимости

Формулируя положения брачного договора при покупке квартиры или дома, вы можете четко обозначить порядок владения недвижимостью при разводе.

- В долях. Договоритесь и пропишите в контракте, какая доля в процентах, кому достается в собственность. В этих же пропорциях будет осуществляться раздел имущества при разводе. Если заемщик не выполняет свои обязательства перед банком, задолженность взыскивается с созаемщика.

- Раздельное владение. Обязательства по ипотеке берет на себя только один супруг. Ему же будет полностью принадлежать ипотечная квартира. Если заемщик не сможет своевременно расплатиться с банком, то второй супруг не будет обязан выплачивать кредит.

- Совместная собственность. Супруги владеют ипотечным жильем совместно. При разводе квадратные метры делятся поровну. Если заемщик перестает вносить платежи, банк будет взыскивать долг с созаемщика.

Этапы оформления брачного договора

Брачный договор на квартиру в ипотеке составляется с обязательным уведомлением кредитной организации. Закон этого не требует, но лучше отправить документ на одобрение в банк.

Если какие-то положения брачного контракта войдут в противоречие с условиями ипотеки, документ могут признать недействительным.

- Определитесь с условиями брачного договора. Постарайтесь обсудить и договориться с супругом по всем вероятным ситуациям. Определите, как будет оплачиваться первоначальный взнос, кто, сколько сможет и будет платить по кредиту. Распределите доли в квартире при разводе. Чтобы ничего не упустить, запишите все пункты в черновике.

- Составьте и подпишите брачный договор. Вы с партнером пришли к согласию по всем договоренностям. Теперь их нужно зафиксировать в брачном договоре для ипотеки. Если вы не уверены, что правильно составили документ, обратитесь к нотариусу. Специалист подскажет, какие пункты вы могли забыть внести, поможет грамотно оформить контракт и сразу его заверит.

- Обратитесь к нотариусу. Даже если вы составили брачный договор самостоятельно, без похода в нотариальную контору не обойтись. По закону ваше супружеское соглашение должно быть заверено нотариусом, иначе документ не будет иметь юридической силы. Стоимость заверенного документа — 500 рублей. Если нотариус занимался и составлением брачного контракта, то за его услуги придется заплатить 7 000-10 000 рублей.

Брачный договор при покупке квартиры в ипотеку составляется в нескольких экземплярах — отдельно для каждого супруга, для нотариуса и для кредитно-финансового учреждения. Банковский экземпляр документа необходимо сразу предъявить для дальнейшего оформления ипотечного договора.

Какие нужны документы, чтобы заверить брачный договор

- паспорта мужа и жены;

- свидетельство о браке;

- предварительный договор купли-продажи жилья;

- договор по ипотеке (если контракт заключен после оформления кредита);

- квитанция об уплате госпошлины;

- другие документы по запросу нотариуса.

Брачный договор для ипотеки при материнском капитале

Вы купили квартиру в ипотеку с помощью материнского капитала. По закону такая недвижимость оформляется в совместную или долевую собственность на жену, мужа и детей.

Если по условиям брачного договора единоличным владельцем залогового жилья становится заемщик, то второй супруг вправе претендовать на ту часть, стоимость которой равна сумме маткапитала.

В ином случае вы можете распределить размеры долей по договоренности с супругом. При этом муж или жена могут отказаться от своей части недвижимости, не ущемляя права детей.

Брачный договор при военной ипотеке

В случае покупки недвижимости по программе «Военная ипотека» кредит оформляется только на военнослужащего, без учета его семейного положения. То есть собственником жиля становится участник НИС, так как оплата ипотеки идет из средств государственного бюджета.

Но по закону второй супруг при разводе имеет право на половину недвижимого имущества, приобретенного в браке. Поэтому военным ипотечникам рекомендуют подписывать брачный договор для сохранения залоговой квартиры в единоличной собственности.

Какие положения необходимо отразить в брачном договоре:

- квартира куплена с помощью бюджетных средств накопительно-ипотечной системы жилищного обеспечения военнослужащих;

- участник НИС является единоличным собственником и берет на себя все обязательства перед кредитором;

- если второй супруг участвовал в погашении займа, к примеру оплатил первоначальный взнос, то в документе фиксируется сумма материальной компенсации в случае развода.

В то же время закон не запрещает военнослужащему передавать ипотечное жилье и обязанности по закрытию ипотеки супруге. Но для этого придется получить разрешение банка и уполномоченного федерального органа «Росвоенипотека».

Пока военнослужащий выплачивает ипотеку, он является единоличным собственником жилья. Фото: gosvoenipoteka.ru

Плюсы и минусы брачного договора для ипотеки

Преимущества

Недостатки

Повышаются шансы на одобрение ипотечного кредита.

Банк может одобрить меньшую сумму кредита, чем при наличии брачного договора.

Долг по ипотеке делится по договоренности супругов.

Вероятность отказа в займе супругам, не оформившим брачный договор, выше.

Гарантируется получение ипотечной квартиры в совместную собственность.

Невыгодные условия для пар без созаемщиков.

Развод не осложнен разделом недвижимого имущества.

Как расторгнуть брачный договор на ипотеку

Расторжение брачного договора при ипотеке возможно в любое время, но до официального оформления развода. Главное условие — обоюдное согласие мужа и жены. При этом вы должны понимать, что в случае развода отсутствие договора станет основанием для раздела ипотечной квартиры по закону.

Если вы еще не погасили ипотечный кредит, то для расторжения брачного контракта потребуется разрешение банка. Финансовая организация вправе скорректировать условия по кредитному договору. Более того, кредитор может потребовать погасить займ досрочно, если решит, что в данной ситуации его риски растут.

Расторгнуть брачный договор по инициативе одного супруга можно в следующих случаях:

- один из супругов не выполняет свои обязательства по брачному договору;

- муж или жена пропал(а) без вести (нужно судебное постановление);

- один из супругов признан недееспособным на основании решения суда;

- муж или жена умер(ла) (при предъявлении свидетельства о смерти).

Для расторжения брачного договора, так же как и для его заключения, придется отправиться в нотариальную контору. Нотариус должен официально зафиксировать отмену документа. За расторжение контракта вы заплатите 200 рублей.

Источник https://brobank.ru/dogovor-ipoteki/

Источник https://www.vbr.ru/banki/help/mortgage/dogovor-ipoteki/

Источник https://www.mirkvartir.ru/journal/assistant/2021/07/13/brachnyj-dogovor/