Как переоформить кредит на другого человека

Ситуации, когда потребуется перевести свой кредит на другого человека, возникают при разных условиях. Например, средства в долг изначально брались для друга или родственника, которому банк отказывал в выдаче, или наступили личные обстоятельства, когда платить не получается. При этом возникает вопрос, законно ли такое желание заемщика, можно ли это делать и каким способом реализовать. Бробанк выяснил правовой аспект, а также разобрался, как переоформить кредит на другого человека и что для этого потребуется.

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

На каком основании можно переоформить

В Гражданском кодексе РФ предусмотрено, что при соблюдении двух факторов разрешено переоформление долговых обязательств на третье лицо. Это прописано статьей 391. Для этого достаточно, чтобы:

- На каком основании можно переоформить

- Что понадобится

- Порядок переоформления

- Что может помешать

- На кого допускается переоформить кредит

- Реакция кредиторов

- Возможные последствия

- Новый заемщик был поставлен в известность и согласился с возложением на него существующего долга.

- Финансовое учреждение одобрило со своей стороны проведение процедуры переоформления.

При нарушении любого из этих пунктов передать долг другому физическому лицу не получится. Если с потенциальным ответчиком договорить можно, то с кредитной организацией это получается не всегда. Не все кредитно-финансовые учреждения с охотой идут на перепоручение оплаты по кредиту другому человеку.

Согласие нового заемщика на переложение на себя долга оформляют письменно, чтобы не попадать в неловкую ситуацию при посещении банка. Бумагу заверяют нотариально.

Что понадобится

Для передачи банковского долга третьему лицу понадобится:

- Прийти в отделение кредитной организации заемщику вместе с потенциальным будущим плательщиком.

- Оформить свою просьбу на руководителя учреждения в письменном виде.

- Приложить документы, которые могут доказать состоятельность такого прошения.

В роли доказательств могут выступать такие справки:

- медицинские заключения, подтверждающие временную или постоянную невозможность работать;

- копию трудовой книжки, где есть информация об увольнении с прежнего места работы по сокращению штата или другим причинам, не зависящим от заемщика;

- ухудшение материального состояния, например, справка о заработной плате, где видно ее существенное снижение по сравнению с предыдущим периодом;

- развод, раздел имущества или другие ситуации, которые повлекли ухудшение материального положения заемщика.

Любая из причин должна быть оформлена соответствующим документом.

Личное присутствие нового плательщика по задолженности также обязательно. Он предоставляет сотруднику банка подробную информацию о себе и своей платежеспособности. Без присутствия человека, на которого планируется провести переоформление долга, заявление не будет принято банком к рассмотрению вне зависимости от предоставленных обоснований.

Если кредитно-финансовая организация начнет процесс по переводу кредита, то нового заемщика проверят с той же тщательностью, как и всех потенциальных клиентов банка.

Порядок переоформления

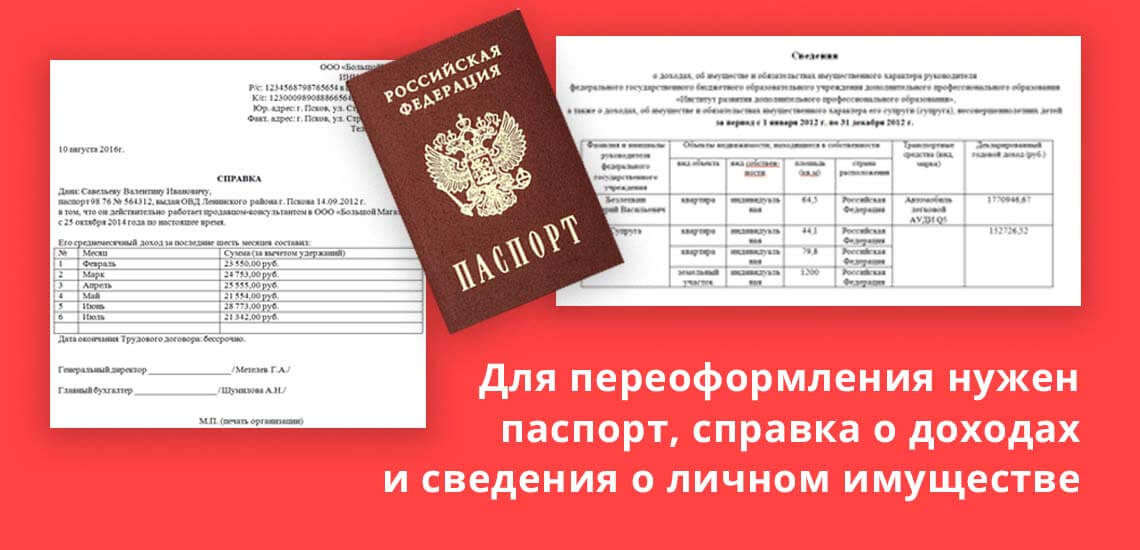

- паспорт;

- справку о текущих доходах с места работы или центра занятости в случае увольнения по сокращению;

- сведения о личном имуществе: недвижимом и движимом, на которое есть право собственности.

Некоторые банки могут запросить другие дополнительные документы на свое усмотрение. Например, копию трудовой книжки, свидетельство о разводе или другую существенную информации.

Когда заявка на переоформление займа принята сотрудником банка, начинается процесс ожидания решения. Он может занять несколько дней. При одобрении прошения кредитно-финансовое учреждение проведет процедуру перевода долга на указанное в заявлении лицо.

- провести смену залогового имущества, переоформить документы на нового заемщика;

- исключить из перечня лиц, претендующих на получение недвижимости по ипотеке, предыдущего клиента;

- при необходимости продлить срок кредитования;

- добавить ответчиком по ипотеке нового клиента.

Новый заемщик должен быть ознакомлен с тем, какое имущество станет его собственностью по итогам расчета по данному типу займа.

Если банк дает свое согласие, то с новым заемщиком заключается отдельное соглашение, которое подписывается обеими сторонами.

Что может помешать

Невозможно переоформить кредит на другого человека в принудительном порядке. Даже если клиент оформлял кредит «для кого-то», этот кто-то не обязан его возмещать. Если должник обратится в суд, а там его иск был удовлетворен, то гражданина-должника обяжут вернуть деньги, но не переоформить на себя банковский долг. Поэтому даже решение суда не снимет обязательства с заемщика перед кредитно-финансовым учреждением.

- Третье лицо вправе взять на себя кредит в этом же банке и закрыть за счет него ранее оформленный заем.

- Оформить кредит в другом банке, перевести средства на счет в эту организацию и закрыть существующую задолженность.

- Заключить письменное соглашение у нотариуса или устное о том, что третье лицо будет давать средства должнику для погашения имеющейся заложенности. Оба гражданина решают между собой, будет ли долг впоследствии возмещаться или нет.

- полное отсутствие у него кредитной истории;

- плохая кредитная история или низкий кредитный рейтинг;

- наличие задолженности у потенциального ответчика в этом или других банках;

- наличие долговых обязательств постоянного характера;

- низкая платежеспособность;

- отсутствие залогового имущества, если оно необходимо по условиям договора.

На кого допускается переоформить кредит

- кровный родственник;

- супруг;

- друг или близкий человек, не состоящий в родстве или брачных отношения;

- любое другое физическое лицо, которое дает на это свое согласие.

- Он должен быть совершеннолетним и дееспособным на момент переоформления документов. Но при этом ему не должно быть больше 60-70 лет на момент завершения всех выплат по кредиту или любого другого возраста, который предусмотрен в данном банке как ограничение.

- Быть резидентом РФ или обладать регистрацией на территории России.

- Иметь официальное место работы, где выплачивается заработная плата. Об этом предоставляется справка о доходах.

- Обладать стажем на последнем месте работы от 6 месяцев до 3-4 лет. Этот период зависит от требований банка, предъявляемых к своим клиентам.

Если какое-то из условий не выполнено, то лицо не может выступать новым ответчиком по существующему кредиту. Понадобится искать другого человека.

Реакция кредиторов

Кредитно-финансовые учреждения редко дают согласие на переоформление кредитов на других граждан. Общее число одобрений такого рода просьб колеблется от 1 до 2 %. Для банков новый заемщик – дополнительный риск. Кредитной организации гораздо удобнее, чтобы клиенты сами между собой перекредитовались без ее участия.

- невозвратность средств от нового клиента;

- нарушение сроков;

- финансовые потери при оформлении документов.

Гораздо чаще клиентам в сложных финансовых обстоятельствах предлагают варианты проведения реструктуризации или рефинансирования существующей задолженности. При таких решениях физические лица получают возможность погашать кредит более длительный период времени или меньшими долями. Для банка предложить такое решение выгоднее, потому что в итоге клиент чаще всего увеличивает сумму процентных переплат по кредиту, поднимая банковскую прибыль.

Бробанк подобрал лучшие варианты программам по рефинансированию, которые можно сравнить по разным критериям и выбрать самый подходящий.

В редких случаях финансовые организации идут навстречу клиентам, которые попали в сложные жизненные обстоятельства. Они могут приостанавливать начисление процентов на определенный период. Такое случается, если клиент давно сотрудничает с банком, а сложности временные, и он уверен в том, что спустя конкретный срок сможет погашать долги по предыдущей схеме.

Возможные последствия

Если банк все же одобряет переоформление кредита на другого гражданина, то бывает что при этом вырастают проценты. Также за проведение процедуры перевода долга и проверку сведений о новом заемщике кредитная организация может взимать дополнительные платежи или сборы. Либо на официальном уровне требуется провести повторное страхование кредита, что влечет дополнительные денежные потери.

Чтобы дополнительные траты не стали для клиентов сюрпризом, следует заранее уточнить у сотрудника кредитной организации о таких платежах и комиссиях. Если это невыгодно обоим заемщикам, то лучше отказаться от перевода долга и сделать перекредитацию.

- уменьшение или увеличение срока действия кредитного договора;

- увеличение процентной ставки;

- повышение размера ежемесячного платежа.

Также до проведения процедуры не лишним будет уточнить, не повлечет ли это ухудшение кредитного рейтинга старого заемщика и не поместят ли его в «черный список». Не все банки разглашают такую информацию, но поинтересоваться можно.

В целом законодательство РФ не запрещает физическим лицам переоформлять кредиты на других ответчиков. Главное заручиться согласием нового плательщика и банка. Также следует внимательно изучить, на каких условиях кредитная организация проведет перевод долга, и какие финансовые потери возникнут для обоих клиентов. После подсчета всех затрат можно принимать решение стоит ли запускать процедуру переоформление кредита.

Бывает так, что дешевле взять новый заем и закрыть за его счет старый. Также можно открыть третьему лицу кредитную карту, по которой разрешено снимать наличные. Бробанк предлагает на выбор кредитки со льготным периодом, когда за пользование средствами еще не надо платить, но ими уже можно погасить существующие долги.

Комментарии: 6

Здравствуйте! У брата был плохой история я для него брала долг на сумму 400 000р в истории банка есть что я перевадила в тодже день иму. Можно переаформит все остатки сумму на него у нас нету никаких нотариальное договор .У него ест ипатека но без материнский капитал он собственник осталось1000000р долг .Можно ли на него переоформить долг катори я брала на него ? Ответи пожалуйста

Уважаемая Русхора, нет, переоформить задолженность нельзя. В 391 статье Гражданского Кодекса России установлено, что что заемщик вправе перевести долг на другого человека при условии согласия и нового должника, и банка.

Здравствуйте. У меня такая ситуация. Я взяла кредит для хорошей знакомой на не маленькую сумму т.к. у неё плохая кредитная история . Обещала платить исправно в срок полную сумму. По факту, сумма поступает не вся, и не всегда в срок. Приходится платить самой. Ранее вы писали про то, что нужно заполнить расписку и натариально её заверить. Что должно быть в этой расписке? И если она пропадёт (ни хотелось бы конечно) как мне поможет эта расписка?

Уважаемая Елена, расписку следует составить с нотариусом. Он подскажет все необходимые вводные.

Как мне поступить?Я взяла кредит в Банке и купила машину зятю. Он мне ежемесячно выплачивает кредит за эту машину.Сейчас он в ссоре с моей дочерью и теперь я не знаю как посьупить.Он говорит,давай заключим договор между нами и Банком,чтобы зять до погашения этого кредита выплачивал за машину.Можно ли так сделать?Он с нами не проживает

Уважаемая Татьяна, фактически кредит оформлен на вас, трехстороннего соглашения с банком заключить нельзя. Рекомендуем вам нотариально заверить расписку или аналогичный документ, отражающий сумму долга и периодичность выплат.

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Можно ли переоформить кредит на другого человека?

Кредит или ипотеку можно переоформить на другого человека, но в этой процедуре есть много нюансов. Рассмотрим в статье, как правильно действовать, чтобы получить согласие банка, какие документы потребуются и что нужно учесть при передаче кредита с залогом или поручительством.

Основания для переоформления кредита

Основанием для переоформления кредитного обязательства на другое лицо служит выполнение двух условий. Это закреплено в ст. 391 Гражданского кодекса РФ. Чтобы передать кредит другому человеку, нужно убедиться, что:

- Банк, который выдал кредит, согласен на переоформление.

- Новый заёмщик поставлен в известность о предстоящей процедуре и согласен погасить сумму долга.

В качестве доказательства, что другое лицо возьмёт на себя обязательства по погашению долга, необходимо взять согласие в письменном виде и заверить у нотариуса.

Если кредитное учреждение или новый заёмщик не согласны на передачу долга, переоформление не состоится.

Кому можно передать займ

До того как переоформить кредит на другого гражданина, нужно убедиться, что он удовлетворяет нескольким условиям:

- возраст — от 18 лет на дату переоформления до 65–70 на момент полной выплаты долга по существующему графику;

- российское гражданство или регистрация в любом регионе РФ;

- наличие постоянного источника дохода, оптимально — официальное трудоустройство с возможностью предоставления справки о доходах;

- стаж на последнем рабочем месте — не менее 6 месяцев, общий — не менее 3–4 лет.

Дать согласие на перевод долга на своё имя может близкий родственник заёмщика. Также можно переоформить кредит на супруга или любое другое физическое лицо, достигшее совершеннолетия, дееспособное и с хорошей кредитной историей.

Банк вправе выставить более жёсткие или мягкие ограничения к стажу работы и дополнить перечень другими требованиями к заёмщикам.

Порядок процедуры переоформления

Прежде чем начинать переоформление кредита, нужно найти того, кто согласится исполнять кредитные обязательства вместо предыдущего заёмщика.

Передача потребительского кредита

Чтобы переоформить потребительский кредит на другого человека, заёмщик должен действовать в таком порядке:

- обратившись в банк, написать заявление о передаче долга другому лицу;

- приложить к заявлению копии или оригиналы документов, каких именно — необходимо уточнить у кредитора;

- дождаться решения;

- если банк одобрит переоформление займа на другого гражданина, начать процедуру в соответствии с регламентом этой организации.

В заявлении нужно указать причину, по которой требуется переоформить кредитный договор на нового заёмщика. Также необходимо представить документы, подтверждающие необходимость процедуры. Это могут быть:

- больничный лист;

- справка о том, что у заёмщика есть заболевание и он нуждается в дорогостоящем лечении;

- свидетельство о разводе;

- свидетельство о браке (если требуется переоформить кредит на жену или мужа);

- справка из ЦЗН о потере работы;

- справка, подтверждающая факт установления инвалидности;

- справка об утрате ценного имущества и пр.

Документы, которые должен представить новый заёмщик:

- Паспорт гражданина РФ

- Справка о доходах

- Сведения об имуществе, которое находится в собственности

- Копия трудовой книжки

- Копия трудового договора

- ИНН

- СНИЛС

- Выписка из банковского счёта

- Документы о семейном статусе

- Военный билет

По своему усмотрению кредитная организация вправе запросить и другие документы, раскрывающие важную информацию о новом заёмщике.

Особенности передачи долга с залогом

Передать долг с залогом бывает необходимо, когда на имя действующего заёмщика оформлена ипотека. В некоторых случаях речь может идти и о потребительском кредите с обеспечением в виде залога. Если переоформляется ипотека, порядок действий такой:

- оформляется сделка передачи обязательств по ипотеке;

- производится смена залоговой недвижимости;

- пересматривается перечень лиц, которые могут претендовать на ипотечную недвижимость;

- регистрируется факт залога жилья.

Остаток долга по ипотеке погашается по заявлению предыдущего заёмщика за счёт средств, выданных новому клиенту. Предыдущему клиенту банк выдаёт справку об отсутствии задолженности, а с новым заключает договор ипотечного кредитования.

Переоформление без согласия банка

Передать кредитные обязательства другому человеку без согласия банка не получится. Но можно переоформить в собственность другого лица вещь, купленную на кредитные средства. Это стоит делать при условии, что заёмщик уверен в порядочности и платежеспособности этого человека.

Соглашение о передаче имущества лучше заключить у нотариуса, чтобы защитить себя от неисполнения обязательств новым собственником.

Переоформление через суд

Суд не может заставить банк переоформить кредит на другого человека. Обратиться в суд имеет смысл, если заёмщик оформил кредит, чтобы помочь родственнику или знакомому, а тот отказывается возвращать долг. Переоформления кредита или ипотеки в этом случае не происходит.

Для решения суда в пользу истца необходимо, чтобы у заёмщика были доказательства, что кредит оформляется для другого человека. Это могут быть:

- долговые расписки;

- выписки с банковского счёта;

- нотариальное соглашение;

- справки и пр.

Важно! Оформляя кредит для помощи родственнику или знакомому, нужно заверить сделку у нотариуса. Он подскажет, как правильно оформить документы, чтобы впоследствии не возникло проблем с возвратом долга.

Передача кредита с поручителями

Поручителей привлекают для получения крупных кредитов или ипотеки. При переоформлении договор поручительства прекращает действие (ст. 367 п. 2. ГК РФ). Таким образом, у заёмщика есть 2 варианта:

- получить согласие поручителей на переоформление;

- найти третье лицо, согласное на поручительство, и подать в кредитную организацию заявление о смене поручителей.

Если банк одобрит кандидатуру нового поручителя, можно будет продолжить процедуру передачи кредита.

Почему банки могут отказать и что делать

Банки часто отказывают в передаче кредита новому заёмщику. Для кредитной организации такая процедура сопряжена с риском невозврата или просрочек. Банк может предложить реструктуризацию, рефинансирование или кредитные каникулы. Заёмщику стоит учитывать, что выгоднее в текущей ситуации.

Плюсы и минусы

Для действующего клиента в передаче кредита больше плюсов, для нового — больше минусов. Заёмщик, на которого первоначально был оформлен займ, получает возможность передать обязательства по выплате другому человеку. Соответственно, после завершения процедуры он ничего не будет должен банку.

Новый заёмщик получает:

- обязательства по погашению долга;

- график внесения ежемесячных платежей, который может отличаться от первоначального.

Расходы по переоформлению берёт на себя одна из сторон, или новый и предыдущий должник могут поделить их между собой. Параметры кредита, которые могут измениться:

- процентная ставка;

- способ погашения (аннуитетными или дифференцированными платежами);

- размер ежемесячного платежа;

- срок кредитования;

- общий размер комиссий;

- стоимость страховки;

- наличие дополнительных услуг и продуктов (например, кредитная карта с кешбэком).

У нового заёмщика может быть свой интерес в выплате чужого долга. Так, он может получить от предыдущего должника деньги или вещь, купленную предыдущим заёмщиком в кредит, если между ними существует такая договорённость.

Заключение

Можно ли переоформить кредитные обязательства на другого человека, зависит от политики банка. Перед передачей долга нужно посчитать выгоду и расходы, рассмотреть другие варианты и только потом принять решение. Для переоформления нужно согласие нового заёмщика и банка. Если изначально способом обеспечения было поручительство, потребуется повторное согласие действующих поручителей или привлечение новых.

Популярные вопросы

Чтобы переоформить потребительский кредит или ипотеку на другого гражданина, нужно обращаться в тот банк, который выдал средства действующему заёмщику. Это может быть Сбербанк, Тинькофф, Совкомбанк или другой банк.

На практике одобряется около 1–2% заявлений на передачу кредита другому лицу. Вероятность получить согласие банка высока, если действующий клиент испытывает финансовые трудности, а у нового заёмщика стабильно высокий доход. Если банк отказал в передаче долга, новый заёмщик может взять кредит в другом банке и передать эти средства должнику.

Все про переоформление ипотеки на другого человека

Ипотека – это довольно длительный процесс сотрудничества между банком и клиентом. В течение этого времени могут возникнуть обстоятельства, благодаря которым сотрудничество станет обременительным, и тогда клиент банка может задуматься о том, чтобы сменить финансовую компанию, либо и вовсе переоформить заем.

Можно ли переоформить ипотеку на другого человека?

Причин на то, чтобы заняться переоформлением, существует множество. Но первое, что должен сделать клиент банка – это обратиться в свою финансовую компанию, где он брал деньги в долг.

Переоформить ранее оформленный заем можно только если на то согласна сама финансовая компания. Конечно, у самих банков от такой процедуры никакой выгоды нет, но, в большинстве случаев, они идут на встречу клиенту. Крупные государственные финансовые компании, такие как Сбербанк и ВТБ банк, чаще всего разрешают сделку, так как уже не единожды осуществляли операции по смене собственника.

Что говорит закон?

В РФ закон гласит, что есть всего две причины, согласно которым финансовая компания может одобрить подобные сделки. И это:

- переоформление займа на иное лицо;

- рефинансирование, благодаря которому клиент банка перекредитовывается в другой финансовой компании.

Основной закон, регулирующий данный вопрос – это ФЗ «Об ипотеке», статья 77.

Если же жилище переоформляется при бракоразводном процессе, то учитывается так же Семейный кодекс и статьи с 33 по 39, а так же статья 45 и 60. Здесь учитываются интересы не только мужа и жены, но и несовершеннолетних детей.

Причины

Разберем более подробно, что именно может послужить для такого решения, как осуществляется перевод ипотеки на другое лицо или рефинансирование.

Ухудшение материального положения

Если учесть, что ипотечные займы выдаются на довольно долгий срок, нет ничего удивительного в том, что финансовое положение клиента может за все это время стать хуже. Если подобная ситуация возникает, то финансовые компании обычно предлагают следующее решение вопроса:

- рефинансирование займа под более низкий процент;

- увеличение срока кредитования и, соответственно, уменьшение размера платежей.

Иногда заемщик сам предлагает переоформить кредит на другого человека (например, на родственника). Кредитор может пойти на подобные уступки, но только если новый заемщик платежеспособен.

Переход в другой банк

Если учесть, что на данный момент конкуренция между банками достаточно велика, финансовые компании стараются заводить себе постоянных клиентов – особенно таких, которые приносят им прибыль в виде ипотечных займов.

В результате другие банки могут предложить вам более низкий процент займа, более лояльные условия, минимальный пакет документов, более длительный срок кредитования и так далее. Важно, что чтобы оформить данную процедуру, не нужно получать согласие банка, в котором вы первоначально оформили кредит.

А что же тогда нужно? Необходимо:

- Заключить договор с новой финансовой компанией, взять у них деньги и погасить кредит в старом банке.

- Заранее нужно продумать все нюансы – в том числе и выгоду от нового кредитования. К примеру, с вас в новом банке могут взять дополнительные комиссии за переоформление кредита и оформление страховки.

Изменение семейного статуса

Если супруг с супругой разводятся, то часто возникает ситуация, когда перед бывшей семьей встает вопрос, как именно следует переоформить ипотечный договор, по которому один был заемщиком, а второй – созаемщиком или поручителем.

Особенно этот вопрос будет актуален в том случае, если ипотека остается на одном супруге, а квартира переходит к другому.

В этом случае банк может одобрить принятие решения по переходу ипотеку от одного заемщика к другому. Однако новый заемщик должен будет подтвердить свою финансовую состоятельность.

Другие причины

А вот и другие случаи, когда может понадобиться перекредитование:

- Возможно, изначально ипотечный заем был взят для кого-то из родственников или друзей.

- Человек решил провести процедуру рефинансирования. Потому что помимо ипотеки есть и иные кредиты, и их было бы удобно погашать одним платежом.

- У человека нет финансовой возможности выплачивать заем, и его родственники берут эту обязанность на себя.

Нюансы переоформления

Как уже и говорилось ранее, такие крупные банки, как Сбербанк, ВТБ банк и Россельхозбанк пусть и не охотно, но все же соглашаются на переоформление кредита, так как в подобных сделках у них имеется большой опыт. Разберем, каковы нюансы подобного переоформления.

В Сбербанке

Банк Сбербанк, имеющий огромный опыт на подобном поприще, разработал свою программу рефинансированию, но при этом не слишком лояльно относится к тем клиентам, которые хотят переоформить заем на другого человека.

На текущий момент ставка по перекредитованию составляет 9,5%, но, даже если банк отказал вам в процедуре, ничто не мешает вам взять средства в долг в другом банке и погасить кредит в Сбербанке. Предложение о рефинансировании прописано на странице www.sberbank.ru.

В ВТБ

Так же как и Сбербанк, ВТБ банк так же не слишком охотно идет на переоформление, ведь для банка это связано с определенными рисками. И все же попытаться подать заявку на переоформление можно, особенно если новый клиент в состоянии подтвердить свою платежеспособность.

Так же как и Сбербанк, ВТБ банк предлагает программу рефинансирования на следующих условиях:

- Фиксированная ставка по данной программе составляет 8,8%.

- Кредит выдается исключительно в рублях.

- Важно, чтобы первоначальный взнос составлял не более 80% о суммы, которая берется в кредит.

- Максимальный срок кредитования при рефинансировании составляет 30 лет.

- Подобным образом можно занять у банка до тридцати миллионов.

- За оформление кредита в банке не взимаются комиссии.

Подробности рефинансирования прописаны на странице www.vtb.ru.

В других банках

Какие еще банки и на каких условиях предлагают рефинансирование?

- Газпромбанк, так же как и Автобанк, предлагает рефинансирование от 8,8% на срок до 30 лет www.gazprombank.ru.

- Тинькофф банк в свою очередь предлагает процентную ставку от 8,25% на срок до 25 лет и на сумму от трехсот тысяч рублей.

- Россельхозбанк так же готов предложить свои услуги на сумму от 100 тысяч рублей сроком до 30 лет и с процентной ставкой от 9,05%. www.rshb.ru.

Процесс переоформления

Разберем подробнее, что нужно сделать для того, чтобы кредит был переоформлен.

Что потребуется?

Пожалуй, одного только вашего желания переоформить кредит будет недостаточно. Нужно найти человека, который будет согласен на переоформление. Кроме того, есть один важный нюанс – такой человек должен быть состоятельным и суметь подтвердить свои доходы.

Кроме того, можно продумать этот нюанс заранее и еще на стадии оформления кредитного договора прописать в нем нюанс, согласно которому, при желании, вы сможете переоформить ипотеку на другого человека.

Если же речь идет о рефинансировании, то здесь все еще проще. Для другого банка нужно будет собрать следующие бумаги:

- заявление-анкету, в которой будет прописано, какой именно пакет услуг вы выбрали;

- паспортные данные всех лиц, которые участвуют в оформление – в том числе созаемщиков и поручителей;

- документы на недвижимость;

- подтверждение доходов.

Так как образец анкеты есть практически на любом сайте, предлагающем рефинансирование, то этот пункт особых проблем вызвать не должен. Кроме того, образец и бланк для заполнения всегда можно запросить в отделении банка.

Как правило, если потенциальный клиент предоставил весь необходимый пакет документов, рассмотрение заявки не затягивается более недели.

Как видите, достаточно большое количество банков предлагает программу по рефинансированию. Но, как правило, она действует только в отношении следующих граждан:

- лица должны достигнуть 21 года;

- гражданин должен работать непрерывно на одном и том же рабочем месте хотя бы в течение полугода.

А вот для пенсионеров и лиц, которые достигнут пенсионного возраста еще до того, как будет погашен кредит, данная программа не действует.

Пошаговые действия

Для того, чтобы получить возможность переоформить заем, нужно предоставить в банк список определенных документов. Список этих документов уже указан выше. Важно, что финансовая компания, помимо уже указанного перечня, может затребовать и другие документы.

Итак, как же выглядят действия по переоформлению ипотеки?

- Для начала нужно подать в банк заявление, где будет указано, почему вы решили переоформить или рефинансировать кредит.

- Если кредит оформляется через другой банк, то, после того как будет погашен залог, нужно получить свидетельство из банка о снятии ареста.

После того, как процедура погашения долга будет окончена, останется только оформить новый кредитный договор.

Как видите, процедура довольно проста и не вызывает затруднений, но только в том случае, если Кредитор согласен на переоформление.

Источник https://brobank.ru/pereoformit-kredit/

Источник https://www.vbr.ru/banki/help/credity/pereoformit-kredit-na-drugogo-cheloveka/

Источник https://www.sravni.ru/ipoteka/info/pereoformlenie-ipoteki-na-drugogo-cheloveka/