Как кредитную карту перевести в потребительский кредит Сбербанк

Процентная ставка и растущий долг по карте может усугубить финансовое положение заёмщика. Решение проблемы – перевести кредитную карту в потребительский кредит. Сбербанк предлагает такую услугу для всех своих клиентов, которые хотят погасить задолженность по карте с минимальными денежными потерями.

Можно ли перевести карту в обычный кредит Сбербанка?

Активное пользование кредитной картой без регулярных пополнений в аналогичном объеме приводит к тому, что за короткий срок на ней возникает огромный долг. Многие клиенты банка не в состоянии полностью погасить карту и даже вносить обязательные ежемесячные платежи. Имея на руках долги по двум кредитным картам, погасить кредит становится ещё более трудной задачей.

В таком случае рекомендуется рассмотреть программу рефинансирования от Сбербанка. Перевод задолженности по кредитной карте в потребительский кредит позволит снизить кредитную нагрузку и помочь клиенту быстрее рассчитываться с долгами.

Предварительно следует разобраться с тем, одобрит ли это Сбербанк. Рефинансирование кредитной карты банк предлагает только надежным клиентам, которые имеют хорошую кредитную историю. Преимущество получают держатели зарплатных карт Сбербанка и другие постоянные клиенты банка.

Самым простым способом, как это сделать, подать заявку онлайн на сайте банка. Это позволит получить решение о рефинансировании кредитной карту без необходимости посещать отделение банка. Через мобильное приложение оставить заявку очень просто. Нужно оставить личные, контактные и финансовые данные и ждать предварительного решения кредитного специалиста.

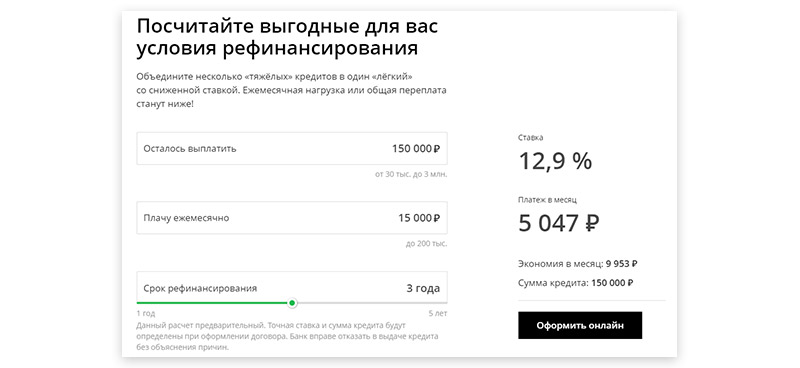

Форма расчёта рефинансирования кредита на сайте Сбербанка

Зачем это делать и выгодно ли?

При рефинансировании кредитной карты стоит рассмотреть все возможности сэкономить. Основной задачей перевода кредитной карты в потребительский кредит является снижение платежа. При рефинансировании долга на кредитной карте следует учитывать ряд возможных преимуществ и выгод:

- Снижение процентной ставки. Сбербанк оформляет потребительский кредит под более низкие проценты, чем на кредитной карте. Дополнительно можно сэкономить и на плате за обслуживание. У потребительных кредитов такой платы нет.

- Доступность денежных средств на счету. Основным преимуществом кредитной карты является возможность внести обязательный платеж, а потом этими же средствами в любой момент расплатиться в магазине, снять наличные или сделать покупку через интернет. При переводе долга в потребительский кредит долг придется выплачивать аннуитетными платежами и доступа к снятию наличных уже не будет.

- Размер платы за обслуживание. При пользовании кредитной картой часто нужно оплачивать использование дополнительной сервисов, таких как СМС-оповещения, интернет-банкинг, страховка.

- Возможность объединения несколько кредитов в один. При переводе карт на потребительский кредит можно закрыть задолженность сразу по нескольким кредитным картам.

Если взвесить все преимущества и выгоды, рефинансирования долга по кредитной карте в Сбербанке является выгодным и удобным решением для тех, кто не имеет возможности сразу же погасить долг по кредитке.

Требования к заёмщику и необходимые документы

Чтобы Сбербанк одобрил заявку на перевод кредитной карты в потребительский кредит, заемщик должен отвечать определенным требованиям:

- Отсутствие просрочек по обязательным платежам по кредитной карте. Если заемщик каждый месяц вносил хотя бы минимальную указанную сумму, шансы получить одобрение на рефинансирование кредита очень большие. При наличии просрочек по внесению обязательных платежей или в том случае, если заемщик полностью снял весь лимит с карты и не вносит уже минимальные проценты, шансы получить одобрение на рефинансирование низкие.

- Кредитная карта должна быть в рублях. Рефинансирование осуществляется только для кредитных карт, оформленных в национальной валюте.

- Срок действия кредитной карты больше трех месяцев. Если он меньше, рекомендуется предварительно заказать новую карту и только после этого подать заявку на рефинансирование.

Сбербанк отказывается переводить в потребительский кредит карты клиентов, которые несвоевременно погашают долг. Поэтому для оформления рефинансирования рекомендуется предварительно погасить текущий долг, взяв потребительский кредит в другом банке. Также следует учесть, что рефинансирование могут оформить только граждане старше 21 года, с постоянным местом работы и регистрацией.

Документы

Для оформления рефинансирования кредитной карты потребуются такие же документы, которые нужны для обычного потребительского кредита:

Можно ли кредитную карту перевести в обычный кредит?

По сравнению с другими видами кредитов, процентные ставки по картам обычно намного выше. А плата за ежегодное обслуживание пластика и дополнительные комиссии за снятие денег в итоге могут «вылиться» в солидную сумму. Это главная причина, по которой многие владельцы кредитных карт пытаются перевести их в обычные потребительские кредиты. Рассмотрим, насколько эта процедура целесообразна.

Имеет ли экономическую выгоду процедура перевода?

Первое, что нужно сравнить при переводе – процентные ставки. Если разница существенная, конечно, надо переходить на новый вид кредита. Кроме того, следует обратить внимание на стоимость ежемесячного обслуживания. Как правило, по стандартным потребительским кредитам эта плата отсутствует, однако бывают исключения (будьте внимательны – тщательно изучите условия нового кредита).

Второе, что необходимо учитывать – доступность денежных средств на счету. При наличии пластиковой карты, деньгами можно воспользоваться в любое время – доступ открыт круглосуточно. Для подтверждения своей платежеспособности достаточно просто ежемесячно вносить определенную сумму, и доступ к заемным средствам снова откроется (за исключением суммы процентов).

А при переводе долга в обычный кредит, доступа к наличным уже не будет. Долг придется выплачивать аннуитетными платежами (равными ежемесячными взносами), и в отличие от карты, использовать эти деньги повторно нельзя.

Третий важный момент – плата за обслуживание. При оформлении кредитной карты в эту сумму включают различные сервисы:

- интернет-банкинг;

- СМС-оповещения о совершенных операциях;

- мобильный банк;

- страхование и т.д.

Дополнительная плата взымается также в случае, когда требуется перевыпуск пластика. Подобные затраты (за исключением страхования) отсутствуют при оформлении обычного кредита.

Если после сравнения перечисленных факторов вы все взвесили, и вас все устраивает – смело переходите на стандартный потребительский кредит. Процесс перехода называется рефинансированием – меняется вид обязательств по кредиту.

Как осуществляется переход с карты на обычный кредит

Процедура заключается в оформлении нового договора, который подписывает клиент. Фактически, это другой кредит под более выгодный, меньший процент. Сумма нового займа должна быть такой, чтобы ее хватило на погашение предыдущего долга по карте, вместе с начисленными там процентами. Экономически целесообразно это лишь тогда, когда процент по новому кредиту гораздо меньше, нежели был по карте.

Банки соглашаются на данный (не выгодный для них) вариант только из-за высокой конкуренции. Ведь получив отказ, клиент пойдет искать решение в другую финансовую организацию. Удерживая таким образом своего должника, ежемесячные проценты по кредиту, пусть и меньшие, будет получать этот же банк, а не его конкуренты.

Переоформление кредитной карты в потребительский займ в Сбербанке

Гражданин может оформить кредит в Сбербанке с целью погашения предыдущих долгов даже в онлайн-режиме. Процентные ставки составляют от 12,9%. Договор оформляется на различный срок, в зависимости от суммы займа: от 90 дней до 5 лет. Допустимая сумма – до 3 млн.рублей. Однако на рефинансирование банк согласится только при условии, что за последний календарный год клиент не имел просрочек по старому кредиту.

Закрытие карты

После получения нового займа (особенно если он оформлен в другом банке), необходимо завершить предыдущий договор по пластиковой карте. Иначе проценты на нее будут продолжать начисляться, и владельцу придется платить за неиспользуемые опции – через пару месяцев накопится новая сумма долга, которую нужно будет выплатить. Поэтому кредитку после погашения задолженности лучше заблокировать. Для этого следует подать в банк письменное заявление с просьбой о закрытии карты, а также заявление на отключение сопутствующих услуг, если они были подключены.

Некоторые виды карт автоматически закрываются после погашения задолженности. Однако это происходит не сразу – обычно в течение 45 дней. Чтобы перестраховаться, после истечения этого периода, нужно повторно обратиться в банк и потребовать справку, подтверждающую, что ваш карточный счет и кредитный счет закрыты.

Кредитные карты с услугой рефинансирования других кредиток

Банковские карты

Если текущие условия обслуживания кредита перестали устраивать, можно воспользоваться кредитной картой с услугой рефинансирования и перевести долг в другой банк. Ставка снизится, плюс появится возможность не платить проценты за счет действия льготного периода.

Льготный период — срок, в течение которого банк не начисляет проценты при условии погашения долга полностью до указанной даты. В случае с кредитками для рефинансирования грейс-период устанавливается на 120 дней и более. В итоге заемщик переводит кредит в новый банк и не платит проценты.

Как работает услуга рефинансирования кредитных карт

Заемщик оформляет кредитную карту, подходящую для рефинансирования, и после получения закрывает за ее счет существующую задолженность. Это может быть долг по любому кредиту: потребительскому, кредитной карте, автокредиту, по микрозайму.

Как все работает пошагово:

- Анализируете кредитные карты для рефинансирования (ниже собраны актуальные предложения). Сравнивайте, выбирайте подходящий по условиям вариант.

- Подаете в банк онлайн-заявку, указывая данные о себе, и ждете решение. При одобрении банк сообщает лимит. Многие компании доставляют карточки на дом.

- Получите кредитную карту на руки и приступайте к рефинансированию. Первым делом уточняйте сумму, необходимую для закрытия той кредитки. Для этого можно позвонить на телефон горячей линии.

- Переводом через приложение банка отправьте деньги с новой кредитной карты на закрываемую. Окончательно ее счет прекратит действие через месяц.

- Заемщик перевел кредит в рамках рефинансирования в другой банк. Баланс кредитной карты ушел в минус на сумму операции, теперь необходимо погашать долг на условиях нового банка.

Важно! Используйте льготный период, закрывайте долг по новой кредитке до его окончания, переплаты не будет.

Таким образом можно рефинансировать несколько долгов сразу. Более того, если новый банк выдаст кредитную карту с большим лимитом, после погашения текущих долгов у заемщика останется свободная сумма для личных целей.

Кредитные карты с услугой рефинансирования других кредиток

Выбирая кредитную карту для рефинансирования, обязательно ознакомьтесь с механизмом перекредитования. Каждый банк предлагает свою схему. В одном операция проводится в рамках услуги «Перевод баланса» через менеджера, в другом заемщик должен самостоятельно сделать рефинансирование через перевод.

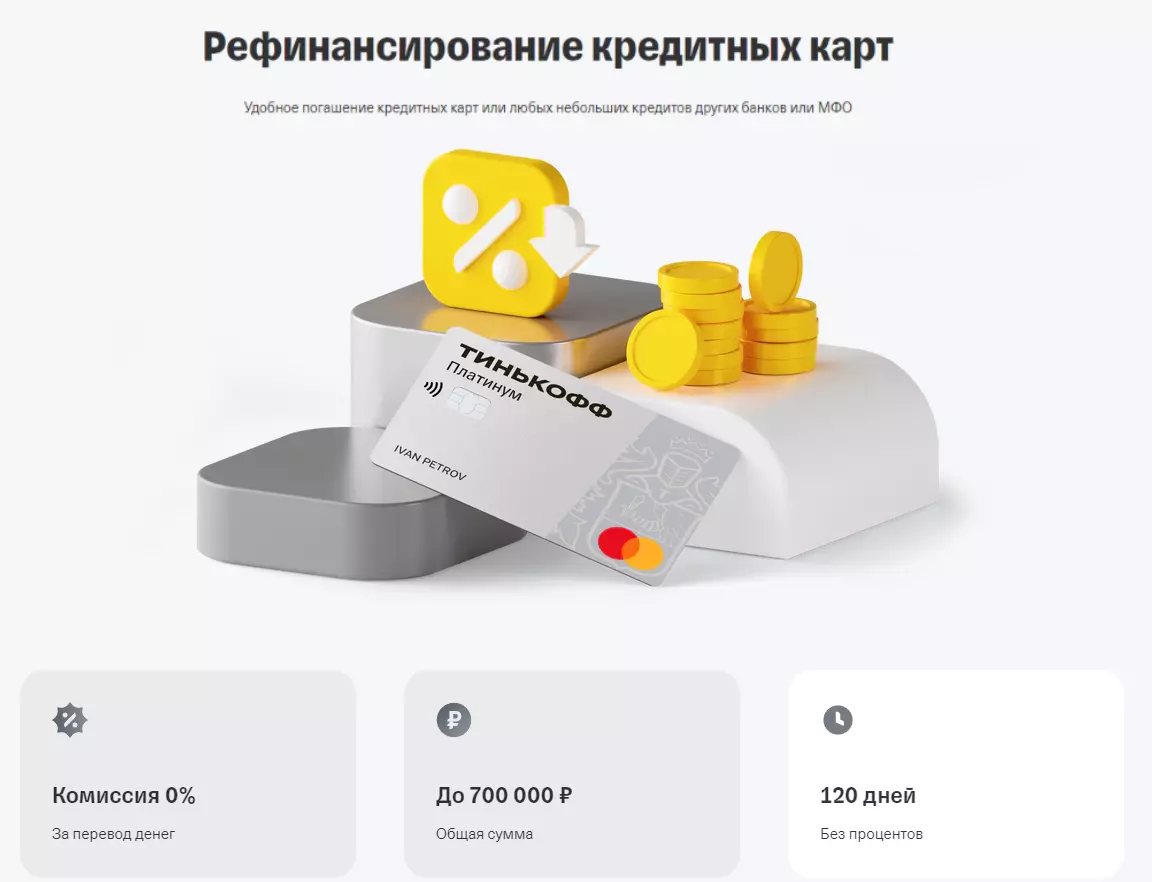

Тинькофф Платинум

Тинькофф Platinum — одна их самых популярных кредитных карт рынка, в рамках ее пользования также доступна услуга рефинансирования сторонних кредитных карт. Она выполняется с помощью дополнительной опции “Перевод баланса”, и на эту операцию банк предоставляет льготу в 120 дней — закрываете долг в этот период, ничего не переплачиваете.

Важные моменты:

- стандартный грейс на покупки — 55 дней;

- при оформлении в рамках акций банка платы за обслуживание нет;

- есть возможность покупок в рассрочку на 12 месяцев;

- оформляется онлайн за пару минут и доставляется на дом за 1-3 дня;

- бесплатные переводы до 200 000 ежемесячно.

В случае с банком Тинькофф услуга «Перевод баланса» осуществляется менеджером. После получения кредитки Тинькофф Платинум нужно написать в чат с банком, о том, что Вы хотите осуществить перевод баланса. Рефинансировать можно не только кредитные карты, но и долги по остальным видам кредитов. Как показывает опыт клиентов, перевести можно даже себе на дебетовую карту другого банка.

Услуга «Перевод баланса» в Тинькофф доступна раз в год, максимальная сумма перевода по реквизитам счёта составляет 300 000 руб., по реквизитам карты — 150 000 руб..

Кредитную карту стороннего банка или кредит закрывать не обязательно. Банк не проверяет.

Акция от банка. Заказывайте карту по этой ссылке, потратьте от 5 000 рублей в первый месяц и получите 2 000 рублей в подарок.

Хоум Кредит — 120 дней

Еще один интересный вариант рефинансирования с помощью кредитной карты. Особенность карты “120 дней без %” Хоум Кредита — при переводе средств в счет гашения долга по другой кредитке льготный период может достигать 18 месяцев.

Если смарт-перевод выполняется с целью закрытия долга в течение 120 дней, операция проводится бесплатно. Клиент может выбрать платный период гашения задолженности в 6, 9, 12 или 18 месяцев. Услуга стоит 1,5%, 2%, 2,5% и 3% соответственно. Заемщик сам выбирает удобный ему вариант, рефинансирование проводится в мобильном приложении.

Перевод осуществляется по номеру карты из соответствующего раздела в мобильном банке. Делать такой перевод можно 2 раза в год. Максимальная сумма перевода равна размеру кредитного лимита карты.

Закрывать сторонние кредитки после погашения не обязательно. Хоум Кредит не проверяет.

Если оформить карту по этой ссылке «Приведи друга», и после получения карты в течении 30 дней потратить от 500 рублей, будет положен бонус 500 рублей.

Открытие — 120 дней без платежей и %

В Открытии можно оформить выгодную кредитную карту «120 дней без % и платежей» с длительным льготным периодом, который распространяется и на рефинансирование. В случае с Открытием за счет лимита карты “120 дней без платежей и %” можно перекрыть долг по кредитной карте любого банка.

Ключевые особенности карты:

- обслуживание бесплатное;

- возможность снимать без комиссии до 50000 руб/мес. В первые 3 месяца;

- принятие решения по онлайн-заявке за 3 минуты и доставка карточки на дом.

Перевод задолженности на другую кредитную карту выполняется заемщиком самостоятельно в мобильном приложении банка Открытие. Получите кредитку, регистрируетесь в банкинге и там переводите деньги в счет гашения долга по другой карте. На эту операцию также действует грейс в 120 дней.

Услугой можно воспользоваться до 4 раз в год (минимальный интервал между переводами 92 дня). Максимальная сумма одного перевода — 150 000 руб.

Для выполнения условий рефинансирования, необходимо чтобы в течении 92 дней после осуществления перевода была закрыта любая кредитная карта на ваше имя. То есть, банк проверяет по вашей кредитной истории, чтобы Вы закрыли любую кредитку после перевода (не обязательно ту, на которую переводили).

Если в этот период кредитка не успеет закрыться, то Открытие начислит комиссию за такой перевод. Поэтому, будьте внимательны и сразу после перевода закрывайте кредитку другого банка (карты закрываются не сразу, плюс надо время на передачу информации в БКИ).

Акции от банка. Если оформить бесплатную кредитную Opencard или «120 дней без %» по этой ссылке и потратить 2000 рублей в течении 30 дней после оформления карты, будет положен бонус 2000 рублей на карту. Акция с бонусом действительна для клиентов, у которых ранее не было любых карт в банке Открытие. Если у вас уже были карты банка, то для Вас действует другая акция — первый льготный период 180 дней вместо 120 дней и бесплатные снятия в течении 3 месяцев по 50 тыс. ₽ без комиссии и в грейс

Альфа-Банк — Год без процентов

Кредитка «Год без процентов» — это карта с огромным грейсом в 1 год, но в случае с рефинансированием он составит 100 дней. Оформляете кредитную карту, получаете ее на руки и проводите в приложении перевод в счет погашения в сторонний банк. Далее Альфа-Банк дает Вам 100 дней на оплату долга без процентов. Если планируете погашать минимальными платежами, то будут начисляться проценты, но уже на задолженность в Альфе, а не в вашем предыдущем банке.

Карта заказывается через интернет, курьер привезет ее на дом. При оформлении по паспорту лимит не превысит 150 000 руб.. Если нужно больше, предоставьте справку о доходах. Грейс в 365 дней действует на операции покупок, совершенные в первый месяц после получения пластика.

Параметры услуги рефинансирования:

- Осуществить перевод можно самостоятельно в мобильном приложении. Кредитку или кредит стороннего банка необходимо закрыть в течении 14 дней, так как Альфа-банк после рефинансирования проверяет это в БКИ.

- За год можно рефинансировать до 3 кредитных карт.

- Максимальный лимит перевода по стандартной карте – до 500 тыс. рублей. По премиальным до 1 млн. рублей.

Обо всех изменениях в условиях кредитной карты Альфа-банка и новых акциях от банка следите в телеграмм-канале «Заработай на Банках».

ОТП — 120 дней

Кредитная карта с большим функционалом, которую можно использовать для разных целей, в том числе для рефинансирования кредиток или кредитов. Ключевые особенности предложения:

- 120 дней льготного периода. Если после перекредитования вернете в этот срок, процентов не будет;

- обслуживание бесплатное без всяких условий;

- банк привезет заказанную онлайн карточку на дом;

- ОТП регулярно проводит акции по карте, предлагая хороший кэшбэк;

- действует услуга рассрочки на срок до 24 месяцев на покупки в любых магазинах.

Льготный период стандартно действует только на операции покупок, но в рамках рефинансирования и закрытия долгов по другим кредитам и кредитным картам ОТП готов распространить действие грейса и на эту операцию. Заемщик выполняет перекредитование сам через мобильное приложение или интернет-банк.

В течении 91 дня после осуществления перевода необходимо закрыть любую свою кредитную карту или кредит, которые были активны на момент перевода. Банк проверяет это в БКИ.

Вывод

Рефинансирование с помощью кредитных карт — более быстрое и простое, чем стандартное с привлечением потребительского кредита. И только в этом случае можно воспользоваться длительным льготным периодом в 120 дней и вообще не платить проценты.

При выборе кредитной карты для рефинансирования внимательно смотрите на условия проведения этой операции и на то, какие именно долги можно перекрыть в рамках этой опции. Одни банки допускают закрытие любых долгов, другие — только по кредитным картам.

Источник https://kreditkarti.ru/kak-kreditnuyu-kartu-perevesti-v-potrebitelskiy-kredit-sberbank

Источник https://bankiros.ru/questions/mozhno-li-kreditnuyu-kartu-perevesti-v-obychnyj-kredit

Источник https://xn--90aennii1b.xn--p1ai/cards/credit-cards-s-uslugoy-refinansirovaniya.html