Все о дивергенции и конвергенции в трейдинге

В умелых руках, дивергенция и конвергенция помогут определить разворотные точки на графике цены. В этом посте я постараюсь рассказать все, что знаю об этих рыночных явлениях на графике. Погнали.

Предлагаю сразу определиться с терминологией. Так повелось, что почему-то трейдеры практически не употребляют понятие конвергенция (схождение), а обобщают под один термин — дивергенция (расхождение). При этом разбивают дивергенцию на два типа: бычья и медвежья. Думаю, это связано с тем, что под дивергенцией имелось в виду не тип отклонения графика (расхождение или схождение), а расхождение данных графика цены с данными индикатора в принципе. Это, на мой взгляд, неверно. Поэтому, в рамках данного поста, я буду называть вещи своими именами, и употреблять термины дивергенция и конвергенция. Теперь к сути.

Для поиска дивергенций и конвергенций используют индикаторы. Самыми популярными являются:

- MACD гистограмма

- Cтохастик

- RSI

Эти индикаторы есть в любом торговом терминале. Поскольку я торгую через QUIK, то все примеры в посте будут с использованием этого терминала.

Дивергенция

Дивергенцией, в трейдинге, называют расхождение графика цены с графиком индикатора. Т.е. когда цена рисует новые максимумы, а графике индикатора, каждый последующий максимум ниже предыдущего

Если учитывать, что у большинства трейдеров принято расхождение и схождение обобщать одним термином — дивергенция, то такого типа дивергенция, на сленге, называется медвежьей.

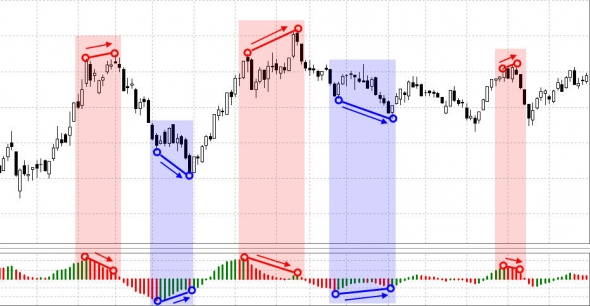

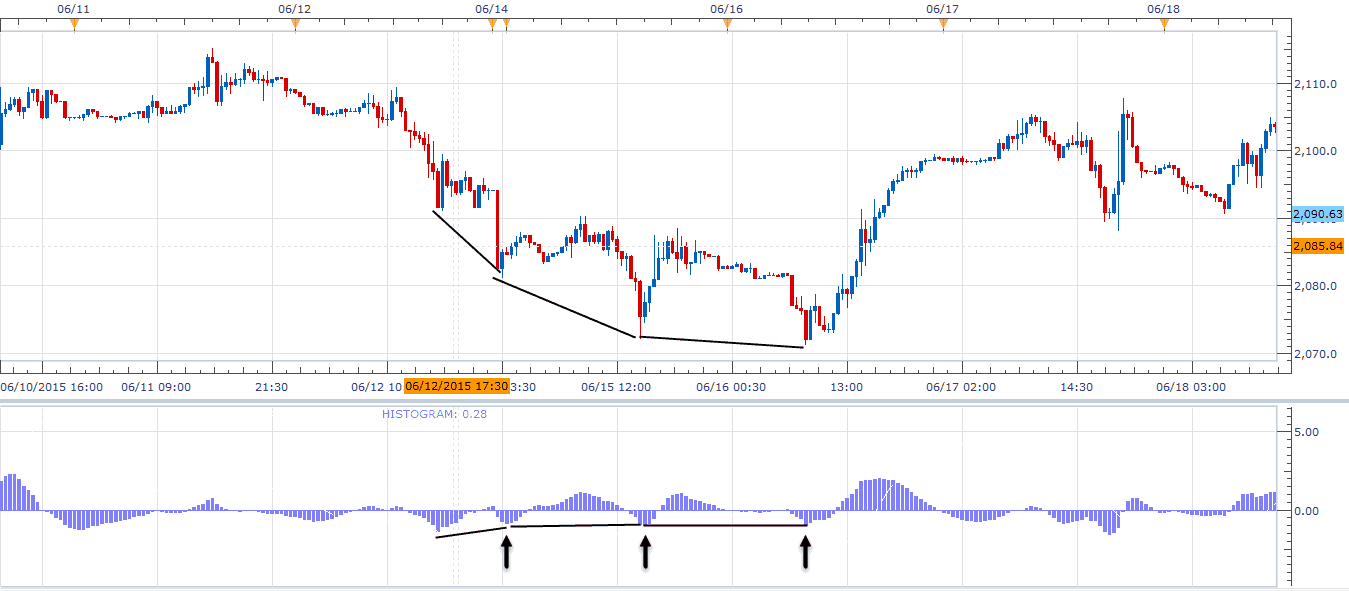

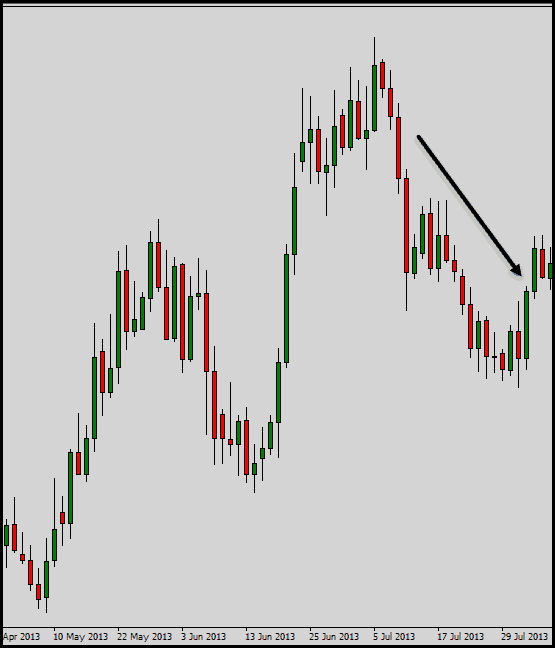

Дивергенция, с использованием индикатора MACD гистограммы, выглядит так:

Правила нахождения дивергенции очень просты. Для того чтобы ее определить, достаточно как минимум два восходящих максимума на графике цены, и два нисходящих максимума на графике индикатора. Визуально это выглядит как расхождение, чем и является дивергенция. При этом, MACD гистограмма, как в приведенном выше примере, должна находиться в положительной зоне: выше нулевого значения.

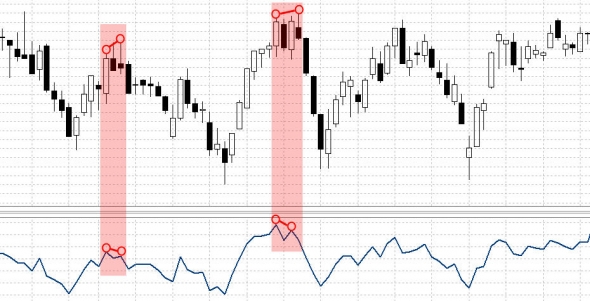

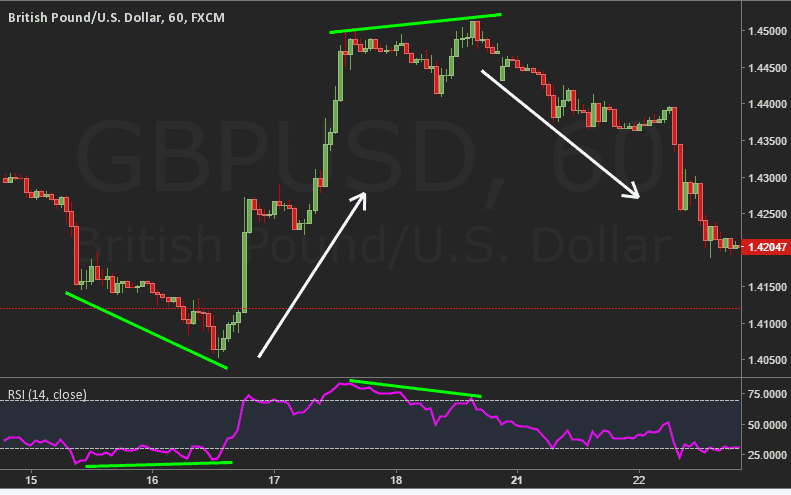

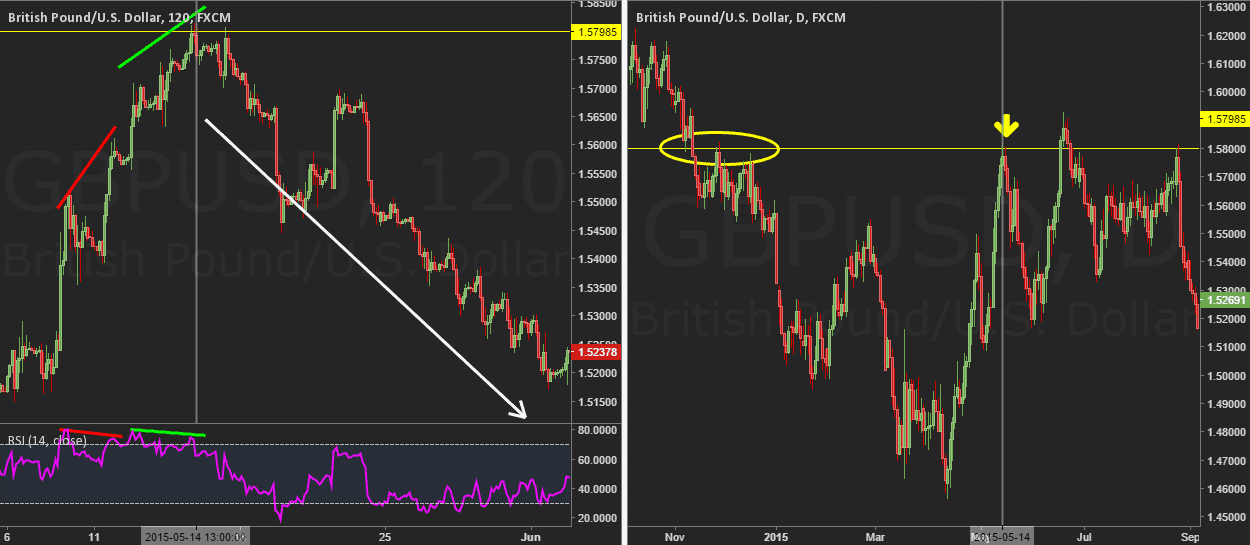

Для других индикаторов правила идентичны. Вот так выглядит дивергенция на индикаторе RSI:

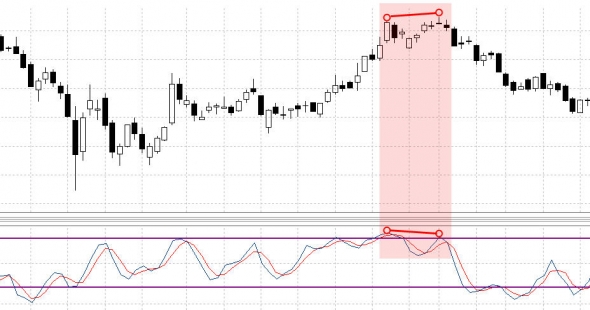

А вот так на стохастике:

Как вы уже заметили, дивергенция предрекает, как минимум, остановку движения, или (в большинстве случаев) коррекцию либо разворот предыдущего тренда. Т.е. другими словами, выступает переломной точкой, после которой можно принимать определенные решения, в какую сторону торговать, или что делать с уже открытыми позициями.

Правила торговли по дивергенции

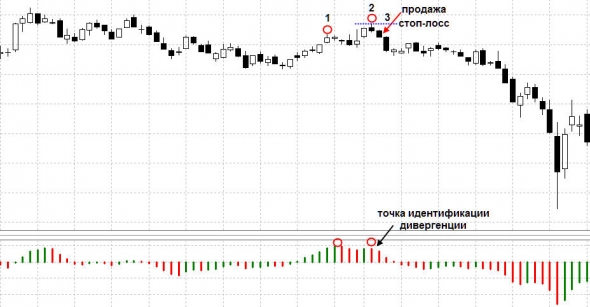

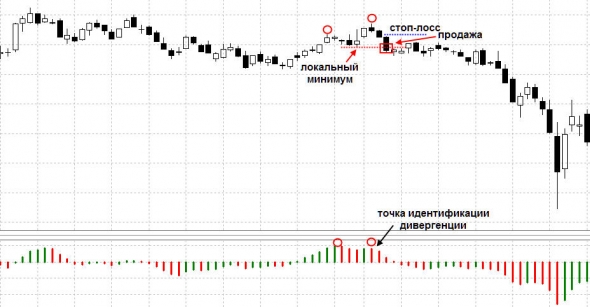

Если дивергенция идентифицирована: имеются как минимум два последовательно восходящих максимума на графике цены, и два последовательно нисходящих минимума на индикаторе, то вход можно осуществлять самыми очевидными способами:

- Вход на следующей свече за вторым максимумом на графике индикатора

Имеется в виду следующее:

- Первый локальный максимум на графике цены и графике MACD гистограммы

- Второй локальный максимум на графике цены, и второй локальный максимум на графике MACD, который ниже предыдущего. Свеча, которая совпадает с точкой идентификации дивергенции, является сигнальной, и после ее закрытия, можно сразу открывать сделку на продажу.

- Продажа. Стоп устанавливается над локальным максимумом. Здесь можно сделать примечание. Если рынок, как и все стандартные пробои, действительно собирается отрабатывать дивергенцию, то движение обычно идет интенсивное, без откатов. Тогда целесообразно еще больше сократить риски, и поставить стоп не на локальный максимум, а на максимум сигнальной свечи. Я обычно делаю так.

Так же, для любителей искать подтверждение входу, можно войти на пробое предыдущего локального минимума:

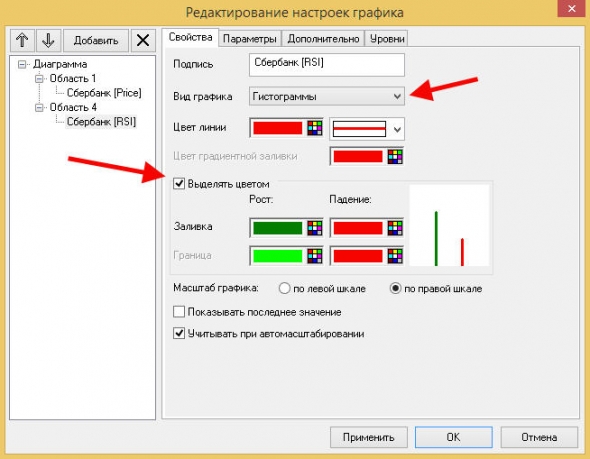

Если вы затрудняетесь найти сигнальную свечу на линейных индикаторах типа RSI и стохастике, то сделайте их отображение в настройках терминала в виде гистограммы. Так же, в настройках, рекомендую обозначить разным цветом, как в моих примерах с MACD гистограммой. Так намного проще визуально будет определять максимумы и минимумы индикатора, чем, если он был бы одноцветным.

Конвергенция

Конвергенцией в трейдинге называют схождение графика цены с графиком индикатора. Т.е. когда на графике цены каждый последующий минимум ниже другого, а на индикаторе выше.

Как я уже говорил выше, в основном, трейдеры называют конвергенцию бычьей дивергенцией. Конвергенция на MACD гистограмме выглядит так:

Появление конвергенции предполагает, как минимум остановку падения, коррекцию, а в идеальном случае разворот. Т.е. это такое же событие, как и дивергенция, когда стоит задуматься. Но, если в случае с дивергенции нужно обезопасить покупки, то, когда появляется конвергенция, нужно оберегать открытие сделки на продажу.

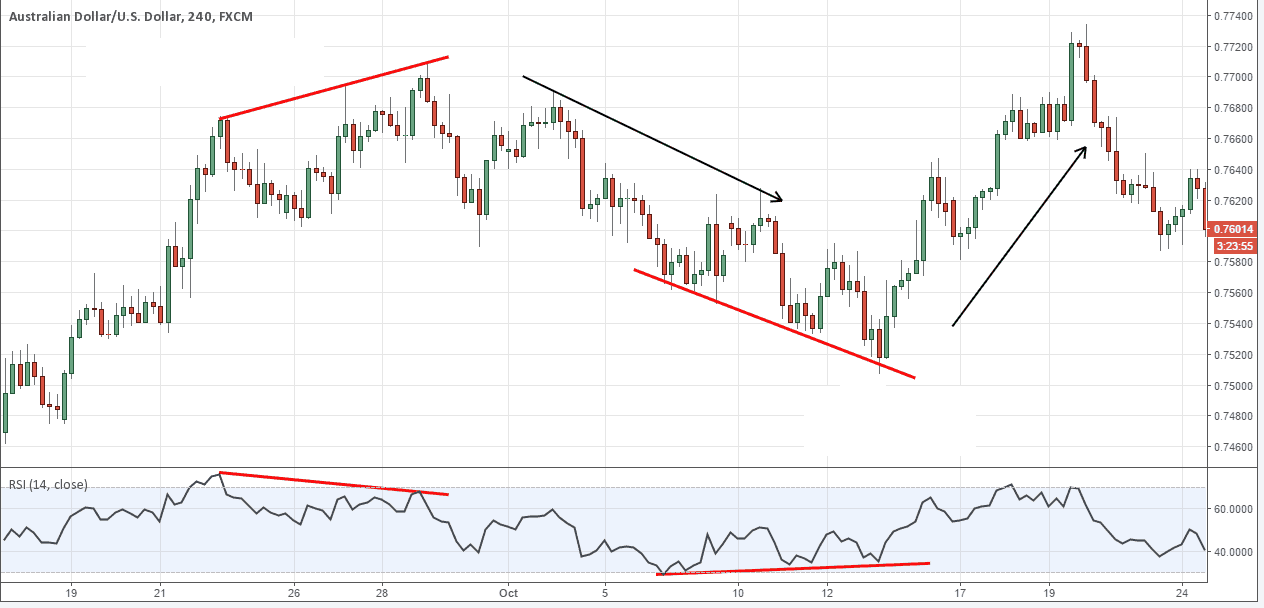

Конвергенция на RSI:

Конвергенция на стохастике:

Правила торговли конвергенций

Торгуются конвергенции аналогично правилам, как если бы вы торговали дивергенции, но с точностью наоборот. На примере с MACD гистограммой, торговля конвергенции будет выглядеть так:

На примере выше показан вход на сигнальной свече, т.е. той свече, на которой появилась точка идентификации конвергенции. Вход осуществляется сразу, после закрытия сигнальной свечи, с установкой стоп-лосса на локальном минимуме конвергенции. Дальше в дело входит управление позицией.

Для особо осторожных и любящих подтверждения сигналов, можно входить на пробое локального максимума, после формирования конвергенции. Выглядит этот вход так:

Алгоритм так же прост:

- Ждем появления сигнальной свечи

- Ждем формирование локального максимума и его пробоя

- Установить стоп можно, либо на локальный минимум, либо на минимум пробойной свечи, чтобы еще больше сократить риск потерь, в случае, если конвергенция не пойдет в отработку

Вот и все. Это основные частные случаи определения и работы по дивергенциям и конвергенциям. Теперь рассмотрим особенности.

Особенности торговли дивергенций и конвергенций

Чтобы не продолжать развозить пост в простыню  который и так уже получился слишком длинным, далее, буду рассматривать на примере чего-то одного. Ведь, что дивергенция, что конвергенция, являются зеркальным отражением друг друга, поэтому правила будут идентичными. Итак.

который и так уже получился слишком длинным, далее, буду рассматривать на примере чего-то одного. Ведь, что дивергенция, что конвергенция, являются зеркальным отражением друг друга, поэтому правила будут идентичными. Итак.

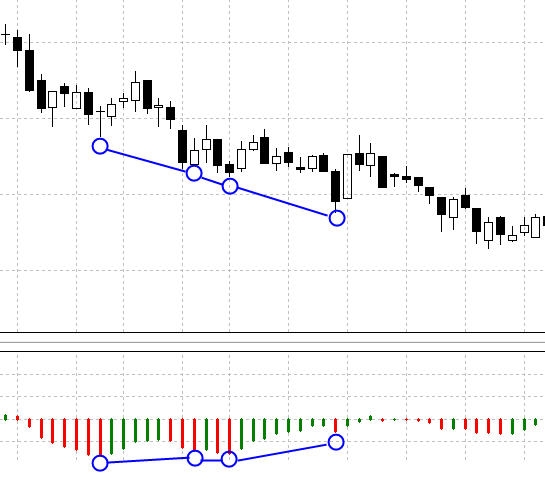

Дивергенции и конвергенции бывают высокого порядка, т.е. локальных максимумов или минимумов может быть несколько, хоть три, хоть пять. Пример:

Такие дивергенций и конвергенции, которые имеют больше двух экстремумов, по сути, являются сломанными. Т.к. определить тройную, четверную и т.д. дивергенцию или конвергенцию в ретроспективе не представляется возможным, трейдеру необходимо применять решения по факту. Я не рекомендую отрабатывать дивергенции и конвергенции, которые имеют больше чем две вершины. Это обычно оборачивается убытками. Чтобы понять наглядно, достаточно взглянуть на этот скрин:

Торопливых, кто будет входить сразу на сигнальной свече — высадят по стопам, причем не один раз. А кто будет ждать пробоев локальных максимумов, попросту их не дождется, и просидят в кэше, что для данной ситуации, будет наилучшим вариантом. Вывод, который можно из этого сделать — не торопись. Этот вывод применим к трейдингу в целом

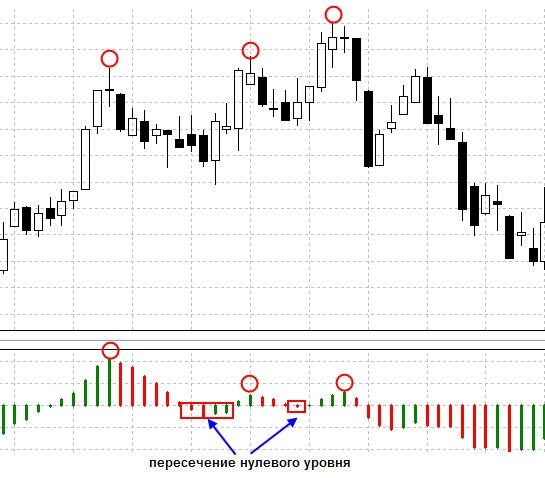

Еще особенность, которую могут иметь дивергенции/конвергенции, на примере индикатора MACD гистограммы, это — дивергенции/конвергенции с пересечением нулевого уровня по MACD.

Пересечение нулевой отметки MACD гистограммы, не отменяет наличия дивергенции. Расхождение есть. Другой вопрос, как трейдер его отработает

Нередко трейдеры задаются вопросом: на каких таймрфеймах торговать дивергенции/конвергенции? Ответ очень простой. Отрабатывать можно на любом, понимая особенности коротких, средних и длинных таймфреймов. Ограничений по таймфреймам для работы по дивергенциям и конвергенциям никаких нет, т.к. они бывают на всех временных периодах.

Дивергенция в трейдинге: как можно ее использовать?

Хотя большинство технических индикаторов постоянно запаздывают и отстают от движения цены, когда дело доходит до дивергенций, эта запаздывающая особенность помогает нам находить более лучшие и надежные входы в рынок. Дивергенция может быть использована не только трейдерами, которые торгуют на разворот, но также может быть полезна и для трейдеров, следующих за трендом. Также дивергенция полезна для определения точек выхода.

Я не рекомендую торговать дивергенции самостоятельно, однако они являются хорошей отправной точкой для построения собственной торговой стратегии.

Что из себя представляет дивергенция?

Дивергенция формируется на графике, когда цена достигает более высокого максимума, но при этом используемый вами индикатор показывает более низкий максимум. Когда ваш индикатор и движение цены не синхронизированы, это означает, что «что-то» происходит на ваших графиках, и это требует вашего внимания.

По сути, дивергенция возникает, когда показания ваших индикаторов не согласуется с движением цены.

Посмотрим на пример медвежьей и бычьей дивергенции. Цена и индикатор не синхронизированы. Дивергенция предвещает разворот рынка.

Анализ дивергенции является очень полезным в прогнозировании будущего движения цены на основании текущих показаний индикаторов.

Это событие чаще всего связано с повышенным уровнем волатильности. Стоимость торгового инструмента может сильно расходиться от его справедливой цены. Повышенная волатильность создает более выгодные торговые возможности в течение определенного периода времени. Обращая внимание на случаи сильной дивергенции, вы можете использовать уникальные торговые возможности, которые вы, возможно, раньше не замечали.

Показания индикаторов

К примеру, мы можем использовать индикатор MACD, который фокусируется на использовании средних значений за несколько периодов времени. MACD использует цены закрытия, а также экспоненциальные скользящие средние.

Торговля дивергенциями имеет одно ключевое правило. Если цена достигает более высокого максимума, осциллятор также должен показывать более высокий максимум. Если цена делает более низкий минимум, осциллятор также должен показывать более низкий минимум.

Дивергенция может быть оценена только тогда, когда цена сформировала:

- Более высокий максимум по сравнению с предыдущим.

- Более низкий минимум по сравнению с предыдущим. .

- Двойное дно.

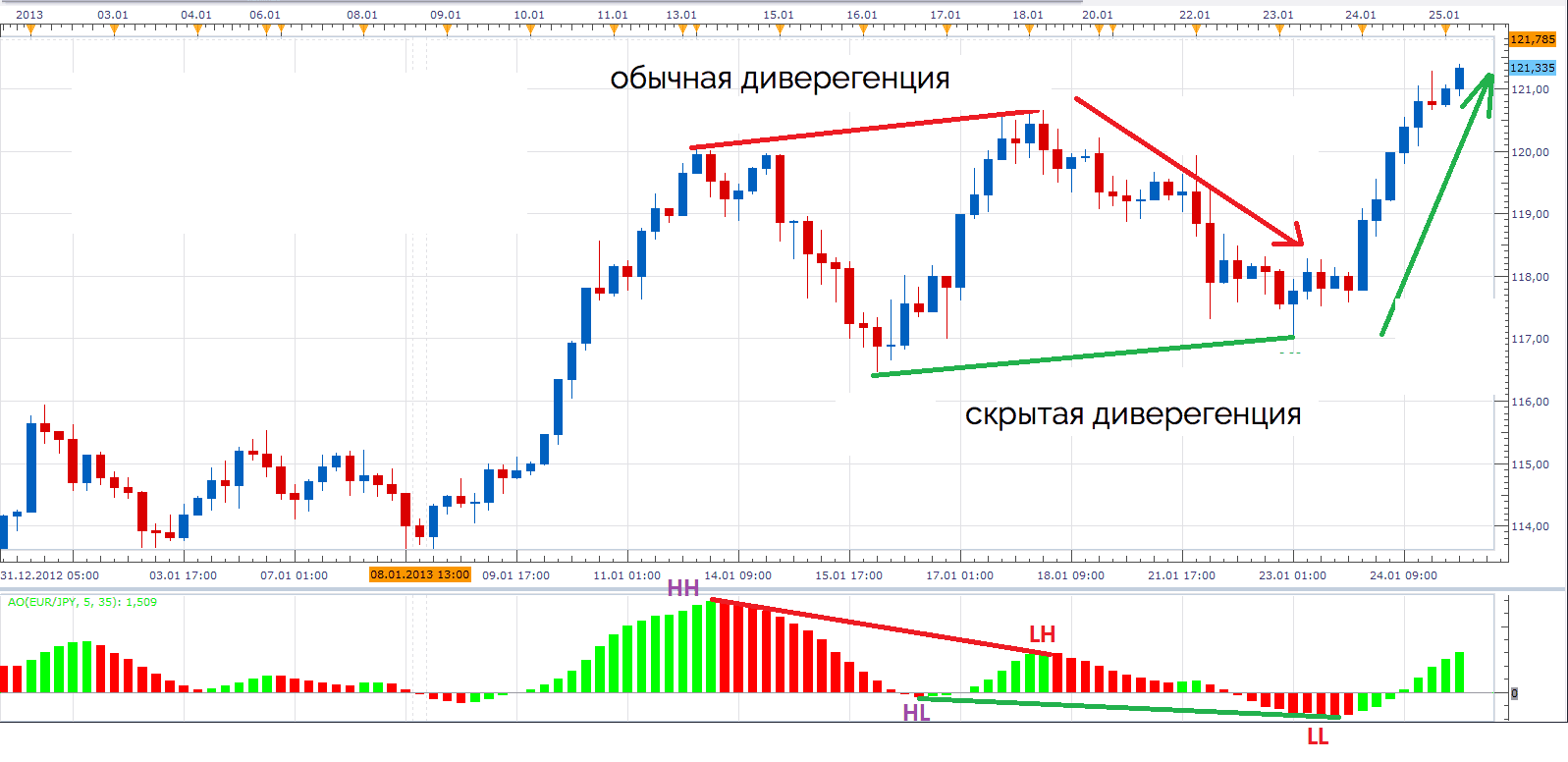

Рассмотрим индикатор Awesome Oscillator. Дивергенция присутствует только тогда, когда гистограмма, указывающая на импульс, возвращается к нулевой линии. Два последующих минимума или максимума, когда гистограмма не возвращается к нулевой линии, не являются правильной дивергенцией.

Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум. В восходящем тренде скрытая дивергенция возникает, когда цена достигает более низкого минимума, а осциллятор показывает более низкий минимум.

Дивергенция и индикатор RSI

Один из моих самых любимых индикаторов на сегодняшний день — это индикатор RSI (Индекс относительной силы). RSI сравнивает среднее движение цены за определенный период.

Например, если ваш RSI установлен на 14, он сравнивает бычьи свечи и медвежьи свечи за последние 14 свечей. Когда значение RSI низкое, это означает, что за последние 14 свечей было больше медвежьих свечей по сравнению с бычьими свечами. Когда показания RSI высокие, это означает, что было больше бычьих свечей.

Во время трендов вы можете использовать RSI для сравнения отдельных трендовых волн и таким образом оценивать силу тренда. Вот три возможных сценария использования RSI:

- Когда RSI делает одинаковые максимумы во время восходящего тренда, это означает, что импульс тренда не меняется. Это еще не может рассматриваться как дивергенция, потому что это сила восходящего тренда стабильна. Более высокие максимумы RSI не указывают на разворот тренда или его слабость. Это просто означает, что тенденция движется без изменений.

- Как правило, RSI совершает более высокие максимумы во время здоровых и сильных бычьих трендов. В самой последней волне тренда должно быть бычьих свечей, чем по сравнению с предыдущей волной.

- Когда вы видите, что цена достигает более высокого максимума во время бычьего тренда, но RSI делает более низкий максимум, это означает, что самые последние бычьи свечи были не такими сильными, как предыдущее движение цены, и что тренд теряет свой импульс. Это то, что мы называем дивергенцией. На графике ниже дивергенция сигнализирует о конце восходящего тренда, и делает возможным нисходящий тренд.

Классический технический анализ говорит нам, что тренд существует, когда цена делает более высокие максимумы и минимумы, но, как это часто бывает, общепринятое мнение редко бывает правильным и обычно слишком сильно упрощает реальную картину.

Трейдер, который полагается только на максимумы и минимумы в своем анализе движения цены, часто упускает важные подсказки и не до конца понимает динамику рынка. Даже если тренд может выглядеть «здоровым» на первый взгляд, он может терять свой импульс в то же самое время, если вы глубже проанализируете рынок.

Таким образом, дивергенция говорит нам о том, что динамика тренда смещается и что потенциальный его конец может быть совсем близок.

Как торговать дивергенцию?

Дивергенция не всегда приводит к развороту тренда, и часто цена входит в фазу консолидации. Имейте в виду, что дивергенция сигнализирует только об угасании импульса, но не обязательно говорит о полном изменении тренда.

Я настоятельно рекомендую вам добавить в свой арсенал другие критерии и инструменты анализа рынка. Сама по себе дивергенция не достаточно сильна. Как и любая торговая стратегия, вам нужно использовать больше факторов слияния.

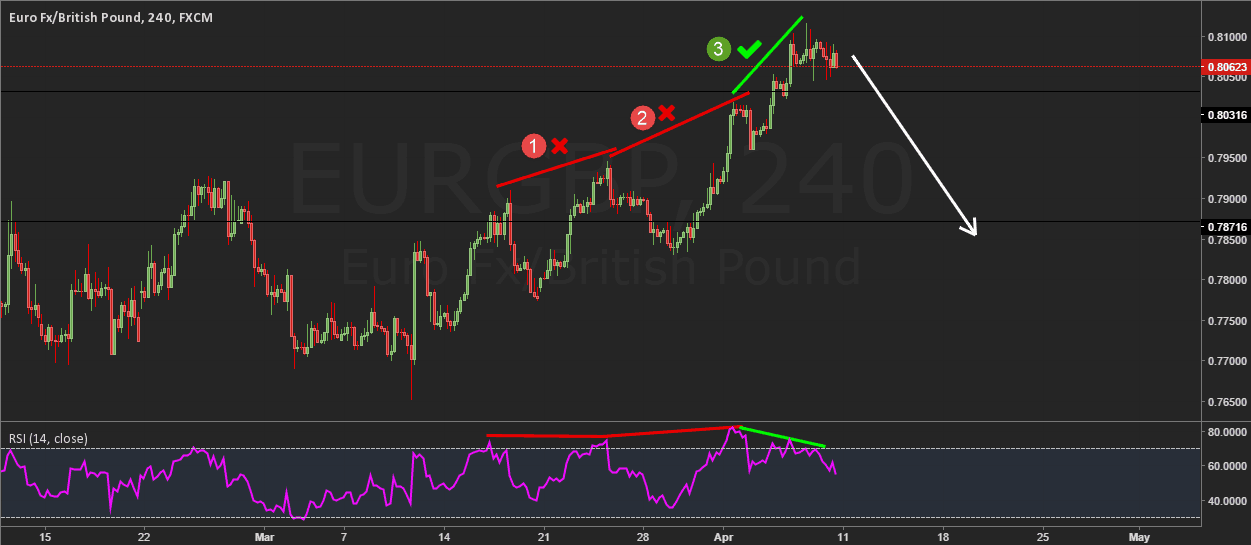

Ниже мы видим две дивергенции, но цена в итоге не развернулась, и рынок оказался в состоянии краткосрочной консолидации.

Вместо того, чтобы совершать сделки, основываясь только на дивергенции, лучше всего дождаться, пока цена достигнет уровня поддержки либо сопротивления.

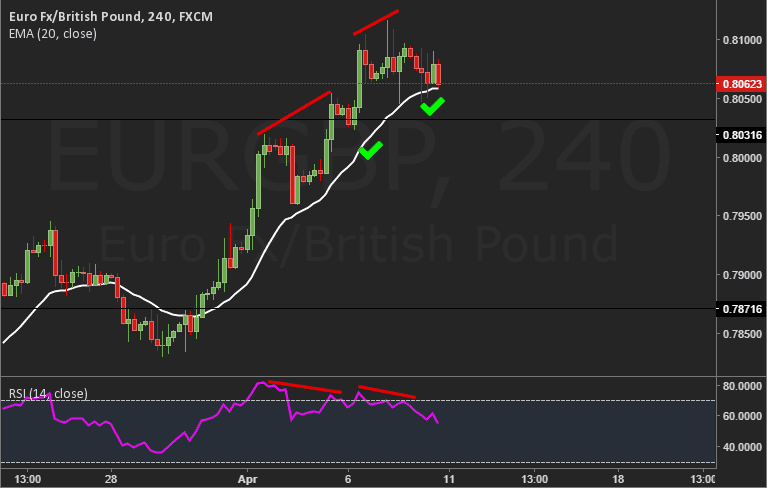

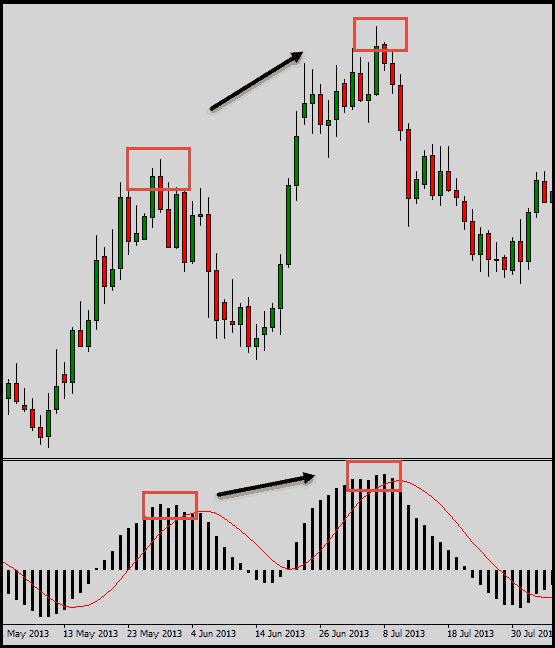

На графике ниже с левой стороны мы видим восходящий тренд с двумя дивергенциями. Однако первая дивергенция полностью не оправдала себя, а вторая привела к последующему развороту рынка. Какая между ними была разница? Если мы посмотрим на график справа, мы увидим, что первая дивергенция случилась в середине движения, а вторая сформировалась на важном уровне сопротивления.

Дивергенция — это мощная торговая концепция. Трейдер, который понимает, как торговать дивергенции в правильном контексте в совокупности с подтверждающими сигналами, может создать надежный и эффективный способ анализа рынка.

Один из методов анализа дивергенции заключается в использовании трендовых линий и трендовых каналов. Как только на рынке происходит дивергенция, линии тренда могут сигнализировать об окончании текущей тенденции.

Также всегда стоит учитывать текущий таймфрейм. Как правило, чем выше временные рамки, тем показания дивергенции сильнее. Вероятность разворота цены увеличивается, когда на нескольких таймфреймах наблюдается дивергенция между ценой и импульсом.

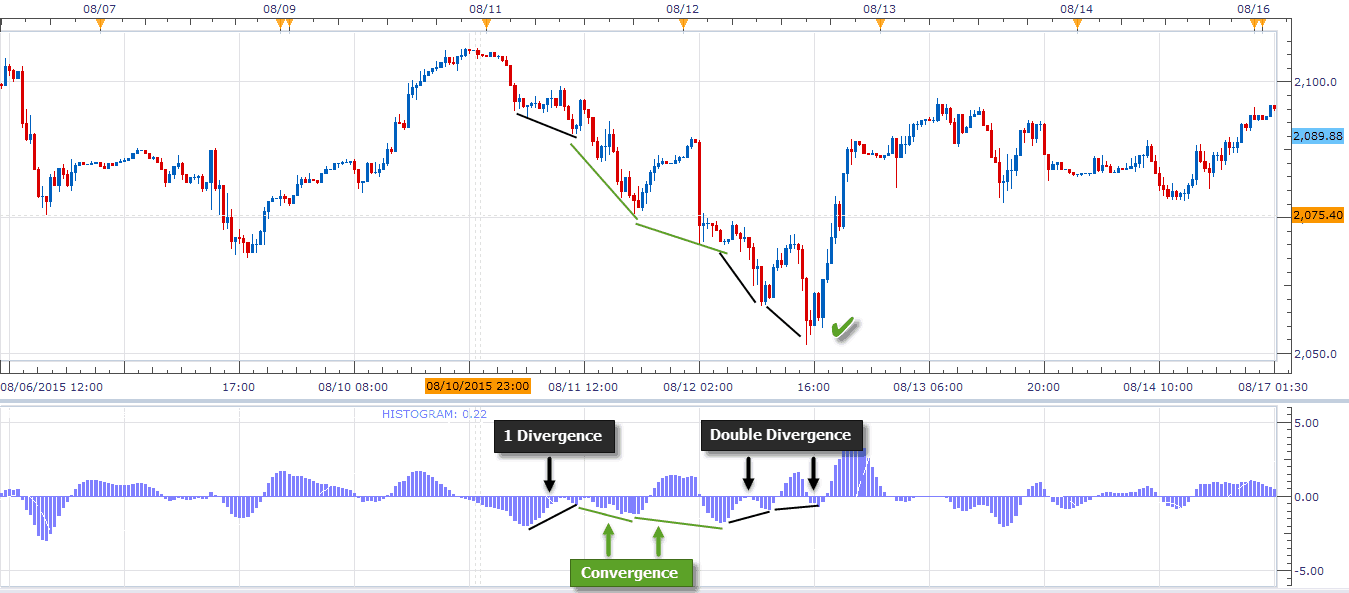

Двойная дивергенция

Двойная дивергенция может потенциально улучшить качество сигнала по сравнению с обычными дивергенциями.

Как мы я уже писал, расхождение индикатора RSI сигнализирует о потере импульса. На приведенном ниже графике показано, как цена поднялась выше максимума, но RSI не достиг нового максимума. Это говорит нам о том, что ценовое движение на самом деле не было таким сильным, и хотя цена двигалась выше, рынок не был достаточно сильным. RSI, который анализирует силу свечей, подтверждает это дивергенцией.

Следующий пример на графике показывает, что цена установила новые нижние минимумы во время нисходящего тренда. Опять же, RSI не подтвердил это движение и совершил более высокие минимумы, указывая на то, что свечи, движущиеся ниже, не показывают силу медведей.

Однако не всегда дивергенции являются надежным признаком разворота цены. Именно здесь дополнительным сигналом может служить двойная дивергенция.

Двойная дивергенция возникает, когда формируется серия из нескольких ценовых максимумов (или более низких минимумов), в то время как индикатор печатает более низкие максимумы. На графике ниже мы используем индикатор MACD, но вы также можете использовать RSI или любой другой импульсный индикатор.

Мы видим двойную дивергенцию во время нисходящего тренда. При этом каждая последующая волна становится слабее.

На графике ниже показан еще один пример двойной дивергенции. Сначала мы наблюдали одну дивергенцию, но цена не развернулась и продолжила снижаться.

Затем MACD еще раз подтвердил нисходящий тренд и показал более низкие минимумы. Далее тенденция ослабла, и волны тренда стали короче. MACD теперь показывает двойную дивергенцию, и рынок разворачивается вверх.

Дивергенция и прайс экшен

Давайте рассмотрим способ торговли по дивергенции в сочетании с сигналами прайс экшен. Для этого мы будем использовать понятие неявная дивергенция. То есть анализ рынка без использования каких-либо индикаторов с помощью интерпретации непосредственно самого графика.

Как мы знаем, в восходящем тренде цена должна показывать последовательные максимумы и минимумы. Однако при более внимательном анализе движения цены, можно определить, когда тренд теряет свою силу. Свечи в данном случае закрываются в пределах диапазона предыдущих свечей, а тени часто оказываются большего размера.

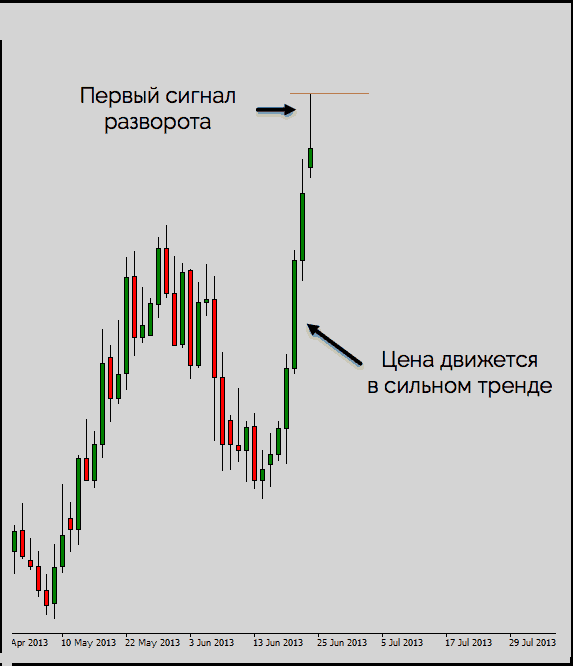

Здесь мы видим сильный восходящий тренд, который показывает первые признаки слабости, поскольку появляется ярко выраженный пин бар.

Очевидно, что мы встретили здесь сильный уровень сопротивления.

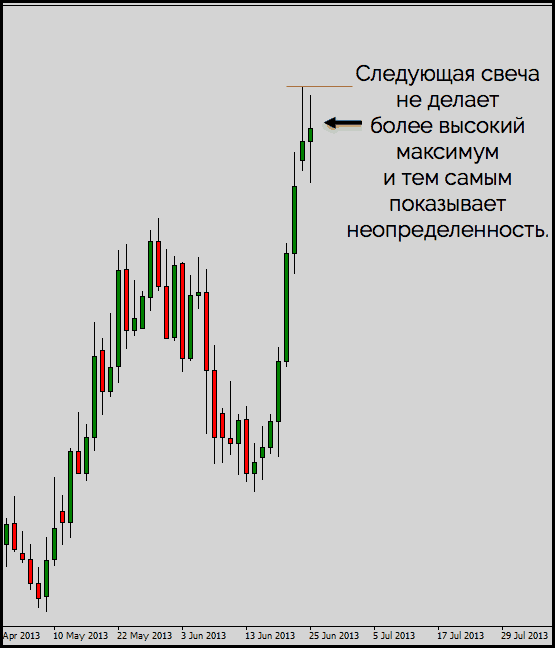

Обратите внимание, как последние свечи пытаются преодолеть предыдущие максимумы. Именно здесь у нас появляется неявная дивергенция.

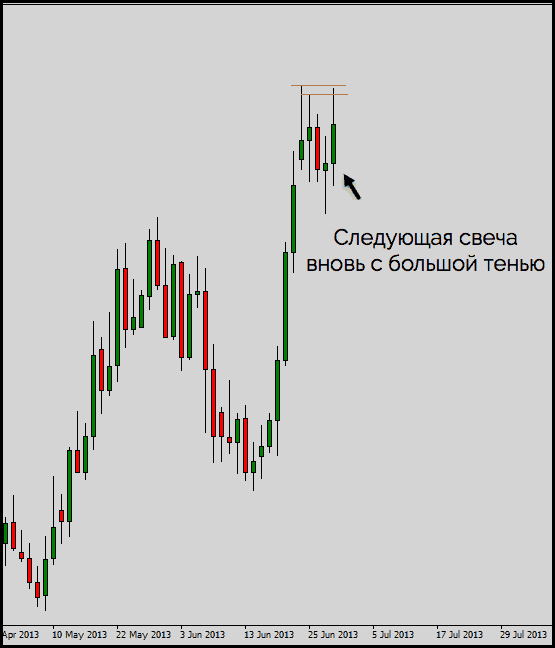

У нас снова появляется бычий бар, но мы вновь видим отскок цены от более высоких значений.

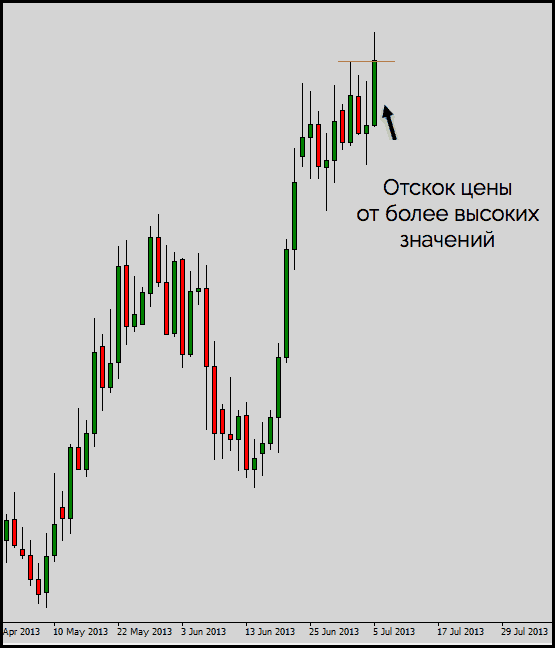

Еще один бычья свеча, который застряла в диапазоне предыдущих.

Далее мы видим падение цены. При этом если мы проанализируем показания индикаторов, дивергенция не будет столь очевидной.

Я призываю вас начать смотреть на графики в более широком контексте. Как я уже сказал, неявное расхождение — это всего лишь одна идея в трейдинге среди множества других.

Источник https://smart-lab.ru/blog/533534.php

Источник https://traderblog.net/divergencija-v-trejdinge/

Источник