«Рынок ценных бумаг»(Рынок ценных бумаг как элемент рыночной инфраструктуры)

Рынок ценных бумаг является элементом рынка капиталов, который служит важнейшим источником долгосрочных инвестиционных ресурсов для правительств, корпораций и банков.

Переход нашей страны к рыночной экономике определил собой начало нового этапа в развитии рынка ценных бумаг. В настоящее время в обществе сформировалось устойчивая потребность в знаниях в области ценных бумаг, рынка ценных бумаг. Возникновение и обращение капитала, представленного в ценных бумагах, тесно связанно с функционированием рынка реальных активов, т.е. рынка, на котором происходит купля-продажа материальных ресурсов. С появлением ценных бумаг (фондовых активов) происходит как бы раздвоение капитала. С одной стороны, существует реальный капитал, представленный производственными фондами, с другой — его отражение в ценных бумагах. Рынок ценных бумаг является составной частью финансового рынка, входящего в государственную систему экономических отношений. Порядок создания и функционирования ценной бумаги определяется правилами российского законодательства.

Появление этой разновидности капитала связано с развитием потребности в привлечении все большего объема кредитных ресурсов для расширения коммерческой и производственной деятельности. Фондовый рынок начинает развиваться на основе ссудного капитала, так как покупка ценных бумаг — это передача части денежного капитала в ссуду. При этом сама ценная бумага получает форму кредитного документа, в соответствии с которым ее владелец приобретает право на регулярный доход, представленный в виде процентов или дивидендов на отданный взаймы капитал.

Объект исследования – рынок ценных бумаг.

Предмет исследования – современное состояния рынка ценных бумаг РФ.

Целью данной курсовой работы является изучение основных элементов рынка ценных бумаг и их видов, организации и функционирования ценной бумаги на рынке ценных бумаг. Поставленная цель исследования обусловливает необходимость решения следующих задач:

1) раскрыть сущность понятия рынок ценных бумаг как элемент рыночной инфраструктуры;

2) проанализировать функции и составные части рынка ценных бумаг;

3) дать характеристику законодательной базе и регулированию рынка ценных бумаг;

4) провести анализ современного состояния рынка ценных бумаг;

5) рассмотреть проблемы функционирования на рынке ценных бумаг;

6) раскрыть перспективные направления и пути улучшения развития рынка ценных бумаг РФ.

В исследовании использовались следующие методы: изучение законодательных актов, научной и методической литературы, статей, учебников по данной теме, анализ статистических сборников.

Курсовая работа состоит из введения, трех глав основного текста, заключения, списка использованных источников.

1. Рынок ценных бумаг как элемент рыночной инфраструктуры

1.1. Сущность, структура и значение фондового рынка

Рынок ценных бумаг — это совокупность экономически отношений, возникающих между экономическими субъектами по поводу мобилизации и размещения свободного капитала в процессе выпуска и обращения ценных бумаг[2,c.322].

Как и всех финансовых рынков — цель функционирования рынка ценных бумаг — состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход[3,c.212]. При этом очень важно, чтобы рынок ценных бумаг обеспечивал наличие механизма, способствующего эффективного его функционирования.

Основными задачами рынка ценных бумаг являются:

- мобилизация временно свободных финансовых ресурсов для осуществления конкретных инвестиций;

- создание и развитие рыночной инфраструктуры;

- выпуск и обращение новых видов ценных бумаг;

- совершенствование системы ценообразования;

- поддержка спроса и предложения на рынке;

- активизация финансового рынка;

- совершенствование нормативно-правовой базы;

- контроль за соблюдением принятых правил и стандартов торговли на рынке;

- обеспечение контроля на основе государственного, биржевого регулирования;

- совершенствование деятельности саморегулируемых организаций, регулирующих деятельность профессиональных участников рынка;

- создание условий для разработки эффективных портфельных стратегий.

В структуре рынка можно выделить следующие виды рынков ценных бумаг:

- первичный и вторичный;

- организованный (биржевой) и внебиржевой;

- внебиржевой организованный и неорганизованный рынок.

Первичный рынок — это рынок первых и дополнительных эмиссий ценных бумаг, на котором осуществляется их первоначальное размещение среди покупателей[4,c.87]. Это первое ее появление на рынке и первая стадия процесса реализации ценной бумаги. В дальнейшем ценные бумаги частично остаются в руках инвесторов, но большей частью становятся объектами торговли вторичного рынка, где передаются из рук в руки.

Первичный рынок — это рынок первых и повторных эмиссий ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов[5,c.157].

Полная открытость информации для инвесторов, позволяющая сделать обоснованный выбор ценной бумаги для вложения денежных средств — важнейшая черта первичного рынка [6,c.301-303]. Кроме того, размещения ценных бумаг среди инвесторов, имеет определенные законом методы. Вся деятельность на первичном рынке служит для раскрытия информации: подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных, публикация проспекта и итогов выпусков и т.д.

Вторичный рынок — это обращение ранее выпущенных ценных бумаг, т.е. совокупность всех актов купли-продажи или других форм перехода ценных бумаг от одного владельца к другому в течение всего срока их обращения[7,c.234].

Функцию обращение ценных бумаг, или перераспределение капитала, признан выполнять вторичный рынок капитала.

Ликвидность, т.е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время, при небольших колебаниях курсов и при низких издержках на реализацию — важнейшая черта вторичного рынка[14,c.187].

На вторичном рынке только инвесторы, те, кто вкладывают средства в ценные бумаги в целях извлечения дохода, являются операторами. Вслед за тем как первоначальный инвестор купил у эмитента ценные бумаги, он вправе перепродать эти бумаги другим лицам, а те в свою очередь свободны, продавать их следующим вкладчикам. На вторичном рынке уже происходит не аккумулирование новых финансовых средств для эмитента, а только перераспределение ресурсов среди последующих инвесторов. Без наличия вторичного рынка нельзя говорить об эффективном функционировании первичного рынка[5,c.201]. При отсутствии вторичного рынка или его слабой организации последующая перепродажа ценных бумаг была бы невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех или части бумаг[16,c.321]. В итоге общество осталось бы в проигрыше, так как многие, особенно новейшие предприятия и начинания, не получили бы необходимой финансовой поддержки. Акции и облигации наиболее доходных отраслей производства и целых секторов хозяйства растут в цене, увеличивают число желающих иметь эти ценные бумаги, что делает возможным выпуски новых бумаг и новое привлечение капитала.

Организованный рынок ценных бумаг представляет собой их обращение на основе правил, установленных органами управления между лицензированными профессиональными посредниками — участниками рынка.

Он представлен биржевым рынком. Биржевой рынок — торговля ценными бумагами на фондовых биржах, поэтому это всегда организованный рынок, так как торговля на нем ведется строго по правилам биржи и только между биржевыми посредниками.

Неорганизованный рынок — это обращение ценных бумаг без соблюдения единых для всех участников рынка правил[8,c.389]. Для него характерны собственные правила.

Внебиржевой рынок — это торговля, ценными бумагами минуя фондовую биржу[4,c.189]. Он может быть организованным или неорганизованным.

Организованный внебиржевой рынок основывается на электронных системах торговли ценными бумагами. Неорганизованный внебиржевой — связан с куплей-продажей ценных бумаг любыми участниками рынка минуя биржевой и внебиржевой организованный рынок[17,c.399-401].

В последнее время внебиржевой рынок ценных бумаг стал для фондовых бирж очень серьезным конкурентом. На этом рынке происходит покупка-продажа любых ценных бумаг. На таком рынке менее жесткие требования, как к эмитентам бумаг, так и к участникам торговли.

По видам сделок рынок ценных бумаг принято делить на кассовый и срочный.

Кассовый (кэш-рынок, спот-рынок) – это рынок с исполнением сделок в течение 1-5 дней (в зависимости от правил организатора торговли)[9,c.55].

Срочный – это рынок со сроком исполнения сделок превышающим 1-5 дней[10,c.89].

Основными признаками развитого рынка ценных бумаг являются стабильность нормативно правой базы, достаточность участников рынка, информационная прозрачность и хорошо развитая инфраструктура.

Юридически разрешенными к выпуску и обращению в России являются следующие восемь экономических видов ценных бумаг: акция, облигация, вексель, чек, банковский сертификат, коносамент, закладная и инвестиционный пай.Остановимся на них более подробно.

Облигация— это ценная бумага с фиксированным доходом, по которой эмитент обязуется выплачивать владельцу облигации по определенной схеме сумму процента и, кроме того, в день погашения — номинал облигации[16,c.211].

Государственная облигация и просто облигация— это один и тот же вид ценной бумаги с единственным различием, которое заключается в том, что государственную облигацию может выпустить только государство, а просто облигацию — любое юридическое лицо[11,c.546].

Вексель—это письменное обязательство должника без всяких условий уплатить держателю векселя обозначенную в нем денежную сумму и в установленный в нем срок[15,c.301]. Вексель подразделяется на два вида:

1) простой вексель — это ничем не обусловленное обязательство должника уплатить денежный долг кредитору в размере и на условиях, обозначенных в векселе и только в нем[15,c.231];

2) переводной вексель — это безусловный приказ лица, выдавшего вексель, своему должнику уплатить указанную в векселе денежную сумму в соответствии с условиями данного векселя третьему лицу[15,c.212].

Чек— это, в соответствии со ст. 877 ГК РФ., ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю[18].

Банковский сертификат— это, согласно ст. 844 ГК РФ, ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат, или в любом филиале этого банка. Банковский сертификат подразделяется на два типа[14,c.89]:

1) сберегательный сертификат (вкладчиком по которому является физическое лицо);

2) депозитный сертификат (вкладчиком по которому является юридическое лицо).

Закладная — это именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке (залоге недвижимости), на получение денежного обязательства или указанного в ней имущества[9,c.34].

Инвестиционный пай — (в соответствии с Федеральным законом от 29 ноября 2001г. № 156-ФЗ «Об инвестиционных фондах») именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд.

Акция — это ценная бумага, представляющая собой единичную часть уставного капитала хозяйственного общества по количеству и по стоимости.

1.2. Функции и составные части рынка ценных бумаг

Фондовые биржи выполняют ряд функций:

- обеспечивают условия для совершения сделок купли-продажи ценных бумаг;

- проводят оценку качества ценных бумаг на соответствие требованиям биржи;

- обеспечивают информацией участников биржевых операций.

Но, все же, основной функцией биржи является обеспечение механизма торговли ценными бумагами. Для совершения операций по покупке и продаже ценных бумаг участники обращаются к профессионалам этого рынка. Такими профессионалами являются брокеры (физические лица или компании, посредничающие, но не участвующие в заключение сделок) и дилеры (участвующие в сделках своим капиталом)[17,c.354]. Независимо от того, совершается ли сделка на «уличном» рынке или на фондовой бирже, без услуг этих специалистов не обойтись.

Если говорить конкретно о совершении сделок на фондовой бирже, следует отметить, что брокерская фирма того или иного клиента не обязательно должна быть членом биржи. Конечно, членство дает брокеру определенные преимущества, но, даже не являясь членом биржи, брокер выполняет приказы клиентов, прибегая к содействию ее членов.

Операции начинаются с того, что клиент открывает счет в выбранной брокерской фирме с соблюдением определенных процедур.

Прежде всего, подчеркивается, что брокер действует в интересах клиента, в пределах определенной клиентом суммы, но сохраняя за собой право выбора ценных бумаг в соответствии с полученными приказами. Обязанностью брокера является извещение клиента о выполнении поручений и перечисление средств, полученных от продажи ценных бумаг клиента за вычетом комиссионных[8,c.111]. Все сделки учитываются брокером в особой книге, из которой клиент может получить выписку. А клиент в любой момент может дать брокеру приказ прекратить все порученные ему сделки.

Принимая поручения от клиентов, брокерская фирма требует определенные финансовые гарантии. В качестве гарантий могут выступать вексель на всю сумму сделки; залог в определенном размере от суммы сделки, внесенный на счет брокера; текущий счет, открытый для брокера; страховой полис, предоставленный брокеру, и т.п. В некоторых случаях брокерская фирма соглашается взять на себя весь риск, связанный с совершаемыми при ее участии сделками[9,c.32]. В этом случае ее доход включает не только комиссионные и процент за кредит, но и плату за риск.

Биржевые торги организуются как в форме публичных торгов, так и в электронной форме. Последние возникли благодаря развитию вычислительной техники и разработке автоматизированных систем купли-продажи ценных бумаг. Но классическая биржа еще доминирует.

Биржевая сессия − это установленный законом или распорядком работы биржи период проведения торгов. Часто биржи практикуют утреннюю и вечернюю сессию[14,c.154].

Один из основополагающих принципов работы биржи – обеспечение ликвидности рынка. Ликвидный рынок характеризуется большим объемом сделок, узким разрывом между ценой продавца и ценой покупателя и небольшими колебаниями цен от сделки к сделке. Биржа делает все от нее зависящее, чтобы поддерживать ликвидность.

Участники рынка ценных бумаг (субъекты рынка) — это физические и юридические лица, которые осуществляют куплю, продажу ценных бумаг или обслуживание их оборота и расчеты по ним, вступая между собой в определенные экономические отношения, связанные с обращением ценных бумаг[8,c.299].

Всех участников рынка ценных бумаг условно можно разделить на профессиональных и непрофессиональных участников.

К профессиональным участникам относят юридических лиц осуществляющих следующие виды деятельности[18]:

1) брокерскую деятельность;

2) дилерскую деятельность;

3) деятельность по управлению ценными бумагами;

4) расчетно-клиринговую деятельность;

5) депозитарную деятельность;

6) деятельность по ведению реестра владельцев ценных бумаг;

7) деятельность по организации торговли ценными бумагами.

В зависимости от позиции, которую занимают участники на рынке ценных бумаг по отношению к рынку, их делят на продавцов, покупателей и организации, обслуживающие операции с ценными бумагами на рынке. В зависимости от функционального назначения всех участников рынка ценных бумаг можно подразделить на:

3) фондовых посредников;

4) органы регулирования и контроля;

5) организации, обслуживающие рынок.

1.Эмитенты ценных бумаг — это хозяйствующие субъекты, стремящиеся получить дополнительные источники финансирования, а также органы государственной власти, выпускающие займы для покрытия части государственных расходов[23]. Законодательством РФ установлено, что эмитент — это юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Эмитент — всегда продавец, который поставляет на рынок ценную бумагу, качество которой определяется его статусом, хозяйственно- финансовыми результатами его деятельности[11,c.78]. К эмитентам относятся:

— государство (правительство, региональные и муниципальные органы власти);

— акционерные общества (юридические лица производственного сектора, кредитной сферы, финансовые структуры и др.).

2.Инвесторы — физические и юридические лица, имеющие временно свободные средства и желающие вложить их для получения доходов[4,c.567].

Инвесторы приобретают ценные бумаги от своего имени и за свой счет. Закон «О рынке ценных бумаг» устанавливает, что инвестор — это лицо, которому ценные бумаги принадлежат на праве собственности (собственник) или ином вещном праве (владелец)[1].

Принято различать следующие виды инвесторов[15,c.123]:

- институциональные (коллективные) инвесторы – государство;

- корпоративные инвесторы (акционерные общества);

- специализированные институты: специализированные фонды и компании (банки, страховые компании, пенсионные фонды);

- инвестиционные институты (инвестиционные компании, инвестиционные фонды);

- профессионалы рынка – фондовые посредники (брокеры, дилеры);

- индивидуальные инвесторы — физические лица, использующие свои сбережения для приобретения ценных бумаг;

прочие инвесторы — организации.

3.Фондовые посредники — это торговцы, обеспечивающие взаимоотношения между эмитентами и инвесторами на рынке ценных бумаг[17,c.256]. К ним относят брокеров и дилеров.

Брокер может оказывать также консультационные и информационные услуги и заниматься дилерской деятельностью. Сделки, осуществляемые брокером по поручению клиентов, во всех случаях подлежат приоритетному исполнению по сравнению с дилерскими операциями самого брокера при совмещении им деятельности брокера и дилера.

Дилер — это хозяйствующий субъект, совершающий финансовые операции от своего имени и за свой счет[18].

1.3. Законодательная база и регулирование рынка ценных бумаг РФ

Фондовый рынок является объектом особенно жесткого государственного контроля и регулирования. Во всех странах подобный бизнес выделяется в специальную область хозяйственного законодательства и административного надзора. Основу нормативно-правовой базы рынка ценных бумаг составляют:

Федеральный закон от 22.04.1996 (ред. от 31.12.2018) № 39-ФЗ «О рынке ценных бумаг» регулирует вопросы выпуска и обращения ценных бумаг, устанавливает требования к деятельности участников рынка ценных бумаг и определяет функции и полномочия Банка России, как регулятора рынка ценных бумаг[1];

Федеральный закон от 29.07.1998 (ред. от 14.06.2012)№ 136-ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг»;

Федеральный закон от 16.07.1998 № 102-ФЗ (ред. от 25.11.2017)«Об ипотеке (залоге недвижимости»;

Закон о защите прав инвесторов;

Федеральный закон от 07.12.2011(ред. от 13.07.2015) № 414-ФЗ «О центральном депозитарии»;

Федеральный закон от 21.11.2011 (ред. от 18.07.2017) № 325-ФЗ «Об организованных торгах»;

Федеральный закон от 26.12.1995 (ред. от 31.12.2017) № 208-ФЗ «Об акционерных обществах»;

Федеральный закон от 08.02.1998 (ред. от 31.12.2017) № 14-ФЗ «Об обществах с ограниченной ответственностью»;

Федеральный закон от 26.10.2002 (ред. от 29.12.2017) № 127-ФЗ «О несостоятельности (банкротстве)»;

Органы регулирования и контроля. Существует четыре формы регулирования: государственное, биржевое, саморегулирование, общественное[18].

Регулированием рынка ценных бумаг на государственном уровне занимаются:

- высшие органы власти: Федеральное Собрание, Президент, Правительство;

- государственные органы регулирования рынка ценных бумаг министерского уровня: Центральный Банк РФ, Министерство финансов РФ, Федеральная служба по финансовым рынкам.

Биржевое регулирование основано на правилах работы бирж.

Саморегулирование, осуществляется через деятельность саморегулируемых организаций профессиональных участников рынка (СРО).

СРО — это добровольное объединение профессиональных участников рынка ценных бумаг, функционирующее на принципах некоммерческой организации, созданное для обеспечения условий профессиональной деятельности участников рынка ценных бумаг, соблюдения стандартов профессиональной этики на рынке ценных бумаг, защиты интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг, являющихся членами само регулируемой организации, установления правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг[9,c.11].

Общественное регулирование или регулирование через общественное мнение с помощью средств массовой информации[10]. Реакция общества в целом оказывает влияние на состояние рынка. Именно общественная реакция вызывает необходимость регулятивных действий со стороны государства.

Следующими участниками рынка ценных бумаг являются организации, обслуживающие рынок[12,c.45]. Это организации, выполняющие все функции на рынке ценных бумаг, кроме функции купли-продажи. Их можно разделить на:

- организации, обеспечивающие исполнение сделок — системы расчетов и учета прав на ценные бумаги, клиринговые системы, регистраторы и депозитарии, обеспечивающие расчеты по заключенным сделкам, учет и перерегистрацию прав на ценные бумаги;

- информационные агентства — информационно-аналитические системы поддержки инвестиционных решений: информационные агентства, рейтинговые агентства, базы данных, предоставляющие инвесторамразвернутую и полную информацию о состоянии эмитентов, экономической ситуации в стране, исполнении бюджетов.

- Организации, обеспечивающие заключение сделок. К организациям, обеспечивающим заключение сделок, относят организаторов торговли – биржи и торговые системы, организующие проведение регулярных торгов по ценным бумагам[14,c.89].

Организаторами торговли на рынке ценных бумаг являются профессиональные участники рынка, осуществляющие деятельность по организации торговли, которая заключается в предоставлении услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Фондовая биржа представляет собой организованный, регулярно функционирующий, централизованный рынок с фиксированным местом торговли, с процедурой отбора ценных бумаг и операторов рынка. Торговля на организованном внебиржевом рынке ценных бумаг осуществляется в торговой системе. Торговая система – это совокупность технических, технологических и организационных средств, позволяющих заключать сделки с ценными бумагами и сверять их параметры[16,c.189].

Таким образом, рынок ценных бумаг дает возможность перераспределения денежных средств и дальнейшего развития экономики. В целом рынок ценных бумаг представляет собой сложную систему со своей структурой, где присутствуют покупатели, продавцы и посредники, которые торгуют ценными бумагами.

2. Современное состояние рынка ценных бумаг

2.1. Анализ рынка ценных бумаг РФ

Первая половина 2017 г. демонстрирует слабое восстановление отечественного финансового рынка от внешних шоков. Небольшое улучшение социально- экономического положения страны также не находит отражения в динамике индикаторов фондового рынка

Количество эмитентов акций, представленных на организованном внутреннем рынке, по-прежнему медленно сокращается, за полгода оно снизилось до 230 компаний. Капитализация внутреннего рынка в первой половине 2017 г. начала падать, к концу июня снизилась на 3,3% в сравнении с данными годом ранее и составила 32,8 трлн руб. Доля десяти наиболее капитализированных эмитентов снизилась до 58%[19].

Объем сделок с акциями на внутреннем биржевом рынке (без учета сделок РЕПО и первичных размещений) по-прежнему не демонстрирует устойчивой тенденции, за шесть месяцев в сравнении с первым полугодием предыдущего года он незначительно уменьшился – до 4,6 трлн руб[19].

Концентрация внутреннего биржевого оборота на акциях отдельных эмитентов выросла: доля десяти наиболее ликвидных эмитентов акций составила 81% оборота.

В таблице 1 приведены сводные данные об акциях российских эмитентов, которые предлагаются на фондовом рынке группы «Московская биржа».

Таблица 1 – Организациооный рынок акций

Количество эмитентов акций

Количество выпусков акций в котированных списках

Количество эмитентов, акции которых обращаются на внутреннем биржевом рынке, медленно, но неуклонно сокращается. По итогам июня 2017 г. этот показатель составил 230 компаний против 246 годом ранее (уменьшение на 6,5%). Число выпусков акций, входящих в котировальные списки высокого уровня, первые три квартала 2016 г. оставалось на отметке 111 выпусков, затем начало снижаться и к концу второго квартала 2017 г. опустилось до 93 выпусков (за год уменьшение на 16,5%)[24].

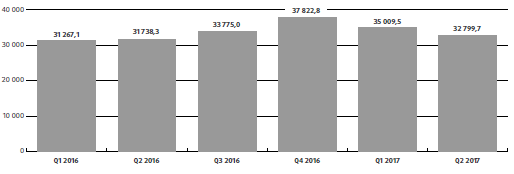

Капитализация рынка акций российских эмитентов на краткосрочном интервале в течение последних шести кварталов росла вплоть до конца 2016 г., затем начался спад (см. рисунок 1).

Рисунок 1-Капитализация рынка акций российский компаний, млрд.руб.

По итогам второго квартала 2017 г. капитализация опустилась до 32 799 млрд руб. (спад на 3,3% в сравнении с аналогичным периодом предыдущего года). Если сравнивать этот уровень капитализации с локальным максимумом, достигнутым в четвертом квартале 2016 г., то падение будет более существенным – на 13,3%[24].

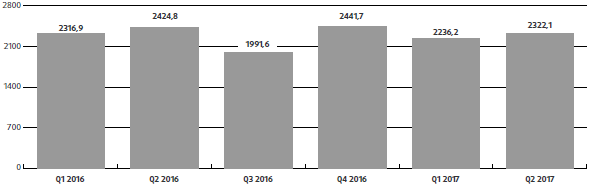

На рисунке 2 приведены данные, характеризующие объемы торгов акциями на внутреннем биржевом рынке (без учета первичных размещений и сделок РЕПО).

Рисунок 2- Объем торгов акциями на внутреннем биржевом рынке, млрд.руб.

В поквартальном разрезе в течение последних шести кварталов устойчивой тенденции в динамике объемов торгов акциями нет, средний объем торгов составляет 2289 млрд руб. за квартал. За первое полугодие 2017 г. объем биржевых сделок с акциями составил 4558 млрд руб. (без учета первичных размещений и сделок РЕПО)против 4741 млрд руб. годом ранее (сокращение на 3,9%)[25].

Среди эмитентов корпоративных облигаций, по данным группы «Московская биржа», 32% являются открытыми (публичными) акционерными обществами, 30% – непубличными акционерными обществами 17% обществами с ограниченной ответственностью. Около 20% – иностранные эмитенты, связанные с российскими компаниями. Также встречаются государственные унитарные предприятия и государственные корпорации[26].

Отличительной особенностью российского рынка корпоративных облигаций является то, что свыше 95% вторичного рынка приходится на организованные биржевые торги.

В таблице 2 приведены сводные данные по корпоративным облигациям российских эмитентов, которые предлагаются на фондовом рынке группы «Московская биржа».

По итогам июня 2017 г. на внутреннем организованном рынке присутствовало 338 российских эмитентов, практически столько же, что и годом ранее. Количество выпусков облигаций выросло на 104 ед. (9,0% в относительном исчислении), до 1153 выпусков[27].

Количество эмитентов акций

Количество выпусков облигаций

Количество выпусков акций в котированных списках

Таблица 2-Организованный рынок корпоративных облигаций

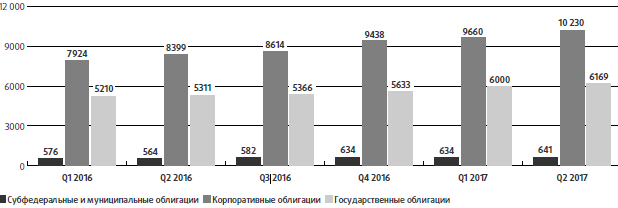

На рисунке 3 приведен график объема внутреннего рынка корпоративных облигаций (размещенные выпуски, по номинальной стоимости).

Объем внутреннего рынка корпоративных облигаций по номиналу к концу полугодия 2017 г. превысил психологически важный рубеж в 10 трлн руб. и составил 10 230 млрд руб. (на 21,8% больше в сравнении с аналогичным периодом предыдущего года). Это один из самых высоких показателей роста за последнее время[20].

Новые размещения корпоративных облигаций в течение шести месяцев 2017 г. проводились на более высоких уровнях, чем годом ранее (см. рисунке 3 и 4).

Рисунок 3-Объем внутреннего долгового рынка(по номинальной стоимости), млрд.руб.

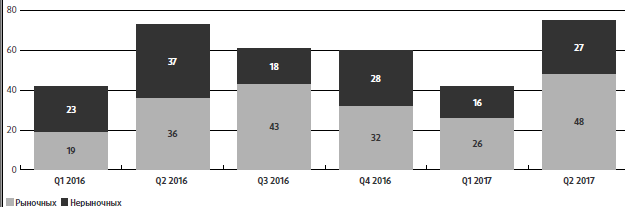

Новые размещения корпоративных облигаций в течение шести месяцев 2017 г. проводились на более высоких уровнях, чем годом ранее (см. рисунок 4 и 5).

Рисунок 4- Количество эмитентов корпоративных облигаций, разместивших новые выпуски,шт.

Количество эмитентов облигаций, разместивших новые выпуски в первом полугодии 2017 г., составило 117 компаний (на 1,7% больше, чем за аналогичный период 2016 г.).

По очевидным причинам второй квартал традиционно является более успешным. Количество «рыночных» эмитентов в общем числе значимо выросло (63,3%, годом ранее – 47,8%)[19].

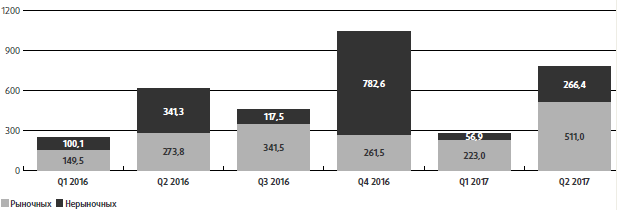

Рисунок 5- Объем новых выпусков корпоративных облигаций, млр.руб.

Сделки с облигациями на российском фондовом рынке сконцентрированы на организованных торгах.

В первой половине 2017 г. отмечается существенный рост внутреннего вторичного биржевого рынка: 3283 млрд руб. – на 54,2% больше, чем за аналогичный период предыдущего года (см. рисунок 6, без учета сделок РЕПО)[25]. Это один из самых больших показателей роста вторичного биржевого рынка корпоративных облигаций за последнее время.

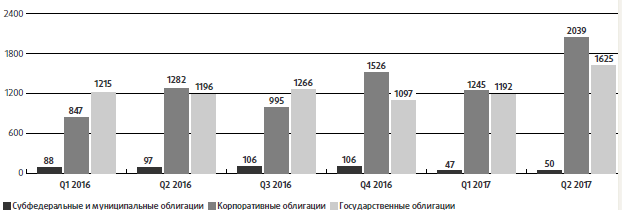

Рисунок 6- Объем торгов облигаций на внутреннем долговом рынке, млрд.руб.

Соответственно, растет и среднедневной оборот (см. рисунок 7, без учета сделок РЕПО).

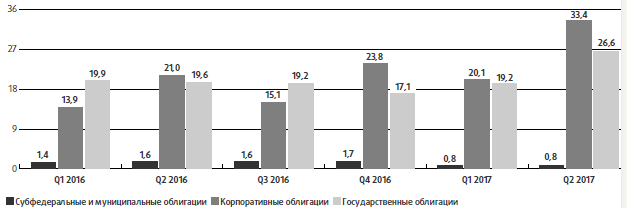

Рисунок 7- Среднедневной объем облигациями на внутреннем биржевом рынке, млрд.руб.

Так, по итогам второго квартала 2017 г. этот показатель достиг уровня 33,4 млрд руб., на 59,0% больше, чем го- дом ранее, и вплотную приблизился к аналогичному показателю для рынка акций – 38,1 млрд руб. (см. рисунок 7). Более существенное увеличение вторичного оборота по сравнению с ростом номинального объема рынка привело к тому, что коэффициент оборачиваемости на внутреннем корпоративном долговом рынке подрос[21].

Государственные, субфедеральные и муниципальные облигации

В течение первых двух кварталов 2017 г. объем рынка государственных облигаций вырос к аналогичному периоду прошлого года на 16,1% и достиг 6168 млрд руб. по номиналу. Как и для рынка корпоративных облигаций, отмечается увеличение темпа роста: в первом полугодии 2016 г. рост объема внутреннего рынка государственных облигаций был меньше – 9,7%[19].

На организованном рынке представлено 56 выпусков государственных облигаций. Объем сделок с ними на фондовом рынке группы «Московская биржа» в течение последних шести кварталов растет. За первое полугодие 2017 г. объем вторичных торгов увеличился до 2816 млрд руб. (на 16,8% больше, чем за аналогичный период годом ранее). Это сравнительно небольшой темп роста: годом ранее рост оборотов государственных облигаций достигал 69,9%[19].

Сектор государственных облигаций на внутреннем долговом рынке по коэффициенту оборачиваемости остается наиболее ликвидным.

Рынок субфедеральных и муниципальных облигаций пребывает в стагнации. Объем выпусков этих облигаций составляет 640 млрд руб. при объеме биржевых торгов (без размещений новых выпусков и сделок РЕПО) 96,8 млрд руб[23].

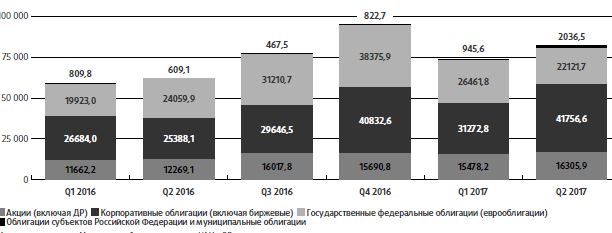

Объем сделок РЕПО со всеми видами ценных бумаг на фондовом рынке группы «Московская биржа» в первом полугодии 2017 г. вырос на 28,8% по сравнению с аналогичным периодом предыдущего года и составил 156 379 млрд руб. (см. рисунок 8).

Рисунок 8- Сделки РЭПО с ценными бумагами

В поквартальном разрезе в течение последних шести кварталов среднеквартальный объем биржевых сделок РЕПО находится на уровне 75,1 трлн. руб.

Вклад отдельных видов ценных бумаг в итоговый результат изменился незначительно. Так, объем сделок РЕПО с акциями составил 20,3%, с корпоративными облигациями – 46,7%, с государственными облигациями –31,1%, а субфедеральные и муниципальные облигации занимают остаточную нишу[19].

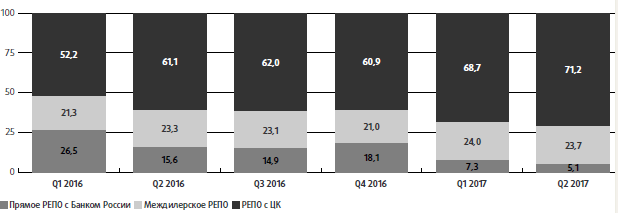

В пропорциях между прямым РЕПО с Банком России, РЕПО с центральным контрагентом и междилерским РЕПО выявлен устойчивый тренд (см. рисунок 9).

Рисунок 9- Структура сделок РЕПО с ценными бумагами,%

В первую очередь он связан с резким увеличением объема сделок РЕПО с центральным контрагентом. Так, если во втором квартале 2016 г. этот режим занимал 61,1% общего объема сделок РЕПО, то через год – во втором квартале 2017 г. он вырос на 10,1 п.п. и стал доминирующим – 71,2% общего объема[18].

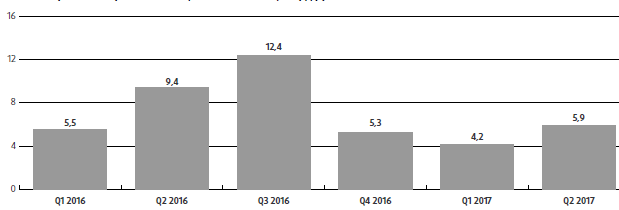

Биржевой оборот инвестиционных паев традиционно отличается повышенным разбросом значений. Тем не менее мы уже отмечали тенденцию уменьшения объемов торгов инвестиционными паями на фондовом рынке Московской биржи. В первой половине 2017 г. эта тенденция продолжилась (см. рисунок 10).

Рисунок 10-Объем биржевых торгов инвестиционными паями, млрд.руб.

За шесть месяцев 2017 г. объем биржевых торгов составил 10,1 млрд руб. – на 32,2% меньше, чем за аналогичный период предыдущего года[19].

В предыдущих обзорах мы отмечали возрастающую роль биржевых инвестиционных фондов (ETF) в общем объеме сделок с инвестиционными паями.

Эта тенденция сохранилась и в первом полугодии 2017 г.: в суммарном объеме торгов инвестиционными паями ETF заняли 35,8%[19].

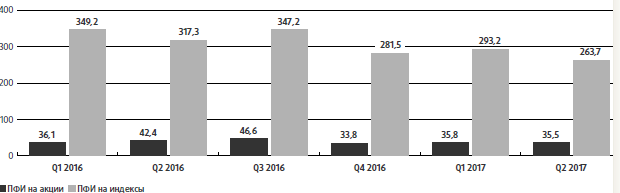

Фьючерсы и опционы на ценные бумаги

На рисунке 11 представлен график, характеризующий соотношение объемов торгов срочными контрактами, базовым активом которых являются акции и фондовые индексы на акции в денежном выражении, и объемов торгов акциями (без учета сделок РЕПО) на срочном и фондовом рынках группы «Московская биржа» соответственно.

Рисунок 11 — Соотношение объемов торгов срочными контрактами, базовым активом которых являются акции и фондовые индексы на акции, и объмов торгов акциями в группе «Московская биржа», %

Соотношение спот и срочного рынка составило во втором квартале 2017 г. для ПФИ на индекс 263,7% против 317,3% годом ранее. Для ПФИ на акции эти показатели составляют 35,5 и 42,4% соответственно[27].

Эти изменения связаны, по-видимому, с тем, что на фоне сравнительно небольшого падения объемов торгов на спот-рынке акций в первом полугодии 2017 г. оборот срочного рынка упал в гораздо большей степени.

2.2. Проблемы функционирования рынка ценных бумаг РФ

Ситуация на рынке ценных бумаг является индикатором общего состояния экономики страны. Соответственно, резкое падение рыночной стоимости ценных бумаг почти всегда является прямым знаком раннего экономического кризиса[22]. Крах рынка ценных бумаг означает, что большинство инвесторов считают инвестиции в экономику этого государства нерентабельными.

Состояние рынка ценных бумаг само по себе играет решающую роль для устойчивого развития экономики страны, поскольку значительное падение цен на ценные бумаги, как правило, вызывает застойные явления в экономике. Это связано с тем, что падение стоимости ценных бумаг отрицательно сказывается на доходе вкладчиков. Как следствие, они сокращают свое потребление, спрос на товары и услуги снижается, предприятия накапливают нереализованные продукты, они начинают сокращать производство и увольнять работников, что еще больше сокращает потребление. Кроме того, снижение обменной стоимости уменьшает способность предприятий накапливать необходимые им средства путем выпуска новых ценных бумаг [4, с.34].

Выделим основные проблемы развития рынка ценных бумаг в России, требующие наиболее приоритетного разрешения.

1. Целенаправленная переориентация рынка ценных бумаг с приоритетного обслуживания финансовых запросов со стороны государства, а также перераспределение крупных пакетов акций для выполнения основной функции, заключающейся в необходимости переполнения свободных средств (ресурсов) на развитие и модернизации производства в Российской Федерации.

2. Минимизация отрицательных экзогенных (внешних) факторов, то есть влияние глобального финансово-экономического кризиса, а также социально-политическая нестабильность[22].

3. Совершенствование и модернизация нормативной базы, а также организация контроля за соблюдением ее норм.

4. Повышение качества государственного регулирования на рынке ценных бумаг.

5. Проблема защиты инвестиций в ценные бумаги от потерь.

6. Дальнейшее развитие клиринговых, депозитарных и агентских сетей.

7. Реализация принципа открытости информации путем расширения объема информации о деятельности эмитентов.

На наш взгляд, наиболее значимые тенденции в развитии фондового рынка можно сгруппировать следующим образом:

– дальнейшая централизация и концентрация капиталов компаний;

– формирование глобального фондового рынка;

– компьютеризация и быстрое обновление специального программного обеспечения и торговых платформ;

– повышение уровня регулирования и организации;

Тенденция к концентрации и централизации – это общий рынок. Это проявляется на фондовом рынке в консолидации (рост капитала, численности сотрудников и т. д.) профессиональных посреднических организаций, а также в сокращении их числа, в том числе числа фондовых бирж, действующих в каждой стране[18].

Формирование глобального рынка ценных бумаг тесно связано с таким объективным процессом, как глобализация. Стирание границ мировойэкономики является локомотивом, который продвигает весь рыночный процесс в целом.

Разработка IT–технологий. Современный рынок ценных бумаг немыслим без его вездесущей компьютеризации, которая обеспечивает регистрацию и обслуживание огромного количества транзакций, которые постоянно совершаются по всему миру с использованием финансовых инструментов. Можно даже с уверенностью сказать, что компьютеризация является основой для самых разных инноваций на фондовом рынке[4,c.56].

Секьюритизация – это тенденция привлекать на фондовый рынок все крупные капиталы (независимо от форм их существования), представляя их в виде определенных типов ценных бумаг[11,c.89].

Усиление контроля и регулирования, особенно государства, над фондовым рынком оправдывается той значительной ролью, которую играет рынок ценных бумаг в современную эпоху. Следовательно, надежность этого рынка, а также уровень доверия к нему со стороны его участников должны только увеличиваться.

3. Перспективные направления и пути улучшения развития рынка ценных бумаг РФ

Появление многочисленных проблем, связанных с формированием фондового рынка в России, повлекло за собой необходимость их преодоления, поскольку это важно для дальнейшего успешного развития и функционирования рынка ценных бумаг. Наиболее актуальными сегодня являются проблемы государственного регулирования фондового рынка. В этом контексте можно выделить следующие ключевые проблемы развития российского фондового рынка, которые требуют приоритетного решения:

1. Преодоление негативного воздействия внешних факторов, то есть глобального финансового кризиса. Кризис в стране в первую очередь ведет к падению индекса РТС и котировок бумаг[21]. Финансовый кризис отрицательно влияет на состояние рынка ценных бумаг. Кроме того, значительная часть современного фондового рынка – это долг, который не может не отразиться на общем состоянии рынка. Платежи государства по долгам уменьшают его влияние на рынок ценных бумаг. В настоящее время финансовые рынки обеспокоены динамикой обменного курса. Прежде всего: из-за волатильности цен на нефть страдает торговый баланс, а утечка капитала и платежи по внешнему долгу значительно ухудшают состояние счета движения капитала. Говоря о торговом балансе, на данный момент рынки полностью сосредоточили свое внимание на динамике цен на энергоносители, забыв, что основной проблемой российской экономики в последние годы был слишком быстрый рост импорта. Чтобы снизить привлекательность импортируемой продукции, девальвация рубля не столь необходима – резкое замедление роста приведет к сокращению импорта и улучшению торгового баланса.

2. В России большая часть ценных бумаг идет на нужды государства, не выполняя своей основной функции. А именно, вложение ценных бумаг в развитие производства может вывести российскую экономику на качественно новый уровень.

3. Улучшение качественных характеристик рынка – увеличение объемов и переход к категории классифицированных рынков ценных бумаг (для того чтобы российский рынок был классифицирован как развивающийся, капитализация фондового рынка в процентах от номинальной стоимости ВВП должна достигает 30-40%, что невозможно без консолидации и рекапитализации фондового рынка.

4. Повышение роли государства на фондовом рынке (в частности, если мы рассматриваем государственные ценные бумаги, именно государство является их основным гарантом и выполняет наиболее важные функции).

5. Проблема защиты инвесторов, которая может быть решена путем создания государственной или полугосударственной системы защиты инвесторов от ценных бумаг от потерь.

6. Досрочное создание депозитарное и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов.

7. Внедрение принципа информационной открытости за счет расширения объема публикаций о деятельности эмитентов ценных бумаг, введения признанного рейтинга эмитентов, развития сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для оценки рынка ценных бумаг и т. д. Как отмечалось выше, в России нет общепринятых стандартов оценки ценных бумаг. В настоящее время существуют только определенные подходы к оценке ликвидности ценной бумаги, причем эти методы зачастую являются трудоемкими. В процессе создания своей системы показателей для рынка ценных бумаг Россия должна руководствоваться, скорее всего, принципами западных стран, скорее всего, США.

8. Российский рынок все еще монополистичен, многие отрасли (например, нефть и газ, строительство) закрыты для конкуренции: цены в этих отраслях далеки от рынка, и в принципе нет конкуренции. Компании не имеют возможности выйти на эти рынки и конкурировать на равных для клиентов.

Модернизация фондового рынка является неотъемлемой частью процесса реформирования российской экономики. Это связано с глубокой взаимосвязью явлений, затрагивающих основные секторы экономики, и их отражением в финансовой сфере. Российский рынок ценных бумаг в настоящее время является одним из наиболее быстрорастущих секторов отечественной экономики, переход к рыночным отношениям, в котором, несмотря на кризисные явления, осуществляется быстрыми темпами. [3, с.148]

Активация и дальнейшее развитие рынка ценных бумаг связано с необходимостью установления баланса рыночного спроса и предложения финансовых ресурсов в сочетании с интересами инвестора в финансовых, инвестиционных и экономических условиях, сложившихся на момент принятия решения об инвестировании, с относительно низким риском вложения в ценные бумаги. Российский рынок ценных бумаг имеет значительный потенциал для дальнейшего развития. Этот потенциал основывается на таких факторах, как значительное количество перспективных предприятий, заинтересованность многих предприятий в дополнительных выбросах, стремление многих региональных и муниципальных органов власти выдавать кредиты и т. Д. Существенные перспективы роста российского рынка связаны с Разумная политика финансирования дефицита федерального бюджета путем выпуска различных видов государственных ценных бумаг.

Благоприятные условия для среднесрочного развития рынка ценных бумаг также обусловлены рядом качественных характеристик, значимость которых не связана с текущей конъюнктурой:

– недооценка активов, но этот фактор останется гипотетическим без эффективного управления и прозрачности эмитентов;

– прибытие на рынок консервативных иностранных инвесторов в период после глобального экономического кризиса;

– увеличение доли долгосрочных инвестиций глобальных фондов в российские корпоративные ценные бумаги;

– благоприятные сдвиги в развитии рыночной инфраструктуры;

– повысить прозрачность российского рынка;

– снижение рисков, связанных с налогообложением.

Ключевой задачей, которую должен выполнять рынок ценных бумаг в России, является обеспечение гибкого межотраслевого перераспределения инвестиционных ресурсов, приток национальных и иностранных инвестиций в российские предприятия, формирование необходимых условий для стимулирования накопления и преобразования сбережений в инвестиции.

Учитывая специфику формирования регионального рынка ценных бумаг в рамках трансформационной экономики, новая модель должна также способствовать достижению следующих целей:

– содействие созданию условий для экономического роста;

– эффективное финансирование дефицита федерального бюджета; надежная защита прав инвесторов;

– развитие процессов интеграции регионов России на основе формирования единого цивилизованного фондового рынка;

– стимулирование инвестирования капитала российских инвесторов преимущественно в российскую экономику;

– превращение России в один из независимых мировых фондовых торговых центров. [13, с. 74].

Следует учитывать все еще формирующийся и промежуточный характер национальной модели рынка ценных бумаг. Более того, в нынешней посткризисной ситуации слабость коммерческих банков в России стала особенно очевидной, и теоретические дебаты о фундаментальном характере национальной модели корпоративного управления (проамериканской или прогерманской) потеряли свою основу. Необходимо также учитывать возникающие в мире тенденции к сближению различных типов финансовых систем (прежде всего, роли банковских и небанковских финансовых учреждений). Во всяком случае, уже сегодня очевидно, что Россия находится в процессе интенсивного формирования собственной модели рынка, которая должна поглотить все лучшее, что уже создано в мире.

Эта модель может включать в себя любые торговые системы, используемые на различных биржах и в различных сегментах рынка, но она должна строиться на основе единого информационного пространства и информационной прозрачности рынка.

Это не исключает использования различных моделей для корпоративных, государственных и муниципальных ценных бумаг. Модель, разработанная в ходе развития рынка ценных бумаг, должна обеспечить:

– максимальная ликвидность ценных бумаг, обращающихся на рынке;

– распределение обязанностей и эффективная система управления рисками;

– возможность технологической совместимости российского рынка ценных бумаг с зарубежными рынками. Институциональные реформы нельзя считать полными без создания конкурентоспособного финансового сектора, который мог бы мобилизовать и обеспечить реформированную экономику инвестиционными ресурсами для ее развития. Стимулирование производства и инвестиций, реструктуризация и повышение эффективности экономики являются определяющими факторами в формировании рыночной экономики.

Принимая во внимание масштаб задач, которые предстоит решить в следующем десятилетии, очевидно, что Россия не может полагаться исключительно на бюджетную систему и банковский сектор, чтобы обеспечить финансирование для экономической реконструкции. Следовательно, роль рынка ценных бумаг в этом отношении чрезвычайно важна.

Соответственно, нельзя переоценить необходимость активной и целенаправленной политики государства в отношении развития рынка ценных бумаг, формирования модели рыночного регулирования, адекватной конкретным условиям российской экономики и национальным интересам [2, с.87].

Основными темами среди профессионалов рынка сегодня являются следующие:

– создание электронной торговой системы – альтернативы фондовым биржам;

– соотношение конкуренции между торговыми площадками за ликвидность;

– перспективы появления ECN на российском рынке;

– необходимые изменения в законодательстве;

– целесообразность использования в брокерах информации транзакций своих клиентов;

– целесообразность объединения брокерских и клиринговых лицензий;

– перспективы введения дополнительной торговой сессии и круглосуточной работы торговых площадок;

– желательность объединения порядка работы российских бирж.

ЗАКЛЮЧЕНИЕ

Развитие финансовых рынков в государствах с переходной экономикой является важным элементом реформ. Эти рынки играют очень важную роль в превращении сбережений в инвестиции и перемещение денег и капитала с одного сектора в другой для более эффективного их использования. Сбалансированная структура финансового рынка, без сомнения, обеспечила бы полное использование финансовых ресурсов, стимулировала бы и ускоряла развитие отраслей и регионов, гарантировала бы экономический рост государства.

Рынок государственных ценных бумаг – это неотъемлемая часть внутреннего финансового рынка, и его рост в большей мере может способствовать развитию, стабильности и эффективности финансовой системы. Кроме того, что государственные бумаги являются надежным источником дохода, они делают экономику более гибкой к рыночным сигналам.

Тем более что выпуск государственных ценных бумаг для финансирования государственных расходов в переходной период кажется более привлекательным в сравнении с роста денежной массы за счет эмиссии или кредитов центрального банка, потому что:

— размещение ценных бумаг позволяет правительству финансировать свои расходы без увеличения совокупной денежной массы;

— продажа ценных бумаг часто является дешевым путем (по сравнению с увеличением налоговой нагрузки или денежной массы);

— рынок государственных ценных бумаг является составляющей частью национальных финансовых рынков;

— выпуск ценных бумаг позволяет правительству приспособить структуру и время займов к своим теперешним и будущим потребностям;

— активная торговля государственными ценными бумагами способствует уменьшению разницы между рыночными ставками привлечения и предоставления в заем денежных ресурсов и снижению расходов финансовых посредников;

— обращение государственных ценных бумаг способствует росту ликвидности и гибкости экономики в целом.

Таким образом, отечественный рынок государственных ценных бумаг находится в стадии становления, однако опыт зарубежных стран свидетельствует о важной роли этих ценных бумаг как источника формирования заемного капитала. В условиях развитой рыночной экономики государственные ценные бумаги, послужат необходимым средством мобилизации денежных средств. Для инвестора облигации будут одним из надежнейших способов помещения капитала.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Нормативно-правовые акты

1. Федеральный закон от 22.04.1996г. (ред. от 31.12.2017г. № 39-ФЗ «О рынке ценных бумаг»: [Электронный ресурс] / Компания «Консультант Плюс» (дата обращения: 25.01.2018).

Книги одного-трех авторов

2. Базовый курс по рынку ценных бумаг/ О.И. Ломтатидзе [и др.] — М.: КНОРУС, 2017. – 448 с.

3. Астахов В.П. Ценные бумаги. / В.П.Астахов – М.: Аксамит, 2016. – 345 с.

4. Алексеев М.Ю. Рынок ценных бумаг. / М.Ю. Алексеев – М.: Финансы и статистика, 2017. – 765с.

5. Козловская, Э. А., Кочергин Е. И. Финансовый рынок ценных бумаг/ Э. А. Козловская, Е. И. Кочергин. — СПб.: СПбГТУ, 2016. − 257 с.

6. Лялин, В. А. Рынок ценных бумаг в вопросах и ответах / Лялин, В. А., Воробьев П. В., Дарушин И.А.- М.: Проспект, 2015. – 336 с.

7. Лялин, В. А., Воробьев П. В. Ценные бумаги и фондовая биржа/ В. А. Лялин, П. В. Воробьев. — М.: Информационно-издательский дом «Филинг», 2017.− 320 с.

8. Миркин, Я. М. Ценные бумаги и фондовый рынок/ Я.М. Миркин. — М.: Перспектива, 2016. − 420 с.

9. Таранков В.И. Ценные бумаги Государства Российского. – М.: издательское предприятие «Интер–Волга», / В.И. Таранков – 2017. – 78с.

10. Ханштейн, О. Российский рынок ценных бумаг ставит рекорды// «Финансовая Россия». – 2017. – 20-26 марта (№2).

11. Корпоративные финансы/ Е. В. Устюжанина [и др.].- М.: Изд. Дело; Академия народного хозяйства, 2016. – 672 с.

12. Шляпочник, Я. Новая культура инвестирования или структурированные продукты/ Я. Шляпочник, Г. Сорокопуд.- М.: ЭКСМО, 2014. – 272 с.

13. Ковалев М.М., Троянов А.Е. Государственная политика в области лизинговой деятельности//Вестник ассоциации белорусских банков. / М.М. Ковалев – 2015. – 235 с.

Учебники и учебные пособия

14. Макаренкова, Н.Л. Рынок ценных бумаг в России: Учеб. пособие/ Н.Л. Макаренкова, Н.Н. Косаренко.- М.: Наука; 2015. – 275 с.

15. Малюгин, В. И. Рынок ценных бумаг: количественные методы анализа: Учеб. пособие/ В.И. Малюгин. — Минск: Дело, 2017. – 322 с.

16. Маманович, П. А. Рынок ценных бумаг: Учеб. пособие/ П.А. Маманович. – Минск: Современная школа, 2016. – 320 с.

17. Рынок ценных бумаг: учебник / под редакцией Е.Ф. Жукова. – М.: ЮНИТИ-ДАНА, 2015. – 463 с.

Информация из сети «Интернет»

18. Гаген А. IPO в России. Перспективы развития рынка// http: //www. financial-lawyer. ru/topicbox/akcii/149−562. html (дата обращения: 25.11.2017).

19. Министерство финансов Российской Федерации — htpp: //www.minfin.ru (дата обращения: 04.11.2017).

20. Официальный сайт БКС http://bks.ru (дата обращения: 02.12.2017).

21. Официальный сайт РТС http: //www.rts.ru (дата обращения: 02.12.2017).

22. Пичугов В. А. Проблемы развития фондового рынка в России //Финансовая аналитика: проблемы и решения. — 2010. — № 8 http: //www.council. gov. ru/senators/pichugovva/pub/item779. html (дата обращения: 28.10.2017).

23. Пластинина, Д.И. Структурированный продукт: конструирование и анализ. URL: http://www.uresearch.psu.ru/files/articles/351_82388.doc (дата обращения: 11.11.2017).

24. Российский рынок акций в цифрах// http: //superinvestor. ru /archives/ 7620 (дата обращения: 11.11.2017).

25. Структурный продукт: лучше депозита?// Журнал СуперИнвестор.Ru. URL: http://superinvestor.ru/archives/6762 (дата обращения: 09.12.2017).

26. Фондовый рынок РФ// http: //www.ma-com.ru/fondovyj-rynok-rf.htm (дата обращения: 10.12.2017).

27. Центральный банк Российской Федерации//htpp: //www. cbr. ru (дата обращения: 26.11.2017).

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Telegram и логотип telegram являются товарными знаками корпорации Telegram FZ-LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

Разбор: как устроена инфраструктура российского рынка ценных бумаг

В наших предыдущих статьях мы рассказывали о том, как функционирует биржа, и какие инструменты инвестирования она предоставляет. Сегодня же речь пойдет об устройстве российского фондового рынка в целом.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, это нужно учитывать. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Регулирующий орган

Биржевая торговля в любой стране находится под пристальным вниманием государства. Рынок всегда регулируются какой-то государственной организацией. Такие регуляторы формулируют правила работы на рынке, ведут лицензирование участников и надзор за их деятельностью, контролируют соблюдение выпускающих акции компаниями прав акционеров, дают разрешение на выпуск акций и т.п.

В США органом, регулирующим фондовый рынок является Комиссия по ценным бумагам и биржам (The Securities and Exchange Commission, SEC), а в России ранее таким органом была Федеральная служба по финансовым рынкам (ФСФР РФ), но 1 сентября 2013 года она была упразднена, а ее функции передали в ведение Центрального банка.

Именно ЦБ анализирует работу участников рынка, и если замечает нарушения, то реагирует жестко – серьезными штрафами или отзывом лицензии.

Биржа

Ключевым элементом системы, что логично, является биржа. Это площадка, на которой совершают операции с финансовыми инструментами (акциями, валютой и т.п.) В нашей стране основной и наиболее крупной является Московская биржа. Она возникла в результате слияния двух конкурирующих площадок — ММВБ и РТС. На Мосбирже, как и на крупнейших мировых площадках, торговля ведется в электронном режиме через интернет.

На Московской бирже инвесторы совершают операции с ценными бумагами и производными инструментами (фьючерсы, опционы), валютой, золотом, паями биржевых фондов и другими финансовыми инструментами. Кроме того, на Санкт-Петербургской товарно-сырьевой бирже ведется торговля нефтью, нефтепродуктами и фьючерсами на них.

Как и за рубежом, на российском рынке есть свои биржевые индексы. Самые известные – индексы РТС и Мосбиржи (бывший индекс ММВБ). Также существуют индексы различных секторов промышленности (так называемые отраслевые индексы).

Депозитарий, клиринговый центр, расчетная палата

Другие важнейшие элементы рыночной инфраструктуры – это депозитарий и клиринговый центр. Депозитарий ведет учет прав последних на принадлежащие им ценные бумаги. Учитывает он и переход права собственности на бумаги клиентов (их называют депонентами), когда они их покупают и продают.

Клиринговый центр же должен проводить расчеты на основании реестра совершенных на бирже сделок, и предоставлять информацию о необходимых списаниях и начислениях денег по итогам торговой сессии. В Группу Московской биржи входит «Национальный Клиринговый Центр» (НКЦ)

Также при биржах существуют расчетные палаты, в чьи функции входит учет денежных средств участников торгов, поставка денег продавцам по каждой сделке, списание средств со счетов покупателей, осуществление денежных переводов.

НКО «Национальный Расчетный Депозитарий» (ЗАО «НРД») совмещает в себе функции расчетного депозитария и расчетной палаты.

Брокеры

Согласно действующим правилам, гражданин не может просто так взять и начать совершать операции на бирже. Для доступа к торгам ценными бумагами и другими финансовыми инструментами необходимо открыть специальный счет в брокерской компании. ITI Capital – как раз такой брокер, открыть счет у нас можно онлайн.

По сути, доступ на тот или иной рынок на бирже имеет брокер, и инвесторы голосом или кнопками в торговом терминале дают ему поручение совершить для них те или иные сделки. Эти заявки отправляются на биржу, но от имени брокера, который затем уже в своей собственной системе вычислит прибыль или убыток клиента по сделке.

Брокеры лицензируют ЦБ и выстраивают собственную торговую инфраструктуру и создают софт, включая торговые терминалы.

Инвесторы

Фондовый рынок объединяет различные категории инвесторов: от начинающих людей, ищущих возможность сохранить и приумножить финансы, до профессиональных трейдеров и корпоративных инвесторов.

Все эти участники не только обладают различным опытом и финансовыми ресурсами, но и реализуют стратегии различных типов. Они могут характеризоваться способом открытия и закрытия позиций (совершения сделок), длительностью удержания позиций и так далее.

Например, дневные трейдеры (дейтредеры) совершает сделки преимущественно внутри одной торговой сессии и не оставляет «незакрытых позиций» на ночь, опасаясь изменения рыночной конъюнктуры и непредсказуемых колебаний цен за то время пока биржа закрыта или трейдер не может следить за рынком. Скальперы совершают множество сделок в течение небольшого промежутка времени: от пары секунд, до нескольких минут, каждый раз зарабатываю понемногу.

Среднесрочные трейдеры проводят несколько операций в год, а сделки долгосрочных инвесторов могут длиться по несколько лет, а закрывают они их только при изменении глобальных трендов на рынке.

Дейтрейдерами и скальперами обычно бывают обычные участники рынка, а различные фонды и финансовые организации придерживаются среднесрочных или долгосрочных стратегий инвестирования.

На сегодня все. Спасибо за внимание, будем рады ответить на появившиеся вопросы в комментариях.

Инфраструктура рынка. Функции и структура рынка

Инфраструктура рынка представлена совокупностью субъектов хозяйствования организационно-правовых форм, которые опосредуют движение как товаров, так и услуг, совокупность служб, систем, предприятий, отвечающих за обслуживание рынка. Также указанные составляющие выполняют конкретные функции для обеспечения режима его нормального функционирования.

Определение

Исходя из экономической сути, западными учеными используется понятие «инфраструктура рынка» для характеристики отраслей. Они обеспечивают развитие производства (мосты, дороги, линии электропередач и аэродромы). Именно в этом понимании сущность инфраструктуры рынка заключается в основе и внутреннем строении экономической системы.

Иногда в специализированной литературе можно встретить и несколько иную трактовку данного понятия. Так, инфраструктура рынка определяется как сеть, в рамках которой осуществляется поставка продукции между экономическими агентами, удаленными друг от друга.

Российские ученые характеризуют инфраструктуру как рыночные отношения в экономике в отраслях, между предприятиями и организациями. В данном случае речь идет о видах деятельности, которые призваны обеспечить хорошие условия для нормального существования производства и жизнедеятельности людей.

Недостатком данной трактовки является недостаточное развитие инфраструктуры рынка как экономической формы данной категории (в основном, акцент делается на технологическом ее аспекте), а также отсутствие при озвучивании определения субъектно-объектного подхода.

Инфраструктура в экономическом аспекте

Это некоторая совокупность основных (базовых) отраслей, представляющих собой материальную основу экономической системы. Также рассматривая элементы инфраструктуры рынка, необходимо выделить совокупность определенных экономических отношений, возникающих и развивающихся в процессе деятельности субъектов хозяйствования по использованию объектов и присвоению результатов данной деятельности. В данном случае нельзя забывать и о регулировании указанных отраслей.

Функции инфраструктуры

Полнее рыночные отношения в экономике и их сущность раскрываются в выполняемых инфраструктурой функциях, среди которых необходимо выделить основные:

- поставка большого количества трудовых, материальных, информационных и финансовых ресурсов между работающими субъектами хозяйствования, а также потребителями и производителями;

- организация купли-продажи товаров;

- предоставление информации для участников рынка;

- повышение уровня эффективности в работе субъектов отношений на рынке в сфере их специализации;

- оформление в организационно-правовом плане регулируемых отношений;

- определение экономической конъюнктуры как в целом, так и отдельных ее видах рынка;

- способствование регулированию экономики со стороны государства, а также контроля над всеми процессами на рынке.

Инфраструктура рынка должна развиваться в конкретных общественных формах, к которым можно отнести некоторые типы собственности (например, частную, коллективную и государственную); смешанную собственность, образующуюся как сочетание перечисленных выше.

Основные элементы инфраструктуры рынка

К основным элементам современной инфраструктуры рынка можно отнести:

- сырьевые, товарные, валютные и фондовые биржи, а также их посредничество, оформленное соответствующим образом;

- ярмарки, аукционы и прочие виды внебиржевого посредничества;

Функции инфраструктуры рынка

Инфраструктура рынка выполняет такие основные функции:

- облегчение реализации рыночных отношений участникам;

- повышение эффективности и оперативности функционирования субъектов рынка, основываясь на специализации некоторых экономических элементов и видов деятельности;

- оформление рыночных отношений;

- организация процесса экономического и юридического контроля, общественного и государственного регулирования практики.

Подсистемы инфраструктуры рынка

В данной статье уже были перечислены основные элементы анализируемого понятия. Остановимся подробнее на каждом из них.

Фондовая биржа

Инфраструктура финансового рынка (фондовая биржа) – основа современной организации инфраструктуры, в пределах которой развиваются и функционируют различные экономические отношения при купле-продаже ценных бумаг, облигаций, а также мобилизации финансовых ресурсов при долгосрочных инвестициях, при использовании которых и происходит непосредственное присвоение прибавочной стоимости.

Учредители биржи – конкретные индивиды или кредитно-финансовые учреждения. В случае необходимости основателями биржи свой круг может быть расширен путем продажи биржевых мест. При этом государственные органы или члены биржи, отвечающие за контроль над ее деятельностью, определяют условия, в которых новые участники допускаются к торговле на бирже.

Купля-продажа акций осуществляется через посредников. При покупке посредником ценных бумаг за собственные финансовые средства либо с использованием кредитных ресурсов, он реализовывает их по высокой цене. Такой посредник известен, как дилер.

Товарная биржа

Инфраструктура товарного рынка является высокоорганизованной формой торговли, где происходят экономические отношения, в том числе и отношения по присвоению в процессе приобретения (продажи) товаров при фьючерсном или фактическом товарообороте с использованием механизма определенных цен и страхования операций.

Товарные биржи классифицируются следующим образом: национальные, международные, специализированные и универсальные. Так, важнейшие международные товарные биржи находятся в Англии, США и Японии. Универсальные биржи характеризуются торгами как промышленными, так и сельскохозяйственными товарами, а специализированные осуществляют куплю-продажу конкретных видов товаров.

На бирже данного типа присутствуют товарообороты двух видов: фьючерсный и реальный. Реальный предусматривает фактический переход товара в процессе купли-продажи к покупателю от продавца. На поставки такого вида приходится порядка 10% всей торговли в мире. Фьючерсный товарооборот предполагает продажу права на товар, при нем необязательно должно происходить движение товара.

Биржа рабочей силы

Существует и еще одна инфраструктура рынка России – биржа рабочей силы. С экономической точки зрения это отношения в сфере собственности, формирующиеся в процессе предоставления и сбора информации о наличии вакансий. В этом случае также может идти речь о выплате помощи безработным, оплату дополнительных рабочих мест на предприятии, осуществление подготовки и переподготовки кадров.

Так, посреднические функции в процессе взаимодействия работников и предпринимателей выполняют государственные биржи, которых, например, в США насчитывалось порядка двух тысяч.

Источник https://www.evkova.org/kursovye-raboty/ryinok-tsennyih-bumagryinok-tsennyih-bumag-kak-element-ryinochnoj-infrastrukturyi

Источник https://habr.com/ru/company/iticapital/blog/468179/

Источник https://www.syl.ru/article/180866/new_infrastruktura-ryinka-funktsii-i-struktura-ryinka