Как инвестировать в акции

Средняя дивидендная доходность – отношение дивидендов за год к цене акции.

Субъективные и объективные факторы стоимости акций на бирже.

Шаг 1. Определитесь, зачем вам инвестиции

4 категории людей с точки зрения финансовой грамотности.

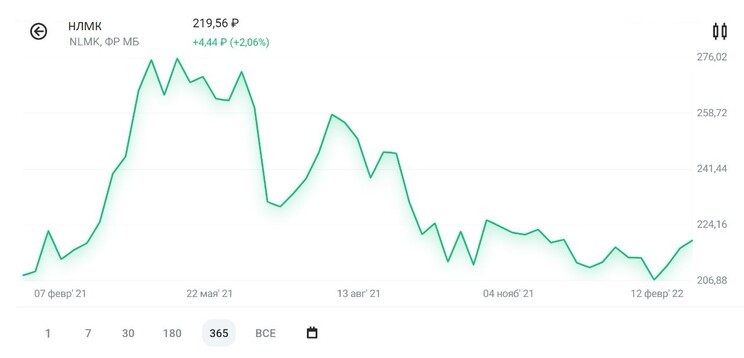

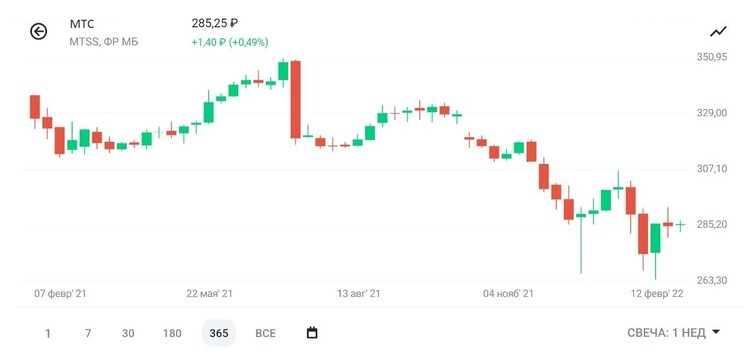

Цены акций и других активов на бирже называются котировками.

Шаг 2. Выберите способ управления капиталом

Шаг 3. Выберите подходящие акции

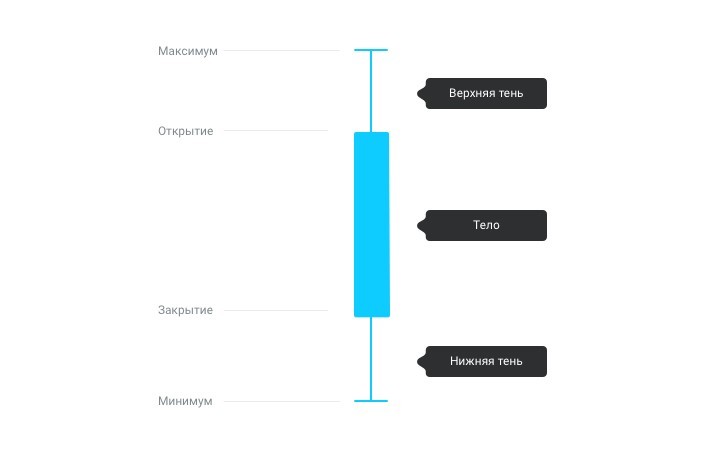

Рис. 4. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Шаг 4. Сделайте первую покупку

Шаг 5. Проверьте, насколько здоров ваш портфель

Риски инвестирования в акции

Как снизить риски

Мы диверсифицируем, поскольку не можем предсказать будущее.

Пол Самуэльсон, экономист и лауреат Нобелевской премии

Признаки здорового портфеля

Что такое трейдинг?

Как платить налоги при инвестировании в акции

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Откройте счёт с тарифом «Всё включено» за 5 минут, не посещая офис.

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Правила учета акций в бухгалтерском учете (нюансы)

Учет акций в бухгалтерском учете зависит от того, чьи это акции: собственные или другого юрлица. Рассмотрим особенности их отражения.

Акция: что это?

Акция — элемент, присущий акционерным обществам (АО). Уставный капитал (УК) этих обществ разделен на единицы участия, называемые акциями. Величину УК, количество и номинальную стоимость акций определяет первое (учредительное) собрание собственников АО. Эти значения отражаются в уставе общества и в документах о регистрации первичного выпуска (эмиссии) акций. Каждый из участников АО, которыми могут быть как юр-, так и физлица, в т. ч. иностранные, владеет определенным количеством акций, но не меньше чем одной. Данные об этом фиксируются в реестре акционеров.

Акция существует в бездокументарной форме (п. 1 ст. 25 закона РФ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ). Право владения ей подтверждает актуальная выписка из реестра акционеров. Для целей бухучета она относится к финвложениям (п. 3 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н), является, несмотря на свою форму, ценной бумагой и может подвергаться следующим возможным действиям с ней:

- дополнительному выпуску, изменению номинала;

- выкупу эмитентом, аннулированию;

- покупке-продаже;

- обмену или дарению;

- вкладу в УК.

Учет первичной эмиссии

Формирование УК в АО, одновременно начисляя задолженность учредителей по его оплате, отражают проводкой:

По обоим счетам ведется аналитика по участникам и суммам, числящимся за ними.

Как УК показывают в бухотчетности, читайте в материале «Порядок составления бухгалтерского баланса (пример)».

Свою задолженность по вкладу в УК участники могут погашать любым из способов:

- деньгами, в т. ч. валютой;

- имуществом;

- имущественными правами.

Этот способ, так же как и стоимость, по которой произойдет передача имущества (согласованная стоимость), должен оговариваться в учредительном договоре (п. 5 ст. 9 закона РФ от 26.12.1995 № 208-ФЗ). Имущество будет принято к бухучету по согласованной стоимости независимо от того, какова его реальная учетная стоимость у передающей стороны.

Отражение оплаты вклада будет зависеть от согласованного способа платежа:

- денежными средствами:

Дт 50 (51, 52) Кт 75;

Дт 07 (08, 10, 11, 21, 41, 58, 66, 67) Кт 75.

Если вносимое учредителем-юрлицом имущество было им приобретено с НДС, то его передача в УК будет сопровождаться выделением этого налога. Налог закроет часть общей суммы погашаемого долга по вкладу и учтется как полученный с приобретенными ценностями на счете 19, а затем будет предъявлен к вычету:

Увеличение собственного УК

Учредители (участники) АО могут принять решение об увеличении УК, если его имеющаяся величина полностью оплачена. В учете это отразится после регистрации:

- в ФНС — устава с новой величиной УК и, если это необходимо, с новым соотношением долей участия;

- в Службе Банка России по финансовым рынкам — дополнительного выпуска (эмиссии), если номинал акции не меняется, или конвертации акций, если происходит увеличение номинала.

Увеличить УК можно за счет:

- Нераспределенной прибыли юрлица или его добавочного капитала. Это не потребует от учредителей (участников) внесения дополнительных платежей и отразится в корреспонденции счета учета УК со счетами-источниками увеличения:

- Средств участников. Причем количество тех, за счет кого происходит увеличение, может быть разным:

- один, если его принимают дополнительно и увеличение происходит только за счет его взноса;

- единственный или несколько, если это делается с целью увеличения доли их участия;

- все, если доли увеличиваются пропорционально существующим вкладам.

Однако проводка по начислению долга по оплате за соответствующим участником будет одна и та же:

Уменьшение собственного УК

Величина минимально допустимого для АО УК устанавливается законодательно. До 01.07.2015 она зависела от МРОТ, а после этой даты составляет (ст. 26 закона РФ от 26.12.1995 № 208-ФЗ):

- для публичных АО — 100 тыс. руб.;

- непубличных АО — 10 тыс. руб.

Ниже установленной законом цифры она быть не может. Но в зависимости от причин уменьшения УК нужно ориентироваться на разную величину минимума:

- когда инициатива исходит от участников — на действующую на момент подачи документов на регистрацию изменений в значении УК;

- при уменьшении в соответствии с требованиями законодательства — на ту, которая действовала на дату регистрации АО.

Законодательная обязанность уменьшения УК возникает, когда в АО:

- есть неоплаченные (непроданные) акции первичного выпуска или же выкупленные акции, которые не удалось реализовать в течение года;

- на протяжении 2 лет по итогам года УК оказывается больше расчетной величины чистых активов (ЧА).

Подробнее о правилах расчета чистых активов читайте в статье «Как рассчитывается учетная величина чистых активов?».

Перед уменьшением УК необходимо:

- поставить в известность об этом ИФНС;

- дважды за месяц опубликовать в средствах массовой информации сообщение об этих намерениях с целью извещения кредиторов;

- произвести регистрацию конвертации акций или погашения их количества в Службе Банка России по финансовым рынкам;

- проконтролировать, чтобы в результате процедуры уменьшения по инициативе участников УК не оказался больше ЧА.

Уменьшение возможно следующими способами:

- Аннулируются непроданные акции (неоплаченные) акции:

- АО выкупает на себя часть акций и затем аннулирует их:

- Номинал акций уменьшается в нужной пропорции. Проводки при таком способе будут зависеть от того, кто является получателем дохода от разницы в величине УК:

- АО при обязательном уменьшении (когда за счет УК закрывается имеющийся убыток):

- АО при добровольном уменьшении:

- участники (акционеры):

При добровольном уменьшении УК начисление такого дохода участнику приравнивается к начислению дивидендов. Но выплата его окажется невозможной, когда:

- УК не оплачен или оплачен не полностью;

- у АО имеются признаки банкротства;

- дивиденды, уже объявленные к выплате, не выплачены или выплачены не в полном объеме;

- не выкуплены акции, в отношении которых существует требование о выкупе.

Если участник откажется от получения начисленной ему суммы, то она также станет доходом АО:

Об особенностях уменьшения УК в ООО, хозтовариществах, ГУП и МУП читайте в материале «Бухгалтерские проводки по уменьшению уставного капитала».

Распределение дивидендов

Держатели акций (участники АО) имеют право на получение дохода по ним (дивидендов). Этот доход представляет собой часть или всю чистую прибыль, образовавшуюся в АО за соответствующий период (квартал, полгода, год). Принципиальные решения о доле распределяемой прибыли и периодичности начисления дивидендов принимает общее собрание акционеров. Аналогичное собрание проводят также по окончании соответствующего периода, определяя на нем:

- конкретную общую сумму платежей по дивидендам;

- форму и сроки выплат;

- величину сумм, приходящихся на каждый из существующих в АО видов акций (привилегированные, обыкновенные);

- дату для составления списка акционеров.

Однако возможность принятия решения о выплате дивидендов и сам факт их выплаты поставлены в зависимость от ряда обстоятельств (пп. 1, 4 ст. 43 закона РФ от 26.12.1995 № 208-ФЗ), обязывающих иметь на обе эти даты:

- полностью оплаченный УК;

- значение ЧА большее, чем сумма УК, резервного фонда и величины превышения стоимости привилегированных акций над номиналом, причем это соотношение должно выполняться и после выплаты дивидендов;

- отсутствие признаков банкротства, в т. ч. после выдачи дивидендов;

- завершенный процесс выкупа акций по имевшимся требованиям акционеров.

О способах, влекущих за собой возможность увеличения ЧА, читайте в статье «Порядок увеличения чистых активов учредителями (нюансы)».

Важным моментом является также соблюдение законодательно установленной последовательности в определении сумм, подлежащих выплате (пп. 2–3 ст. 43 закона РФ от 26.12.1995 № 208-ФЗ). Сначала они рассчитываются по привилегированным акциям, для которых установлены преимущества, потом по прочим привилегированным и только после этого по обыкновенным.

Начисление дивидендов делается разными проводками в зависимости от того, является ли акционер одновременно работником АО:

- для прочих участников:

На них начисляются налоги, уменьшающие суммы дивидендов, отраженные на соответствующих счетах:

- у работников — НДФЛ:

- у прочих участников — НДФЛ (у физлиц) или налог на прибыль (у юрлиц):

Соответствующим образом будет показана и выплата:

- прочим участникам:

Дт 75 Кт 50 (51, 52).

Налоги перечисляются в бюджет не раньше, чем произойдет выплата дивидендов. Поэтому неполученные в установленный законом срок (3 года исковой давности или 5 лет, если это определено уставом АО) дивиденды в полной сумме могут быть восстановлены в составе чистой прибыли:

- возвращена в состав начислений неуплаченная сумма налогов:

- учтены в составе прибыли неполученные дивиденды:

Подробнее о процедуре начисления дивидендов, удержания с них налогов и сроках их оплаты читайте в материале «Бухгалтерские проводки при выплате дивидендов».

Приобретение чужих акций

Чужие акции могут попасть в организацию несколькими способами. Но, поскольку владение акциями иного юрлица предполагает участие в его капитале в качестве акционера, при любом из способов поступления они отразятся на специально предназначенном для этого отдельном субсчете счета учета финвложений 58-1 (план счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н). Перед отражением акций в учете факт владения ими должен быть зафиксирован в реестре акционеров. Аналитика учета акций на субсчете 58-1 будет определяться:

- наименованием эмитента;

- номерами документов и их номиналом;

- ценой приобретения.

Проводки по поступлению акций будут корреспондировать со счетами, отражающими источник их поступления:

- при приобретении у первичного эмитента или иного лица:

- при получении в качестве вклада в собственный УК:

- при безвозмездном поступлении (дарении):

Задолженность по оплате, как правило, закрывается денежными средствами:

Дт 76 (75) Кт 50 (51, 52).

Если оплата акций происходит за счет имущества (которое в т. ч. может быть амортизируемым и облагавшимся при его приобретении НДС), то проводки по закрытию задолженности будут иметь следующую последовательность:

- формируется остаточная стоимость выбывающего объекта:

Дт 02 (05) Кт 01 (04);

- отражается передача имущества:

Дт 76 Кт 01 (04, 10, 11, 21, 41, 58);

- восстанавливается НДС по передаваемому имуществу:

- стоимость передаваемого имущества доводится до согласованной в документах на передачу:

Дт 76 Кт 91 (или Дт 91 Кт 76).

Приобретенные акции отражаются в учете по сумме затрат на их приобретение (пп. 8–14 ПБУ 19/02). Их дальнейшая оценка зависит от того, котируются ли они на рынке ценных бумаг:

- если нет, то оценка остается равной первоначальной (п. 21 ПБУ 19/02);

- если да, то она доводится до рыночной путем ежемесячного или ежеквартального ее пересмотра (п. 20 ПБУ 19/02) с отнесением разницы на финрезультат:

Дт 58-1 Кт 91 (или Дт 91 Кт 58-1).

Дополнительные затраты, возникающие у организации по обслуживанию имеющихся финвложений в виде акций (услуги реестродержателя), учитываются в текущих расходах (п. 36 ПБУ 19/02):

При наличии признаков устойчивого снижения стоимости имеющихся в наличии акций, не обращающихся на рынке ценных бумаг, организация вправе создавать резерв под их обесценение (пп. 37–39 ПБУ 19/02):

Сумма этого резерва может корректироваться как в сторону увеличения, так и в сторону уменьшения, вплоть до его аннулирования.

Подробнее о правилах учета финвложений читайте в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

При изменении номинала акций их держатель отразит это у себя проводками, зависящими от того, за счет каких средств делается:

- за счет финрезультата юрлица-эмитента акций:

Дт 58-1 Кт 91 — при увеличении УК,

Дт 91 Кт 58-1 — при уменьшении УК;

- за счет учредителя (участника):

Дт 76 Кт 91 и Дт 58-1 Кт 76— при увеличении УК,

Дт 91 Кт 76 и Дт 76 Кт 58-1— при уменьшении УК.

Выбытие чужих акций

Чужие акции могут выбывать из организации разными способами, но перед тем факт должен быть зафиксирован в реестре акционеров.

В проводках выбытие в любом случае будет отражаться через счет 91, на котором сформируется финрезультат события. При этом в дебет счета 91 попадет учетная стоимость акций и расходы по выбытию:

Оценка стоимости выбывающих акций, не котирующихся на рынке ценных бумаг,определяется учетной политикой организации по выбору из 3 существующих ее способов (п. 26 ПБУ 19/02):

- каждой единицы;

- средней стоимости;

- ФИФО.

А по кредиту счета 91 будет показан имеющий место доход в корреспонденции со счетами учета расчетов:

Сюда же (в дебет счета 91) будет относиться сумма созданного резерва под обесценение.

Выбытие акций обложению НДС не подлежит (подп. 12 п. 2 ст. 149 НК РФ).

Учет акций зависит от того обращаются ли они на организованном рынке ценных бумаг (ОРЦБ) или нет. Нюансы и отличия в бухгалтерском и налоговом учете привели эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы продаете акции, обращающиеся на ОРЦБ, вам поможет этот материал, а если не обращающиеся — тогда вам в эту статью.

Получение дивидендов

Одним из условий отнесения акций к финвложениям является вероятность получения дохода по ним (п. 2 ПБУ 19/02). Причем таким доходом становится не только рост стоимости акций или возможность продажи по цене более высокой, чем стоимость приобретения, но и регулярное поступление дивидендов. Общий объем их и периодичность поступления привязаны к решениям, принимаемым самими участниками (акционерами) АО. А величина дохода, приходящегося на 1 акцию, зависит от ее вида:

- привилегированные, которые, в свою очередь, могут иметь несколько подвидов;

- обыкновенные.

Поступление дивидендов отражается проводкой:

А их начисление записью:

Доход в виде дивидендов, выплачиваемый юрлицу, подлежит обложению налогом на прибыль у источника выплаты. Поэтому их поступление к держателю акций происходит в сумме за вычетом этого налога, и при определении собственной базы по прибыли получатель дивидендов их в этой базе не учитывает.

Если юрлицо — получатель дивидендов одновременно является и источником выплаты их для других лиц, то налог на прибыль, уплачиваемый им по дивидендам, может быть уменьшен за счет сокращения общей суммы начисленных дивидендов, подлежащей обложению этим налогом, на сумму полученных дивидендов (п. 2 ст. 214 и п. 2 ст. 275 НК РФ).

Подробнее об алгоритме расчета налога с дивидендов читайте в материале «Как правильно рассчитать налог на дивиденды?».

Итоги

Особенности отражения в учете акций и связанных с их наличием операций определяются несколькими причинами, главной из которых является их принадлежность (свои или чужие). И если собственные акции имеют нюансы учета, присущие только им одним, то учет чужих акций производится по основным правилам, действительным для финвложений.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.Бухгалтерский учет финансовых вложений

Для получения дивидендов или процентов организация может купить ценные бумаги, долю в уставном капитале другой компании, выдать процентный заем и так далее. Все эти примеры — финансовые вложения, бухгалтерский учет которых закреплен в ПБУ 19/02.

Финансовые вложения — активы фирмы

Финансовые вложения — это активы компании, которые приносят доход в виде процентов или дивидендов. У таких активов нет материальной формы. Как и любой актив, инвестиции должны отвечать следующим требованиям:

- они контролируются компанией;

- они принесут экономическую выгоду в будущем;

- их можно точно оценить.

Кроме этого, для признания финвложений в бухучете, необходимо одновременное соблюдение дополнительных условий:

- на актив есть верно оформленные документы, подтверждающие право компании на финвложение и на получение дохода от владения этим активом;

- вместе с активом к компании переходят все финансовые риски, связанные с вложением (риск изменения цены, риск неплатежеспособности и так далее);

- актив приносит организации экономическую выгоду, то есть доход (п.2 ПБУ 19/02).

Согласно этим требованиям, к вложениям можно отнести:

- ценные бумаги, выпущенные государством или муниципалитетом;

- акции;

- облигации;

- вклады в уставный капитал;

- выданные процентные займы;

- вклады на депозитах;

- дебиторская задолженность, приобретенная по договору переуступки права требования (цессия).

Есть активы, которые на первый взгляд похожи на финвложения, но ими не являются:

- собственные выкупленные акции;

- векселя, полученные в счет оплаты товаров или услуг;

- вложения в имущество, имеющее материальную форму;

- драгоценности, ювелирные изделия, произведения искусства.

Бухгалтерский учет финансовых вложений

Учет финвложений ведите на одноименном счете 58. Это активный счет, значит по дебету отражайте поступления вложений, а по кредиту — их выбытие. Остаток по счету может быть только дебетовый.

К 58 счету можно открыть субсчета, например:

- 58.Паи и акции — для учета инвестиций в акции, уставные капиталы других компаний и так далее;

- 58.Долговые ценные бумаги — вложения в облигации и векселя;

- 58.Предоставленные займы — выданные процентные займы;

- 58.Вклады по договору простого товарищества — вложения в общее имущество товарищества.

Аналитический учет инвестиций должен раскрывать информацию:

- об эмитенте;

- о названии и реквизитах ценной бумаги;

- о стоимости;

- об общем количестве;

- о дате поступления и выбытия;

- о месте хранения и так далее.

В бухгалтерском балансе для отражения акций, облигаций и других вложений есть две строки:

- 1170 «Финансовые вложение» в Разделе 1 — здесь указывайте инвестиции, срок погашения или обращения которых превышает 12 месяцев;

- 1240 «Финансовые вложения» в Разделе 2 — здесь указывайте инвестиции со сроком обращения или погашения менее 12 месяцев.

Стоимость финансовых вложений

Например, ООО «Альфа» купило 350 акций «Сбербанка», которые за месяц со 100 рублей выросли до 110 рублей. Рассчитаем, насколько возросла стоимость пакета:

350 акций × (110 рублей — 100 рублей) = 3 500 рублей.

Бухгалтер ООО «Альфа» строит проводку:

Дебет Кредит Сумма Описание 58 91.1 3 500 Дооценка акций Финансовые вложения, которые на биржевом рынке не обращаются, учитывайте по первоначальной стоимости. Кроме затрат по приобретению актива, в стоимость финансовых вложений включайте:

- затраты на оплату услуг, связанных с покупкой финансовых вложений;

- сумму вознаграждения посредникам;

- прочие затраты, связанные с приобретением активов.

Например, 350 акций Сбербанка были куплены за 35 000 рублей. Для покупки бумаг «Альфа» прибегла к помощи брокера, которому за услуги заплатили 2 000 рублей, и посредника, услуги которого стоили 1 000 рублей.

Бухгалтер «Альфы» строит проводки:

Дебет Кредит Сумма Описание 58 76 35 000 Отразили покупку акций 58 60 2 000 Получили консультацию брокера 58 76 1 000 Отразили услуги посредника Стоимость финансовых вложений составит:

35 000 рублей + 2 000 рублей + 1 000 рублей = 38 000 рублей.Бухгалтерские проводки при поступлении финансовых вложений

Финансовые вложения могут поступить в организацию различными способами:

- в качестве вклада в уставный капитал;

- в результате дарения;

- в результате внесения взноса в совместную деятельность в рамках простого товарищества;

- в результате покупки и так далее.

Ниже приведены основные проводки поступления.

01 / 04 / 10 41 / 43 / 50 / 51 / 52

Бухгалтерские проводки при выбытии финансовых вложений

Выбытие финансовых вложений связано с погашением должником своих денежных обязательств. Первоначальную стоимость выбывающего актива списывайте в состав прочих расчетов. В таблице собраны основные проводки выбытия.

Дебет Кредит Описание 90 / 91 58 Стоимость выбывших вложений списали на прочие расходы / Отразили переоценку акций, по которым определяется текущая рыночная стоимость 91 58 Уценка финансового вложения 50 / 51 58 Должник вернул заем, погасил вексель 50 / 51 / 52 / 01 / 04 / 10 / 41 58 Получен возврат имущества, внесенного ранее в уставный капитал другой организации 76 58 Уменьшена доля участия в уставном капитале другой компании Бухучет поступлений от финансовых вложений

Если мы вкладываем свои деньги во что-то, то всегда рассчитываем получить доход. Купив акции других компаний, можно получить дивиденды, выдав заем — проценты и так далее. Учет доходов от финвложений ведите на счете 91.

В таблице собраны основные проводки.Дебет Кредит Описание 76 91 Начислили доходы от финансовых вложений 50 / 51 / 52 76 Доход от финансовых вложений поступил в кассу, на расчетный или валютный счет Например, ООО «Альфа» выдало ООО «Браво» заем на год под 10 % годовых на сумму 200 000 рублей. Бухгалтер «Альфы» сделает следующие проводки:

Дебет Кредит Сумма Описание 58 51 200 000 Перечислили заем с расчетного счета 76 91.1 20 000 Начислили проценты, исходя из расчета 10 % годовых 51 76 20 000 Должник перечислил проценты 51 58 200 000 Должник вернул сумму займа Обесценивание финансовых вложений

Обычно финансовые вложения не переоценивают, если это не биржевые ценные бумаги. Но проверку на обесценение надо проводить минимум один раз в год — по состоянию на 31 декабря.

Финвложения потеряют в цене, если, к примеру, у организации, чьи акции вы купили или в чей уставный капитал вложились, ухудшается финансовое положение. Возникают убытки, должник не возвращает долг и так далее. В таком случае стоимость вложений в бухучете уменьшайте, а на сумму снижения создавайте резерв на счете 59. При улучшении финансового положения, восстановите резерв.

Резерв создавайте аналогично резерву по сомнительным долгам. Порядок его создания закрепите в учетной политике. Компании, ведущие упрощенный учет, могут не создавать резерв, если обесценение рассчитать сложно. Факт отказа от резерва также закрепите в учетной политике.

Для учета резерва используйте следующие проводки.

Дебет Кредит Описание 91 59 Создали резерв под обесценение 59 91 Восстановили резерв Рекомендуем облачный сервис Контур.Бухгалтерия. В программе можно вести учет финансовых вложений в разрезе субсчетов и необходимой аналитики. В Бухгалтерии простой учет, зарплата и отчетность через интернет. Всем новичкам дарим пробный период на 14 дней.

Источник https://journal.open-broker.ru/investments/kak-investirovat-v-akcii/

Источник https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/pravila_ucheta_akcij_v_buhgalterskom_uchete_nyuansy/

Источник https://www.b-kontur.ru/enquiry/959-buhgalterskiy-uchet-finansovyh-vlozheniy