Как анализировать компании перед инвестированием

В данной статье разберем основные нюансы, на которые стоит обращать внимание при анализе компаний перед инвестированием.

Анализ компании, акции которой вы планируете купить, рекомендуется начинать с раздела «Акционерам и инвесторам» официального сайта, где можно информацию о деятельности компании, структуру акционерного капитала, операционные результаты, финансовую отчетность (РСБУ и МСФО), годовые отчеты и прочие полезные материалы.

Некоторые компании подробно проанализированы на сайте conomy.ru и доступны для ознакомления в разделе Аналитика. Можно воспользоваться поиском по тикеру или по названию компании. А в разделе Эмитенты можно найти описание компании, операционные результаты, финансовые коэффициенты и многие другие данные.

1. Изучение бизнеса компании

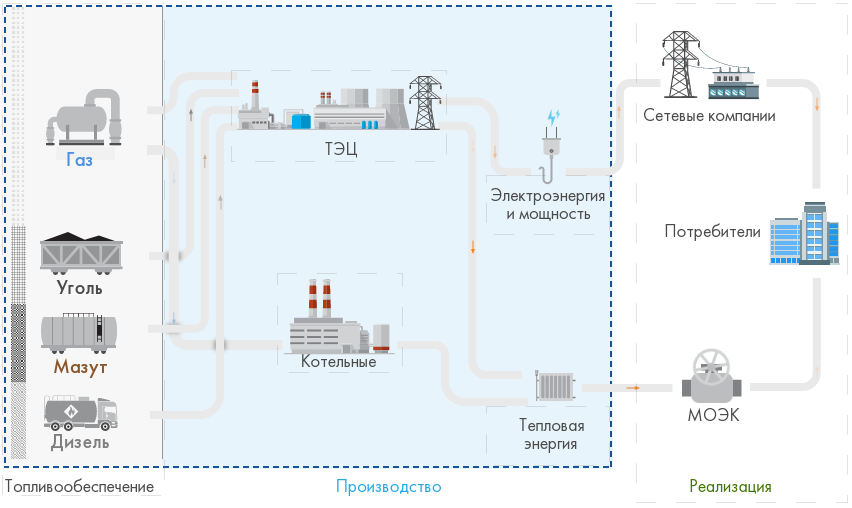

Инвестируя в акции вы становитесь совладельцем бизнеса компании. Стоит иметь общее представление о том как генерируется добавленная стоимость и знать особенности присущие как отрасли, так и конкретной компании. Поэтому первые шаги при знакомстве с компанией идут в направлении изучения ее бизнеса, за счет чего компания получает прибыль и какие факторы на это влияют. Например, для ознакомления с деятельностью компаний в отрасли генерации электроэнергии можно прочитать статьи Основные источники заработка генерирующих компаний в России и Основные способы генерации электроэнергии в России.

Источник: https://mosenergo.gazprom.ru/about/business-model/

Изучив деятельность генерирующих компаний можно сделать вывод, что на выручку влияет количество произведенной электроэнергии и тепла. А на производство электроэнергии и тепла влияет спрос. Спрос на электроэнергию и тепло растет в зимний период при низких температурах (1 и 4 кв.), т.к. возникает необходимость в обогреве помещений. Соответственно, чем ниже температура зимой в регионах деятельности компании от среднемноголетних значений, тем больше можно ожидать выручки от продажи электро- и теплоэнергии.

Также в генерации есть компания «РусГидро», где основные производственные мощности представляют собой гидроэлектростанции. Если при генерации электроэнергии путем сжигания газа или угля можно легко регулировать объем производства: сжигаем больше топлива — получаем большее э/э, меньше топлива — меньше э/э, то для гидроэлектростанций большое влияние оказывает уровень воды в водохранилищах. Чем больше уровень воды, тем больше можно произвести э/э, а если уровень воды низкий, то много э/э произвести не получится.

Еще уровень воды может оказывать влияние и на территориальные цены на оптовом рынке электроэнергии (ОРЭМ). Себестоимость э/э, произведенная на гидроэлектростанции дешевле, поэтому при высоком уровне воды в водохранилищах на рынок поступает большее количество более дешевой электроэнергии и цены на рынке снижаются. О том, как устанавливаются цены рассказано в статье Основные источники заработка генерирующих компаний в России.

Следующим важным фактором, влияющим на прибыль компаний в отрасли генерации являются плата за мощность по повышенному тарифу по договорам предоставления мощности (ДПМ). Подробнее можно ознакомиться в статье Программы ДПМ и КОММод в электроэнергетике. Суть программы заключается в том, что компании по конкурсному отбору получают инвестиции на модернизацию устаревшего оборудования за счет получения платы за мощность по повышенным тарифам в течение срока действия договора. У некоторых компаний на плату за мощность приходится существенная часть доходов. Например, с 2021 года по окончании программы ДПМ компания ТГК-1 недополучит 5,5 млрд руб., что составляет ~25% от EBITDA.

У каждой отрасли и компании есть свои особенности ведения бизнеса, с которыми желательно ознакомиться перед инвестированием. Например, на выручку компаний, где основная часть продукции идет на экспорт, большое влияние оказывает валютный курс и т.д. Подробнее можно почитать в статье Как изменение курсов валют влияют на компании.

2. Структура акционеров

После изучения бизнеса компании, следует обратить внимание на владельцев компании в структуре акционеров. Т.к. от размера доли в компании зависит то, какие имеются права и возможности в принятии управленческих решений.

Подробнее о том, кто такие мажоритарные и миноритарные акционеры, о контрольном и блокирующем пакете акций можно ознакомиться в статье Пакеты акций и его виды.

Важно знать мажоритарных акционеров, имеющих самые крупные доли в компании, это объясняется тем, что если контроль над деятельностью компании имеют недобросовестные акционеры, которые злоупотребляют большинством голосом на общем собрании акционеров, то они могут осуществлять различные схемы в угоду своим собственным интересам, а не в пользу компании и ее миноритарных акционеров. Например, выводить прибыль из компании путем выдачи займов аффилированным компаниям или осуществлять инвестиций в различные неэффективные проекты.

Рекомендую ознакомиться с Гидом по мажоритарным акционерам российского рынка, где рассматриваются как хорошие крупные акционеры, так и те, кто зарекомендовал себя с не самой лучшей стороны и которых стоит избегать.

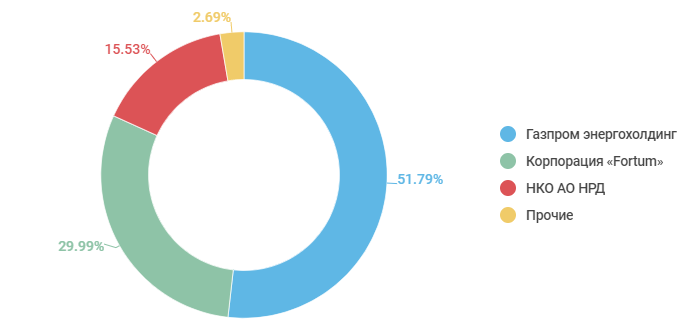

Для примера рассмотрим компании из электроэнергетики, которые входят в структуру «Газпром энергохолдинг», принадлежащую ПАО «Газпром» — ПАО «ОГК-2», ПАО «Мосэнерго» и ПАО «ТГК-1». У всех трех компаний мажоритарным акционером с контрольным пакетом акций является ПАО «Газпром»: у ОГК-2 доля составляет 73,42%, у Мосэнерго — 53,5%, у ТГК-1 — 51,79%. Рассмотрим более детально состав акционеров ТГК-1.

Структура акционерного капитала ПАО «ТГК-1»:

Обратим внимание, что крупным миноритарием с блокирующим пакетом акций является финская государственная энергетическая корпорация Fortum. Иностранный инвестор пристально следит за всеми управленческими решениями и может блокировать нерациональные инвестиции или сомнительные сделки, которые могут исходить от ПАО «Газпром».

Поэтому наличие данного крупного акционера является преимуществом, т.к. может защищать мелких акционеров от злоупотреблений владельца контрольного пакета акций.

3. Операционные результаты

После изучения бизнеса компании и ее собственников, следует изучить то, как компания работает. Результаты своей деятельности компании отражают в операционных (производственных) показателях.

Обычно компании публикуют производственные показатели своей деятельности немного раньше финансовых, поэтому по ним уже можно немного ориентироваться о том, какие будут примерные финансовые результаты за этот период.

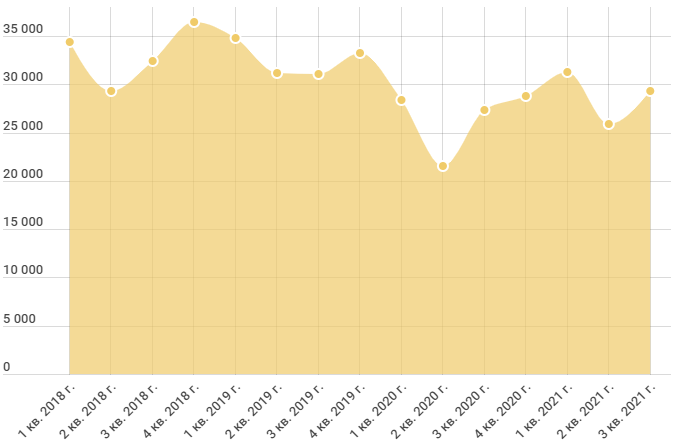

В качестве пример будем рассматривать компанию «Интер РАО». Операционные результаты компания публикует ежеквартально, обычно в течение месяца после отчетного периода.

Выработка электроэнергии «Интер РАО» по кварталам, млн кВт*ч:

Компания входит в отрасль электроэнергетики и занимается генерацией электроэнергии, где важными показателями деятельности являются выработка электроэнергии и отпуск тепловой энергии. Для компаний из других отраслей показатели деятельности будут отличаться.

В публикации наглядно можно увидеть изменения в сравнении с прошлыми результатами за аналогичный период времени и ознакомиться с основными факторами, которые оказали влияние на данные изменения по мнению менеджмента компании.

Ознакомившись с операционными результатами компании можно сформировать предварительное мнение о том, какая примерно выручка ожидается за этот период.

Большинство крупных компаний публикуют также все свои операционные результаты в специальном файле или на странице, чтобы инвесторам было удобно анализировать все данные сразу, а не искать новости с ежеквартальными результатами и самостоятельно вносить данные в созданный вами excel-файл.

У «Интер РАО» все производственные результаты разбиты по годам и представлены на странице с деятельностью компании — https://www.interrao.ru/activity/. Также имеется очень удобный «Справочник аналитика», где все производственные результаты, а также многие другие полезные показатели представлены в одном excel-документе.

Показатели деятельности компании отображаются также и в карточке компании на сайте conomy.ru в разделе Инвестиции — Эмитенты — карточка компании ПАО «Интер РАО».

Итоги

В данной статье вы познакомились с чего стоит начинать анализ компании, почему важно знать особенности ведения бизнеса в отрасли и нюансы получения прибыли каждой компании, почему важно знать собственников компании и как использовать данные об операционных результатах.

Полученные данные о предварительном анализе компании перед инвестированием помогут вам сформировать представление о бизнесе и сделать правильный выбор.

В следующей статье подробнее разберем как анализировать финансовую отчетность компании.

Как выбирать акции под разные цели: что учитывать и как анализировать

Частные инвесторы иногда выбирают акции, не имея четких целей. Это нормально, если вкладывать деньги, которые позволительно потерять. Однако при долгосрочных вложениях нужно видеть «горизонт» и задачи инвестирования, а также уметь управлять рисками.

Акция как кусочек большого торта

Компания (эмитент) выпускает акции (ценные бумаги), чтобы привлечь деньги на развитие, а взамен этого берет в свой бизнес инвесторов. Акционеры получают долю, которая соответствует количеству купленных бумаг. Акции бывают обычные и привилегированные. Такие бумаги делают покупателей совладельцами компании, но наделяют их разными привилегиями.

Акция. Фото: zen. yandex.ru

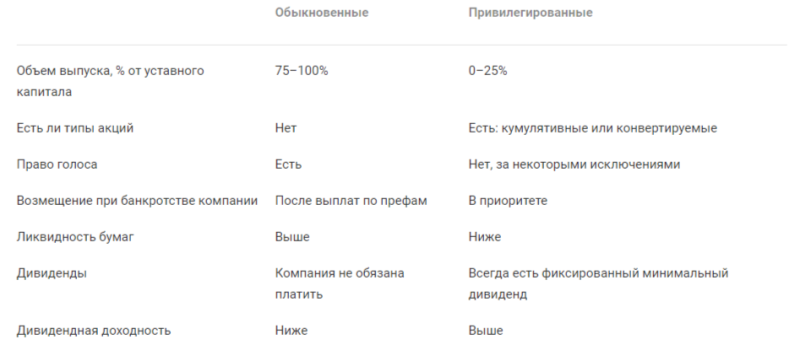

Чем отличаются «обычки» от «префов»

Покупатели обыкновенных акций получают приоритет на выкуп новых бумаг эмитента до их размещения на бирже. Кроме этого, владельцы «обычки» могут:

- получать часть прибыли в виде дивидендов;

- участвовать в управлении акционерным обществом;

- распоряжаться частью имущества, оставшейся после ликвидации предприятия.

Собственники привилегированных акций ограничены в управлении компанией, но при этом имеют гарантированный доход. У них 一 первоочередное право для получения прибыли по дивидендам и продаже акций при упразднении акционерного общества.

На Московской бирже, где инвесторы покупают и продают ценные бумаги российских компаний, привилегированные акции обычно дешевле обыкновенных. Но размер дивидендов у них одинаковый.

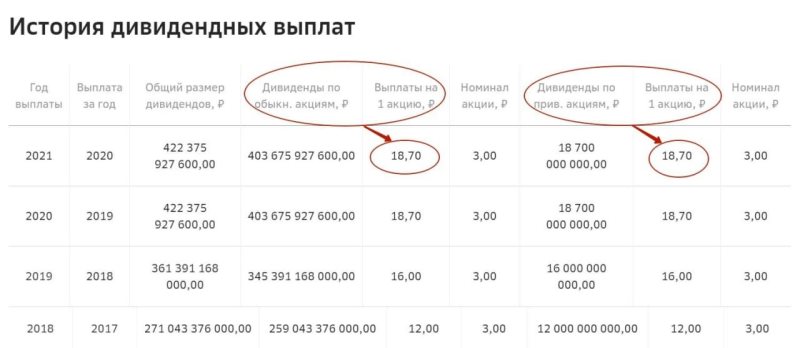

История дивидендных выплат. Фото: Сайт ПАО Сбербанка

Предприятия выпускают больше обыкновенных акций. Крупные инвесторы заинтересованы в управлении предприятием 一 они чаще покупают «обычку». Поэтому ликвидность (способность быстрой покупки или продажи бумаг без сильной потери в цене) у них выше, чем у привилегированных.

Частным покупателям не всегда важно участвовать в хозяйственной деятельности предприятия. Более значимо для них 一 это получать дивиденды. Поэтому мелкие игроки часто вкладывают деньги в «префы».

Отличие обыкновенных акций от привилегированных. Фото: Сайт Московской биржи

Во что вложиться: в новый айфон или в безбедную старость?

Чтобы превзойти рынок, участники используют активную стратегию, тщательно отбирая акции для финансового портфеля. Такой вариант подходит тем, кто нацелен на получение быстрой прибыли. Например, когда нужны деньги на отпуск, новый телефон и так далее.

Быстро, но рискованно

При краткосрочной 一 со значительным риском 一 инвестиционной стратегии, участникам рынка приходится отслеживать динамику и объемы торгов, поток новостей и настроений людей. Цены на активы иногда растут несколько месяцев, основываясь исключительно на предположениях и настроениях инвесторов. При этом результаты отчетов компаний могут не соответствовать «предсказаниям».

Практически любые акции при благоприятных условиях могут подняться на 10–30% в краткосрочной перспективе. Ими бывают:

- перепроданные (подвергшиеся коррекции) бумаги;

- циклические акции (цены на которые зависят от экономической ситуации).

Для быстрого наращивания капитала, возможно, стоит покупать ценные бумаги быстрорастущих предприятий. У них больше шансов опережать рынок. Для таких целей также подходят компании, стремительно увеличивающие дивиденды, 一 «дивидендные аристократы». В России к таким фирмам предъявляются ряд требований:

- стабильная работа компании;

- ликвидность;

- наличие умеренной долговой нагрузки;

- выплаты дивидендов даже при внешнем негативе.

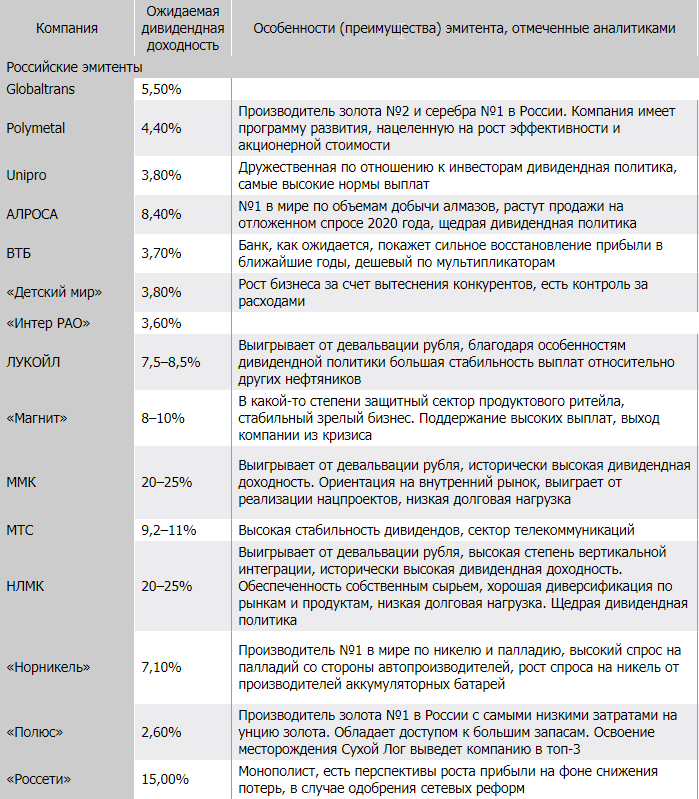

Доходность дивидендных акций

Дивидендная доходность по акциям предприятий, которые можно отнести к «дивидендным аристократам» (список компаний составлен по опросу 10 российских инвестиционных компаний. Фото: «Коммерсантъ» (таблица на основании данных, представленных «Открытие Брокер», «Финам», «БКС Мир инвестиций», «Тинькофф Инвестиции»)

Долго, но надежно

В долгосрочной перспективе дела обстоят иначе. В период, превышающий год или два, компания должна показывать прибыль. Или, по крайней мере, 一 демонстрировать потенциал развития. Для получения рыночной доходности можно просто купить индекс и несколько лет ждать его роста. Такая стратегия инвестирования подходит, например, для планирования будущей пенсии или накопления денег на образование детей.

График Индекса Мосбиржи

В России фондовые индексы появились в 1995 году. На Московской бирже стал рассчитываться индекс РТС, а через два года — ММВБ. После слияния двух индексов этот инструмент стал называться Индексом МосБиржи.

Кроме вышеназванного индекса, инвесторы также могут, например, инвестировать деньги в Индекс голубых фишек.

Как инвестировать в индексы акций? Есть несколько способов.

Индексные ПИФы

Для пассивных, долгосрочных вкладчиков подходят паевые инвестиционные фонды, стратегия которых построена на повторении движения интересующих их индексов. Управляющие компании в определенных пропорциях включают в портфели те финансовые инструменты, которые находятся в составе выбранного индикатора.

Индексные ETF

Паи индексных биржевых фондов покупают через брокера. Так как на отечественном фондовом рынке обращается несколько ETF на индексы акций, то у инвесторов есть выбор, в какой из них вложить деньги.

Фьючерс на Индекс Мосбиржи

Этот финансовый инструмент подходит для опытных участников рынка. Фьючерсные контракты обращаются в секции срочного рынка фондовой биржи.

Все за и против: какую бумагу положить в портфель

Что полезно знать начинающим инвесторам при выборе акций? Вот некоторые моменты.

- Предприятию легче увеличивать прибыль, когда оно работает на растущем рынке, чем бороться за долю на статичном.

- Со временем 一 если рассматривать одну отрасль 一 повышается стоимость той компании, которая выпускает ведущий продукт или бренд. Поэтому всегда стоит выявлять лидеров.

- Некоторым компаниям никогда не удается получать достаточной прибыли, чтобы оправдать риск инвестирования в них. Лучше выбирать предприятия с высокой рентабельностью.

- Бизнесы с хорошим менеджментом, как правило, показывают больший рост. Стоит избегать компаний с сомнительным корпоративным управлением.

- Анализ финансовой стороны при выборе эмитентов акций дает понимание, много ли у предприятия долга. Лучше не вкладывать деньги в бизнесы, в которых долговая нагрузка значительно выше, чем у их коллег.

Как выбрать лучшее?

Когда инвесторы принимают решения о покупке ценных бумаг, то, кроме ситуации на рынке, они анализируют и другие показатели. При формировании портфелей акций используют разные виды анализа.

Фундаментальный

Традиционно долгосрочные инвесторы полагаются на фундаментальный анализ. Используя его, они изучают:

- структуру управления компании;

- конкурентов;

- положение предприятия в отрасли;

- темпы и потенциал роста организации;

- доход и выручку фирмы.

Рассмотрим примеры, как рассчитываются эти инструменты.

Посчитаем на примерах. Фото: proprikol.ru

1. Пример расчета EPS (прибыль на акцию)

EPS 一 показатель, который используют для оценки компаний акций.

EPS = чистая прибыль 一 дивиденды по привилегированным акциям / количество обыкновенных акций в обращении

Чистая прибыль 一 деньги, которые остаются в отчетном периоде после вычета расходов.

Рассмотрим пример расчета прибыли на акцию условной компании А.

За последний финансовый год предприятие сообщило о чистой прибыли в размере 200 000 000 рублей. Количество акций в обращении 一 50 000 000 штук. В балансе компании указано, что А не выпускала привилегированные акции, поэтому вычитать дивиденды по ним не нужно.

Разделив 200 000 000 рублей на 50 000 000 штук, получим прибыль на одну акцию 一 4 рубля.

2. Пример расчета коэффициента P / E (соотношение цена / прибыль)

Коэффициент P / E 一 важный инструмент, который используется для определения привлекательной цены акции для покупки.

Показатель рассчитывается как деление рыночной цены бумаги на прибыль на акцию.

К примеру, рыночная цена акции компании B составляет 90 рублей,

прибыль на акцию 一 10 рублей, тогда

Коэффициент P / E предприятия B равен десяти.

Это значит, что инвесторы готовы платить 10 рублей за каждый 1 рубль прибыли компании.

3. Пример расчета дивидендной доходности

Формула выглядит следующим образом:

Дивидендная доходность = дивиденд на акцию / рыночная стоимость одной бумаги

Дивиденд на акцию 一 это сумма годовой выплаты дивидендов компании, деленная на количество акций в обращении.

Рыночная стоимость одной акции 一 это текущая цена акции компании.

Например, акции компании C торгуются по цене 3000 рублей.

В течение одного года компания выплачивала стабильные дивиденды

2 раза в год в размере 45 рублей на акцию.

Коэффициент дивидендной доходности для компании рассчитывается следующим образом:

Коэффициент дивидендной доходности = 45 рублей + 45 рублей / 3000 рублей = 0,03 рубля = 3%

Коэффициент дивидендной доходности для компании C составляет 3%. Таким образом, инвестор получит 3% от акций компании C в виде дивидендов.

Технический

При таком анализе инвесторы и трейдеры определяют рыночные тенденции акций, выбирая те, которые соответствуют их целям. Они изучают графические модели и статистические данные.

Например, сегодня стоимость акций увеличивается, а завтра может упасть. Но если посмотреть на график движения цены бумаги, то можно заметить появление тенденций и закономерностей.

Фото: StreetSmart Edge

Изучение графических моделей и направления цен называют техническим анализом. Он часто применяется для ранжирования (упорядочивания по различным рыночным характеристикам) и фильтрации (отбору по параметрам) акций.

Количественный

При таком исследовании аналитики строят торговые модели и прогнозируют цены. А потом автоматизируют торги акциями. Количественный анализ возник с наступлением компьютерной эры, когда стала возможна работа с огромными объемами данных.

Инвесторы, как правило, специализируются на определенных секторах или небольших компаниях, развивающихся рынках или бумагах регионов. Начинать инвестировать лучше, собирая небольшой финансовый портфель. И если выбор бумаг оказывается верным, то стоит постепенно увеличивать объемы покупок.

Приобретая бумаги компаний, акционеры участвуют в развитии бизнеса и делят с партнерами успех предприятия, а не просто получают фиксированный доход. Однако, если фирма становится банкротом, то вкладчики могут потерять деньги. Другими словами, они разделяют как прибыль, так и убытки.

Владение акциями сопряжено с риском. Поэтому инвесторам нужно тщательно отбирать ценные бумаги. А также диверсифицировать портфель, покупая акции в зависимости от целей.

Искусство оценки. Как правильно выбирать акции для инвестиций

Акция ВТБ стоит около 5 копеек, акция «Норникеля» — около 11 000 рублей. Казалось бы, ответ на вопрос о том, какая бумага дешевле, очевиден. Однако в действительности цена акции — это просто цифра, которая сама по себе ничего не значит.

Количество акций может быть как очень маленьким, так и крайне большим. Если стоимость одной бумаги в сотни раз меньше другой — это скорее говорит о том, что у одного из эмитентов количество акций значительно больше, чем у другого.

Например, у ВТБ больше пятикопеечных акций, чем у «Норникеля» бумаг за 11 000 рублей. Акции «Норникеля» стоят дорого, потому что их мало. Бумаги ВТБ стоят дешево, потому что их много. Таким образом, нужно сравнивать не цены на акции, а стоимость всего бизнеса.

1. Узнайте стоимость компании

По-другому стоимость компании называется рыночной капитализацией. Допустим, вы выбираете между банком ВТБ и «Норникелем». Чтобы узнать, как фондовый рынок оценивает публичную компанию, умножьте стоимость ее акции на их общее количество. По итогам этих нехитрых вычислений вы увидите, что компания «Норникель» стоит примерно в два раза дороже ВТБ:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

То, что стоимость акций варьируется от копейки до десятков тысяч рублей, является спецификой российского рынка. Так сложилось исторически. В США акции в основном торгуются по цене в диапазоне от $1 до 100.

Если стоимость акции американской компании чрезмерно растет — бумаги делятся, чтобы цена оставалась в границах этого коридора. В этой связи в США разница между ценами акций не столь значительна, как в России.

Следует помнить, что капитализация компании на бирже — это мнение инвесторов о том, сколько она должна стоить. Решения о покупке ее акций могут приниматься по разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Для тех, кто выбирает последний вариант, самый быстрый и верный способ оценить качество — узнать, насколько прибылен бизнес компании.

2. Сравните цену и качество

Акция публичной компании — это доля в бизнесе. Чтобы понять, сколько она должна стоить, нужно оценить, как скоро вложения в конкретного эмитента окупятся. С одной стороны, компания может вернуть инвестору деньги только одним способом: поделиться прибылью, то есть, заплатить дивиденды.

С другой стороны, помимо выплаты дивидендов, компания может направить свою прибыль на развитие бизнеса. Тогда финансовые показатели эмитента могут улучшиться, и его акции подорожают. В любом случае вы или сразу вернете часть денег, или ваша доля подорожает.

Чтобы оценить стоимость акции, сравните ее цену с прибылью компании:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если вы разом купите все акции ВТБ по нынешней цене и его годовая прибыль не изменится — значит вам понадобится примерно 13 годовых прибылей, чтобы вложение окупилось. Или, другими словами, 13 лет. Если на таких же условиях купить «Норникель» — он окупится примерно через 10 лет. Выходит, по соотношению цена/прибыль акция «Норникеля» за 11 000 рублей выгоднее, чем акция ВТБ за 5 копеек.

Формулы для такой оценки акций называются мультипликаторами. Это производные показатели, которые отражают соотношение между финансовыми результатами компании (прибыль, выручка, долги, капитал) и ее капитализацией.

Мультипликатор капитализация/прибыль (P/E, price/earnings) показывает, через сколько лет инвестиция окупится, если цена акции и прибыль компании останутся на том же уровне.

Хотя прибыль у бизнеса постоянно меняется, P/E является базой для расчета. Сравним «Газпром» и Netflix:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Если в следующем году прибыль «Газпрома» вырастет в два раза, P/E снизится до 1,55 и, если цена акции и прибыль сохранятся на том же уровне, вложения в эту компанию окупятся в два раза быстрее. Если же прибыль Netflix вырастет в два раз – инвестиции в этот сервис все равно окупятся только через 228 лет.

Есть еще один полезный мультипликатор — прибыль/капитализация (E/P, earnings/price). Он показывает, сколько процентов вы потенциально можете заработать за год на дивидендах и изменении стоимости акции, если цена акции и прибыль компании останутся на том же уровне.

Чтобы посчитать E/P, разделите годовую прибыль на капитализацию и умножьте результат на 100, чтобы получить процент:

Капитализация рассчитывается на основе цены акций, которая постоянно меняется. Данные в таблице приведены на 17.11.2017

Какой метод расчета вы бы ни выбрали, помните, что это просто теоретический прогноз. В такой модели предполагается, что цена акции зависит только от прибыли и не учитывается влияние внешнеэкономических факторов, новостного фона и общественного мнения.

Сами по себе мультипликаторы P/E и E/P показывают только то, дешево или дорого стоит компания. Они ничего не говорят о том, эффективен ли бизнес.

3. Инвестируйте в бизнес, а не в формулы

Бизнес бывает разным. Например, нефть и газ — это консервативные отрасли, которые уже прошли стадию быстрого развития и сейчас относительно стабильны. IT и медиабизнес — наоборот, инновационные сектора рынка, где неизвестная компания за несколько лет может выбиться в лидеры.

Низкий P/E, как у «Газпрома», показывает, что стоимость акций компании вряд ли упадет ниже, – вероятнее, она вырастет. Однако это не означает, что вложения в эту компанию являются хорошей инвестиционной идей. Это значит лишь то, что она дешево стоит. С другой стороны, если Netflix в следующие 10 лет будет ежегодно удваивать прибыль, как он делал до сих пор – не важно, что у него высокий P/E. Инвестиции в эту компанию окупятся гораздо быстрее.

Вот несколько советов, как оценивать качество бизнеса:

Разбирайтесь в бизнесе. Узнайте, на чем компания зарабатывает, чем владеет, какова ее долговая нагрузка.

Смотрите динамику. Прибыль, которую компания получает на основном бизнесе, называется операционной. Например, «Газпром» зарабатывает большую часть денег, продавая газ. Допустим, он продаст крупную часть бизнеса и получит разовый доход, благодаря чему его годовая прибыль вырастет в два раза. Второй раз продать уже не получится, а значит в следующем году прибыль будет меньше. Чтобы правильно оценить доходы, посмотрите динамику прибыли компании за последние несколько лет. Данные можно найти в бесплатных финансовых сервисах, например Google Finance, Yahoo Finance, Investing.com и Tezis.

Принимайте решения сами. Акции долго могут быть недооцененными или переоцененными. В целом рынок может долго ошибаться, но когда вы формируете портфель ценных бумаг, вам все равно нужно от чего-то оттолкнуться. Что-то должно стать фундаментом. Показатель P/E является хорошей базой. Он не предскажет, сколько вы заработаете за год, будет ли у компании прибыль или убытки, но вы будете понимать, на что способен ваш портфель.

Источник https://conomy.ru/education/articles/638

Источник https://www.vbr.ru/investicii/novosti/2021/05/14/kak-vibirat-akcii/

Источник https://www.forbes.ru/finansy-i-investicii/353007-iskusstvo-ocenki-kak-pravilno-vybirat-akcii-dlya-investiciy