Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Что такое акции

Акция — это ценная бумага, которая даёт право на владение и управление частью уставного капитала акционерного общества. Все акционерные общества выпускают акции, а потом размещают их. Размещение возможно как среди заранее ограниченного круга лиц, так и путём открытой подписки (IPO). Как правило, на рынке нельзя купить акции закрытых (в современной трактовке закона — непубличных) акционерных обществ, можно лишь открытых (публичных). На фондовых биржах могут обращаться только акции публичных АО — неорганизованный («уличный») рынок в этой статье не рассматривается из-за специфических (и немалых) рисков.

Все, кто приобретает акцию, становятся владельцами доли компании. Инвесторы вкладывают деньги в различные ценные бумаги как в инструменты для получения прибыли.

Раньше акции печатали на бумаге. Но сейчас их и выпускают, и хранят в бездокументарной форме. Информация о покупке или продаже ценной бумаги проходит по специальным депозитным счетам. Записи о сделках ведут депозитарии и регистраторы. Для этого они получают специальную лицензию ЦБ РФ. Акции, которые обращаются в торговых системах бирж, специально туда «заводятся». Мы не будем в рамках данной статьи описывать тонкости ведения счетов «депо», но важно запомнить: на бирже переход ценных бумаг от одного владельца к другому происходит быстро и дёшево.

Какие бывают акции

Акции выпускают двух видов:

- обыкновенные — наиболее распространённый вариант — он даёт право на участие в голосовании на собрании акционеров, но не гарантирует получение дивидендов;

- привилегированные — дают преимущественное право на получение дивидендов — к примеру, процент от прибыли бизнеса или процент от номинальной стоимости акции. Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Прежде чем инвестировать в акции, изучите устав, чтобы понять, на какие виды выплат сможете претендовать и в какой очерёдности.

Как инвестировать в акции онлайн

Рядовые инвесторы отечественных и зарубежных компаний покупают ценные бумаги не для того, чтобы получить контрольный пакет, а для заработка. Трейдеры инвестируют в акции, чтобы заработать на одном или сразу двух направлениях:

- Дивиденды — один из источников дохода инвестора, если компания, акции которой куплены, успешна и делится частью прибыли со своими акционерами. Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

- Разница между стоимостью акции в момент покупки и продажи. Никто не покупает ценные бумаги с расчётом на падение — наоборот, все хотят заработать. Поэтому, прежде чем брать акции в свой портфель, изучите перспективы бизнеса. Также установите предельные цены, при достижении которых акцию нужно продать или докупить.

Приобрести акции можно двумя способами — на бирже или вне её. Второй вариант рискованнее. Там можно заключить сделку по цене выше или ниже среднерыночной. Кроме того, продать акцию «на улице» сложнее.

На бирже котировки видны и доступны всем участникам торгов. Перед допуском к сделкам биржи проверяют компании. По всем акциям, обращающимся на бирже, регулярно публикуется финансовая отчётность. Разумеется, и на бирже торгуются ценные бумаги компаний с неблагополучным финансовым положением. Махинаторы устраивают «разгон» дутых котировок: когда никому не нужные бумаги формально перепродаются друг другу, и цена акций фиктивно дорожает. Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

Какие акции купить в первую очередь

Прежде чем купить акции на онлайн-бирже, посмотрите, в какой котировальный список входит эмитент. На бирже существует такое понятие как «листинг» — включение ценных бумаг компаний-эмитентов в список финансовых инструментов, доступных к торгам.

- Акции первого списка или листинга — это акции компаний самых надёжных и ликвидных компаний. Это высшая лига.

- Акции второго листинга менее надёжны по сравнению с первым. Обороты по ним меньше, компании не такие крупные, но они отчитываются и размещают информацию о себе, как и на первом уровне.

- Акции третьего уровня листинга. У биржи низкие требования к таким компаниям. Ценные бумаги должны быть лишь зарегистрированы по закону, а АО должно раскрывать основную информацию о себе. Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Цену на акции и информацию о ценных бумагах российских компаний можно найти на сайте Московской биржи. Акции зарубежных компаний торгуются на Санкт-Петербургской бирже. В последнее время это классическое разделение стало стираться: Московская биржа стала развивать сектор зарубежных ценных бумаг, а Петербургская — российских. Кстати, в реальности Санкт-Петербургская биржа тоже находится в Белокаменной на улице Долгоруковская. Но место расположения биржи не имеет значения для частного инвестора — сделки в наш век совершаются через брокера с лицензией и по компьютерной сети. Так что покупать и продавать акции на столичных биржах можно не покидая Волгоград или Хабаровск.

Топ−10 российских акций

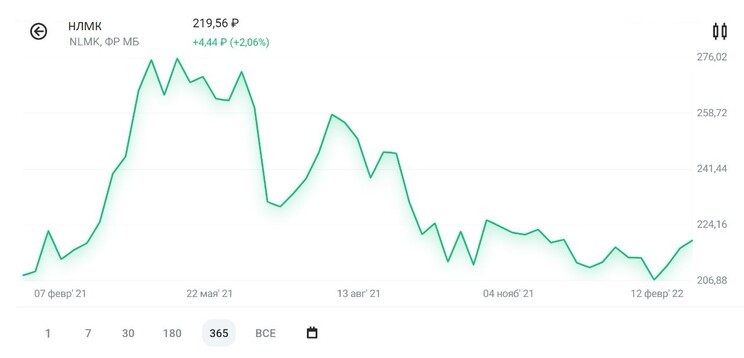

В рейтинг 10 российских компаний, акции которых выросли сильнее всего за предшествующий год, попали:

Как инвестировать в акции

Средняя дивидендная доходность – отношение дивидендов за год к цене акции.

Субъективные и объективные факторы стоимости акций на бирже.

Шаг 1. Определитесь, зачем вам инвестиции

4 категории людей с точки зрения финансовой грамотности.

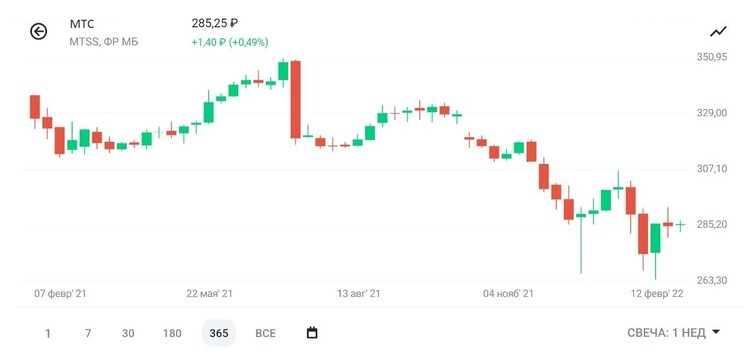

Цены акций и других активов на бирже называются котировками.

Шаг 2. Выберите способ управления капиталом

Шаг 3. Выберите подходящие акции

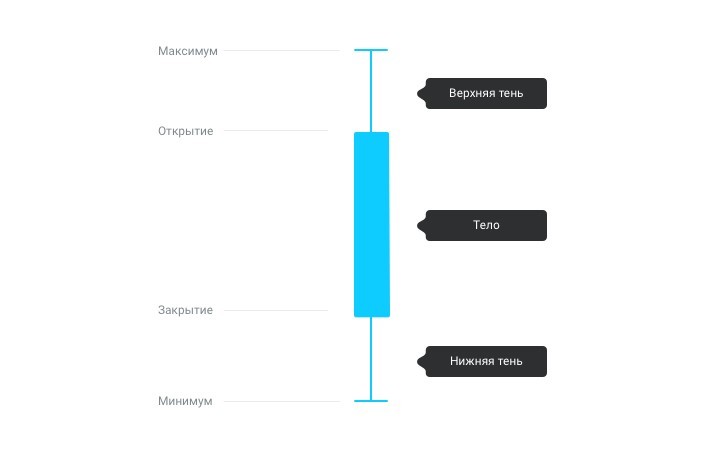

Рис. 4. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Шаг 4. Сделайте первую покупку

Шаг 5. Проверьте, насколько здоров ваш портфель

Риски инвестирования в акции

Как снизить риски

Мы диверсифицируем, поскольку не можем предсказать будущее.

Пол Самуэльсон, экономист и лауреат Нобелевской премии

Признаки здорового портфеля

Что такое трейдинг?

Как платить налоги при инвестировании в акции

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Откройте счёт с тарифом «Всё включено» за 5 минут, не посещая офис.

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Сущность акций как инструмента инвестирования

Мусина, М. А. Сущность акций как инструмента инвестирования / М. А. Мусина. — Текст : непосредственный // Молодой ученый. — 2019. — № 44 (282). — С. 51-54. — URL: https://moluch.ru/archive/282/63448/ (дата обращения: 27.01.2023).

В данной статье определена сущность акций как разновидности ценных бумаг. Рассмотрены основные виды акций, представлены достоинства и недостатки акций как инструмента инвестирования и последствия инвестирования в акции. Сделан вывод, что акция — это ценная бумага, является долевой собственностью в корпорации. Каждая из акций обозначает право собственности владельцев акций и право на получение соответствующей части дохода компании. Преимущества акций как инструмента инвестирования включают: приобретение части имущества компании, возможность дополнительного дохода от владения акциями в виде дивидендов, приобретение права управления компанией и контроля над ее деятельностью, а также возможность высоких доходов при увеличении стоимости акций.

Ключевые слова: акция, ценная бумага, инвестирование, виды акций

Акция — эмиссионная, долевая, бессрочная, доходная ценная бумага [10].

В Федеральном законе «О рынке ценных бумаг» представлено следующее определение: «Акция — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации» [1]. Покупка акции дает возможность владеть некоторой долей компании (акционерного общества) и принимать участие в управлении этой компанией, а также получать доход в виде дивидендов [5]. Акция — это титул собственности, за которым закреплено право на дивиденд.

В современных условиях основными причинами выпуска акции становятся реструктуризация компании, которая осуществляется в основном в форме поглощения (слияния), и регулирование пропорций между собственным и заемным капиталом фирмы. При слиянии фирма, поглощающая более мелкую или менее удачную, выпускает пакет акций, которые потом обменивает на акции поглощаемой компании и с целью увеличения общего капитала часть вновь выпущенных акций через первичный рынок пускает в оборот [8].

Различают акции обыкновенные и привилегированные, распространяемые по открытой или закрытой подписке. Владельцы обыкновенных акций могут участвовать в общем собрании акционеров, имеют право голоса по всем вопросам его компетенции и право на получение дивидендов, а в случае ликвидации общества — на получение части имущества (ст. 31 Закона об акционерных обществах) [2]. Каждая обыкновенная акция дает ее владельцу одинаковый объем прав и не подлежит конвертации в привилегированные акции и иные ценные бумаги.

Привилегированные акции дают гарантированное право на получение дивидендов. По обычным же акциям — дивиденды выплачиваются на основании решения собрания акционеров по итогам года.

Акционерное общество может выпускать привилегированные акции нескольких типов, а в ее уставе должны быть определены размер дивиденда и (или) стоимость, выплачиваемая при его ликвидации (ликвидационная стоимость) по привилегированным акциям каждого типа. Определяется также очередность выплаты дивидендов и ликвидационная стоимость каждого типа привилегированных акций [7].

Основными целями инвестиционной операции является безопасность и доходность. Примером инвестиций в активы, приносящих прибыль, являются: недвижимость, интеллектуальная собственность, бизнес, паевые инвестиционные фонды, хедж фонды, доверительное управление, трейдинг. При этом используются различные финансовые инструменты, однако самым универсальным являются акции. С их помощью денежные сбережения инвесторов превращаются в реальные материальные объекты, оборудование и технологию. Они перераспределяют денежные средства и предоставляют определенные права их владельцам.

Все торгуемые на фондовом рынке акции можно разбить на 5 типов (табл. 1): доходные акции, голубые фишки, акции роста, циклические акции и защитные акции.

Типы акций на фондовом рынке [12]

Типы акций

Характеристика

Платят необычно большие дивиденды, которые можно использовать как средство дохода, не продавая акции, но цена акций обычно не поднимается очень быстро

Это акции больших и надежных компаний с долгой историей последовательного роста и стабильности. Голубые фишки обычно платят небольшие, но регулярные дивиденды и поддерживают довольно устойчивую цену во время взлета и падения рынка

Выпускаются молодыми компаниями, в которых наблюдаются более быстрый рост, чем в их общей отрасли промышленности. Эти акции обычно платят мало дивидендов или не платят совсем, потому что компания нуждается в своих доходах для финансирования развития. Так как они выпускаются компаниями, не имеющими репутации, акции роста являются более рискованным, чем другие виды акций, но и предлагают больший потенциал удорожания

Выпускаются компаниями, которые страдают от общих экономических тенденций. Цены на эти акции имеют тенденцию к снижению в течение кризисных периодов и увеличения во время экономического подъема. Примеры компаний циклических акций включают автомобильную промышленность, тяжелую технику и строительство зданий

Являются противоположностью циклических акций. Защитные акции выпускаются компаниями, производящими основные продукты, такие как продукты питания, напитки, медикаменты и страховки — как правило, повышают свою ценность во время периода спадов

Акции «голубых фишек» отличаются высокой ликвидностью, результаты их финансовой деятельности стабильны, а держатели таких акций регулярно получают прибыль

На мировом фондовом рынке своеобразным ориентиром стали индексы «Доу Джонс» и NASDAQ, целиком состоящие из акций первого эшелона. Список «голубых фишек», торгующихся на мировом фондовом рынке: Apple; «Кока-кола»; «Майкрософт»; IBM; Google; «Дженерал Моторс»; Alcoa; «Американ Экспресс»»; AT&T; Холдинг Bank of America; «Боинг»; Корпорация «Катерпиллер»; Корпорация Chevron; Cisco и др. «Голубые фишки» российского фондового рынка — это традиционно активы компаний из сферы энергетики, нефтегазовой и металлургической областей. «Голубые фишки» отечественного рынка в 2017 году: «Газпром»; «Сбербанк»; «Лукойл»; «Норникель»; «Новатэк»; «Магнит»; «НК Роснефть»; «Татнефть»; «МТС»; Банк ВТБ; «Сургутнефтегаз»; АК «АЛРОСА»; «Московская биржа»; «Северсталь»; «Интер РАО». Объемы оборотов «голубых фишек» на отечественном фондовом рынке составляют не менее 85 % от общего числа торгов по всем ценным бумагам на Московской бирже [11].

Преимуществами акций как инвестиционного инструмента являются высокая возможность получения прибыли, несколько способов получения доходов, доступность акций для инвестора и др. К недостаткам акций как инструмента инвестирования относятся высокий уровень рисков, дополнительные расходы на брокерские услуги, влияние факторов внешней среды на стоимость акций и др. На практике преимущества и недостатки акций заключаются в их способности изменять свою рыночную стоимость (цена актива на вторичном рынке) — волатильность.

Объемы инвестиционных потоков на рынке акций, в том числе, зависят от цены этого финансового инструмента. Изменение цены акции сопряжено с риском, который должен учитывать инвестор. Отсюда большая роль отводится различным прогнозам цен на акции, ведь глубокие изменения в мировой экономике, в части ускорения развития и глобализации финансовых рынков, привело к тому, что синхронизируются рынки различных активов и основное ценообразование происходит именно на финансовом рынке.

Достоинства и недостатки акций как инструмента инвестирования обобщены в табл. 2.

Преимущества инедостатки акций как инструмента инвестирования [9]

Преимущества

Недостатки

1) высокий потенциал прибыли

1) инвестиции в акции — это рисковый инструмент вложения капитала

2) акции крупных компаний обладают высокой ликвидностью, что дает преимущество продать их в любой момент, превратив в деньги; чем бумага ликвиднее, тем уже спред (разница между ценой покупки и продажи акции в один и тот же момент)

2) кризис для акций — это сильное падение в цене, падение их ликвидности

3) технологии фондового рынка делают инвестиции в акции доступными широкому кругу инвесторов

3) инвестирование в акции — это дополнительные расходы (брокеры, управляющие)

4) инвесторы, хорошо разбирающиеся в работе механизмов фондового рынка, могут осуществлять спекулятивные инвестиции в акции с большой точностью

4) изменение стоимости акций напрямую зависит от политических факторов, их сложно предугадать

5) инвестиции в акции предполагают сразу два способа дохода: дивиденды и спекулятивный доход

5) инвесторы, которые владеют небольшим пакетом акций компании не могут воздействовать на направления деятельности компании и распределение прибыли

6) крупные инвесторы, владеющие большим пакетом акций, имеют право принимать участие в собраниях акционеров, а также влиять своим голосом на возможные пути развития компании, исходя из своих интересов

6) владельцы простых акций могут не получить дивиденды по ним, если компания не получит прибыли или примет решение не выплачивать их, а направит на развитие компании

7) вкладывать средства в акции может владелец небольшого капитала

7) при отсутствии информации и навыков спекулятивные операции на фондовом рынке могут привести к убытку

доступность: акции можно легко покупать и продавать

доступность: акции можно легко покупать и продавать

вкладывать средства в акции одного предприятия рискованно, нужно формировать инвестиционный портфель

вкладывать средства в акции одного предприятия рискованно, нужно формировать инвестиционный портфель

9) формирование инвестиционного портфеля

9) брокерам, вне зависимости от того получила компания прибыль, либо убыток от операций на рынке, надо уплачивать комиссию

Опытные инвесторы всегда наполняют собственный инвестиционный портфель активами различного уровня доходности и риска с целью диверсификации, что позволяет снизить неблагоприятный эффект и возможные убытки [3].

Для инвестора приобретение акций сопряжено со следующими положительными и отрицательными эффектами (таблица 3).

Последствия инвестиций вакции [6]

Преимущества

Недостатки

Приобретение части имущества компании

Расходы по уплате налога с прибыли, полученной в форме дивидендов

Возможность дополнительного дохода от владения акциями в виде дивидендов

Требуются специфические знания

Возможность высоких доходов при увеличении стоимости акций

Риски, связанные с обесцениванием акций

Приобретение права управления компанией и контроля над ее деятельностью

Ограниченность права управления и контроля над компанией

Эти последствия инвестиционной операции также оказывают влияние на формирование цены акций, на ее изменение и на дивиденды по ценным бумагам.

Таким образом, акция — это ценная бумага, является долевой собственностью в корпорации. Каждая из акций обозначает право собственности владельцев акций и право на получение соответствующей части дохода компании. Преимущества акций как инструмента инвестирования включают: приобретение части имущества компании, возможность дополнительного дохода от владения акциями в виде дивидендов, приобретение права управления компанией и контроля над ее деятельностью, а также возможность высоких доходов при увеличении стоимости акций.

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ (в ред. 27.12.2018)

- Федеральный закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ (в ред. 27.12.2018)

- Антоневская Е. Ю., Солтык А. К. Инвестиции в акции: риски, доходность, влияние ценового фактора//В сборнике: XXV международные научные чтения (памяти А. Н. Колмогорова). Сборник статей Международной научно-практической конференции. — 2018. — С. 23–28.

- Гибсон, Р. Формирование инвестиционного портфеля: Управление финансовыми рисками/Р. Гибсон. -М.: Альпина Паблишер, 2016. — 276 с.

- Дьякова С. С. Инвестиционные характеристики привлекательности акций для частного инвестора//В сборнике: современные технологии: актуальные вопросы, достижения и инновации. Сборник статей XIII Международной научно-практической конференции: в 2 частях. — 2018. — С. 34–36

- Килячков А. А., Чалдаева Л. А. Рынок ценных бумаг: Учебник, 3-е издание. -М.: Юрайт, 2015. -857 с.

- Ковалева В. Д. Учёт и аудит операций с ценными бумагами в соответствии с РСБУ и МСФО. Учебное пособие. — Саратов: Вузовское образование, 2018. — 300 с. (С.73).

- Николаева И. П. Рынок ценных бумаг / Николаева И. П. — М.: Дашков и К, 2018. — 256 с. (С.100)

- Томерян А. Г., Култаева И. В. Основы инвестирования в акции//В сборнике: Экономическая наука сегодня: теория и практика Сборник материалов X Международной научно-практической конференции. Редколлегия: О. Н. Широков [и др.].– 2018. — С. 120–123.

- Чиркунова Е. К., Курносова Е. А. Теория и практика рынка ценных бумаг. Учебное пособие. — Самара: Самарский университет, 2018. — 104 с.

- Голубые фишки ММВБ [Электронный ресурс]. — Режим доступа: https://investfuture.ru/edu/articles/golubye-fishki-rossijskogo-rynka-v-2018-godu (дата обращения 26.10.2019)

- Что такое акция? Виды, типы и типы акций компаний [Электронный ресурс]. — Режим доступа: http://mrates.ru/chto-takoe-akciya-vidy-tipy-i-riski-akcij-kompanij/ (дата обращения 26.10.2019)

Основные термины (генерируются автоматически): акция, инструмент инвестирования, вид дивидендов, акционерное общество, компания, недостаток акций, фондовый рынок, акция роста, дополнительный доход, ценная бумага.

Ключевые слова

Похожие статьи

Оценка инвестиций в ценные бумаги на фондовом рынке

Акция — это ценная бумага, выпускаемая акционерным обществом и закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества.

Методология формирования инвестиционных среднесрочных.

Неоптимальность инвестирования в «дивидендные акции» на длительный срок исключительно с целью получения дивидендов на отечественном биржевом рынке обусловлена тем, что при использовании подобного подхода к формированию инвестиционного портфеля инвестор.

Инструменты личного инвестирования | Статья в журнале.

Акция — эмиссионная ценная бумага, закрепляющая права ее владельца

И дополнительно каждый год получать инвестиционный доход от финансовых продуктов

Ключевые слова: риск, инвестирование, рынок ценных бумаг, портфель ценных бумаг, инвестиционный риск.

Инвестиционные характеристики акции и факторы, влияющие на.

В данной статье определены основные инвестиционные качества ценных бумаг, представлены основные виды рисков при инвестировании в акции и выявлены факторы, влияющие на инвестиционную привлекательность акций.

Особенности акции как ценной бумаги | Статья в журнале.

Акция как корпоративная ценная бумага Шевченко Г. Н. Акция как корпоративная ценная

акция, акционерное общество, обязанности акционера, корпоративный контроль, членство в

Конвертация акций при слияниях и поглощениях компаний. При этом ценные бумаги.

ПИФы: преимущества и недостатки с точки зрения частного.

Доход при инвестировании в ПИФы складывается за счет прироста стоимости паев, которые Вы приобрели.

Прежде всего, развитие рынка ПИФов стимулирует рост финансовых рынков в стране за счет аккумуляции и инвестирования значительных объемов финансовых ресурсов.

Ценные бумаги | Статья в журнале «Молодой ученый»

Привилегированные же акции предоставляют владельцу право получения регулярного стабильного дивиденда, размер которого зафиксирован в уставе любой компании, а также первоочередное право получения дивидендов, ликвидационной стоимости компании и др.

Акция — это ценная бумага, выпускаемая акционерным.

Акции – это актив, инвестирование в который может принести доход в виде дивиденда. Дивиденд может быть получен по разным видам акций, однако с разной степенью вероятности. В приоритетах инвестирования должно быть зафиксировано такое направление движения.

Проблемы инвестирования на фондовом рынке России

Ключевые слова:акция, волатильность, инвестиционный портфель, портфельная теория, фондовый рынок. Российский фондовый рынок представляет собой один из развивающихся рынков. Отсутствие достаточной ликвидности является основной проблемой при создании.

Источник https://www.vbr.ru/investicii/help/investicii/cto-takoe-akcii-i-kak-v-nih-investirovat/

Источник https://journal.open-broker.ru/investments/kak-investirovat-v-akcii/

Источник https://moluch.ru/archive/282/63448/