Лизинговые операции банков

Современный уровень российской экономики свидетельствует о том, что Россия нуждается во внедрении новых технологий практически во всех отраслях экономики. Производство, не способное приспосабливаться к запросам реальных условий, обречено на банкротство.

Лизинг является одним из наиболее прогрессивных методов, который используется для финансирования производства. Благодаря его развитию, предприятия получают доступ к необходимой современной технике. Основные фонды многих российских предприятий устарели и не могут работать в полную силу, обеспечивая стабильный экономический рост организации. Лизинг может сыграть в данной ситуации ключевую роль, а именно способствовать переоснащению средств труда, участвующих неоднократно в производственном процессе промышленных предприятий.

Лизинг способен оказать положительное влияние на стимулирование инвестиционного спроса и в целом на экономику страны. Повышение технической оснащённости в структурообразующих отраслях, способствует развитию инноваций и в итоге приводит к преодолению сложившихся диспропорций в современной экономике. Кроме того, активное использование услуг лизинга, позволяет предприятиям увеличить предложение и ассортимент предоставляемых товаров и услуг.

Сегодня на многих предприятиях необходимость обновления оборудования обусловлена высоким износом оборудования, моральным и физическим устареванием. Для малого бизнеса лизинг является важным инструментом обновления основных фондов ввиду отсутствия больших средств на приобретение дорогостоящего оборудования.

Актуальность работы обусловлена тем, что лизинговый механизм достаточно многогранен и способствует достижению целей не только участников лизинговой сделки, но и экономики страны в целом.

Объектом исследования является дочерняя компания ПАО «Сбербанк России» — АО «Сбербанк Лизинг».

Предмет исследования — особенности проведения лизинговых операций, проводимых АО «Сбербанк Лизинг».

Цель курсовой работы — провести анализ лизинговых операций коммерческого банка и предложить направления их совершенствования.

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить понятие, сущность, виды лизинговых операций;

- проанализировать лизинговую инфраструктуру АО «Сбербанк Лизинг»;

- осуществить оценку эффективности лизинговых сделок банка;

- предложить меры по совершенствованию финансового проектирования лизинговой деятельности в АО «Сбербанк Лизинг»;

Методами исследования являются проведение теоретического анализа, построение экономико-статистических моделей, экспертный метод, сравнение, индукция и дедукция.

При написании работы были использованы нормативно-законодательная база, учебные пособия отечественных и зарубежных специалистов, статьи из периодических изданий. Информационную базу исследования составили статистические материалы информационно-статистических агентств.

Глава 1. Сущность и виды лизинга

1.1 Понятие лизинга и лизинговых операций

В мировой практике термин «лизинг» используется для обозначения различного рода сделок, основанных на аренде товаров длительного ползования. В зависимости от срока, на который заключается договор аренды, различают три вида арендных операций:

- краткосрочная аренда (рентинг) — на срок от одного дня до одного года;

- среднесрочная аренда (хайринг) — от одного года до трех лет;

- долгосрочная аренда (лизинг) — от трех до 20 лет и более.

Поэтому под лизингом понимают долгосрочную аренду машин и оборудования или договор аренды машин и оборудования, купленных арендодателем для арендатора с целью их производственного использования, при сохранении права собственности на них за арендодателем на весь срок договора.

Кроме того, лизинг можно рассматривать как специфическую форму финансирования вложений в основные фонды при посредничестве специализированной (лизинговой) компании, которая приобретает для третьего лица имущество и отдает ему в аренду на долгосрочный период. Таким образом, КБ фактически кредитует арендатора. Поэтому лизинг иногда называют “кредит-аренда”.

В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге собственность на предмет аренды сохраняется за арендодателем, а лизингополучатель приобретает лишь его во временное пользование. По истечении срока лизингового договора лизингополучатель может приобрести объект сделки по согласованной цене, продлить лизинговый договор или вернуть оборудование владельцу по истечении срока договора.

Также лизинг отличается от аренды:

-

-

- В отличии от арендатора лизингополучатель оплачивает страховку имущества, его техобслуживание, возмещает потерю собственнику в случае гибели или порчи имущества;

- В случае выявления дефекта в объекте лизинговой сделки лизингополучатель предъявляет не лизингодателю, а поставщику оборудования. В связи с этим на срок лизинговой сделки параллельно предусматривается гарантия поставщика по техническому обслуживанию оборудования.

С экономической точки зрения лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При кредите в основные фонды заемщик вносит в установленные сроки платежи в погашение долга. При этом банк для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения ссуды.

При лизинге арендатор становится владельцем взятого в аренду имущества только по истечении срока договора и выплаты им полной стоимости арендованного имущества. Однако такое сходство характерно лишь для финансового лизинга. Для другого вида лизинга — оперативного — наблюдается большее сходство с классической арендой оборудования.

По своей юридической форме лизинговая сделка является своеобразным видом долгосрочной аренды инвестиционных ценностей. Четкое определение лизинговой операции имеет важное практическое значение, так как при несоблюдении установленных законом правил ее оформления она не может быть признана лизинговой сделкой, что чревато для участников операции рядом неблагоприятных финансовых последствий.

Причиной широкого распространения лизинга является ряд его преимуществ перед обычной ссудой:

-

- Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно около 15% стоимости покупки оплачивать из собственных средств. При лизинге контракт заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору либо позже.

- Мелким и средним предприятиям проще получить контракт по лизингу, чем ссуду. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий, так как предполагается, что обеспечением сделки является само оборудование. При невыполнении арендатором своих обязательств КБ сразу же забирает свое имущество.

- Лизинговое соглашение более гибко, чем ссуда, поскольку предоставляет возможность выработать удобную для покупателя схему финансирования. Ссуда всегда предполагает ограниченные сроки и размеры погашения. Лизинговые платежи по договоренности сторон могут быть ежемесячными, ежеквартальными и т.д., а суммы платежей — отличаться друг от друга.

Ставка может быть фиксированной и плавающей. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг, или может быть прокомпенсировано встречной услугой, что позволяет предприятиям без резкого финансового напряжения обновлять производственные фонды. Арендная плата относится на издержки производства и снижает у лизингополучателя налогооблагаемую прибыль.

-

- Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постепенного обновления своего парка оборудования.

- Достаточно простой учет арендуемого имущества. Основными принципами Евролиза по учету лизинговых операций является опубликование арендатором своих финансовых обязательств, вытекающих из лизинговых отношений, и проведение учета и амортизации лизингуемого имущества по балансу предприятия. Цифровая информация по обязательствам на дату составления баланса может быть представлена в форме приложения к балансу. При этом следует отобразить: сумму арендных платежей в данном финансовом году; общую сумму арендных платежей за период контракта и их текущую стоимость на дату составления баланса.

Во многих странах законодательство устанавливает для предприятий обязательное соотношение собственного и заемного капиталов. Так как имущество по лизинговому соглашению учитывается по балансу арендодателя, то арендатор может расширить свои производственные мощности, не затронув этого соотношения.

-

- Платежи по лизингу ведутся из суммы прибыли от используемого оборудования и не подлежат налогообложения, так как являются арендной платой. Банк может изменять размер взносов, чтобы улучшить использование финансовых ресурсов арендатора. Сумма платежей по лизингу фиксируется при подписании договора и не зависит от колебаний валютного курса и изменений банковского процента по долгосрочному кредитованию.

- При международных лизинговых операциях арендатор получает налоговые льготы страны арендодателя, что проявляется в снижении выплат, а также дополнительные услуги (в основном при оперативном лизинге) арендодателя или его представителей (техническое обслуживание и ремонт арендуемого оборудования, консультации по его эксплуатации, передача ноу-хау, поставка запчастей и пр.).

- Международный Валютный Фонд не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т.е. существует возможность превысить лимиты кредитной задолженности, устанавливаемой Фондом по отдельным странам.

Но лизинговым операциям присущи и недостатки:

-

- арендатор не выигрывает на повышении остаточной стоимости оборудования (в частности из-за инфляции);

- если это финансовый лизинг, а научно-технический прогресс делает изделие устаревшим, тем не менее, арендные платежи не прекращаются до конца контракта;

- сложность организации;

- стоимость лизинга больше ссуды, но нельзя забывать, что риск устаревшего оборудования ложится на арендодателя, а потому он берет большую комиссию для компенсации.

Стоимость лизинга может быть ниже или равна стоимости ссуды только при наличии налоговых льгот.

Лизинг может быть построен на налоговой и неналоговой основе. Неналоговый лизинг — это примерно то же, что и обычная ссуда, хотя какие- то другие аспекты могут сделать эту операцию более привлекательной по сравнению с традиционным займом. Лизинг на налоговой основе, который составляет большую часть лизингового бизнеса, предоставляет арендатору дополнительные выгоды через более низкую процентную ставку, чем при обычном займе.

Поскольку право собственности остается за арендодателем, то он имеет возможность частично компенсировать стоимость его приобретения через свой налоговый лист с помощью льгот по амортизации, инвестиционных льгот и затем поделить эти преимущества с арендатором через более низкие арендные платежи. Часто предприятия с низким уровнем доходов не могут воспользоваться своими налоговыми льготами и, арендуя имущество, передают эти льготы арендодателю, который в свою очередь снижает за это процентную ставку.

Лизинг на налоговой основе требует от арендодателя довольно большого уровня налогооблагаемой прибыли, как и финансовых ресурсов. Поэтому многие арендодатели являются специализированными компаниями-филиалами других банков и банковских групп и крупных корпораций типа “Форд Мотор Кредит”, “Шелл лизинг”, ИБМ, “Крайслер Файнэншл” и др.

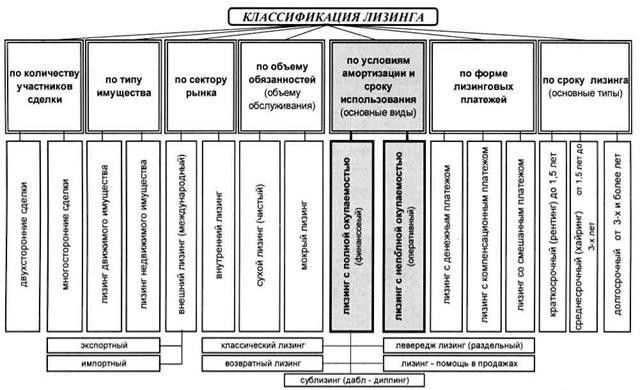

Лизинг можно классифицировать по количеству участников сделки; типу имущества; сектору рынка; форме лизинговых платежей; объему обслуживания; сроку использования имущества и связанных с ним условий амортизации.

В зависимости от количества участников (субъектов) сделки различают:

-

- двухсторонние лизинговые сделки (прямой лизинг), при которых поставщик имущества и лизингодатель выступают в одном лице;

- многосторонние лизинговые сделки, при которых имущество в лизинг сдает не поставщик, а финансовый посредник, в качестве которого выступает КБ. Классическим вариантом этого вида сделки является трехсторонняя (поставщик — лизингодатель -лизингополучатель).

По типу имущества различают:

-

- лизинг движимого имущества (рабочие машины и оборудование для различных отраслей промышленности, средства вычислительной и оргтехники, транспортные средства и т.п.);

- лизинг недвижимого имущества (производственные здания и сооружения).

В зависимости от сектора рынка, где проводятся лизинговые операции, выделяют:

-

- внутренний лизинг, при котором все участники сделки представляют одну страну;

- международный лизинг, при котором лизингодатель и лизингополучатель находятся в разных странах. Продавец имущества может находиться в одной из этих стран или в другом государстве.

В свою очередь международный лизинг может быть:

- экспортным;

- импортным.

Рисунок 1 Классификация лизинговых сделок

В зависимости от формы лизинговых платежей различают: лизинг с денежным платежом, при котором выплаты производятся в денежной форме;

-

- лизинг с компенсационным платежом (или так называемый компенсационный лизинг), при котором лизингополучатель рассчитывается с лизингодателем товарами, как правило, произведенными на арендуемом имуществе, или путем оказания встречных услуг;

- лизинг со смешанным платежом, при котором часть платежа поступает в денежной форме, а другая в виде товаров или услуг.

По объекту обслуживания передаваемого имущества лизинг подразделяется на:

Чистый (сухой) лизинг — это отношения, при которых все обслуживание имущества берет на себя лизингополучатель. Поэтому в данном случае расходы по обслуживанию оборудования не включаются в лизинговые платежи.

Мокрый лизинг предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции, за которые несет ответственность лизингодатель. Кроме этих услуг, по желанию лизингополучателя лизингодатель может взять на себя обязанности по подготовке квалифицированного персонала, маркетинга, поставке сырья и др. [26, с. 112]

Основными видами лизинга, признанными во всем мире, являются:

- финансовый лизинг;

- операционный лизинг. У нас в стране больше известен под названием оперативный лизинг.

Основными критериями для такого разграничения служат срок использования оборудования, связанные с ним условия амортизации (срок окупаемости), и механизм распределения рисков, связанных со случайной гибелью или порчей переданного в лизинг имущества.

Оперативный (операционный) лизинг характеризуется тем, что срок договора лизинга существенно короче, чем нормативный срок службы имущества, и лизинговые платежи не покрывают полной стоимости имущества. Поэтому лизингодатель вынужден его сдавать во временное пользование несколько раз, и для него возрастает риск по возмещению остаточной стоимости объекта лизинга при отсутствии спроса на него. В связи с этим при всех прочих равных условиях размеры лизинговых платежей при оперативном лизинге гораздо выше, чем в финансовом лизинге.

Финансовый лизинг представляет собой операцию по специальному приобретению имущества в собственность с последующей сдачей его во временное владение и пользование на срок, приближающийся по продолжительности к сроку эксплуатации и амортизации всей или большей части стоимости имущества. В течение срока договора лизингодатель за счет лизинговых платежей возвращает себе всю стоимость имущества и получает прибыль от лизинговой сделки.

Быстрый рост лизинговых операций объясняется наличием ряда преимуществ. Преимуществами лизингополучателя являются:

- финансирование сделки по фиксированным ставкам;

- возможность расширения производства и наладка оборудования без крупных затрат и привлечения заемных средств;

- затраты на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства на другие цели;

- защита от устаревания (морального износа) – лизинг способствует быстрой замене старого оборудования на более современное, сокращает риск морального износа;

- не привлекается заемный капитал; в балансе поддерживается оптимальное соотношение собственного и заемного капитала;

- арендные платежи увязаны с прибыльностью использования полученной по лизингу техники;

- техническое обслуживание и ремонт может взять на себя арендодатель;

- возможность обновлять оборудование без значительных затрат;

- налоговые льготы и инвестиционные стимулы;

- приобретение оборудования по окончании договора;

- при оперативном лизинге риск гибели оборудования лежит на арендодателе;

- высокая гибкость, лизинг позволяет оперативно реагировать на рыночные изменения;

- лизинговые платежи не включаются в показатель внешней задолженности страны.

К преимуществам лизингодателя (банка) при лизинговой сделке относят:

- расширение сферы приложения банковского капитала;

- относительно меньший риск, чем предоставление банковских ссуд;

- налоговые льготы;

- возможность установления более тесных контактов с производителями оборудования, что создает дополнительные условия для делового сотрудничества.

1.2. Объекты и субъекты лизинга

Основу лизинговой сделки составляют:

-

- объект сделки;

- субъекты сделки (стороны лизингового договора);

- срок лизингового договора;

- лизинговые платежи;

- услуги, предоставляемые по лизингу.

Объектом лизинга может быть любое движимое и недвижимое имущество, относящееся по действующей классификации к основным средствам, кроме имущества, запрещенного к свободному обращению на рынке. В зависимости от объекта лизинга различают лизинг оборудования и лизинг недвижимого имущества.

В силу высокой стоимости, сложности осуществления, большого срока подготовки лизинг недвижимого имущества вряд ли найдет широкое применение в нашей стране.

В первую очередь интересен лизинг оборудования. Это подтверждается и зарубежной практикой, где на долю лизинга оборудования приходится основная часть всех лизинговых платежей.

Субъектами лизинга являются:

-

- собственник имущества (лизингодатель) — лицо, которое специально приобретает имущество для сдачи его во временное пользование;

- пользователь имущества (лизингополучатель) — лицо, получающее имущество во временное пользование;

- продавец имущества — лицо, продающее имущество, являющееся объектом лизинга.

Лизингодателем может быть юридическое лицо, осуществляющее лизинговую деятельность, т. е. передачу в лизинг по договору специально приобретенного для этого имущества, или гражданин, занимающийся предпринимательской деятельностью, не имеющими образования юридического лица и зарегистрированный в качестве индивидуального предпринимателя.

В качестве юридического лица могут выступать:

-

- банки и другие кредитные учреждения, в уставе которых предусмотрена лизинговая деятельность (согласно закону «О банках и банковской деятельности в РФ»);

- лизинговые компании — финансовые, специализирующиеся только на финансировании сделки (оплате имущества), или универсальные, оказывающие не только финансовые, но и другие виды услуг, связанные с реализацией лизинговых операций, например техническое обслуживание, обучение, консультации и т. п.;

- любая фирма, в учредительных документах которой предусмотрена лизинговая деятельность, имеющая достаточное количество финансовых средств.

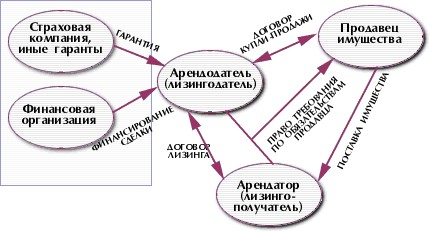

Субъектами лизинговой сделки являются стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно подразделить на прямых участников и косвенных.

К прямым участникам лизинговой сделки относятся: лизинговые фирмы или компании; производственные (промышленные и сельскохозяйственные), торговые и транспортные предприятия и население (лизингополучатели или арендаторы); поставщики объектов сделки – производственные (промышленные) и торговые компании.

Косвенными участниками лизинговой сделки являются: коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок; страховые компании; брокерские и другие посреднические фирмы.

Лизинговыми называют все фирмы, осуществляющие арендные отношения независимо от вида аренды. По характеру своей деятельности они подразделяются на узкоспециализированные и универсальные.

Узкоспециализированные компании обычно имеют дело с одним видом товара (легковые автомобили, контейнеры) или с товарами одной группы стандартных видов (строительное оборудование, оборудование для текстильных предприятий). Обычно эти фирмы располагают собственным парком машин или запасом оборудования и предоставляют их потребителю (арендатору) по первому требованию клиента. Лизинговые компании могут сами осуществлять техническое обслуживание и следить за поддержанием его в нормальном эксплуатационном состоянии.

Универсальные лизинговые фирмы передают в аренду самые разнообразные виды машин и оборудования. Они предоставляют арендатору право выбора поставщика необходимого ему оборудования, размещения заказа и приемки объекта сделки. Техническое обслуживание и ремонт предмета аренды осуществляет или поставщик или сам лизингополучатель. Лизингодатель, таким образом, выполняет фактически функцию учреждения, организующего финансирование сделки.

Права и обязанности участников договора лизинга регулируются нормами гражданского законодательства и федеральным законом.

Рисунок 2. Схема отношений участников договора лизинга

Лизинг служит эффективным средством увеличения производственных мощностей предприятия и реализации продукции производства, поэтому государственная политика направлена на поощрение и расширение лизинговых операций.

Лизинг как сложное, социально-экономическое явление выполняет важнейшие функции по формированию многоукладной экономики и активизации производственной деятельности:

— Финансовая функция — выражается в освобождении товаропроизводителя от единовременной оплаты полной стоимости необходимых средств производства.

— Производственная функция — заключается в оперативном решении производственных задач путем временного использования, а не покупки дорогостоящих и морально стареющих средств производства.

— Функция сбыта — расширение круга потребителей и завоевание новых рынков сбыта.

— Функция получения налоговых и амортизационных льгот.

Лизинговая форма предпринимательства основывается на системе принципов, которые необходимо учитывать в практической деятельности (рис. 3)

Рисунок 3 Основные принципы лизинговых отношений

Рассмотрим наиболее важные принципы.

Возвратность имущества. Данный принцип выражает необходимость возврата полученных от кредитора финансовых ресурсов своевременно, после того как завершается их использование заемщиком. Этот принцип находит свое практическое выражение в погашении ссуды путем перечисления необходимой суммы денежных средств со счета заемщика на средства кредитной организации предоставившей кредит (кредитора).

Срочность кредита. Данный принцип отражает необходимость возврата заемных средств не в любое приемлемое для заемщика время, а в срок, который был определен кредитором и был зафиксирован в кредитном договоре, либо в заменяющем его документе.

Платность кредита. Ссудный процент. Данный принцип отражает необходимость не только прямого и полного возврата заемщиком кредитору кредитных ресурсов, но и оплату права на их использование. Экономическая сущность такой платы за кредит отражается в распределении полученной за счет использования заемных ресурсов прибыли между заемщиком и кредитором.

Глава 2. Анализ лизинговых операций АО «Сбербанк Лизинг»

2.1. Виды и основные этапы лизинговых операций АО «Сбербанк Лизинг»

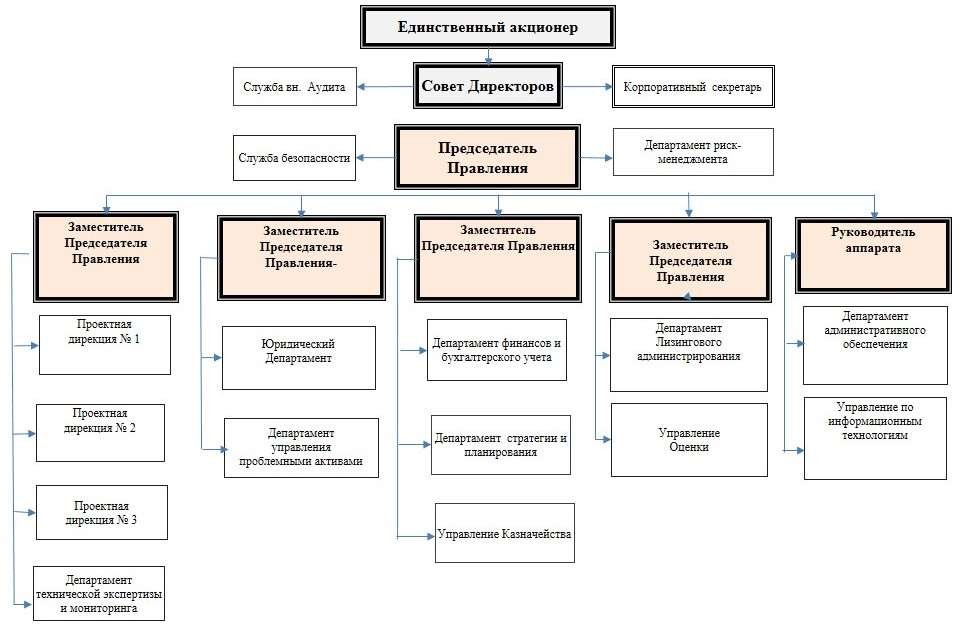

Акционерное общество «Сбербанк Лизинг» (АО «Сбербанк Лизинг») — одна из крупнейших российских лизинговых компаний. Единственным акционером компании является ПАО Сбербанк. Компания входит в ТОП 3 лизинговых компаний страны по версии РА «Эксперт». Региональная сеть АО «Сбербанк Лизинг» насчитывает более 55 филиалов в крупнейших городах России.

Сбербанк Лизинг финансирует проекты в реальном секторе экономики с целью содействия обновлению, модернизации и расширению основных фондов российских предприятий. Клиентами компании являются предприятия крупного, среднего и малого бизнеса.

Структура АО Сбербанк Лизинг оптимизирована, сформирована вертикаль CIB в регионах, выделены вертикали по кредитованию, финансированию недвижимости и мониторингу кредитных операций, главным преимуществом данной структуры является контроль над реализацией проектов в соответствие со стандартами Сбербанка. Организационная структура АО Сбербанк лизинг представлена на рисунке 4.

Рисунок 4. – Организационная структура АО «Сбербанк Лизинг»

Органами общества являются: Общее собрание акционеров; Совет директоров; коллегиальный исполнительный орган (Правление); единоличный исполнительный орган (Генеральный директор) Общества. Органом контроля за финансово-хозяйственной деятельностью Общества является ревизионная комиссия Общества.

Таблица 1

Динамика результатов деятельности АО Сбербанк Лизинг

Показатель

Значение показателя, тыс. руб.

Изменение показателя

Средне — годовая величина, тыс. руб.

2017 г.

2018 г.

2019 г.

тыс. руб. (гр.4 — гр.2)

± % ((4-2)

: 2)

1

2

3

4

5

6

7

2. Расходы по обычным видам деятельности

3. Прибыль (убыток) от продаж (1-2)

4. Прочие доходы и расходы, кроме процентов к уплате

(прибыль до уплаты процентов и налогов) (3+4)

6. Проценты к уплате

7. Изменение налоговых активов и обязательств, налог на

прибыль и прочее

8. Чистая прибыль (убыток) (5- 6+7)

Справочно: Совокупный финансовый результат периода

За 2019 год годовая выручка составила 54 444 571 тыс. руб. За весь анализируемый период рост выручки составил 17 031 159 тыс. руб.

Прибыль от продаж за последний год составила 17 843 338 тыс. руб. За весь анализируемый период финансовый результат от продаж вырос на 5 348 055 тыс. руб., или на 42,8%.

Изучая расходы по обычным видам деятельности, следует отметить, что организация учитывала общехозяйственные (управленческие) расходы в качестве условно-постоянных, относя их по итогам отчетного периода на счет реализации.

По состоянию на 31 декабря 2019 года чистые активы организации значительно (в 46,3 раза) превышают уставный капитал. Такое соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов по размеру чистых активов организации. Кроме того, определяя текущее состояние индикатора, необходимо отметить увеличение чистых активов на 115,8% за весь рассматриваемый период. Превышение чистых активов над уставным капиталом и в то же время их увеличение за период свидетельствует о хорошем финансовом положении организации на этой основе.

Сегодня Сбербанк Лизинг — это ориентированная на клиента и динамично развивающаяся лизинговая компания с развитой региональной сетью, предлагающая своим клиентам лучшие решения, основанные на специфике отрасли. Компания работает с представителями крупного, среднего, малого и микробизнеса. Благодаря обширному портфелю продуктов и упрощенному процессу взаимодействия с клиентами все больше и больше организаций выбирают Сбербанк Лизинг в качестве надежного партнера для развития своего бизнеса. Внедряя инновационные технологии, Сбербанк Лизинг стал первой лизинговой компанией, которая предоставила возможность подписывать договоры в электронном виде, реализовала функции трехстороннего подписания, а также запустила собственную мобильную платформу с удобным лизинговым «калькулятором», доступом к офису клиента и информация о новых продуктах.

Реализация проектов в государственном секторе — одно из ключевых направлений АО «Сбербанк Лизинг», имеющее социальную значимость и улучшающее инфраструктуру регионов, лизинг зарекомендовал себя как удобный и эффективный инструмент для решения социальных задач города.

В 2019 году в компании Сбербанк Лизинг по специальным программам можно приобрести следующие виды автомобильного транспорта:

- легковые автомобили для перевозки не более 8 пассажиров или грузов массой до 800 кг;

- коммерческие автомобили, к которым относятся легковые авто различных марок, грузовой автотранспорт с максимальной массой до 5 т, фургоны, автобусы, пикапы, микроавтобусы и так далее;

- грузовые автомобили общего или специального назначения: тягачи, изотермические фургоны, самосвалы и так далее, при условии максимальной массы до 7 т, но не более 41 т для трехосных авто, 50 т для четырех осей. Отдельные требования по массе так же предъявляются к прицепам и полуприцепам. Их масса должна быть в пределах 5 – 50 т;

- специальная техника, к которой относится техника строительного назначения (экскаваторы, погрузчики и так далее), техника для дорожных хозяйств (катки, бульдозеры и так далее с разрешенной максимальной массой до 35 т), техника для ведения сельскохозяйственной деятельности (трактора, комбайны и так далее), а так же техника для склада (погрузчики разных видов).

Условия приобретения различных видов техники представлены в таблице 2.

Таблица 2

Условия приобретения различных видов техники

Условия

Легковой автотранспо рт

Коммерчески й

автотранспорт

Грузовой автотранспо рт

Техника специально го

назначения

Максимальная сумма лизинговой

Минимальный размер авансового платежа, % от стоимости транспортного средства

- 15% для автомашин, произведенны х за

- 20% для машин, произведены

Срок финансирован ия

Российский рубль, Euro,

и доступных платежей

8 часов – 2 рабочих дня

На выбор, при условии, что лизингополучателем не является индивидуальный предприниматель

ОСАГО и КАСКО за счет средств лизингополучателя, оформленные в компании, одобренной лизингодателем

Кроме стандартных программ клиенты компании Сбербанк Лизинг могут воспользоваться:

-

- льготной программой с государственным субсидированием. Суть данной программы заключается в том, что за счет государства оплачивается 10% стоимости авто при внесении первоначального взноса, что соответственно позволяет приобрести новый автомобиль по сниженной стоимости;

- программами, предлагаемыми партерами Сбербанка и являющимися официальными дилерами определенных марок автомашин. Каждая программа имеет свои условия и действует только определенный период времени. Поэтому о наличии той или иной программы рекомендуется предварительно уточнить у лизингодателя.

С весны 2019 года по спецпрограммам можно приобрести автомобили Volkswagen Jetta, Лада Веста, KIA LEASING, Газель Некст, УАЗ Профи и т. д.

Чтобы приобрести автомобиль во временное пользование с возможностью дальнейшего выкупа к лизингополучателю предъявляются определенные требования:

- юридическое лицо должно быть организовано (реорганизовано) более 1 года;

- предприятие должно быть зарегистрировано в налоговой службе региона нахождения;

- деятельность предприятия является безубыточной;

- отсутствуют задолженности по налогам и иным платежам, перечисляемым в бюджет государства;

- отсутствуют обязательства по иным видам кредитов;

- хорошая кредитная история.

Если лизингополучателем является индивидуальный предприниматель, то существует дополнительное требование – отсутствие невыплаченных кредитов у ИП, как у физического лица.

Чтобы оформить лизинговую сделку для малого бизнеса и иных организаций, кроме ИП, в лизинговую компанию предоставляется следующий пакет документов:

- свидетельство о регистрации компании (внесении соответствующей записи в ЕГРЮЛ);

- свидетельство, подтверждающее регистрацию в налоговых органах;

- копия устава организации со всеми внесенными и утвержденными изменениями;

- документ, которым подтверждает полномочия единоличного исполнительного органа (протокол акционеров, совета директоров, подтверждения полномочий руководителя для унитарных предприятий и так далее);

- доверенность, если оформлением лизингового соглашения занимается представитель руководителя компании;

- решение об одобрении лизинговой сделки (если решения о финансирования, в соответствии с уставом, принимаются коллегиально);

- копии паспортов директора компании, представителя, действующего по доверенности, ответственного за прием автомобильного транспорта лица, а так же лица, который уполномочен в компании заверять копии документов;

- бухгалтерская отчетность за последние 5 кварталов с отметкой о принятии в налоговой службе;

- спецификация на предмет лизинга;

- предварительное соглашение, подписанное руководителем компании.

Если лизингополучатетем является индивидуальный предприниматель, то для оформления сделки потребуются:

- свидетельства о регистрации и постановке на налоговый учет;

- налоговые декларации за 5 периодов, заверенные ИФНС;

- бухгалтерский баланс;

- справка о наличии банковских счетов;

- справка о наличии/отсутствии банковских кредитов;

- копия паспорта.

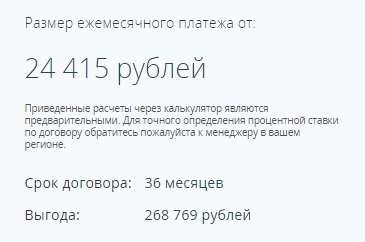

Первоначальная стадия заключения договора лизинга – это предварительный расчет платежей по предполагаемому соглашению, который требуется для определения личной экономической выгоды от сделки.

На официальном сайте компании Сбербанк Лизинг имеется онлайн калькулятор, который помогает провести расчеты самостоятельно.

Чтобы определить размер платежа в программе указываются:

- стоимость дивимого имущества, передаваемого в лизинг;

- предполагаемый размер авансового платежа, производимого за счет собственных средств лизингополучателя;

- срок действия договора лизинга;

- размер выкупной стоимости (при наличии).

Определение размера ежемесячного платежа за легковой автомобиль стоимостью 780 000 рублей представлен на рисунке 5.

Рисунок 5 – Расчёт стоимости лизинга через онлайн калькулятор на сайте АО Сбербанк Лизинг

Размер аванса, который готова выплатить компания составляет 20% или 156 000 рублей. Предполагаемый срок сделки – 36 месяцев. При этом остаточная стоимость составит 5% или 39 000 рублей.

При заданных параметрах размер ежемесячного лизингового платежа составит 24 415 рублей, а размер общей выгоды – 268 769 рублей.

Для получения более точного расчета, с учетом всех индивидуальных предложения и льготных программ, необходимо лично обратиться к сотруднику лизинговой компании.

Следующий шаг — подача заявки юридическим лицом. Выполнить операцию можно:

- лично в одном из офисов компании;

- онлайн на сайте лизинговой организации.

При личном посещении офиса заявка заполняется оператором на основании предоставленных документов.

При самостоятельной подаче заявки в режиме онлайн в специальной форме указываются:

- полное название юридического лица;

- форма собственности (ООО, ИП, ЗАО и так далее);

- ИНН организации;

- срок, в течение которого ведется деятельность компании;

- вид транспортного средства, который планируется получить по лизинговой программе;

- ФИО контактного лица, оформившего заявку. Именно с этим человеком впоследствии свяжется сотрудник лизинговой компании для уточнения информации и выдачи индивидуального предложения;

- контакты представителя (электронная почта, телефон);

- город, в котором запрашивается лизинг.

Следует помнить, что при подаче заявки пользователь интернет ресурса автоматически дает согласие на обработку личных данных.

Автострахование ОСАГО и КАСКО на весь период действия соглашения является обязательным условием при получении автомобильного транспорта в лизинг.Причем оба полиса оформляются лизингополучателем самостоятельно и за счет собственных средств.

Единственное условие – страховая компания должна быть выбрана из предлагаемого лизингодателем списка, с которым можно ознакомиться на сайте компании в разделе «Аккредитованные страховые компании».

В данный список включены: АО «АльфаСтрахование», ПАО СК «Росгосстрах», АО «СОГАЗ» и так далее.

Все финансовые операции предполагают определенный круг участников. При оформлении финансирования в компании Сбербанк Лизинг участниками сделки становятся:

-

- лизингодатель – компания «Сбербанк Лизинг», которая за счет собственных средств приобретает и передает во владение автомобильный транспорт;

- лизингополучатель – юридическое лицо (ИП), по запросу которого приобретается транспортное средство и который может использовать полученный автомобиль в течение всего срока действия лизингового соглашения. Еще одним условием сделки является своевременная и полная оплата лизинговых платежей, являющаяся основной обязанностью лизингополучателя;

- поставщик автомобиля, которым может являться официальный дилер завода – изготовителя или любая иная организация. Между поставщиком и лизингодателем заключается договор купли-продажи транспортного средства;

- страховая компания, с которой заключается страховой договор на лизинговое имущество.

Порядок оформления лизингового соглашения и приобретения необходимого в хозяйственной деятельности транспортного средства состоит из следующих этапов

-

- подача заявки в лизинговую компанию;

- получение персональное предложение, разработанное представителем лизингодателя (в соответствии с представленными документами, уровнем получаемого дохода и так далее);

- заключение лизингового договора, в ходе которого производится проверка всех существенных условий, реквизитов сторон договора, а так же оплата первоначального взноса в установленном размере;

- получение автомобиля. При получении транспортного средства составляется акт приема-передачи движимого имущества, в котором указываются идентификационные данные автомобиля и дата его принятия.

Далее лизингополучатель может использовать автомобиль в соответствии с предназначением, и обязан ежемесячно вносить лизинговые платежи установленного размера.

2.2. Анализ лизинговых операций, оценка их экономической эффективности

Проведем анализ структуры лизингового портфеля АО Сбербанк Лизинг, все данные опубликованы в официальном отчёте ПАО Сбербанк России.

Таблица 3

Анализ структуры лизингового портфеля АО Сбербанк Лизинг за

2017-2019 гг.

Виды лизинга

На 31.12.2017

г.

На 31.12.2018

г.

На 31.12.2019

г.

млн. руб.

млн. руб.

млн. руб.

Лизинг воздушных судов

Лизинг подвижного состава

Лизинг водного транспорта

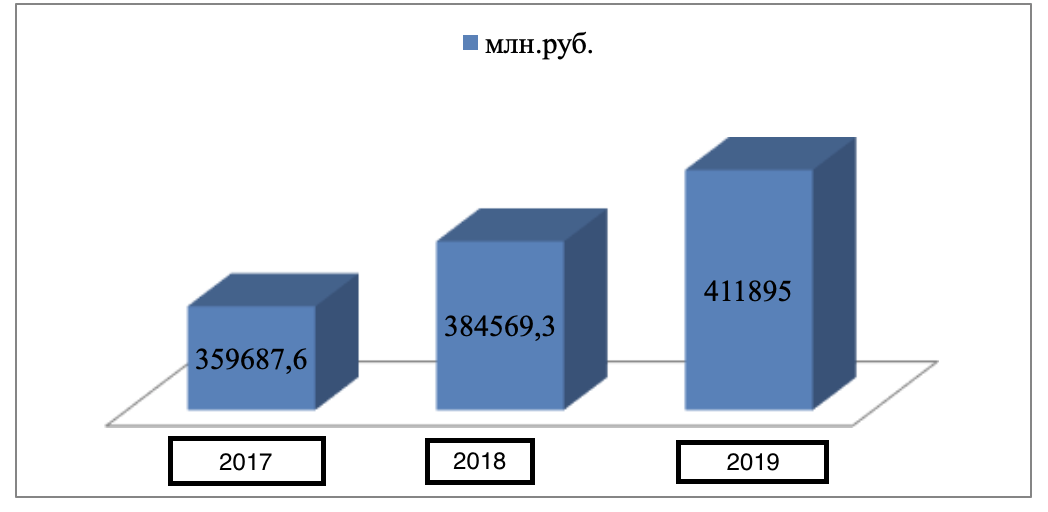

Данные таблицы 3 говорят о положительной динамике роста лизингового портфеля, сумма которого за 2019 год увеличилась на 27632,7 млн. руб., что на 7,1% больше чем за предыдущий период и на 14,51% больше, чем за 2017 г. Увеличение портфеля был обусловлен ростом лизинга на автотранспорт и лизинга воздушных судов.

Рисунок 6 -Динамика объема лизингового портфеля АО

«Сбербанк России» за 2017-2019 гг.

Ежегодно структура лизингового портфеля практически не меняется, максимальную долю в портфеле занимают лизинг автотранспорта, на него приходится 41,1 % в 2017 году, 43,9 % в 2018 году и 44,67% в 2019 году.

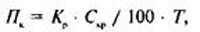

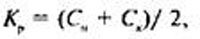

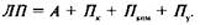

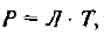

Аналогичным образом, увеличилась доля лизинга оборудования: в 2017 г. – 2,2%, в 2018 г. – 26,9%, в 2019 г. – 28,6%. Объем лизинговых операций для самолетов, подвижного состава, водного транспорта, недвижимости сокращается. Оценка эффективности лизинговых операций, проводимых АО «Сбербанк Лизинг», осуществляется с использованием специальных показателей. Прежде всего, следует отметить, что для оценки эффективности лизинговых операций анализируются затраты и выгоды, полученные лизинговым банком, осуществляющим лизинговую операцию. Расчет этих показателей покажет пример договора, заключенного между компанией и клиентом.

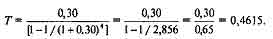

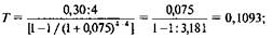

Таким образом, был заключен договор между сторонами лизинговой сделки, связанной с финансовым лизингом, и арендуемое оборудование отражается на балансе лизингодателя, и применяется линейный метод амортизации. Стоимость объекта лизинговой сделки составляет 77 780 тыс. руб.; ставка комиссии АО «Сбербанк Лизинг» — 3% от стоимости предмета лизинга на конец года, ставка кредита — 9%. Оборудование входит в 3-ю амортизационную группу со сроком службы оборудования от 3 до 5 лет.

Кроме того, договором лизинга предусматривается оплата арендатором аванса в размере 15,25% от стоимости предмета лизинга.

Осуществляем расчеты. Поскольку задана 3-я амортизационная группа, то примем норму амортизации 20% в год, исходя из того, что срок полезного использования составляет 5 лет. Стоимость объекта лизинга за вычетом первоначального аванса составляет: 77780 x 15,25 = 65915 рублей. В таблице 2.4 осуществлен расчет среднегодовой стоимости объекта лизинга.

Таблица 4

Расчет среднегодовой стоимости объекта лизинга на протяжении

срока лизинга

Годы

Стоимость имущества на начало года

Сумма

амортизационных отчислений

Стоимость имущества на конец года

Среднегодовая стоимость

имущества за период

65915 х 20 = 13183

Расчет лизинговых платежей осуществлен в таблице 5.

Таблица 5

Расчет суммы лизинговых платежей

Год

Аморти зацион ные

отчисле ния, руб.

Плата за кредит (9% от среднегод овой стоимости имуществ а), руб.

Комисси онное

Вознаграждение (3% от стоимост и на

конец

года), руб.

Выручка, руб.

НДС,

руб.

Лизингов ый платеж

Эффективность лизинговой сделки для АО «Сбербанк Лизинг» можно оценить с помощью показателей чистого приведенного дохода и внутренней ставки доходности инвестиционного проекта.

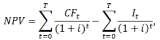

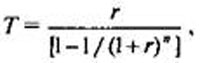

Общая формула расчета чистого приведенного дохода выглядит следующим образом:

где CFt – чистый доход по годам реализации проекта, It- сумма инвестиционных вложений, i— ставка дисконтирования.

Существуют различные методы, применяемые для расчета ставки дисконтирования. Данный показатель можно охарактеризовать как границу доходности между проектами, которые являются выгодными и невыгодными для инвестора. В рассматриваемом случае можно предположить, что минимально приемлемая для инвестора ставка доходности будет не меньше величины чистого спреда по кредитным операциям. Другими словами, мы должны осуществить расчет и сделать вывод, будут ли инвестиционные операции, связанные с вложением средств банка в имущество в виде объектов лизинга, более прибыльными, чем основная деятельность банковского учреждения, т.е. кредитно-депозитные операции.

Лизинговая инфраструктура банка обеспечивает юридическое сопровождение лизинговых сделок, которые включает в себя:

- консультирование по правовым вопросам;

- юридический анализ договоров лизинга (сравнение условий договоров конкурирующих лизинговых компаний);

- доработку договора лизинга под задачи клиента и т.д.

Условия договора лизинга делятся на существенные (предмет, платежи) и дополнительные (страхование, сублизинг). Под существенными условиями понимают условия, необходимые и достаточные для того, чтобы договор считался заключенным, а, следовательно, порождающим права и обязанности у сторон. Договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора.

Таким образом, в АО «Сбербанк Лизинг» сформирована достаточная инфраструктура, необходимая для результативного выполнения соответствующих операций.

2.3. Лизинговые операции как инструмент повышения конкурентоспособности коммерческого банка

Коммерческие банки осуществляют широкий круг операций и услуг. Концентрируя в себе основную часть кредитных ресурсов и выполняя широкий спектр банковских операций и финансовых услуг, банки активно влияют на развитие хозяйственных отношений и экономики в целом. При этом условия конкуренции на банковском рынке требуют освоения и внедрения в широкую практику операций, которые лишь незначительное время назад были нетрадиционными для банковского бизнеса. Одной из таких услуг и является лизинг.

Широкое распространение лизинга среди других банковских услуг объясняется множеством причин, среди которых целесообразно назвать:

- снижение уровня доходности традиционных банковских операций и услуг;

- увеличение конкуренции между банками и небанковскими финансово- кредитными учреждениями, а также между самими коммерческими банками; привлечение новых клиентов с целью расширения и совершенствования структуры ресурсной базы коммерческих банков;

- необходимость повышения качества обслуживания своих клиентов коммерческими банками;

- поиск новых клиентов и возобновление доверия населения к банковской системе в целом, как одна из проблем преодоления сложных последствий экономического кризиса;

- диверсификация банковских доходов, в частности путем увеличения в них доли непроцентных доходов, включая комиссионные доходы;

- необходимость повышения платежеспособности и ликвидности банка.

Таким образом, банки идут на внедрение лизинговых услуг, поскольку это позитивно сказывается на уровне их конкурентоспособности. Это достигается за счет того, что занимаясь лизинговой деятельностью, создавая в своей структуре лизинговые компании, коммерческие банки получают значительное число преимуществ, среди которых следует назвать: диверсификацию портфеля банковских услуг; выгодное вложение средств путем фактического кредитования прибыльных инвестиционных проектов; снижение кредитных рисков; расширение собственной конкурентоспособности; снижение потерь банка от растущих темпов инфляции; расширение собственной клиентской базы за счет привлечения тех клиентов.

Помимо вышеперечисленных преимуществ использования лизинговых операций, стоит отметить факторы, стимулирующие заинтересованность коммерческих банков в использовании лизинговых операций, а именно: рыночные, экономические и финансовые, инфраструктурные, факторы риска.

Рост конкурентоспособности банка не может иметь постоянный характер, и не только из-за динамического характера конкурентной среды. Каждый банк определяет свою тактику, которая учитывает внутренние возможности и собственные конкурентные задачи. Так, коммерческий банк может придерживаться цели стабилизации конкурентоспособности при условиях: ограничения ресурсов для дальнейшего роста; незаинтересованности в усилении интенсивности конкурентного воздействия в условиях высокого динамизма внешней среды; высокой рискованности усиления конкурентного положения в окружении более мощных соперников; угрозы введения антимонопольных санкций при дальнейшем укреплении конкурентной позиции на рынке; нежелательности выхода с рынка конкурентов, которые создают барьеры для появления новых конкурентов с неопределенными конкурентными признаками.

Конкурентоспособность представляет собой комплексное понятие, по крайней мере, поскольку в ее составе выделяют, как минимум, продуктовопроизводственную, инвестиционную и рекрутинговую конкурентоспособности. Их наличие предопределяет более сложную конфигурацию целевых ориентиров развития коммерческого банка. Необходимо отметить, что указанные составляющие (детерминанты) комплексной конкурентоспособности имеют общеорганизационный характер, но в прикладном формате необходимо учитывать и отраслевые особенности. Рассмотрим их на примере лизинговой компании как дочерней компании коммерческого банка.

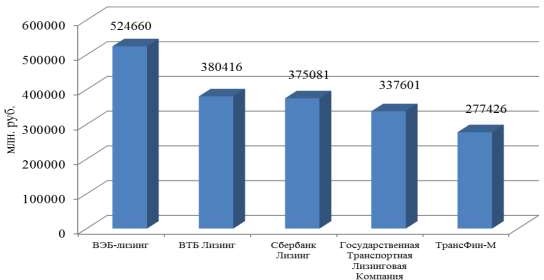

Продуктовопроизводственная конкурентоспособность лизинговой компании предполагает ее способность удовлетворять спрос потребителей лизинговых услуг, выдерживая конкурентное влияние других компаний, банков, предприятийпроизводителей, которые осуществляют или могут осуществлять лизинговые операции в сегменте действия данной компании. Рекрутинговая конкурентоспособность лизинговой компании отражает ее способность удовлетворять потребности персонала в оплате и условиях труда по сравнению с лизинговыми компаниями и другими организациями- работодателями, где по профилю специализации могут работать специалисты данной компании. Инвестиционная конкурентоспособность лизинговой компании характеризует степень удовлетворения экономических интересов ее собственников и определяет целесообразность продолжения или увеличения инвестирования средств в деятельность компании на рынке лизинговых услуг. Продуктовопроизводственнная конкурентоспособность АО «Сбербанк Лизинг», как показал проведенный анализ, является весьма высокой. Данная компания – третий по объему лизингового портфеля игрок на российском рынке (рисунок 7).

Рисунок 7 – Объем лизингового портфеля АО «Сбербанк Лизинг» и его ближайших конкурентов

Ассортимент предлагаемых АО «Сбербанк Лизинг» является одним из наиболее широких по сравнению с другими российскими лизинговыми компаниями. Рекрутинговую конкурентоспособность аналогично можно признать весьма высокой, поскольку и Группа «Сбербанк» в целом, и АО «Сбербанк Лизинг» являются успешными работодателями. В свою очередь, с точки зрения усиления инвестиционной конкурентоспособности в АО «Сбербанк Лизинг» предполагается целесообразным предпринять меры по совершенствованию процедур внутреннего контроля лизинговых операций в лизинговой компании. Усиление такого контроля позволит сделать контроль за объектами лизинга более результативным, тем самым способствуя сохранности капитала собственников Группы «Сбербанк», а также повысить за счет соответствующих мероприятий конкурентоспособность лизинговой компании. В связи с этим целесообразно рассмотреть механизм использования внутреннего контроля как инструмента повышения конкурентоспособности АО «Сбербанк Лизинг».

Механизм внутреннего контроля создается руководством лизинговой компании для достижения целей сохранности имущества, предназначенного для лизинговых сделок и переданного в лизинг наиболее эффективным способом; соответствия деятельности нормативно-правовым актам (комплаенсконтроль); предупреждения злоупотреблений и ошибок; надлежащего бухгалтерского учета и правильности, и своевременности составления финансовой отчетности. Внутренний контроль в АО «Сбербанк Лизинг» призван организовать структуру контроля, а также поддерживать ее в таком состоянии, чтобы в любой момент она соответствовала целям лизинговой компании.

Таким образом, основной целью механизма внутреннего контроля является ведение хозяйственной деятельности в соответствии с установленными правилами. Исходя из этого, внутренний контроль должен быть организован в АО «Сбербанк Лизинг» для того, чтобы обеспечить: плановый анализ эффективности системы качества лизинговых операций; потребность в совершенствовании системы качества, необходимостью определения наиболее эффективных изменений и пр.

Механизм использования внутреннего контроля как инструмента повышения конкурентоспособности лизинговой компании представлен на рисунке 7.

Рисунок 7 – Механизм использования внутреннего контроля как инструмента повышения конкурентоспособности лизинговой компании

Как следует из рисунка 7, механизм использования внутреннего контроля как инструмента повышения конкурентоспособности лизинговой компании предполагает реализацию функций внутреннего контроля, в частности, контроль полномочий, контроль документального оформления и контроль сохранности. Контроль полномочий обеспечивает выполнение только тех хозяйственных операций, которые действительно способствуют развитию лизинговой компании. Такой контроль должен предотвращать злоупотребления и предупреждать проведение хозяйственных операций, в которых отсутствует целесообразность. Контроль документального оформления создает условия, при которых хозяйственные операции правильно оформляют учетными записями и не исправляются без соответствующего разрешения. Контроль сохранности состоит в том, чтобы имущество, предназначенное сдачи в лизинг и переданное в лизинг, не могло быть неправильно использовано.

Итак, обязательным условием повышения конкурентоспособности АО «Сбербанк Лизинг» является совершенствование механизма внутреннего контроля. С нашей точки зрения, такой контроль должен основываться на полномочиях, рекомендуемый состав которых представлен в таблице 6.

Представлены рекомендации по составу данных аналитического учета, которые позволят собрать большую часть информации, необходимой, с одной стороны, для формирования отчетности по РСБУ и МСФО и, с другой стороны, как результат, для организации эффективного внутреннего контроля лизинга.

Таблица 6

Рекомендации по составу аналитических учётных данных для построения системы внутреннего контроля лизинговых операций

Информационный раздел

Состав и методы обработки учётных данных

1. Условия договоров с поставщиками

Взаиморасчеты с поставщиками должны вестись в разрезе аналитики «Контрагент», «Договор», «Акт поставки предмета лизинга»

2. Условия договоров с поставщиками

Заключение новых договоров с поставщиками должно быть отражено в учётной системе с отражением минимально необходимой информации из пункта выше, а также с указанием минимального набора

параметров: валюта сделки; ставка НДС;

3. Операции купли- продажи с поставщиками

Формирование первоначальной стоимости предмета лизинга должно производиться по нескольким видам затрат: стоимость приобретения и дополнительные расходы по статьям затрат (например, транспортные, консультационные); классификация дополнительных расходов как увеличивающих стоимость предмета лизинга или списываемых на расходы текущего периода; по местам возникновения затрат (опционально); по лизингополучателю (опционально); по направлению деятельности (опционально); по

географическому региону (опционально).

4 Операции купли продажи с поставщиками

Все дополнительные расходы, по своим признакам классифицируемые как увеличивающие стоимость предмета лизинга, должны быть отнесены на

себестоимость приобретаемого внеоборотного актива

5. Операции купли продажи с поставщиками

Для правильного формирования первоначальной стоимости арендованного актива в соответствии с МСФО (на дату приобретения арендованного актива) все дополнительные расходы, относящиеся к предмету лизинга, возникшие позднее даты приобретения, также должны быть капитализированы, в отличие от

6. Условия договоров с лизингополучателями

Взаиморасчеты с лизингополучателями должны вестись в разрезе аналитики «Контрагент», «Договор»,

«Предмет лизинга», «Операции расчетов с контрагентом». Кроме этого, каждый договор должен хранить минимальный набор параметров: валюта сделки; курсы валют для расчёта графиков

лизинговых платежей; ставка НДС;

Корректное отражение платежей предполагает выполнение следующих действий:

- производить начисление платежа в дату графика платежей, по сумме, определенной в графике начислений для статей «Сумма основного долга» и

- полученные от лизингополучателя платежи должны быть распределены по графику платежей или

Признание выручки: — выручка должна признаваться в соответствии с отдельными документами; — признание выручки по каждому договору должно производиться в соответствии с графиком начислений по РСБУ и МСФО (в размере и в сроки, указанные в графике, например, на дату платежа и на дату

Были выделены последовательные этапы процесса внутреннего контроля лизинговых операций в АО «Сбербанк Лизинг». На всех этапах процесса внутреннего контроля лизинговых операций используются как общие методы (используемые в процессе исследования), так и специальные методы, которые целесообразно применять на определенных этапах.

Также целесообразно выделить содержание каждого этапа внутреннего контроля, что послужит наиболее эффективной организации внутреннего контроля и отсутствия дублирования его функций.

Подводя итог вышесказанному, следует сделать вывод, что совершенствование процедур внутреннего контроля лизинговых операций в соответствии с методами и алгоритмами, предложенными по результатам исследования, позволяет не только получать данные для оперативного управления АО «Сбербанк Лизинг», но и увеличивает их информативность. А имея необходимую информацию, менеджеры лизинговой компании могут принять необходимые меры для повышения эффективности операций и снижения рисков, возникающих в результате текущих лизинговых операций. В целом это может повысить конкурентоспособность лизинговой компании.

Заключение

В заключение работы по итогам проведенного теоретического и практического исследования сделаем следующие выводы.

В первой главе рассмотрены теоретические основы лизинга и лизинговых отношений. Лизинг — это комплекс имущественных и финансовых отношений по приобретению в собственность товаров инвестиционного назначения и последующей их передачи в эксплуатацию пользователю за определенную плату при сохранении права собственности за приобретателем. По своей сущности лизинг представляет собой способ финансирования эффективного использования имущества, а не источник приобретения его в собственность для осуществления реальных инвестиций.

Лизинг представляет собой соглашение между собственником имущества (арендодателем) и арендатором о передаче имущества в пользование на оговоренный период по установленной ренте, выплачиваемой ежегодно, ежеквартально или ежемесячно.

Лизинг подразделяется на лизинг движимого (дорожный, воздушный и морской транспорт, вагоны, контейнеры, техника связи) и недвижимого (торговые и конторские здания, производственные помещения, склады) имущества.

При изучении сущности лизинговых сделок рассмотрены объекты и субъекты лизинга, а также взаимоотношения между ними.

Предметом договора лизинга могут быть любые непотребляемые вещи, используемые для предпринимательской деятельности, кроме земельных участков и других природных объектов. В практике чаще всего в лизинг передается различное технологическое оборудование, с высокими темпами морального старения, дорогостоящие машины, станки, приборы, строительная техника, автомобили, морские и речные суда, вычислительная техника, тракторы, комбайны, здания, сооружения и т. д.

Субъектами (участниками) классического лизинга являются три основных лица: лизингодатель, лизингополучатель и продавец предмета лизинга.

Безусловно, использование лизинга дает определенные преимущества, в том числе обеспечивает конкурентоспособность продукции. В настоящее время меняются масштабы производства, постоянно повышаются требования к качеству выпускаемой продукции, усложняются объекты и методы проведения работ. Для того, чтобы выжить, предприятие должно быть в целом конкурентоспособно и должна быть конкурентоспособна его продукция. Лизинг является одним из самых эффективных инструментов для решения проблемы модернизации и расширения производства, повышению конкурентоспособности его продукции.

Во второй главе дипломной работы был проведён анализ лизинговой деятельности на примере АО Сбербанк Лизинг. Сбербанк Лизинг находится на 3 месте в рейтинге по лизинговым компаниям за 2019 год. Анализ финансовых результатов показал положительную динамику лизингового портфеля, сумма которого за 2019 год увеличилась на 27632,7 млн. руб., что на 7,1% больше чем за предыдущий период и на 14,51% больше, чем за 2017 г. Во многом она объясняется оживлением экономики, а также ростом популярности лизинговых сделок. АО «Сбербанк Лизинг» представляет своим клиентам широкий сектор лизинговых продуктов, наиболее востребованный из которых является автомобильный и воздушный лизинг.

Был проведен расчет экономической эффективности сделки, параметры которого рассчитывались на официальном сайте АО Сбербанк Лизинг, посредством онлайн калькулятора. Размер аванса, который готова выплатить компания составляет 20% или 156 000 рублей. Предполагаемый срок сделки – 36 месяцев. При этом остаточная стоимость составит 5% или 39 000 рублей.

При заданных параметрах размер ежемесячного лизингового платежа составит 24 415 рублей, а размер общей выгоды – 268 769 рублей.

После произведения всех расчетов было выявлено, что данная сделка считается выгодной для финансовой организации, коэффициент прибыли составил 10%.

Однако, так же как и все финансовые продукты несет высокий риск невозврата денежных средств покупателем и перед АО «Сбербанк Лизинг» ставятся задачи минимизировать риски.

В работе приведены рекомендации по построению системы внутреннего контроля лизинговых операций. Механизм использования внутреннего контроля как инструмента повышения конкурентоспособности лизинговой компании предполагает реализацию функций внутреннего контроля, в частности, контроль полномочий, контроль документального оформления и контроль сохранности. Такой контроль должен базироваться на совокупности учетных данных для построения системы внутреннего контроля лизинговых операций. Эти рекомендации позволят осуществлять сбор большей части информации, требуемой, с одной стороны, для формирования отчётности по РСБУ и МСФО и, с другой стороны, как следствие, для организации эффективного внутреннего контроля лизинговых операций в АО «Сбербанк Лизинг». Внутренний контроль на уровне бизнес-процессов должен способствовать минимизации многих рисков и предполагает передачу ответственности за идентификацию рисков, их оценку и «встраивание» контрольных процедур во все подразделения АО «Сбербанк Лизинг».

Совершенствование процедур внутреннего контроль лизинговых операций дает возможность не только получать данные для оперативного управления АО «Сбербанк Лизинг», но также увеличивает их информативность. А обладая необходимой информацией, менеджеры лизинговой компании могут предпринять необходимые меры по повышению эффективности проводимых операций и снижению рисков, генерируемых проводимыми лизинговыми операциями. В целом это способно повысить конкурентоспособность лизинговой компании.

Список использованных источников

- Гражданский кодекс Российской Федерации [Электронный ресурс]: часть вторая : от 26.01.1996 г. № 14-ФЗ : принят Гос. Думой 22.12.1995 г.: [ред. 29.07.2018 N 225-ФЗ.]. – Электрон. дан. – Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_9027

- Налоговый кодекс Российской Федерации [Электронный ресурс]: часть вторая : от 05.08.2000 г. № 117-ФЗ : принят Гос. Думой 19.07.2000 г.: [ред. от 07.03.2018 г.]. – Электрон. дан. – Режим доступа: https://www.consultant.ru/cons/cgi/online.cgi?req=doc&ts

- Анастасова Н.С., Коваленко В.В. Место лизинговых операций в современных условиях развития банковского бизнеса // Региональная экономика и управление. – 2017. – № 2 (09). – С. 10-13.

- Вакутин, Н. А. Мировой и российский лизинговый бизнес: современные тенденции развития / Н. А. Вакутин, Е. А. Федулова // Фундаментальные исследования. — 2016. — № 11-1. — С. 133-138

- Килософова, Т. Г. Лизинг: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Т. Г. Килософова. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2015. – 191 с.

- Деружинский Г.В., Пятикоп К.А., Деружинская М.П. Методологические аспекты лизинга // Экономика устойчивого развития. – 2018. – № 1 (17). – С. 63- 71.

- Игонина, Л. Л. Лизинг как форма инвестиционной деятельности / Л. Л. Игонина, С. В. Завгородний. – М.: Инфра-М, 2017. – 230 с.

- Информационное агентство «РБК» [Электронный ресурс]. – Электрон. дан. – Режим доступа: https://www.rbc.ru

- Идрисова С.К., Абдуллаев А.Ш. Сущность лизинговых операций коммерческих банков и анализ современного состояния лизингового рынка России // Экономика и предпринимательство. – 2017. – № 12-1 (77-1). – С. 1227- 1229.

- Килософова, Т. Г. Лизинг: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Т. Г. Килософова. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2015. – 191 с.

- Лещенко, М. И. Основы лизинга / М. И. Лещенко. – М.: Финансы и статистика, 2017. – 328 с.

- Логвинова, Н. С. Сущность лизинга / Н. С. Логвинова // Финансы и кредит. – 2016. – № 9. – С. 46-53.

- Логинов, М. В. Лизинг как форма активизации инвестиционных процессов и инструмент экономического подъема в России: дис. кандидата

экономических наук : 08.00.05 / М. В. Логинов. – Москва, 2009. – 172 с.

- Машкина Н.А., Маркина С.А., Сергеев П.В. Применение лизинга как альтернативной формы кредитования // Известия Юго-Западного государственного университета. – 2016. – № 3 (66). – С. 138-144.

- Мишин, А. А. Рынок лизинга в РФ и современные тенденции его развития /А. А. Мишин, И. А. Томакова // Российская наука и образование сегодня: проблемы и перспективы. — 2018. — № 4 (7). — С. 110-112

- Рейтинговое агентство «Эксперт РА» [Электронный ресурс]. – Электрон. дан. – Режим доступа: https://raexpert.ru

- Российский статистический ежегодник. 2017: Стат. сб. / Росстат. – М., 2017. – 686 с.

- Русавская, О. В. Развитие лизинга в России: проблемы и перспективы / О. В. Русавская // Научно-методический электронный журнал «Концепт». – 2018. – Т. 11. – С. 216–220

- Фатьянова, Я. И. Структура лизингового рынка Российской Федерации / Я. И. Фатьянова // Экономика и бизнес: теория и практика. — 2017. — № 7. — С. 85-89

- Федеральная антимонопольная служба Российской Федерации [Электронный ресурс]. – Электрон. дан. – Режим доступа: https://fas.gov.ru.

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Telegram и логотип telegram являются товарными знаками корпорации Telegram FZ-LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

Тема 14. Посреднические операции коммерческого банка

Лизинговые операции — операции, основанные на предоставлении в аренду внеоборотных активов на долгосрочный период с целью их производственного использования. Внеоборотные активы — это здания, сооружения, оборудование, транспортные средства, права интеллектуальной собственности (программное обеспечение, ноу-хау и др.).

В классической лизинговой операции участвуют три лица: лизингодатель, лизингополучатель, поставщик (продавец имущества). Взаимоотношения между участниками строятся по следующей схеме. Будущий лизингополучатель, нуждающийся в определенном имуществе, самостоятельно подбирает располагающего этим имуществом поставщика. Из-за отсутствия денег для приобретения имущества он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой об участии в сделке. Это участие выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю в пользование на оговоренных условиях.

Лизингодателем (арендодателем) обычно выступают коммерческие банки, лизингополучателем (арендополучателем, арендатором) — предприятия разных форм собственности, поставщиком имущества — его производители, снабженческо-сбытовые, торговые и другие организации — владельцы имущества. Субъектами лизинга могут быть также предприятия с иностранными инвестициями, осуществляющие свою деятельность в соответствии с Законом РФ «Об иностранных инвестициях в РСФСР».

В зависимости от экономических условий число участников сделки может расширяться. Кроме перечисленных трех сторон в сделке в ряде случаев участвуют лизинговые фирмы, которые выполняют роль посредников между поставщиком, лизингодателем и лизингополучателем. За рубежом при крупных многомиллионных сделках число участников может увеличиваться до пяти-шести, в числе которых лизинговые фирмы, трастовые корпорации, финансирующие учреждения и др.

Для коммерческих банков более выгодно обходиться без посредничества лизинговых компаний. В таком случае банк, приобретая имущество, является его покупателем, а сдавая его в аренду по лизинговому соглашению, становится лизингодателем.

Лизинговые операции дают ее участникам ряд преимуществ. Среди них для банков можно отметить следующее:

- расширение круга банковских операций и рост числа клиентов;

- снижение риска потерь от неплатежеспособности клиентов. Банк остается собственником имущества, переданного в аренду и, следовательно, при нарушении условий лизингового договора может потребовать его возврата;

- амортизационные отчисления на имущество, сдаваемое в аренду, не облагаются налогом и могут служить источником средств для закупки нового имущества;

- величина арендной платы за предоставление имущества в рамках лизинга может быть выше, чем процентная ставка по долгосрочным кредитам, выдаваемым на тот же срок. Данное положение оправдано предоставлением клиенту кроме ссуды реального наполнения в виде машин, оборудования, иного имущества, а также предоставлением ряда услуг, сопутствующих этой операции;

- при осуществлении лизинговых операций банк зачисляет на свой счет арендную плату на определенную дату, что намного проще начисления и учета процентов по ссудам предприятий в процессе долгосрочного кредитования.

Заинтересованность арендаторов объясняется такими обстоятельствами:

- возможностью осуществления технического перевооружения, увеличения производственной мощности без больших начальных капитальных вложений, а отсюда — ростом производства, реализации, прибыли;

- гарантией обеспечения материального наполнения от оказанной банком операции;

- возможностью стопроцентного кредитования. При использовании обычного кредита для покупки имущества предприятие должно часть его стоимости оплатить за счет собственных средств. При лизинге договор заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору, либо позже;

- гибкостью лизингового договора по сравнению с кредитным, который всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор, рассчитывая на поступление доходов, может выработать с банком удобную для него схему платы по срокам (ежемесячно, ежеквартально), по сумме. Погашение обычно начинается после получения выручки от реализации продукции, произнеденно» ни оборудовании, взятом в лизинг. Ставка может быть фиксированной или плавающей;

- риск устаревания основных фондов ложится на банк;

- в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капитала.

Виды лизинга

Существуют разные виды лизинга. Рассмотрим их в зависимости от основных критериев классификации (табл. 14.1).

Классификация видов лизинга

Критерии классификации Вид лизинга Особенности лизинга Срок а) краткосрочный (рензинг) До 1 года б) среднесрочный (хайринг) Oт 1 года до 3 лет в) долгосрочный (лизинг) Свыше 3 лет Состав участников а) прямой (двусторонний) Собственник имущества самостоятельно сдает его в аренду в том числе возвратный Имущество сдается в лизинг тому же лицу, у которого оно было куплено б) косвенный: — трехсторонний Участвуют поставщик, банк (или лизинговая фирма), арендатор — многосторонний Участвуют еще посреднические компании Степень окупаемости а) финансовый Полная окупаемость (полная выплата банку стоимости имущества по окончании срока договора независимо от срока амортизации) б) оперативный Окупается только часть стоимости арендуемого имущества (амортизация неполная) Объем обслуживания а) чистый Все обслуживание объекта лизинга осуществляет арендатор б) частичный На лизингодателя возлагаются отдельные функции по обслуживанию в) полный Полное обслуживание объекта лизинга осуществляет лизингодатель Масштаб рынка а) внутренний Все участники сделки представляют одну страну б) международный:

— экспортный

— импортныйУчаствуют другие страны. В экспортном лизинге зарубежной страной является арендатор, в импортном — лизингодатель Для коммерческих банков, исходя из первых четырех критериев, характерны в основном такие виды лизинга: долгосрочный, прямой, финансовый, чистый (или частичный). Все эти признаки должны присутствовать в договоре.

Организация лизинговой сделки

Рассмотрим организацию лизинговой операции в банках. Лизинговой операции предшествует определенная организационная работа: изучение лизингового рынка, его основных тенденций, выявление спроса на виды имущества, знакомство с ценами на движимое и недвижимое имущество, с ценами и тарифами на сопутствующие лизингу услуги.

Коммерческие банки являются организационно оформленными структурами. Однако для успешного проведения лизинговых операций вполне целесообразно создание специального отдела или хотя бы группы, в состав которой должны войти работники с определенным опытом банковской работы и знанием специфики проведения данной операции. Банк должен давать рекламу лизинговых операций, создавать банк данных об имуществе, которое может быть приобретено для сдачи в аренду. Общей целью предварительной работы является поиск потенциальных клиентов, заинтересованных в лизинге. Вместе с тем инициатива в проведении лизинговых операций может исходить и от будущего лизингополучателя, который самостоятельно находит располагающего необходимым имуществом поставщика или обращается в банк.

Все дальнейшие взаимоотношения между сторонами строятся следующим образом. Арендатор предоставляет в банк соответствующие документы:

- заявку на лизинг с названием вида имущества, его назначения, потенциального поставщика, места его нахождения (или необходим поиск информации банком). В заявке должны содержаться данные о производственной деятельности арендатора, его способности технически грамотно эксплуатировать и обслуживать имущество;

- документы для оценки его финансового состояния за последние 1 — 2 года (балансы, отчеты о прибылях и убытках);

- бизнес-план лизингового проекта.

Банк проверяет анализ финансового положения предприятия, оценку лизингового проекта с точки зрения его инвестиционной привлекательности, возможности выезда на место представителей банка, мосле изучения представленных сведений банк принимает решение с доведением его до арендатора. При положительном решении, т.е. согласим на сделку, к нему прилагаются общие условия лизингового договора.

Банк информирует поставщика имущества о намерении приобрести объект сделки, согласовывает цену, при необходимости и возможности проверяет комплектность, технические характеристики, отсутствие других сделок с данным имуществом.

Лизингополучатель, ознакомившись с общими условиями лизингового договора, выражает свое согласие его подписанием. К договору прилагается бланк заказа на имущество. Он составляется поставщиком и визируется арендатором. Получив документы, банк подписывает заказ и высылает его поставщику. Вместо бланка заказа может использоваться договор купли-продажи между поставщиком и банком или наряд поставщику на поставку объекта сделки.

Поставщик отгружает движимое имущество арендатору, осуществляет монтаж и ввод его в эксплуатацию. По окончании работы составляется протокол приемки с соответствующими подписями, и банк оплачивает стоимость объекта сделки поставщику (единовременно или частями в течение оговоренного периода) за счет собственных капитальных вложений. Недвижимое имущество принимается арендатором на месте.

Лизинговый договор регламентирует лизинговые операции. В последнее время разработаны стандартные типы договоров, особенно в области движимого имущества (оборудования, транспортных средств). Что касается лизинга недвижимости (здания, сооружения, земля), то отдельные пункты договоров составляются в индивидуальном порядке с учетом величины объекта и продолжительности срока действия. Лизинговый договор должен включать следующие разделы.

- Стороны договора: лизингодатель (банк), являющийся собственником имущества, сдаваемого в аренду, и лизингополучатель (арендатор), принимающий в пользование объект сделки.

- Предмет договора — конкретный вид имущества, которое банк закупает и сдает в аренду. Имущество указывается с индивидуальными признаками и техническими характеристиками. Здесь же указываются поставщик и срок, к которому последний обязуется поставить (подготовить) объект сделки.

- Срок договора определяется с учетом периода амортизации (возможно, ускоренной амортизации). Однако банк вправе заключать договор на срок, меньший периода амортизации, при условии оплаты лизингополучателем остаточной стоимости имущества.

- Права и обязанности сторон. Этот раздел предусматривает подробный перечень взаимных прав и обязанностей. Вот некоторые из них.

Банк как лизингодатель обязан заключить договор купли-продажи с поставщиком или своевременно направить ему наряд на поставку объекта сделки, подписать протокол приемки, поручить поставщику устранение недостатков, обнаруженных при приемке, оплатить объект лизинга. Банк имеет право быть собственником имущества до периода окончательных расчетов арендатора за имущество, систематически проверять состояние арендованного имущества, прервать договор при нарушении его условий арендатором.

Арендатор обязан: произвести приемку объекта лизинга; предоставлять информацию о его эксплуатации; извещать в период действия договора о каких-либо изменениях своего юридического и финансового состояния; содержать имущество в соответствии с рекомендациями и техническими инструкциями поставщика; производить необходимый ремонт и профилактическое обслуживание имущества; сообщать банку о возможной его переуступке третьему лицу (т.е. о субаренде); своевременно и в полном объеме вносить арендную плату. Арендатор имеет право предъявлять поставщику претензии, связанные с дефектами оборудования (если банк передал такие права арендатору) или самому банку; совершенствовать (улучшать) объект сделки с возмещением этих собственных затрат банком (с его разрешения) или за счет амортизационных отчислений (тогда увеличивается остаточная стоимость сланного в аренду имущества). - Лизинговая (арендная) плата. Вся сумма платы по лизинговой сделке должна покрыть полную стоимость имущества, издержки банка по его приобретению и обеспечить получение прибыли. Арендная плата зависит от стоимости имущества, срока его использования, порядка начисления амортизации (обычной или ускоренной), объема издержек банка по сделке, финансовых возможностей банка, длительности срока лизинга. Периодичность внесения платежей бывает разная: помесячно, поквартально, по полугодиям, по годам. Размеры платы за обозначенные периоды могут быть равными, уменьшающимися, ускоренными. В договоре может предусматриваться единовременный платеж (обычно после подписания сторонами протокола приемки объекта сделки) для возмещения транспортных, страховых расходов, услуг связи и др.

- Страхование имущества. Страхование является обязательным требованием. В финансовом лизинге страхование обычно осуществляет арендатор, использующий объект сделки.

- Прекращение действия договора. Лизинговый договор может прекратить свое действие при нарушении его условий или по окончании срока. Нарушениями условий могут быть следующие обстоятельства:

- не иступил и силу договор на закупку оборудования с поставщиком;

- лизингополучатель не обеспечил необходимые условия приемки объекта сделки или допускает его эксплуатацию с нарушением условии договора;

- не подписан договор о страховании имущества;