Что такое справка по форме банка

При подаче заявки на кредит в перечне документов встречается пункт — справка по форме банка. Образец заполнения бланка может быть размещен там же или его понадобится найти, чтобы заполнить и принести кредитору. Какую информацию содержит этот документ, кто его составляет, и что такое справка по форме банка, разобрался Бробанк.

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru Открыть профиль

Когда используют справку по форме банка и кто ее оформляет

Получить 2-НДФЛ могут не все работающие граждане. Причины могут быть разные: руководство находится в другом городе или не весь доход работника официально фиксируется. Поэтому банки идут навстречу и предлагают в качестве документа подтверждающего зарплату принести справку по форме банка. Каждая кредитно-финансовая организация утверждает свой вариант бланка. Но общие правила заполнения и обязательные реквизиты одинаковы во всех банках.

- Когда используют справку по форме банка и кто ее оформляет

- Какие сведения содержит справка

- В чем сложности подготовки справки по форме банка

- Как проверяют клиента

- Где выдают кредиты под справку по форме банка

- Что такое справка по форме банка

- В каких случаях может быть нужна справка по форме банка

- Где взять справку по форме банка

- Процесс заполнения

- Преимущества справки по форме банка

- Другие способы подтверждения доходов

Справки по форме кредитора могут служить подтверждением дохода потенциального заемщика при оформлении договора на:

- ;

- нецелевой заем; ;

- покупку товаров в рассрочку.

Такой вид подтверждения практически не используют при оформлении ипотеки или кредита на большие суммы и длительный срок.

Альтернативный документ, подтверждающий платежеспособность при получении кредита, выгоден обеим сторонам:

- клиенту — тем, что работодатель легче соглашается на оформление справки по форме банка, чем на заполнение 2-НДФЛ;

- кредитору — тем, что число клиентов в разы больше из-за простоты подготовки справки.

Справку по форме банка заполняет ответственный работник работодателя из отдела кадров или бухгалтерии.

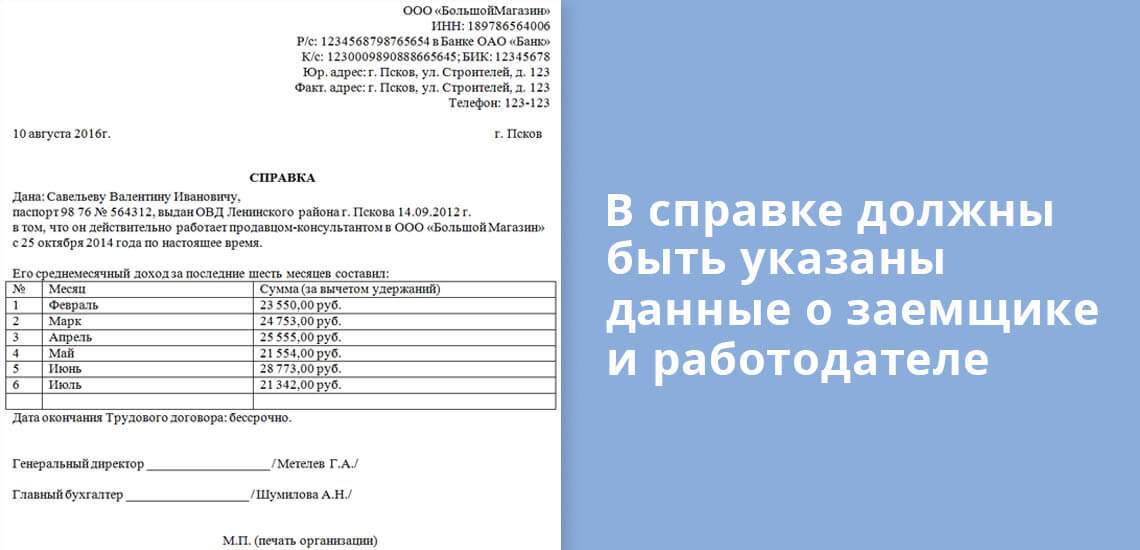

Какие сведения содержит справка

Бланк справки для подтверждения дохода потенциального заемщика можно получить в отделении банка или скачать на официальном сайте.

Второй вариант наиболее удобен клиенту, потому что он сможет лично посетить кредитную организацию только один раз. С готовым пакетом документов. Некоторые кредиторы вообще могут предложить использовать свободную форму справки. Главное, чтобы в ней были отражены обязательные сведения и данные о работодателе и заемщике.

- персональные данные физического лица;

- название компании-работодателя;

- идентификационные сведения о работодателе — ИНН, номер расчетного счета, контактные данные, телефоны, сайт, юридический адрес;

- название должности, сколько времени на ней работает гражданин, и общий срок работы у этого работодателя;

- заработная плата за определенный период — 3 месяца, полгода или год;

- ФИО руководителя и главного бухгалтера организации, их подписи;

- печать работодателя.

Справку подписывают два уполномоченных лица работодателя — директор и главный бухгалтер. В ситуации, когда в штатном расписании отсутствует должность главного бухгалтера, руководитель делает соответствующую пометку. И обязательно ставит свою подпись и печать.

В чем сложности подготовки справки по форме банка

Не все работодатели с охотой оформляют работникам справки по форме банка. Причины могут быть теми же, что и при отказе в заполнении 2-НДФЛ. Нередко руководители опасаются, что реальный уровень доходов сотрудника может быть передан в налоговую службу. При этом вскроется факт расхождения между реальным и номинальным размером заработной платы.

В некоторых случаях, соглашаясь на альтернативный вариант подтверждения платежеспособности клиента, рискует и банк. Потому что гражданин может вступить в сговор с работодателем и «попросить» завысить ему заработную плату, которая указана в справке по форме кредитной организации. Как следствие таких рисков кредит выдают не по самой привлекательной процентной ставке либо запрашивают дополнительные гарантии. Например, предлагают оформить залог или привести поручителя.

Каждый кредитор устанавливает свой срок действия справки по форме банка. В среднем значения колеблются от 2 недель до 1 месяца. Информация о периоде актуальности данных, как правило, находится на самом бланке, либо ее можно уточнить, позвонив на горячую линию банка.

Как проверяют клиента

- проверяют существование работодателя;

- уточняют соответствие адресов и реквизитов сведениям, указанным в бланке;

- проводят обзвон по контактам компании;

- задают уточняющие вопросы о работнике — сроке работы, занимаемой должности, размере оклада.

Кредиторы не выдадут заем только на основании справки по форме банка. Без проверки кредитной истории заемщика не утвердят ни один кредитный продукт. В том числе рассрочку или кредитную карту. Потенциальный заемщик лично дает банку разрешение на запрос сведений из всех Бюро кредитных историй, которые хранят данные о нем. От того, насколько клиент качественно и своевременно исполнял свои финансовые обязательства перед другими кредиторами, зависит, одобрят ему заем или нет. Эта информация имеет такое же большое значение, как и платежеспособность.

Если кредитная история плохая или кредитный рейтинг низкий, то высокая заработная плата не поможет получить заем на выгодных для клиента условиях. Банк может отказать в выдаче кредита или предложить повышенную процентную ставку.

К тому же затребует дополнительные гарантии возвратности выданных средств.

- В случае несущественного нарушения банк откажет в выдаче кредита и внесет клиента в черный список.

- Отдел безопасности передаст документы в МВД, а гражданин понесет ответственность за мошенничество.

При подготовке справки не стоит рассчитывать, что информацию из нее не будут проверять. Все кредиторы выдают займы на время и заботятся о том, чтобы клиенты их возвращали к сроку.

Где выдают кредиты под справку по форме банка

Большинство крупных российских банков предлагают кредитные продукты, которые выдают на основе справки о доходах. Для физических лиц, которые получают заработную плату внутри банка, учреждения предлагают еще более выгодные условия и чаще всего не требуют справку. Поступления на счета зарплатных клиентов видны кредитной организации, поэтому для таких заемщиков предлагают пониженную процентную ставку или другие льготы. А из документов могут запросить только оригинал паспорта в момент подписания кредитного договора.

- ; ; ; ; ; ; и других банках РФ.

Дополнительные способы подтвердить доходы без справки по форме банка или отчета 2-НДФЛ предоставить кредитору:

- копию трудового договора, заключенного с работодателем;

- копию трудовой книжки, с записью о последнем месте работы и справку от работодателя с подтверждением, что гражданин до сих пор работает в данной компании;

- банковскую выписку по счету, где видны регулярные поступления, при этом в назначении платежа содержится информация, за что выплачены средства, а в поле «плательщик» указано наименование работодателя.

Перед получением кредита важно сравнить схожие банковские продукты и выбрать наиболее выгодный по процентной ставке и минимальному пакету документов. После это можно подавать заявки, и ждать одобрения. Эксперты не рекомендуют одновременно рассылать заявки в 5-6 банков. Такое поведение может пагубно сказаться на впечатлении о заемщике. В кредитных организациях откажут, потому что сложится впечатление об экстренной нужде в деньгах. Поэтому лучше запрашивать кредит в двух или трех банках и ждать от них решения.

Статья дополнена автором Евгением Никитиным

Справка по форме банка часто фигурирует в списке документов на получение кредита, но далеко не все используют ее, ограничиваясь стандартной 2-НДФЛ. Однако для того, чтобы решить, подходит эта справка конкретному человеку или же нет, следует рассмотреть, что это такое и как она выглядит для разных банков. Только поняв, в каких случаях она используется и чем она может оказаться лучше 2-НДФЛ, клиент может точно решить, насколько она требуется в его случае. Подробности в материале Brobank.

Что такое справка по форме банка

Справка по форме банка – это документ, подтверждающий платежеспособность клиента, образец которого можно найти на сайте той финансовой организации, в которой планируется взять кредит.

Она заменяет собой стандартную справку 2-НДФЛ и составляется более свободно, чем более строгий формат 2-НДФЛ. Также справка по форме банка составляется работодателем и в ней может быть указана сумма в том числе и та, с которой не производилось отчислений в бюджет. Это могут быть как «серые» премии, так и определенные дорогостоящие подарки, которые вполне можно использовать в качестве подтверждения состоятельности, но которые нельзя доказать «официальной» справкой.

Следует понимать, что каждый банк имеет собственный образец справки по форме банка, которую нужно искать непосредственно у него на сайте.

В каких случаях может быть нужна справка по форме банка

Самые часто встречающиеся случаи использования подобного документа – подтверждение платежеспособности клиента при получении кредита, лизинга и прочих заемных средств. Образец заполнения справки по форме банка всегда представлен на официальном сайте кредитной организации и там всегда имеется отметка о сумме полученных денежных средств.

Смысл введения подобной справки для банка прост: ни одна организация не хочет потерять платежеспособного клиента только потому, что он не может предоставить достаточное обоснование своей состоятельности от государства. По этой причине банк принимает также и справки, выданные просто работодателем и не подтвержденные с точки зрения отчислений в бюджет.

Результат устраивает всех: как сам банк, так и человека, который указывает все свои доходы, в том числе и те, которые сильно расходятся с «официальными». Все мы понимаем, что таких людей значительно больше, нежели кажется на первый взгляд.

Где взять справку по форме банка

Перед тем как заполнить справку по форме банка, следует найти ее на его официальном сайте. Для каждой организации справка своя и следует рассмотреть образцы различных банков. Для примера возьмем наиболее известные и крупные финансовые организации: Сбербанк, Альфа-Банк, ВТБ.

Справку можно скачать непосредственно на сайте Сбербанка, перейдя в раздел «Поддержка», а оттуда в раздел «Выписки и справки». Клиент попадает на большой бланк справки по форме банка Сбербанк, которую необходимо сохранить перед тем как заполнить.

- Перейти в раздел кредитных продуктов, в меню «Тарифы и документы» можно найти все нужные бланки.

- В разделе с описанием конкретного кредитного продукта всегда есть ссылка на справку по форме банка. Чаще всего данная ссылка находится в описании документов, необходимых для получения кредита.

- Также бланк можно получить через запрос в чате приложения банка.

Альфа-Банк расположил эту справку в разделе «Тарифы и документы», расположенном в самом низу страницы официального сайта. На странице кредитов Альфа не размещает ссылок на документ, хотя это было бы очень удобно. Также в поисковике присутствует прямая ссылка на скачивание данной справки прямо с сайта.

Также актуальную версию справки вы всегда можете скачать на нашем сайте:

Процесс заполнения

Справку по форме банка заполняет работодатель. В любой из них обязательно должны присутствовать следующие реквизиты:

- ФИО и должность работника, которому выдана справка.

- Реквизиты компании, которая выдает справку клиенту, в том числе ИНН, полное название и прочие данные.

- Полное имя директора и главного бухгалтера, а также их подписи.

- Стаж работы будущего клиента банка.

- Сумма, полученная человеком за время работы. Если работник работает более 1 года, то пишется сумма за последний.

- Также иногда требуют значение средней заработной платы помесячно.

Все эти данные заполняются строго главным бухгалтером компании, после чего на справке ставится его подпись, а также подпись руководителя фирмы (директора или индивидуального предпринимателя).

Преимущества справки по форме банка

Основное преимущество данной справки – это наличие возможности у клиента отметить там все доходы, а не только официальные. Это касается не только «серой» заработной платы, но и различного рода подарков, донатов и помощи, которые не отображаются государству, но которые могут положительно повлиять на процесс получения кредита.

Здесь следует отметить, что банки все же больше предпочитают форму 2-НДФЛ, поэтому если официальная часть незначительно меньше, нежели неофициальная, то предпочтительнее именно «государственный» образец. Однако если неофициальная часть достаточно велика, то клиенту лучше выбрать именно справку по форме банка. Окончательный выбор в любом случае напрямую зависит от индивидуальной ситуации конкретного заемщика.

Другие способы подтверждения доходов

Подтверждение платежеспособности может происходить не только через справки, но и через выписки по счету, предоставление свидетельства наличия у клиента предметов роскоши, автомобиля, квартиры, заграничных поездок и прочего.

Но финансовое учреждение значительно активнее одобряет кредиты тогда, когда на них есть справки, которые подтверждают доход цифрой. Поэтому рекомендуется взять справку по форме банка, если 2-НДФЛ предоставить возможности нет. Это упростит процесс доказательства благонадежности, так как не потребует сбора множества персональной информации об имуществе.

Комментарии: 6

Здравствуйте, если не официально работаешь, но получаешь доход, справка по форме банка тоже не подходит?

Уважаемая Лена, справка по форме банка — это упрощенный аналог классической справки о доходах по форме. Это документ, в котором работодатель указывает реальный среднемесячный доход заемщика, который тот получил за последние несколько месяцев. Поэтому, для неработающих граждан она неприменима.

Подскажите, если серая зарплата — налог же не учитывается в справке банк?

Уважаемая Елена, нет.

Добрый день! Подскажите пожалуйста, как правильно заполнить в справке по форме банка ежемесячную зп, без удержаний, если официальный доход ниже фактического, какую сумму налога нужно указывать в справке?

Уважаемый Игорь, вам необходимо указать налог суммы официально установленного дохода.

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Справка для оформления кредита

Решение о предоставлении физическому лицу потребительского кредита банк принимает на основании анализа пакета документов и личного общения с будущим заемщиком. Один из основных документов – справка для оформления кредита / поручительства. Единого для всех финансовых учреждений образца справки не существует, но формы этого документа в разных банках во многом схожи.

Что представляет собой справка для оформления кредита?

Справка для оформления кредита представляет собой документ, подтверждающий доход заемщика. Такая справка является аналогом справки по форме 2-НДФЛ.

На практике случаются ситуации, когда работодатель не может или не хочет предоставить работнику справку 2-НДФЛ. Причины могут быть самые разные: нарушение законодательных требований, проблемы с ведение налогового учета, определенный регламент ведения документооборота. Но банку для принятия решения необходим официальный документ. В качестве альтернативы банки разрабатывают справки собственного образца.

Справка представляет собой отчет о трудоустройстве гражданина и его доходах по месту работы.

Справка для оформления кредита по форме Сбербанка

В качестве примера можно рассмотреть образец справки для оформления кредита по форме Сбербанка. Справка содержит следующую информацию:

- название филиала банка, в который будет предоставлен документ

- информация о работодателе (полное наименование, местонахождение, контактные телефоны бухгалтерии и отдела кадров, ИНН, ОГРН, банковские реквизиты)

- ФИО заемщика

- период времени, в течение которого он работает на предприятии

- занимаемая должность

- среднемесячные доходы за определенный период

- среднемесячные удержания и их расшифровка

Перечень информации в справках других банков может незначительно отличаться, но в целом документ должен отвечать на вопрос, где работает заемщик и сколько он при этом зарабатывает.

Справка для оформления поручительства по кредиту

Лицам, которые планируют выступить в качестве поручителя по кредиту, банк также может предложить заполнить справку для оформления поручительства по кредиту. Как правило, эта справка готовится по одной форме, поскольку цель ее предоставления аналогичная – помочь банку удостовериться в платежеспособности поручителя.

Как выглядит бланк и образец справки?

Форму бланка можно получить непосредственно в банке или скачать на сайте финансового учреждения в разделе, где речь идет о перечне документов, необходимых для получения кредита.

Форма справки для Сбербанка выглядит так.

Какие еще документы потребуются?

Кроме справки, подтверждающей место работы и размер дохода, банк может запросить другие документы, характеризующие финансовое положение:

- справку о размере пенсии, если заемщик пенсионер

- документ, подтверждающий наличие имущества, которое может использоваться в качестве залога (движимое/недвижимое имущество)

- документы о семейном положении (свидетельство о браке/разводе)

Возможно ли оформление кредита без справки?

В последнее время огромной популярностью пользуются потребительские кредиты, которые выдаются на основании минимального пакета документов. Банки требуют только гражданский паспорт, а остальную информацию получают из беседы с заемщиком. Оформление кредита без справок не является редкостью, но суммы таких кредитов небольшие, а проценты, наоборот, завышенные. Более высокие риски кредитования «вслепую» банки покрывают за счет клиентов, которые платят по таким кредитам дороже.

Закономерность такова, чем больше документов требует банк, тем выгоднее условия он предлагает.

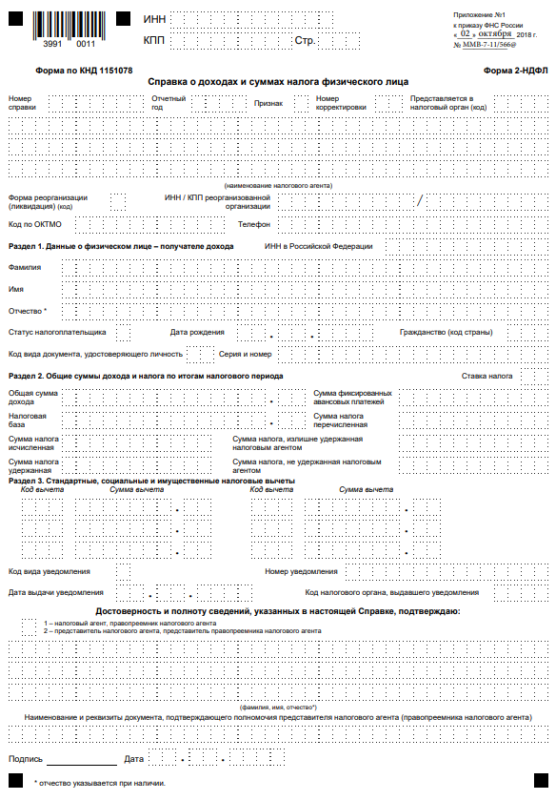

Справка 2-НДФЛ для кредита

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

Документ, подтверждающий доходы, необходим:

- лицам, желающим впервые получить кредит наличными (у них не сформирована кредитная история);

- как подтверждение официального трудоустройства работающим пенсионерам;

- гражданам, желающим выступить поручителями;

- для снижения процентной ставки и повышения шансов на получение кредита при испорченной репутации.

На заметку! Если лицо, цель которого – получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

Как получить справку по форме 2-НДФЛ

Если гражданин, желающий взять деньги в долг в финансовом учреждении, официально трудоустроен, с получением бумаги не возникнет сложностей.

Справка по форме 2-НДФЛ, которую запрашивают кредитные учреждения, берется в бухгалтерии по месту работы. По закону срок выдачи документа составляет не более 3 дней. Справка без официального штампа организации и подписи представителя компании не является действительной.

Чтобы взять документ, необходимо посетить бухгалтерию и написать заявление в свободной форме.

Бывают случаи, что работодатель наотрез отказывается выдавать бумагу по форме 2-НДФЛ. В таком случае сотрудник предприятия имеет право написать жалобу, обратившись в государственную инспекцию труда. Если ваши требования игнорируются и дальше, обращайтесь в вышестоящие органы – жалуйтесь в прокуратуру.

На заметку! Срок хранения налоговой документации контролируется законом «О бухгалтерском учете» № 402 и Налоговым кодексом РФ. Это 4 года. По истечение этого времени руководитель компании вправе отказать в выдаче справки 2-НДФЛ для предъявления в банк. Закон нарушен не будет.

Ещё один способ получить документ по форме 2-НДФЛ (за три последние года, кроме текущего) – портал Федеральной налоговой службы (при имеющейся учётной записи).

- Войдите в Личный кабинет (создаётся во время регистрации).

- Найдите виртуальную кнопку «Мои налоги» и нажмите её.

- Найдите вкладку «Сведения о доходах».

- Укажите год, за который вам нужна информация.

- Нажимаете кнопку «Справка по форме 2-НДФЛ с подписью».

- Сохраните документ на планшете, смартфоне или другом устройстве, скачав его.

- Отправьте в банк, который запрашивает информацию.

Документ, выданный в дистанционном режиме, имеет юридическую силу и заверяется электронной подписью налогового органа.

На портале Госуслуг также есть возможность получить данную справку. Это возможно, только если у вас подтвержденный аккаунт.

Такой же документ могут запросить студенты, получающие стипендию и неработающие граждане, находящиеся на учёте в центре занятости.

Срок действия документа

Чтобы взять потребительский кредит, документ по форме 2-НДФЛ обязательно потребуется. Он не имеет срока действия, но должен быть представлен в определённый период, установленный кредитными организациями. Бумага действительна в течение от 10 до 30 дней со дня выдачи. По истечении этого периода справка не является актуальной и требует замены.

Судя по отзывам заёмщиков, чем раньше вы предоставите бумагу о доходах, тем больше шансов на получение финансирования.

Если в планах получение займа на сумму до 300 тыс. руб., указания дохода за последние 4 месяца – достаточно. Чтобы оформить займ на сумму свыше 1 млн руб., банки могут запросить доходы за три года.

Образец справки

Во время предоставления бумаги финансовой организации, нужно проверить правильность её заполнения. Справка имеет раздел, куда вписывают сведения о налоговом агенте. Обязательно вписывается информация о получателе доходов, т. е. физическом лице. Имеется раздел, куда нужно вписать доходы, начисленные работнику на протяжении календарного года. Указывается также ставка, с которой вычитывали подоходный налог – 13 или 30%. Также прописывают налоговые вычеты и общие суммы дохода и налога.

Обратите внимание! В документе недопустимо наличие ошибок, опечаток и исправлений. Информация должна отвечать действительности. Если во время проверки будет обнаружен завышенный размер заработной платы, соискатель получит отказ в получении финансирования и «минус» к репутации.

Образец, как выглядит бланк 2-НДФЛ в 2022 – 2023 году:

Можно ли купить справку 2-НДФЛ

К сожалению, не всегда удаётся оформить и получить кредитование по одному паспорту. Поэтому многие соискатели стараются купить нужный им документ. Продажу документов предлагают различные агентства в интернете. Стоимость справки разная – в пределах 15−50 000 рублей. В покупных документах содержится достоверная информация о компании, которая действительно функционирует в РФ. Кроме того, если сотрудник банка позвонит по указанному номеру, с целью, подтвердить нужную информацию, он получит утвердительный ответ.

Обратите внимание! Если во время проверки подделка справки сотрудником финансового учреждения будет обнаружена, вам 100% откажут в выдаче кредита – в лучшем случае. В худшем – будет написано заявление о подделке документов и направлено в правоохранительные органы для возбуждения уголовного дела.

Если кредит получен, но заёмщик его не возвращает, в этом случае, если будет обнаружена и доказана подделка документации, заёмщик может получить срок за мошеннические действия.

Кроме уголовной ответственности подделка документации чревата другими последствиями:

- отказ в выдаче кредитования без объяснения причины;

- испорченная репутация;

- большие штрафы и принудительные работы;

- занесение гражданина в стоп-лист, что в дальнейшем сделает невозможным получение займа в кредитной организации.

К ответственности может быть привлечён бухгалтер, руководитель или другое лицо, согласившееся сделать поддельную бумагу.

Как банки проверяют справки о доходах

Проверка документов банками Москвы и других городов осуществляется в несколько этапов.

Выполняется сотрудником финансовой организации. Специалист проверяет подлинность предоставленной бумаги и правильность её заполнения. Особое внимание уделяется таким нюансам:

- ИНН работодателя и ИНН на штампе должны быть одинаковые;

- отсутствие помарок, опечаток, ошибок;

- правильность начисления сумм;

- правильность проставления кодов вычетов и удержаний.

При обнаружении любых недочётов бланк возвращают с просьбой предоставить новую справку.

Банковские сотрудники звонят в организацию, где работает лицо, подавшее заявку на кредит, обзванивают родственников, с целью узнать максимум информации о заёмщике. Специалисты подают запросы по месту работы с целью подтвердить подлинность документа о доходах. Проверяется информация о том, соответствует ли уровень занимаемой должности размеру получаемой заработной платы.

Проверка службой безопасности.

Как правило, она подключается тогда, когда человек хочет получить большую сумму.

- Проверяются все данные о заёмщике, присланные в анкете.

- Работники службы безопасности общаются с коллегами и работодателем заёмщика.

- При ипотечном займе отправляется запрос в налоговую с целью уточнения информации о своевременной уплате налогов.

При резких скачках в зарплате будет проверена и эта информация. Обязательно проверяется кредитная история.

Как получить кредит без предоставления справки

Взять большую сумму без предоставления справки о доходах не получится. Есть банки, которые выплачивают максимальный займ по одному паспорту. Например, получить онлайн-кредит по одному документу можно в Ренессанс Кредит. Максимальный кредитный лимит – 1 500 000 руб. на срок до 5 лет со ставкой от 6%.

Кредиты под залог банки также выплачивают без подтверждения доходов. От вас потребуется паспорт + документация на закладываемое имущество.

Если банки отказали, выручат микрофинансовые организации, многие из них предоставляют немаленькие суммы.

Заключение

Подтвердив свою платежеспособность справкой по форме 2-НДФЛ, шансы на получение кредита увеличатся в разы. Главное, чтобы документ был действительный и неподдельный.

Источник https://brobank.ru/spravka-po-forme-banka/

Источник https://www.sravni.ru/enciklopediya/info/spravka-dlja-oformlenija-kredita/

Источник https://www.vbr.ru/banki/help/credity/spravka-2-ndfl-dlya-kredita/