Дебетовые и кредитные карты с кэшбэком на «Дом, Ремонт и Стройматериалы»

Банковские карты

Ремонт часто становится испытанием не только для человека, но и для его кошелька. Кэшбэк за ремонт и строительство – возможность вернуть хотя бы часть потраченных средств. Экономия напрямую будет зависеть от правильного выбора карточного продукта.

Многие банки предлагают карты с кэшбэком за ремонт. Но каждая из них имеет целый ряд особенностей, которые надо учитывать для получения максимальной выгоды.

Стройматериалы и ремонт: необходимые МСС коды

Банки, предлагая выгодные условия по кэшбэку, нередко устанавливают определенные ограничения. Обычно максимальную выгоду клиент может получить только за покупки в определенных категориях. Разделяют торговые точки по типу кредитные организации с помощью специальных кодов MCC.

Код MCC устанавливает банком-эквайером. Он фиксируется в терминале или в настройках платежного шлюза для онлайн-платежей. Продавец не может самостоятельно изменить код, а часто даже не знает его.

МСС-коды в строительных магазинах и компаниях

- 1520, 1711, 1731, 1740, 1750, 1761, 1771, 1799, 2842, 7699, 7692, 5051 – различные виды работ, связанных с ремонтом и строительством;

- 5039, 5200, 5211, 5231, 5251, 5713, 5714 – продажа строительных материалов и товаров для дома;

- 5065, 5072, 5085, 5722, 5732, 5712, 5719, 5718 – оборудование для ремонта и дома, а также мебель;

- 0780 – ландшафтный дизайн и связанные с ним услуги.

Перед заказом карточки стоит изучить условия возврата процента с покупки и ознакомиться со списком MCC-кодов, по которым доступен максимальный кэшбэк. Иногда банки идут на ухищрения, обещая кэшбэк за расходы на строительство и ремонт, но включают в список лишь некоторые из MCC-кодов, которые потребуются. По остальным покупкам клиент получает минимальные бонусы или вовсе лишается их.

Банковские карты с повышенным кэшбэком за ремонт и строительство в 2022

Список карт, представленных на рынке – огромен. Самостоятельно изучить все предложения за короткое время и выбрать выгодный вариант сложно. А от этого зависит напрямую экономия на стройматериалах и услугах.

Несколько советов помогут правильно и быстро выбрать карточку и получить максимальный кэшбэк при строительстве и ремонте:

- Доверять следует крупным банкам. Они предлагают не только выгодный большой кэшбэк за ремонт, но и качественный сервис. Кредитные организации вынуждены бороться за каждого клиента и этим надо пользоваться.

- Стоит изучить рейтинг выгодных предложений по бонусам за ремонт. В него попадают только проверенные предложения с максимальной выгодой. Ориентируясь на эти данные, не придется тратить время в попытках изучить все карточные продукты на рынке.

- Обязательно стоит обращать внимание на размер партнерского кэшбэка и список компаний, сотрудничающих с банком. Кэшбэк в Леруа Мерлен и других крупных строительных магазинах может достигать по акциям 6-10% и более.

Для максимальной экономии расходы желательно планировать заранее. В этом случае кэшбэк за стройматериалы и ремонт можно посчитать заранее и учитывать при дальнейших расходах. Но любая стройка или ремонтные работы обычно всегда все же выходят за пределы планируемого бюджета.

Крупные покупки, к которым относятся товары для дома и ремонта выгоднее всего оплачивать дебетовыми картами с кэшбэком или кредитными картами с максимальным льготным периодом. Большой грейс-период компенсирует Вам отсутствие кэшбэка за счет того, что картой Вы платите сегодня, а возвращаете банку без процентов в течении 3-4 месяцев. За этот срок можно собственные средства положить на карту-копилку и получить проценты на остаток.

Карта Халва: покупки для дома с кэшбэком до 10% или в рассрочку

Халва — выгодная банковская карта для ремонта и строительства. Ей можно пользоваться как дебетовой картой и получать кэшбэк до 10% с покупок у партнеров Совкомбанка. Среди партнеров очень много строительных, мебельных магазинов, маркетплейс Ozon, магазины электроники — М.Видео, Эльдорадо и тд.

Также, по карте может быть одновременно кредитный лимит, и тогда ей можно пользоваться как картой рассрочки. Все покупки у партнеров банка будут идти в рассрочку до 18 месяцев. Собственные средства можно положить на вклад и получать проценты на остаток. Подробно рассказывал о карте Халва в отдельном обзоре.

Главные особенности карты Халва

- максимальный кредитный лимит – 350 тыс. р.;

- срок рассрочки при оплате заемными деньгами – до 18 месяцев;

- кэшбэк начисляется при оплате своими деньгами у партнеров в размере до 10%, а в других магазинах – 1%;

- на остаток своих денег по Халве можно получать до 8.5%;

- снятие собственных средств бесплатно во всех банкоматах.

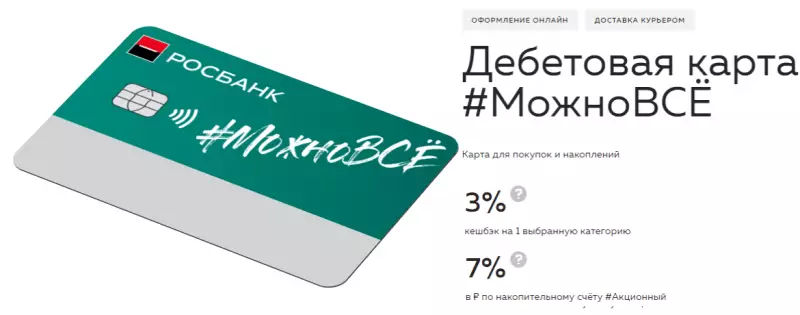

Дебетовая карта МожноВСЕ от Росбанка: кэшбэк 3%

В Росбанке есть дебетовая карта МожноВСЕ, которая позволяет получать кэшбэк 3% реальными деньгами в определенных категориях, которые можно выбирать каждый месяц. Из 18 доступных категорий можно выбрать категорию «ДОМ И РЕМОНТ» (Товары для ремонта и строительные материалы) и получать кэшбэк с расходов именно в этой категории.

Также, по этой карте можно получать кэшбэк (на ВСЕ покупки) не деньгами, а тревел бонусами. Их потом можно потратить на авиабилеты и отели на портале Росбанка. Например, за траты от 100 000 до 300 000 рублей можно получать 5 бонусов за каждые 100 рублей. Это 5% кэшбэка бонусами. Курс: 1 travel-бонус = 1 рубль.

Почему стоит открыть карту МожноВСЕ для покупок во время ремонта

- бесплатное обслуживание (если траты по карте больше 15 000 рублей или поступления на счет от 20 000 рублей или остаток от 100 000 рублей на счетах);

- 7% годовых на накопительном счете;

- кэшбэк на остальные покупки, не входящие в категорию «Дом и Ремонт» — 1%;

- Максимальный кэшбэк — 10 000 рублей в месяц. Это эквивалентно 335 000 рублям трат в категории «Дом и Ремонт».

Тинькофф Блэк — Все для дома и ремонта с повышенным кэшбэком

Tinkoff Black – флагманский продукт от Тинькофф. Ходить для ее получения никуда не потребуется курьер привезет пластик МИР и документы в выбранное место и время. Обслуживание карты может быть бесплатным. Читайте как сделать ее бесплатной, переведя на специальный тариф.

Чтобы получать повышенный кэшбэк в категории «Дом и Ремонт», необходимо ее выбрать из списка категорий, которые банк предлагает каждый месяц.

Выгода Тинькофф Блэк

- доход до 6% по карточному счету;

- бесплатные межбанковские платежи и переводы на любые карты (до 20 тыс. р. в мес.);

- кэшбэк до 30% в компаниях-партнерах, 5% в 4 категориях на выбор и 1% — за все прочее;

- возможность снимать наличные до 100 тысяч рублей без комиссий по всему миру.

Наиболее выгодно по карте Блэк приобретать услуги ремонта и стройматериалы по акциям компаний-партнеров, а также если выбрали категорию повышенного кэшбэка «Дом/Ремонт». Подробнее о карте Тинькофф Блэк рассказывали в обзоре.

Акция от банка. Если оформить Тинькофф Блэк по этой ссылке и потратить 3000 рублей в течении 30 дней после оформления карты, будет положен бонус от банка 1000 рублей. Акция с бонусом действительна для клиентов, у которых за последний год не было дебетовки Тинькофф Black.

Кредитная карта Альфа-банка — 365 дней без процентов и кэшбэк у партнеров

Товары для дома, ремонта и строительства — это всегда очень крупные покупки. А для крупных покупок есть очень выгодная кредитка — «365 дней без процентов» от Альфа-банка. По данной карте предусмотрен льготный период 365 дней на все покупки в первые 30 дней после получения карты. С 31 дня на новые покупки будет действовать грейс 100 дней, что тоже неплохо.

Если совершать покупки за счет кредитного лимита, собственные средства, которые Вы планировали потратить можно положить на вклад или накопительный счет и заработать до 7% годовых.

Чем кредитка Альфа-банка выгодна при покупках для дома, ремонта и строительства

- Бесплатное обслуживание карты первый год. Далее 990 рублей в год.

- Грейс период 365 дней в первые 30 дней после оформления. Как раз можно успеть закупиться необходимыми товарами.

- Кэшбэк у партнеров банка — это крупные и известные магазины в категории «Все для Дома», «Ремонт и Строительство», магазины электроники и маркетплейсы.

Обо всех изменениях в условиях кредитной карты Альфа-банка и новых акциях от банка следите в телеграмм-канале «Заработай на Банках».

Дебетовая OpenCard — кэшбэк до 2 процентов за стройматериалы

OpenCard выпускается банком Открытие. За ее изготовление взимается плата в 500 р., которая затем возвращается на бонусный счет. Обслуживание пластика осуществляется бесплатно, а действует он 4 года.

Основные плюсы OpenCard

- бесплатное снятие в любых банкоматах мира;

- возможность получать кэшбэк при ремонте квартиры и за любые другие покупки в размере до 2%;

- до 6% на остаток при открытии накопительного счета.

Кэшбэк за ремонт и строительство – отличный вариант сократить расходы. Сумма экономии может составить очень значительную сумму, особенно если сразу планируется отремонтировать всю квартиру, дом или дачу. Но для получения максимальной выгоды надо ответственно подойти к выбору подходящей карты.

Лучшие кредитные карты 2023

Мы постоянно анализируем предложения различных банков в Москве, чтобы помочь вам сравнить лучшие на данный момент предложения, выбрать кредитную карту, которая подходит именно вам.

Мы тщательно следим за надежностью и репутацией банков, предлагающих кредитные карты. Оцениваем экономические показатели и динамику уровня удовлетворенности клиентов по отзывам посетителей нашего сайта, отзывам, размещаемым на ресурсах крупнейших поисковых систем и финансовых агрегаторов.

Найдите лучшую кредитную карту вместе с Банк.Кредиты

Правильная, ответственно выбранная кредитная карта играет важную роль в достижении ваших финансовых целей. Но как не ошибиться, когда на рынке представлены сотни различных кредитных карт?

Мы постараемся помочь.

- Выгодно путешествовать

- Заработать кэшбэк (cashback — англ.) на покупках

- Развивать бизнес

- Построить кредитную историю себе и детям

Это только часть всех возможностей. Мы постараемся помочь выбрать то, что подходит именно для вас.

Какими бы ни были ваши цели, Банк.Кредиты поможет двигаться в правильном направлении. Мы анализируем и оцениваем лучшие предложения, которые имеются в настоящее время на рынке, по разным параметрам:

- программа вознаграждения за оплату средствами с карты (бонусы, мили, кэшбэк),

- программы для бизнеса, путешествий и т.д.

И представляем несколько лучших вариантов в каждой категории на выбор.

Что такое кредитная карта и зачем вам она нужна

Кредитной картой называют платежную карту, которую банк предоставляет клиенту, чтобы оплатить покупки и услуги банковскими средствами. Лимит средств на карте устанавливается банком на основании кредитного договора и зависит от платежеспособности клиента.

Простыми словами, кредитная карта — это способ, который позволяет делать покупки сейчас, а платить за них позже. В отличие от дебетовой карты, покупки оплачиваются не своими деньгами, а деньгами кредитной организации (банка).

Кредитной картой можно заменить потребительский кредит и кредит на неотложные нужды.

Грамотное использование всех потенциальных возможностей кредитной карты позволяет:

- совершать крупные покупки в рассрочку (у партнеров банка);

- зарабатывать бонусы, скидки, кэшбэк;

- сформировать кредитную историю, которая в настоящее время все больше определяет репутацию человека.

Кредитная карта имеет два основных преимущества перед кредитами:

- предоставление средств без отчета перед банком о целях их использования;

- регулярное возобновление кредитной линии (установленного банком для данного клиента максимального размера кредита) после погашения.

Что самое важное при выборе кредитной карты

Ниже приведены главные особенности кредитных карт, на которые стоит обратить внимание при выборе лучшей.

1. Программы вознаграждения за пользование кредитными средствами: кэшбэк, бонусы, мили и т.д.

Самая важная опция кредитной карты, на которую мы смотрим, — как ее владельцу получить и использовать вознаграждение.

Разные программы вознаграждения соответствуют разным потребностям держателя карты, его стилю жизни, тому, на что он привык тратить деньги. Таким образом, программа вознаграждения является важнейшим фактором в решении, какая карта подходит именно вам.

Что такое кэшбэк

Кэшбэк — это денежное вознаграждение в виде возврата части стоимости расходов на покупки или услуги. Кэшбэк вернется на ваш счет не в виде баллов или бонусов, а самыми настоящими деньгами, которые можно потратить как угодно.

Что такое бонусы и мили

Бонусы и Мили — это неденежное вознаграждение за совершение покупок по карте, которое используется для получения бесплатных товаров (услуг) или скидок (например, 1 бонус = 1 рубль скидки).

Чаще всего в программах вознаграждения устанавливается процент (в случае кэшбэка) от трат по карте или количество бонусов, миль и т.д.:

- фиксированная ставка, например, 1% кэшбэк от суммы каждой покупки;

- дифференцированная ставка, обычно более высокий процент, но только за определенный вид покупок (оплата бензина на АЗС, оплата в кафе и ресторанах).

В случае с кэшбэком необходимо обращать внимание на такие дополнительные условия, как:

- максимальная сумма возврата (кэшбэка) в месяц;

- минимальная сумма покупок в месяц для получения кэшбэка.

В случае с бонусами или милями необходимо тщательно изучить правила их использования и срок действия, установленные кредитной организацией.

Чаще всего устанавливается определенный срок, в течение которого бонусы и мили можно использовать, затем они сгорают.

2. Годовая процентная ставка за пользование кредитными средствами

Процентная ставка — это то, сколько вы платите банку от суммы использованного кредита.

Годовая процентная ставка в настоящее время, как правило, определяется индивидуально в зависимости от вашей платежеспособности, кредитной истории и других факторов.

В данный момент большинство кредитных карт имеют процентную ставку в диапазоне от 12 до 30% за покупки. При снятии наличных средств ставка может быть существенно выше.

Ежемесячно можно вносить либо минимальный платеж по карте, либо закрыть долг полностью, либо внести что-то среднее. Обычно по кредитным картам не требуется закрывать долг полностью каждый месяц, но это единственный способ избежать оплаты процентов за пользование кредитом.

3. Стоимость годового обслуживания

По некоторым кредитным картам требуется, чтобы их владелец оплачивал годовое обслуживание за владение картой, независимо от того, пользуется он ею или нет.

Обычно чем больше годовое обслуживание карты, тем больше владелец карты получает преференций:

- программы вознаграждения (возможность накапливать бонусы, мили, получать кэшбэк и т.д.);

- различные преимущества и привилегии (доступ в бизнес-залы аэропортов, пользование бизнес-такси и т.д.).

Стоимость годового обслуживания различается у разных банков и кредитных карт. В среднем она находится в диапазоне от 500 до 6 000 руб. и чаще всего составляет около 3 тыс. руб.

Однако существует большое количество кредитных карт с бесплатным годовым обслуживанием. Это проще, чем вы думаете, — найти кредитную карту с бесплатным годовым обслуживанием, которая в то же время предлагает превосходные условия вознаграждения, преимущества и привилегии.

4. Преимущества и привилегии

Сейчас большинство кредитных карт на рынке предлагает определенный набор преимуществ и привилегий для своих владельцев.

Например, кредитные карты топ-уровня для путешествий могут предоставлять такие преимущества, как:

- доступ в бизнес-залы аэропортов;

- страхование путешественников;

- скидки на аренду автомобиля;

- снятие наличных по всему миру и т.д.

Кредитные карты с кэшбэком могут предоставлять своим владельцам преимущества при совершении различных покупок (например, товары в рассрочку без переплаты при покупках у партнеров банка на срок до года).

5. Рефинансирование

Если вы ищете возможность снижения вашей текущей долговой нагрузки, то кредитные карты с возможностью рефинансирования помогут сэкономить значительное количество средств на оплате процентов.

Вы можете погасить без комиссии имеющуюся задолженность по кредитной карте за счет средств новой карты и пользоваться новой картой на более выгодных условиях.

Таким образом, можно погасить не только имеющуюся задолженность по кредитной карте, но и, например, по потребительскому кредиту.

Многие банки при таком переводе долга на новую карту (рефинансировании) предоставляют льготный период, в течение которого вы не будете платить проценты по кредиту.

6. Беспроцентный период (льготный период)

Льготный период кредитования — это период, в течение которого вы не платите проценты по кредиту.

Он может распространяться на покупки по кредитной карте и на рефинансирование старой задолженности.

Если вы не успели погасить задолженность в льготный период, то с вас возьмут проценты за весь период пользования кредитными деньгами. Следует учесть, что в большинстве случаев, если вы снимаете кредитные деньги в банкомате (даже в течение льготного периода), с вас возьмут комиссию «за снятие наличных».

Поэтому если вы не хотите платить за кредит проценты и другие комиссии, оплачивайте товары или услуги напрямую с карты (в магазине, турагентстве, АЗС, и др.) и вовремя гасите задолженность.

В некоторых банках льготный период достигает 200 дней. То есть банк вам дает возможность пользоваться кредитными деньгами до 200 дней бесплатно.

Есть на рынке предложения и с возможностью снятия наличных без процентов в рамках льготного периода. Как правило, для такого снятия с сохранением условий льготного периода существует определенный лимит на снятие наличных.

7. Кредитный лимит

Это максимальная сумма на карте, которую вы можете потратить в долг.

Для каждого клиента банк устанавливает лимит индивидуально. Он основан на текущей платежеспособности и кредитной истории.

На начальном этапе взаимоотношений клиента и банка назначается минимальный лимит, который впоследствии может быть изменен. Решение об изменении принимается банковской организацией в одностороннем порядке.

Увеличение лимита возможно в следующих случаях:

- соблюдение срока выплаты;

- активное пользование карточки в пределах текущего лимита;

- улучшение платежеспособности заемщика, подтвержденное им документально;

- использование кредитного договора не менее 6 месяцев.

С этой точки зрения, необходимо обращать внимание на максимально возможный кредитный лимит по карте.

8. Приветственное предложение

Приветственное предложение используется банками как стимул для привлечения новых клиентов на конкурентном рынке кредитных карт. Новые держатели кредитных карт получают единоразовый бонус, который может быть в различных формах (определенное количество миль, баллов и даже кэшбэка).

Хотя вступительный бонус бывает довольно привлекательным, получение кредитной карты только ради него с последующим отказом от использования карты может вызвать ряд проблем. Это может негативно повлиять на вашу кредитную историю. Кредитные организации ужесточают правила использования кредитных карт, чтобы искоренить такую практику.

Как Банк.Кредиты определяет лучшие кредитные карты

Наиболее важными факторами, которые мы оцениваем, являются:

- программа вознаграждения;

- годовая процентная ставка;

- льготный (беспроцентный) период;

- возможность рефинансирования текущей задолженности;

- потенциал улучшения кредитной истории;

- стоимость годового обслуживания.

По каждому предложению, представленному на нашем сайте, мы делаем авторский комментарий.

Выбор кредитной карты, подходящей именно вам

Не существует кредитных карт, подходящих для всех. Наоборот, изобилие предложений на рынке является положительным фактором для выбора, независимо от того, ищете ли вы возможность улучшить кредитную историю, получить кэшбэк или же мили для новых путешествий.

По ряду международных исследований и опросов программа вознаграждения является ключевым фактором при выборе кредитной карты на протяжении последних нескольких лет.

При существующем многообразии программ вознаграждения может быть сложно разобраться, какая подходит именно вам. Мы предлагаем вам задать себе несколько вопросов при выборе лучшего предложения.

1. Зачем вам нужна кредитная карта?

- Вы хотите получать кэшбэк и тратить его на повседневные покупки?

- Вы часто путешествуете и хотите использовать вознаграждение для оплаты расходов следующей поездки?

- Вы несете затраты как владелец малого бизнеса и хотите зарабатывать вознаграждение на этом?

- Вам нужна хорошая кредитная история для грядущих крупных покупок или для консолидации всех долгов?

Ваши ответы на данные вопросы в значительной степени определят, какая кредитная карта подходит именно вам.

Если вы редко путешествуете, кредитные карты для путешествий с бонусными милями не будут соответствовать вашим потребностям.

Но, с другой стороны, если вашей ближайшей целью является дорогостоящая зарубежная поездка, которую можно оплатить милями, то в таком случае карты с кэшбэком не смогут дать вам столько же финансовой выгоды, сколько смогут дать мили кредитных карт топ-уровня для путешествий.

Однако в целом кредитные карты с кэшбэком по разным данным являются почти в три раза более предпочтительным продуктом, чем карты с милями (вторые по популярности). Это вызвано большей свободой в использовании кэшбэка.

2. Какие ваши обычные ежемесячные траты?

Определите, на что вы регулярно тратите деньги, чтобы извлечь максимальную пользу от владения кредитной картой.

Например, одни карты предоставляют максимальное вознаграждение за покупки во время путешествий, при оплатах в кафе и ресторанах. Другие — при оплате на АЗС и покупках в супермаркетах.

Осознание того, как вы привыкли тратить деньги, дает возможность определить, какую кредитную карту выбрать для максимальной отдачи от ее использования.

Так, если вы часто бываете в кафе и ресторанах, вам выгоднее соответствующая карта, но если вы определите, что у вас нет каких-то доминирующих постоянных затрат, то выбирайте кредитную карту с фиксированной ставкой кэшбэка.

3. Хотите ли вы платить ежегодное обслуживание?

Многие кредитные карты класса премиум предусматривают оплату ежегодного обслуживания. Хотя получаемые преимущества и привилегии, как правило, превосходят стоимость ежегодного обслуживания.

- Если вы не хотите нести дополнительных затрат, то выбирайте из предложений с бесплатным годовым обслуживанием.

Например, при стоимости годового обслуживания вашей карты 2 400 руб. вам нужно будет тратить на покупки не менее 20 000 руб. ежемесячно (зарабатывая 1% фиксированного кэшбэка на все покупки), чтобы компенсировать затраты на годовое обслуживание.

- Если вы не планируете использовать кредитную карту ежемесячно, то лучше рассмотреть варианты с бесплатным ежегодным обслуживанием. Тем более что сейчас на рынке появляются кредитные карты топ-уровня с бесплатным годовым обслуживанием.

Что необходимо делать, чтобы получить выбранную кредитную карту

Кредитные организации постоянно улучшают условия по картам, предлагая все большее вознаграждение, больше преимуществ и привилегий, но в то же время становятся более избирательными в отношении клиентов. Количество отказов в отношении самых выгодных кредитных карт с лучшими условиями растет.

Что можно сделать, чтобы увеличить свои шансы? Ниже несколько рекомендаций.

Улучшайте свою репутацию (кредитоспособность)

Кредитоспособность — это не только уровень ваших финансовых возможностей, но и ответственное поведение.

Кредитные организации оценивают вашу кредитоспособность в большей степени на основе вашей кредитной истории.

Существенно улучшить кредитную историю — это задача даже не месяцев, а лет.

Не ждите, сразу начинайте улучшать вашу кредитоспособность.

Несколько шагов для этого вы можете сделать немедленно.

- Вносите платежи по карте вовремя. Это необходимо не только для того, чтобы избежать штрафных санкций. История своевременных платежей представляет вас более ответственным в глазах кредитной организации.

- Используйте не весь кредитный лимит по карте. Сохраняйте баланс между кредитным лимитом по карте и использованной суммой кредита. Оптимальным является использование кредитных средств на уровне от суммы кредитного лимита. Тем самым вы показываете банку, что знаете, как управлять расходами и избежать возможности перерасхода средств и неисполнения обязательств.

Подготовьтесь к процедуре подачи заявки

Подаете ли вы заявку онлайн, посредством электронной почты или же в отделении банка, будьте готовы к тому, что у вас запросят определенную информацию.

Кроме Ф. И. О., даты рождения, адреса проживания и регистрации, у вас могут запросить следующие данные:

- размер постоянного дохода;

- сведения о работе и образовании;

- сведения о текущей кредитной нагрузке.

После получения заявки кредитная организация проводит проверку вашей кредитоспособности, в том числе может сделать запрос в бюро кредитных историй.

Следует учесть, что частые проверки кредитной истории со стороны банков (частые обращения в бюро кредитных историй) могут негативно влиять на ваш кредитный рейтинг. Поэтому следует внимательно относиться к выбору кредитной карты, на которую вы хотите подать заявку, чтобы уменьшить количество запросов вашей кредитной истории.

Используйте все преимущества новой кредитной карты

Используйте на практике все преимущества вашей новой кредитной карты, будь то программы вознаграждения, возможность рефинансирования или беспроцентный период.

В этом случае владение кредитной картой станет действительно полезным для достижения ваших финансовых целей.

Содержание информации выше не является рекламным материалом, не подлежало согласованию либо одобрению никакими кредитными организациями, в том числе нашими партнерами.

Лучшие кредитные карты для путешествий, покупок и с льготным периодом на снятие наличных

Лучшая кредитная карта для путешествий:

«Alfa Travel» от Альфа-Банка

(Макс. лимит — 300 тыс. ₽)

2% кэшбэк милями за все покупки,

до 8% кэшбэк милями за оплату билетов и гостиниц на travel.alfabank.ru

5,9% от суммы + 590 ₽

990 ₽ (первый год бесплатно)

Лучшая кредитная карта для покупок:

«Кредитная X5 Карта Пятёрочка» от Альфа-Банка

(Макс. лимит — 300 тыс. ₽)

2% возврат за все покупки в Пятёрочке и Перекрёстке,

500 ₽ в подарок за первую покупку

5,9% от суммы + 590 ₽

990 ₽ (первый год бесплатно)

Лучшая кредитная карта с льготным периодом на снятие наличных:

«Разумная» от Банка «Ренессанс Кредит»

(Макс. лимит — 600 тыс. ₽)

кэшбэк до 30% от партнеров банка

145 дней на снятие наличных, покупки, переводы

4,9% от суммы + 490 ₽

Действующие акции банков по кредитным картам

снятие наличных без комиссии в первые 30 дней пользования картой

бесплатное обслуживание навсегда

бесплатное обслуживание навсегда и кэшбэк 15% от суммы покупок, совершенных за первые 30 дней (но не более 2000 бонусных баллов)

Полезная аналитика

Комментарии

Пожалуйста, авторизуйтесь или зарегистрируйтесь чтобы оставить комментарий

ТОП-10 лучших кредитных карт — Рейтинг 2023

Рейтинг 2023 года: ТОП-10 лучшие кредитные карты со снятием наличных без процентов, льготным периодом, бесплатным обслуживанием и самым выгодным кэшбэком. Сравните условия, отзывы и актуальные предложения банков России, чтобы выбрать и оформить онлайн-заявку на выпуск лучшей кредитки на сегодняшний день!

Кредитная карта – банковский платёжный продукт для физического лица позволяющий совершать покупки и расчеты за счёт денежных средств предоставляемых банком. В соответствии с договором у карт четко прописаны условия – сумма кредита или попросту кредитный лимит, процентная ставка, срок кредитования и льготный период пользования без начисления процентов.

Льготный период

Беспроцентный льготный период — это время, когда проценты за пользование заёмными деньгами не начисляются. Обычно у кредиток более высокая стоимость кредитования по сравнению с обычным банковским кредитом, может доходить до 50% годовых. Поэтому, нужно стараться возвращать деньги в рамках этого срока без просрочек. Иногда можно оформить карту рассрочки, это означает отсутствие переплаты при покупках в интернет-магазинах и партнерских сервисах. Чаще всего рассрочка выдается максимум на год и не действует на покупку товаров по распродажам.

Проценты за снятие наличных

Льготные дни не всегда гарантирует получение наличных денег полностью бесплатно. Нужно узнать в тарифах карты, не берет ли банк комиссию за получение наличных в банкомате или за переводы. Бывает так, что банки классифицируют перевод денежных средств с кредитки на дебетовую карту как обналичивание и берут с этого %.

Кредитный лимит

Финансовые организации автоматически рассчитывают, какую максимальную сумму они могут дать вам в долг. Узнать заранее, какой размер денежных средств вам будет одобрен возможно на этапе оформления заявки. Лимит будет напрямую зависеть от подтвержденного дохода и вашей финансовой истории. Чем больше ваш ежемесячный доход, тем на большую сумму вас смогут кредитовать.

Комиссия за обслуживание

Некоторые банки завлекают клиентов выгодными условиями, но при этом берут комиссию за обслуживание. Тут нужно определить, где переплата будем меньше – с комиссией за обслуживание, но более приятным условиями или же по полностью бесплатной карте. Выгода будет зависеть от того, на какие цели и потребности планируете ей пользоваться.

Требования

При оформлении карточки банк предъявляет к заемщику ряд требований по возрасту, платежеспособности, наличию стажа работы и документов об официальном трудоустройстве, месту прописки и регистрации. Чем больше документов будет предоставлено, тем больше вероятность получить кредитную карту с беспроцентным периодом без отказа и на самых выгодных условиях. Наличие всего перечня документов подтверждает хорошую платежеспособность заемщика.

Простота получения

От скорости оформления кредитки во многом зависит решение определенных финансовых проблем заемщика. Многим важно получить карту как можно скорее без необходимости посещения банковского отделения. Все крупные банки из рейтинга ТОП-10 перешли на приём заявок путем заполнения онлайн анкет на своём официальном сайте. Полученные заявки обрабатываются в день подачи и клиенту оперативно предоставляется решение об одобрении или отказе. Далее клиент может заказать бесплатную доставку карты курьером на дом или в ближайшее удобное отделение.

Акции и спецпредложения

Чтобы повысить лояльность клиентов банки предлагают акции и программы мотивации для держателей карт в виде кэшбэка, бесплатного вечного обслуживания, бонусного вознаграждения в рублях и повышенного лимита беспроцентного кредитования.

Каких же правил стоит придерживаться, чтобы полученная банковская карточка стала действительно полезным инструментом и не привела к финансовым трудностям:

- Старайтесь не тратить больше, чем составляет ваш месячный заработок

- Погашать задолженность необходимо до окончания льготного периода, чтобы не попасть под действие высоких процентов

- Подайте онлайн-заявки на выпуск кредитки сразу в несколько банков, чтобы гарантированно получить одобрение. Это особенно важно при наличии у заемщика плохой КИ.

По вопросам сотрудничества и предложениям пишите на adv@top10cards.ru. Россия, Москва. 2023

Сайт не является финансовой организацией, не осуществляет финансовую деятельность. Сайт не является представительством МФО или банком и не имеет к ним отношения. Вся информация на сайте носит ознакомительный характер и не является публичной офертой. Персональные данные пользователей в пределах данного ресурса не собираются и не хранятся. Финансовые услуги будут оказываться непосредственно организациями, имеющими разрешение Центрального Банка Российской Федерации. Исключительное право на товарные знаки (знаки обслуживания) принадлежат их правообладателям.

Источник https://xn--90aennii1b.xn--p1ai/cards/karti-keshbek-remont.html

Источник https://bankkredity.ru/kreditnye_karty/

Источник https://top10cards.ru/creditcard/