Ипотека под залог имеющейся недвижимости — условия и оформление в 2023 году

Ипотечное кредитование на сегодня представляет собой возможность приобрести в собственность недвижимость для тех, кто не располагает полной суммой для ее покупки или строительства. Несмотря на необходимость кроме основного долга выплатить еще и проценты, данная банковская услуга, дающая шанс существенно улучшить свои жилищные условия, не теряет своей популярности. Конкуренция между банками служит причиной увеличения разнообразия предложений, которые на сегодняшний день охватывают подавляющее большинство потенциальных потребностей своих клиентов. Некоторые из них можно назвать достаточно привлекательными. Одна из схем заключается в том, что открывается ипотека под залог имеющейся недвижимости. Этот вариант позволяет оформить кредит без внесения первоначального взноса. На этом особенности такого вида ипотеки не заканчиваются.

Преимущества

При предоставлении ипотечного кредита традиционным способом, недвижимость, на приобретение которой предоставляются заемные средства, выступает в роле залога и обеспечивает сделку, страхуя риски банка. При этом использование полученных средств исключительно целевое – на покупку или строительство жилья. В свою очередь ипотека под залог недвижимости предоставляет гораздо больше свободы выбора.

Средства, полученные посредством кредита, могут быть направлены на определенные цели. Во-первых, использоваться как первоначальный взнос или как полная оплата нового жилья. В этом случае требуется представить подтверждающие документы. Во-вторых, выступать в роле оплаты любых нужд (сюда относится лечение, развитие бизнеса, ремонт, обучение и другое). Такой кредит нецелевой, поэтому ставки по нему выше, а срок, на который он выдается, короче.

Во втором случае предоставленный кредит все равно носит наименование ипотечный в силу того, что оформляется он под залог имеющейся недвижимости.

Поиск ипотеки

Какая недвижимость может выступать залогом?

Тот, кто хочет оформить ипотеку под залог имущества, должен в первую очередь оценить, подходит ли его имущество для таких целей. Перед тем как оказать подобные услуги кредитования, банки внимательно рассматривают каждый конкретный случай. Основное их требование звучит как отсутствие обременений и обязательств по квартире, предлагаемой в качестве залога, которые могли бы выступить препятствием для возможного взыскания. Банки России неохотно вступают в договоренности при наличии имущества, права на которое перешло по наследству или вследствие дарения.

На этом требования к потенциальному залогу у банка не заканчиваются. К ним также относятся следующие:

- Место нахождения недвижимости должно совпадать с тем, где находится отделение банка, в котором оформляется договор на ипотеку. Сам владелец должен проживать и работать рядом со своим жильем.

- Состояние дома должно быть удовлетворительным, с небольшим коэффициентом износа.

- Недвижимость должна быть ликвидна, то есть банк оценивает, сможет ли он продать ее в нужный момент быстро и выгодно. Не рассматривается то жилье, которое готовится к сносу, реконструкции или капитальному ремонту.

- Лица, прописанные в квартире, не должны относиться к ряду категорий (таким как военнослужащие, инвалиды, заключенные). Их количество не должно быть больше пяти. Причем каждого попросят заверить свое согласие с совершаемой сделкой личной подписью.

На каких условиях предоставляется ипотека под залог недвижимости?

За счет того, что риски банка ниже, чем при обычном кредите без залога, условия такой ипотеки выгодно отличаются. Процентные ставки ниже, а пакет необходимых документов не такой впечатляющий. Ряд банков указывает, что достаточно предоставить лишь документ, удостоверяющий личность, и документы на недвижимость. Многие просят также справку о доходах. Плюс ко всему доля отказов в таком кредите не слишком высокая.

Пока кредит не погашен, на недвижимость, представляющую собой залог, наложен ряд ограничений: ее нельзя дарить, сдавать в аренду, продавать и т.д. В том случае если клиента не платит по своим обязательствам, недвижимость изымается и реализуется, а полученные средства идут на погашение ипотеки.

На сегодняшний день оформить такого рода ипотеку предлагают многие организации. Среди них выгодными условиями выделяются крупные банки. Рассмотрим подробнее в таблице.

| Банк | Программа | Ставка | Соотношение кредит/залог |

| Банк ДОМ.РФ | Под залог квартиры | от 13% | до 65% |

| СберБанк | На любые цели под залог недвижимости | от 11,6% | до 60% |

| Россельхозбанк | Целевая ипотека | от 11,8% | до 70% |

| Банк ВТБ | Нецелевой под залог недвижимости | от 12,2% | до 80% |

| Совкомбанк | Новостройка / Недвижимость на вторичном рынке | от 11,49% | до 90% |

Как видно из таблицы, процентные ставки отличаются друг от друга, но в большинстве случаев находятся в диапазоне от 11% до 13%. Что касается суммы, на которую можно рассчитывать, то решающую роль играет стоимость имеющейся недвижимости. После проведения ее оценки принимается решение о размере предоставляемого залога. Обычно он составляет от 50 до 80 процентов от цены.

Ипотека под залог недвижимости

Договор ипотеки изначально предполагает, что гарантией кредитора станет недвижимость. Но это не обязательно должна быть та жилплощадь, которую покупает заемщик. Он может предложить банку и другую ликвидную недвижимость, которая устроит кредитора. При этом клиент и банк заранее обговаривают такие условия.

| Макс. сумма | 70 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

Предварительное решение по заявке принимается в течение 1 минуты.

70% заявок банк одобряет в течение 1 дня.

Рассмотрение полной заявки занимает у сотрудников до 2 рабочих дней

Базовая ставка — 12,29% годовых

-0,3% за подачу онлайн заявки

-0,3% покупка недвижимости у ключевого партнера

-0,4% покупка недвижимости у Exclusive-партнера Альфа-Банка

-0,4% зарплатным клиентам и клиентам A-Private

-2,99% по опции «Хочу ниже!» после одобрения (подключается с персональным менеджером)

По желанию заемщика. В случае отказа клиента от страхования к базовой ставке устанавливается надбавка:

+0,5% — отказ от страхования титула

+1% — отказ от страхования жизни

Можно оформить ипотеку только по паспорту гражданина РФ. В этом случае надбавка к базовой ставке будет составлять +0,5%.

Один из документов, подтверждающих доход:

— Справка о доходах физлица за 3-6 месяцев

— Выписка по зарплатному счету за 3-6 месяцев

— Выписка о состоянии индивидуального лицевого счета из ПФР

| Макс. сумма | 12 000 000 Р |

| Ставка | От 3.95% |

| Срок кредита | 3-35 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | 10 минут |

Приобретение готового жилого помещения

Приобретение строящегося жилого помещения

Приобретение построенного жилого дома

Рефинансирование кредита в другом банке

Окончательное решение принимается после рассмотрения всех документов (до 3 дней).

Личный кабинет, банкомат банка, автоматическое списание со счета, через бухгалтерию по месту работы, через кассу любого банка

Личное и имущественное

Заемщик может не осуществлять страхование, принимая участие в программе «Назначь свою страховку».

При нарушении сроков возврата кредита и/или процентов заемщик обязан уплатить за каждый день просрочки пени на сумму просрочки, исходя из ключевой ставки ЦБ РФ на день заключения кредитного договора.

Справка с портала Госуслуг, 2-НДФЛ или по форме банка

Налоговые декларации для собственников бизнеса и ИП

| Макс. сумма | 12 000 000 Р |

| Ставка | От 6,3% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 2 минуты |

Ипотека с государственной поддержкой в новостройке. Покупка квартиры у застройщика в новостройке, аккредитованной банком «Открытие».

Предварительное решение принимается за 3 минуты, финальное — за 1-2 дня.

Банк принимает окончательное решение о выдаче кредита после представления необходимых документов.

Личный кабинет, касса в отделении, перевод из другого банка, терминалы (Элекснет, QIWI, Мегафон), кассы в торговых точках, Почта России

Супруг или супруга заемщика (в случае зарегистрированного брака) выступает в качестве Солидарного заемщика.

Кроме того, Солидарными заемщиками могут быть гражданский супруг и близкие родственники как самого заемщика, так и его супруга/супруги (родители, дети, братья, сестры).

Базовая — 6,3% годовых

+0,3% при первоначальном взносе от 15% до 30%

+0,75% при отсутствии страхования жизни и трудоспособности

+0,2% при подписании кредитного договора по истечении 30 календарных дней с момента одобрения

Страхование жизни и трудоспособности — по желанию

+0,75% — при отсутствии страхования жизни и трудоспособности

За нарушение сроков возврата кредита взимается неустойка в размере ключевой ставки ЦБ на дату заключения договора (проценты годовых) от суммы просроченного платежа за каждый день просрочки.

Надбавка в размере 0,5% при оформлении заявки без подтверждения дохода по программе «Ипотека по двум документам»

| Макс. сумма | 70 000 000 Р |

| Ставка | От 8% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

Ипотека по готовому и строящемуся жилью

С апреля 2020 года действует госпрограмма льготной ипотеки на новостройки

Предварительное решение по заявке принимается уже через 1 минуту.

70% заявок одобряются в течение 1 дня.

Рассмотрение полной заявки занимает до 2 рабочих дней

От 8% годовых (ипотечный кредит на готовое и строящееся жилье по льготной ставке)

Базовая ставка — 12,29% годовых

-0,3% Покупка недвижимости у ключевого партнера

-0,4% Покупка недвижимости у Exclusive-партнера банка

-0,4% Зарплатным клиентам и Клиентам A-Private

-2.99% по опции «Хочу ниже!» после одобрения, по согласованию с персональным менеджером

По желанию. В случае отказа к базовой ставке устанавливается надбавка:

+1% — отказ от страхования жизни

+0,5% — отказ от страхования титула

Клиент может оформить ипотеку по паспорту гражданина РФ. В таком случае надбавка к базовой процентной ставке составит +0,5%.

Один из документов, подтверждающих доход:

— Справка о доходах физического лица за 3-6 месяцев

— Выписка по счету зарплатной карты за 3-6 месяцев

— Выписка о состоянии индивидуального лицевого счета из Пенсионного фонда РФ

Может представляться в любой форме:

— 2-НДФЛ (возможно предоставление справки в виде электронного документа, подписанного УКЭП/ФНС России)

— в свободной форме в соответствии с требованиями Альфа-Банка с указанием размера ежемесячного дохода (за вычетом удержаний)

| Макс. сумма | 40 000 000 Р |

| Ставка | От 11,15% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-75 лет |

| Решение | 5 дней |

| Макс. сумма | 30 000 000 Р |

| Ставка | От 10,8% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-65 лет |

| Решение | 30 мин. |

30 000 000 рублей — для Москвы, МО, Санкт-Петербурга, ЛО

15 000 000 рублей — для остальных регионов РФ

| Макс. сумма | 100 000 000 Р |

| Ставка | От 10,05% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-70 лет |

| Решение | 3-5 дней |

От 5% (если используются средства материнского капитала)

От 30% для предпринимателей, самозанятых и собственников бизнеса

Онлайн-банк TKB Express

Платежные терминалы ТКБ

Дистанционно для карт сторонних банков (на сайте tkbbank.ru)

Qiwi

Rapida

ЮMoney

Золотая корона

Перевод из другого банка

В качестве залога выступает приобретаемый на заемные средства объект недвижимости

Местонахождение объекта залога – регион присутствия банка (в том числе Республика Адыгея)

От 10,05% годовых

Процентная ставка может быть изменена с учетом применения дополнительных тарифов и опций

Обязательное — от риска утраты и повреждения приобретаемого объекта недвижимости.

По желанию — от риска утраты права собственности на приобретаемый объект недвижимости; жизни и потери трудоспособности.

В случае отказа заемщика от страхования банк вправе увеличить ставку. Скорректированная процентная ставка устанавливается до даты окончательного возврата кредита и уплаты начисленных процентов.

— справка о доходах по форме № 2-НДФЛ;

— справка по форме банка;

— справка в свободной форме;

— электронная выписка с зарплатного счета (заверенная сотрудником банка).

| Макс. сумма | 30 000 000 Р |

| Ставка | От 4,7% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 5 минут |

Картой в приложении

По банковским реквизитам

В банкоматах ДОМ.РФ

У партнеров: Мегафон Связной, М.Видео, Ростелеком

5,7% годовых для семей, соответствующих требованиям программы

4,7% годовых для семей, соответствующих требованиям программы, покупающих жилье в Дальневосточном федеральном округе

+0,3% при отказе от онлайн-заявки и использования цифровых сервисов

Объект недвижимости — обязательно

Личное страхование — по желанию заемщика (получить минимальную ставку можно только при оформлении личного страхования)

| Макс. сумма | 15 000 000 Р |

| Ставка | От 7,6% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 20-70 лет |

| Решение | 1-10 дней |

15 000 000 рублей — при приобретении недвижимости, расположенной в Москве, Московской области, Санкт-Петербурге и Ленинградской области

7 000 000 рублей – при приобретении недвижимости, расположенной в остальных субъектах РФ

— Покупка квартиры в строящемся жилом доме

— Покупка квартиры и таунхауса с оформленным правом собственности у юридического лица на первичном рынке

От 7,6% годовых

+1 п.п. при отсутствии обеспечения обязательств страхованием

+0,4 п.п. при сумме кредита более 12 млн руб./6 млн руб. (в зависимости от региона)

При первоначальном взносе от 30% справки не потребуются

В иных случаях — справка 2-НДФЛ или по форме банка

| Макс. сумма | 12 000 000 Р |

| Ставка | От 4.4% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | 30 мин. |

Приобретение квартиры на первичном рынке, готового или строящегося дома, строительство дома, рефинансирование жилищных кредитов

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

Онлайн-банк TKB Express

Платежные терминалы ТКБ

Дистанционно для карт сторонних банков (на сайте tkbbank.ru)

Qiwi

Rapida

ЮMoney

Золотая корона

Перевод из другого банка

без справок о доходах;

справка о доходах по форме 2-НДФЛ — для физлиц;

налоговая декларация — для ИП и собственников бизнеса;

выписка из ПФР — для пенсионеров;

выписка по счету — для самозанятых граждан.

3 месяца — для физлиц;

12 месяцев ведения деятельности — для ИП, учредителей бизнеса и самозанятых граждан.

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,34% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

500 000 рублей (для регионов)

1 000 000 рублей (для Москвы, МО, Санкт-Петербурга и Ленинградской области)

Онлайн-банк TKB Express

Платежные терминалы ТКБ

Дистанционно для карт сторонних банков (на сайте tkbbank.ru)

Qiwi

Rapida

ЮMoney

Золотая корона

Перевод из другого банка

Обязательное — от риска утраты и повреждения приобретаемого объекта недвижимости.

По желанию — от риска утраты права собственности на приобретаемый объект недвижимости; жизни и потери трудоспособности.

— справка о доходах по форме № 2-НДФЛ;

— справка по форме банка;

— справка в свободной форме;

— электронная выписка с зарплатного счета (заверенная сотрудником банка);

— без справок о доходах.

Информация об условиях взята с официальных сайтов банков. Рекомендуем уточнять актуальные тарифы на сайте, по телефонам, в отделениях интересующего банка. Дата обновления: 26.01.23

Категории

- Для IT-специалистов

- Сельская ипотека

- Без первоначального взноса

- Военная ипотека

- На строительство дома

- На вторичное жилье

- Семейная ипотека

- Льготная ипотека

- С господдержкой

- Дальневосточная ипотека

- Ипотека для молодой семьи

- На земельный участок

- Ипотека на дом

- Без подтверждения дохода

- Самая выгодная ипотека

- Ипотека по двум документам

- Социальная ипотека

- Для семей с детьми

- Для пенсионеров

- С плохой кредитной историей

- Ипотека онлайн

- Под залог недвижимости

- На коммерческую недв-ть

- Ипотека на квартиру

- Ипотека на новостройку

- Для многодетных

- Ипотека на долю в квартире

- Ипотека под 1%

- Ипотека под 2%

- Ипотека под 3%

- Ипотека под 6%

- Заявка во все банки

- Без офиц. трудоустройства

- Ипотека для ИП

- Под материнский капитал

- Ипотека для самозанятых

- Ипотека на дачу

- На апартаменты

- Ипотека в Москве

- Ипотека в Санкт-Петербурге

- Ипотека в Краснодаре

- Ипотека в Самаре

- Ипотека в Екатеринбурге

- Ипотека в Ростове-на-Дону

- Ипотека в Новосибирске

- Ипотека в Нижнем Новгороде

- Ипотека в Уфе

- Ипотека в Казани

- Для госслужащих

- Для семей с ребенком-инвалидом

- Показать все

Ипотека под залог недвижимости — сравнение условий

В таблице представлены предложения с лучшими условиями в данной категории.

| Предложение | Макс. сумма | Ставка | Срок кредита | Первонач. взнос | Рейтинг Бробанк.ру |

|---|---|---|---|---|---|

| Ипотека Альфа-Банк на вторичное жилье | 70 000 000 Р | От 8,9% | До 30 лет | От 15% | 3.5 / 5 |

| Семейная ипотека Росбанк Дом | 12 000 000 Р | От 3.95% | 3-35 лет | От 15% | 2.8 / 5 |

| Ипотека Открытие с господдержкой | 12 000 000 Р | От 6,3% | 3-30 лет | От 15% | 3.0 / 5 |

| Ипотека Альфа-Банк Новостройки | 70 000 000 Р | От 8% | До 30 лет | От 15% | 4.1 / 5 |

| Рефинансирование ипотеки банк ЗЕНИТ | 40 000 000 Р | От 11,15% | До 25 лет | Отсутствует | 4.0 / 5 |

| Ипотека на квартиру в новостройке СКБ-Банк | 30 000 000 Р | От 10,8% | До 30 лет | От 10% | 3.5 / 5 |

| Ипотека ТКБ на готовое жилье | 100 000 000 Р | От 10,05% | До 25 лет | От 5% | 4.1 / 5 |

| Ипотека ВТБ для многодетных семей | 30 000 000 Р | От 4,7% | До 30 лет | От 15% | 5.0 / 5 |

| Льготная ипотека Газпромбанк | 15 000 000 Р | От 7,6% | До 30 лет | От 15% | 3.5 / 5 |

| Семейная ипотека СКБ-Банк | 12 000 000 Р | От 4.4% | До 30 лет | От 15% | 5.0 / 5 |

Виды ипотеки под залог недвижимости

- Ипотека под залог покупаемого жилья. Такой вариант кредитования подходит заемщикам, у которых нет в собственности другой жилплощади. Они приобретают дом ил квартиру в ипотеку и живут в нем, оплачивая задолженность на протяжении нескольких десятков лет. Недвижимость, которая остается в качестве залога у банка, но хотя и принадлежит кредитору, на нее наложены ограничения. Жилье нельзя продавать, обменивать, дарить до полной выплаты ипотеки. И только после снятия обременения в банке с домом или квартирой можно проводить сделки без ограничений.

- Ипотека под залог уже имеющегося жилья. Если нет денег на первоначальный взнос, банк может повысить процентную ставку. Чтобы условия кредита оказались более выгодными для заемщика, можно оформить в качестве залога уже имеющуюся собственность. Банк одобрит приобретение жилья, стоимость которого составляет 80% от заложенной недвижимости.

Кроме того вариант ипотеки с залогом имеющейся недвижимости, подойдет заемщику при приобретении собственности за границей. В этом случае дом на территории России будет служить залогом, а полученные в кредит деньги можно потратить на покупку жилья в другой стране. Деньги от банка можно потратить на покупку участка земли, открытие бизнеса или любые другие цели.

Бробанк: в зависимости от обстоятельств, которые сложились у заемщика, можно выбрать наиболее подходящий вариант ипотеки под залог недвижимости.

В каких еще ситуациях берут ипотеку под залог уже имеющегося жилья

Чтобы оформить в банке обычный кредит, нужно собрать документы, которые подтвердят стабильный доход. Но это не всегда легко сделать. Банки неохотно сотрудничают с предпринимателями, самозанятыми или сезонными работниками. Бывают случаи, когда дохода потенциального клиента хватит для оплаты ежемесячных платежей, но для банка это слишком большой риск, поэтому заемщики получают отказ. В таком случае лучше оформить кредит под залог недвижимости.

Второй вариант, когда может понадобиться ипотека под залог уже имеющейся квартиры, наличие нескольких других действующих кредитных обязательств.

Если большая часть официального дохода уходит на оплату кредитов, то еще один платеж в месяц будет рискованным решением для нового банка-кредитора. В этой ситуации заемщику откажут. Но если он предложит кредитору ликвидный залог, потенциальному клиенту могут пойти навстречу и одобрят заявку.

Без залогового имущества есть вероятность, что банк одобрит кредит, но только на невыгодных условиях. Скорее всего, процентная ставка для такого клиента будет намного выше, сумма меньше, а срок короче. Оформление залога снижает риск кредитора. Даже если заемщик не сможет или не захочет гасить задолженность, банк сможет продать заложенное имущество и компенсировать свои затраты.

Требования к заемщику при оформлении ипотеки

- наличие гражданства Российской Федерации;

- минимальный возраст – 21 год;

- максимальный возраст – 75 лет на момент внесения последнего платежа;

- наличие подтвержденного стабильного дохода.

Залоговым имуществом может быть не только жилье, но и коммерческая недвижимость, участок земли, даже если они принадлежат третьим лицам, которыми обычно выступают родственники. Если они не против, то заемщик может оформить под залог их имущество. Так делают в случаях, если гражданин не подходит по каким-либо требованиям банка, а его ближайшие родственники могут оформить кредит. Чтобы не переоформлять собственность на других людей, можно оставить недвижимость родственника в залог.

Ипотеку под залог квартиры могут не выдать слишком молодым или пожилым людям. Наиболее подходящий возраст заемщика, по мнению банка, от 30 до 40 лет, когда у клиента еще остается достаточно времени, чтобы исполнить свои обязательства перед кредитором.

При оформлении ипотеки с залогом другого жилья обладать идеальным кредитным рейтингом необязательно. Закладываемое имущество уже служит гарантией возврата денег банку, поэтому сотрудники будут более лояльны к заемщику при его оценке. Однако кредитный рейтинг может повлиять на процентную ставку, чем чаще клиент допускал просрочки и чем продолжительнее они были, тем хуже условия ему предложит кредитор.

Требования к залоговому имуществу

- Здание не должно находиться в аварийном состоянии.

- Возраст строения – не старше 50-60 лет.

- Жилье должно находиться в черте города в сейсмически безопасной зоне.

- Стены могут быть из кирпича, железобетона, монолита.

- Желательно, чтобы квартира находилась не на первом и последнем этаже.

- Все проведенные перепланировки нужно узаконить.

- Без задолженностей по оплате услуг.

Банки не примут в качестве залога жилье, стены которого саманные, каркасно-камышитовые.

Если в качестве залогового имущества предложена не своя жилплощадь, а имущество в собственности третьих лиц, оно должно также соответствовать всем перечисленным требованиям. В некоторых ситуациях такой выбор может оказаться наиболее удобным, но при этом согласие родственников будет обязательным.

Можно ли на самом деле остаться без жилья

По условиям ипотечного кредитования остаться без заложенного имущества можно, но на практике с таким сталкиваются очень редко. У банка нет цели лишить заемщика жилья. Кредиторы гораздо важнее вернуть сумму с процентами на тех условиях, которые указаны в ипотечном договоре.

При оформлении недвижимости в залог жилплощадь остается у заемщика. Там можно жить, продолжая оставаться собственником. Но некоторые возможности ограничивает банк до тех пор, пока задолженность не будет выплачена полностью.

Если заемщик не выплачивает кредит, появляются просрочки, за которые банк начисляет штрафы и пени. Кредитная организация будет пытаться решить вопрос так, чтобы заемщик вернул задолженность. Только в крайнем случае банк обратится в суд, чтобы получить право продать недвижимость на аукционе для компенсации своих потерь.

Если не справляетесь с оплатой ипотеки из-за временных финансовых трудностей, обратитесь к сотрудникам банка и оформите ипотечные каникулы. Также можно рассмотреть вариант реструктуризации или рефинансировать ипотеку на более выгодных условиях в другом банке.

Снизить риск при потере трудоспособности или работы поможет страхование жизни и здоровья заемщика. От страховки можно и отказаться, но тогда банк повысит процентную ставку. Но нельзя отказаться от страхования жилья, которое будет предложено в залог.

Преимущества и недостатки ипотеки под залог жилья

Плюсы и минусы кредитования под залог недвижимости:

| Преимущества | Недостатки |

| По ипотеке с залогом недвижимости банк может одобрить сумму больше, чем по обычному кредитованию | На залоговую недвижимость накладывают ограничения, ее нельзя использовать в полной мере до завершения выплат по ипотеке |

| Срок кредитования больше – 20-30 лет | Залоговую недвижимость обязательно нужно страховать, поэтому у заемщика возникают дополнительные затраты |

| Высокая вероятность одобрения заявки. Залог служит гарантией для банка, поэтому риски меньше, чем при кредитовании без обеспечения | Нестабильность цен на рынке недвижимости. Во время закладывания имущества мог быть спад цен, а потому сумму можно получить меньше, чем ее реальная рыночная стоимость |

| По залоговой ипотеке ниже процентная ставка, если с платежеспособностью заемщика и его кредитной историей все в порядке | Сумма денег в кредит ограничивается стоимостью залогового жилья. Банк откажет в выдаче суммы более 70-80% от цены недвижимости |

С учетом всех положительных и отрицательных характеристик ипотеки под залог недвижимости можно принять решение: подходит ли такой вид кредитования или нет.

Нужен ли первоначальный взнос

Кредитование под залог недвижимости – нецелевой тип кредита, а ипотека – целевой. В первом случае заемщик может потратить деньги на все, что он захочет. Необязательно покупать только недвижимость, можно приобрести яхту, дорогой престижный автомобиль или на путешествия.

При таких условиях кредитования первоначальный взнос может не потребоваться. Если доступной суммы по кредиту окажется недостаточно для покупки, заемщик может добавить собственные средства.

Если же речь идет об оформлении ипотеки под залог недвижимости, потратить деньги на что-либо другое кроме жилья не получится. Банк контролирует все этапы сделки между продавцом и покупателем жилплощади. Кроме того заемщику придется внести часть средств в качестве первоначального взноса, поэтому у него уже должна быть накоплена сумма на эту цель.

Частые вопросы

Можно ли купить квартиру в одном городе, а в залог оформить жилье в другом населенном пункте?

Оставлять в залог недвижимость можно, только если она расположена в регионе действия банка. Иногда банки ставят ограничение на расстояние, где может находиться жилье, от ближайшего отделения.

Нужно ли выписываться из квартиры, если она будет оформлена в залог банку?

Квартира, оформленная в качестве залога, остается у заемщика. Банк не преследует задачу выселить владельца или отобрать жилье. Недвижимость заберут только при длительных просрочках и нежелании заемщика сотрудничать с банком. Пока вы выплачиваете ежемесячные платежи, вносите проценты и не допускаете просрочек, никто квартиру не заберет. Несовершеннолетних детей из жилья тоже выписывать не нужно.

Как увеличить шансы на одобрение ипотеки, если неофициальный доход низкий?

Чтобы увеличить вероятность одобрения ипотечного кредитования, вы можете вместо справки о доходах 2-НДФЛ представить справку по форме банка. В этом документе можно учесть дополнительные неофициальные доходы. Либо заранее уточнить у менеджера по работе с клиентами, какие подтверждения банк готов принять у потенциального заемщика. Кроме того при ипотечном кредитовании будут учтены не только доходы самого заемщика, но и созаемщиков. Некоторые банки допускают привлечение до 5-6 созаемщиков по одному ипотечному договору.

Нужен ли поручитель при оформлении ипотеки под залог недвижимости?

Это не обязательно. Поручитель нужен в качестве гарантии выплаты задолженности, если у заемщика это сделать не получится. Так как залоговая недвижимость уже гарантирует возврат денег банку, поручитель не требуется. Но если доходов заемщика недостаточно, привлечение поручителя может стать дополнительным плюсом для банка при оценке кандидатуры будущего должника.

Могу ли я оформить ипотеку под залог недвижимости, если работаю как ИП?

Да. Ипотеку могут оформить и наемные работники, и владельцы бизнеса. Но в большинстве случаев к предпринимателям банки предъявляют более высокие требования, чем к наемным работникам с официальной и стабильной заработной платой.

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Отзывы об ипотеке

Искала где оформить кредитку. Посмотрела отзывы в инете. Решила все таки в ТКБ оформить. Дистанционно заявку подала, с менеджером поговорила. Карту получила в отделении банка. Инструкцию по пользованию картой дали ясную, понятную. На днях собираюсь пойти воспо. Показать полностью

Открывала карту мир для получения пособий. За день все оформила. Уже 2 месяца прошло с того момента. Соц выплаты на карту поступают — все хорошо. Еще и кэшбэк есть.

доволен обслуживанием банка ткб, 2 года уже пользуемся кассой от этого банка, все ок. всегда все работает быстро и деньги зачисляются своевременно.

три года не могли решиться на ипотеку. сейчас такое нестабильное время в стране — решили хоть как то себе занять место. мало ли кому начнут раздавать квартиры. вот в ткб понравились условия больше всех процесс долгий конечно. но куда деваться. потерпим, тем бо. Показать полностью

Кредит под залог недвижимости

МТС Банк предлагает кредит под залог недвижимости на строительство, покупку или ремонт жилья. Вы можете взять кредит в размере 80% стоимости вашей недвижимости на покупку или строительство нового дома или квартиры. Кредит с обеспечением можно взять без подтверждения доходов, если у вас не хватает стажа или уже есть ипотека. Подайте заявку онлайн и получите решение в течение 3-х рабочих дней. Предварительное одобрение действует два месяца.

| Процентная ставка | от 10,8% |

| Сумма кредита | до 15 000 000 ₽ |

| Срок кредита | до 15 лет |

| Решение по кредиту | до 3-х дней |

Ипотека под залог подразумевает выдачу кредита под обеспечение. В роли обеспечения выступает недвижимость, которая уже есть у заемщика. Например, если у вас уже есть квартира, но вы хотите купить дом или вложиться в строительство, свою текущую квартиру можно предоставить в залог и получить деньги.

Предоставить в залог можно только ту квартиру, что принадлежит вам или вашему супругу. В исключительных случаях допускается оформление в залог недвижимости близких родственников (родителей) с привлечением их в качестве созаемщиков по ипотеке.

Квартира или жилой дом не могут использоваться в качестве обеспечения по другим кредитам, находиться в процессе раздела по разводу, проходить по делу о банкротстве физлица или находиться под судебным арестом. Квартирой должны распоряжаться лично вы, а дом, в котором она находится, должен соответствовать требованиям банка к типу и возрасту объекта.

получить одобрение без подтверждения дохода, при небольшом стаже трудоустройства, без созаемщика и поручителя

Залог повышает надежность заемщика, поскольку при нарушении клиентом договора банк может продать залоговое имущество и компенсировать свои издержки. Тем не менее это не означает, что клиент не проверяется вовсе. В кредите под залог может быть отказано, если:

заемщик не подходит по возрасту, не является гражданином РФ и не имеет регистрации по месту жительства

имеет негативную кредитную историю, текущие просроченные задолженности, критический уровень кредитной нагрузки

не трудоустроен, не имеет трудового стажа вообще, не может подтвердить доходы даже справкой по форме банка

менее 5 лет назад подавал на банкротство физлица, имеет ограничения дееспособности, незакрытые исполнительные листы, внесен в черный список заемщиков

Физические лица, работающие по найму – для подтверждения дохода необходимо предоставить справку по форме 2-НДФЛ, для подтверждения стажа – копию трудовой книжки

Самозанятые при сроке деятельности не менее 6 месяцев, если гражданин был трудоустроен до перехода на ПСН, и не менее 18 месяцев, если трудовая деятельность до этого не велась. Для подтверждения своего статуса и дохода за необходимый период самозанятый предоставляет справку, оформленную в приложении «Мой налог» и дополнительно заполняет справку по форме банка, если требуется

Индивидуальные предприниматели. Срок ведения деятельности подтверждается выпиской из ЕГРНИП, доходы – налоговой декларацией за предыдущий отчетный период с отметкой ФНС о приемке. Если ИП использует налоговый режим, не подразумевающий поквартальной отчетности, а деятельность ведется менее года, подтвердить доход поможет предоставление бухгалтерской отчетности, выписки по сче

Наличие счетов, включая зарплатные и расчетные для ИП и самозанятых в банке, куда вы подаете заявку на ипотеку, упрощает получение одобрения банка и повышает его лояльность. Если вы пользуетесь дебетовыми и кредитными картами, имеете вклад, которому более полугода – это будет косвенным подтверждением вашей кредитоспособности может способствовать получению ипотеки

Процентная ставка по кредиту зависит от суммы и срока кредитования, стоимости предоставляемого в залог объекта.

Для держателей зарплатных карт МТС Банка, а также клиентов, заключивших договор страхования жизни и здоровья, предоставляется скидка по процентной ставке.

Ставка может быть увеличена, если клиент не предоставит залог в установленное договором время, откажется от пролонгации страхового полиса.

Возможна надбавка к ставке при выборе определенного типа недвижимости.

Условия кредитования

если не являетесь зарплатным клиентом ПАО «МТС-Банк» или сотрудником группы компаний ПАО АФК «Система» на 1%

Рассчитать стоимость и оплатить полис страхования можно на МТС Страхование или у страховых партнеров банка

Необходимые документы

На рассмотрение заявки

Справка 2-НДФЛ / справка о доходах по форме банка / выписка из ПФР (не требуется, если вы получаете зарплату на карту МТС Банка более 6 месяцев)

Трудовая книжка: заверенная копия. Если оформлена электронная трудовая, предоставьте выписку из книжки, можно по ссылке (не требуется если вы получаете зарплату на карту МТС Банка более 1 года)

К сделке

Выписка из домовой книги или справка по форме 9 для вторичного жилья. Можно заказать на сайте Госуслуг, срок действия 30 дней

Памятки

Как погашать кредит без комиссии

По номеру телефона

Если в МТС Банке у вас есть только кредит под залог, перевод поступит сразу на счет для погашения кредита. Деньги будут списаны в дату платежа

В приложении другого банка выберите способ перевода: «Система быстрых платежей» или по номеру телефона

В некоторых банках платежи через СБП по умолчанию отключены. Как правило, их можно включить в разделе «Настройки».

Если у вас нет карты МТС Банка

Погасите кредит досрочно

Вы можете досрочно погасить ипотеку полностью или частично.

При частичном досрочном погашении можно сократить сумму ежемесячного платежа или срок кредита

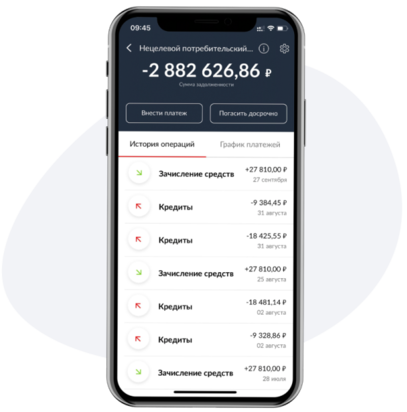

В приложении МТС Банка выберите свой кредит и нажмите «Погасить»

Выберите «Погасить частично» или «Погасить полностью»

Введите сумму платежа и выберите дату погашения (любой будний день). Подтвердите запрос кодом из СМС

Готово! Сумма спишется автоматически в указанный день

Управляйте кредитом в приложении МТС Банка

В приложении можно:

Вопросы и ответы

Узнайте подробные условия по кредиту и рассчитайте примерный график платежей в разделе «О кредите» или позвонив на 8 800 250 42 90. В этом же разделе или по телефону вы сможете оформить заявку на кредит.

Да, вы можете получить в МТС Банке новый кредит или рефинансировать действующие кредиты в других банках.

Удобнее всего подать заявку на кредит на сайте МТС Банка в разделе «О кредите». Также вы можете прийти в удобный вам офис банка.

Вы можете забрать деньги в ближайшем отделении МТС Банка или в салоне МТС. Средства вы сможете получить на дебетовой карте МТС Деньги Weekend.

С помощью электронной регистрации вы сможете зарегистрировать сделку и обременение на недвижимость по ипотеке и кредиту под залог без посещения Росреестра или МФЦ.

Сервис электронной регистрации обеспечивает взаимодействие с Росреестром и сопровождение регистрации без посещения МФЦ. Воспользуйтесь услугой, чтобы:

Менеджер банка выпустит для вас электронную подпись и отправит ваши документы в Росреестр в электронном виде. Росреестр пришлет уведомление о сроках готовности документов (3–5 рабочих дней). Когда документы будут готовы, Росреестр пришлет на электронную почту архив с зарегистрированным договором ипотеки.

Электронная регистрация доступна для программ «Рефинансирование» и «Кредит под залог». Стоимость услуги — 4 000 руб.

Кредит под залог

Вся информация носит справочный характер и не является офертой. Банк имеет право отказать в предоставлении кредита без раскрытия причин отказа. Срок кредита от 12 до 180 месяцев. Сумма кредита от 500 000 ₽ до 15 000 000 ₽, не более 80% от стоимости приобретаемой недвижимости. Неустойка за просрочку платежа 0.06% за каждый день просрочки. Годовая процентная ставка определяется для каждого заёмщика индивидуально и составляет от 10,8%. Указанная годовая процентная ставка увеличивается при изменении показателя К/З, а также: при отсутствии личного страхования (при расторжении ранее заключенного договора страхования) на 1% годовых, при отсутствии имущественного страхования на 1% годовых; для сотрудников организаций, не входящих в группу компаний ПАО АФК «Система», и их дочерних/зависимых обществ или не являющихся зарплатными клиентами +0.6% годовых; ставка будет составлять до 16.2% годовых.

Источник https://bankiros.ru/wiki/term/wikf-ipoteka-pod-zalog-imeyushheysya-nedvizhimosti

Источник https://brobank.ru/ipoteka-pod-zalog-nedvizhimosti/

Источник https://www.mtsbank.ru/chastnim-licam/ipoteka/kredit-pod-zalog/