Лучшие платформы для трейдинга на американском фондовом рынке

Американские фондовые рынки отличаются от европейских и восточноазиатских тем, что являются наиболее выгодными. Акции американских компаний растут буквально «на дрожжах». Тренд 2022 года – долгосрочное инвестирование в акции американских компаний.

Обзор платформ для торговли на фондовых биржах США.

Ниже приведенные платформы идеально подходят для торговли на конкретной американской фондовой бирже. Рассмотрим их функционал, особенности, преимущества и недостатки.

Торговля на NYSE

Нью-Йоркская фондовая биржа (NYSE) – это фондовая биржа, крупнейшая во всем мире по общей рыночной капитализации ценных бумаг. Основана в 1792 году и продолжает работает по сей день.

NYSE стала публичной организацией 8 марта 2006 года после приобретения электронной торговой биржи Archipelago.1. В 2007 году слияние с Euronext (крупнейшей фондовой биржей в Европе) привело к созданию NYSE Euronext, который был куплен Intercontinental Exchange, Inc. (ICE), – современным владельцем NYSE.

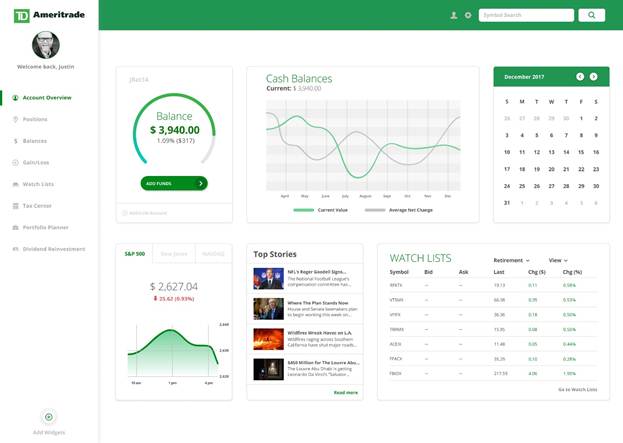

TD Ameritrade – лучшее приложение для самостоятельной торговли

TD Ameritrade – популярная программа для торговли на NYSE. Более 700 взаимных фондов, отсутствие дополнительные сборов, а также комиссий за использование торговой платформы. Для маржинальной торговли требуется минимальный депозит в размере 2000 долларов.

- Бесплатный доступ ко всем торговым платформам.

- Круглосуточная консультационная поддержка клиентов в режиме реального времени.

- Возможность использования потоковых котировок в реальном времени для начинающих трейдеров.

- Пользователи могут просматривать и анализировать более 400 000 экономических показателей, поступающих непосредственно от исследовательского отдела ФРС.

- Приложение не дает доступа к дробным акциям.

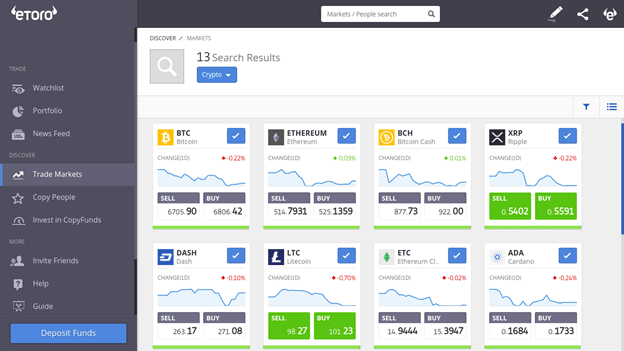

Платформа eToro

eToro – программа для финансовой онлайн-торговли на NYSE, разработанная в далеком 2006 году. Идеально подойдет начинающим, которые только недавно начали обучаться трейдингу.

- (Биржевые фонды).

- Торговля индексными фондами и индексами.

- Социальная торговля.

- Торговля контрактами на разницу цен.

- Более 2000 торгуемых активов.

- Возможность бесплатной торговли акциями и покупки дробных акций.

- Медленный процесс вывода средств – 1-2 рабочих дня.

- Высокие комиссионные за проведение сделок.

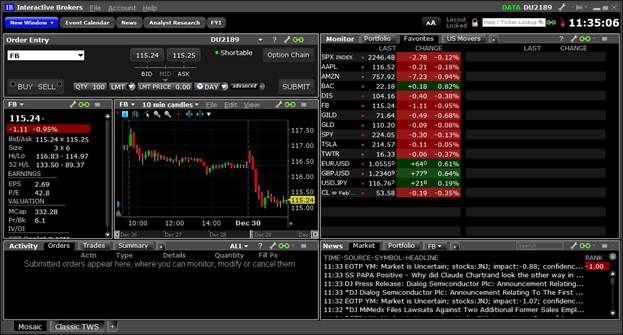

Interactive Brokers: Best App for Active Traders

Interactive Brokers Group, Inc. (IBKR) – торговая платформа, которая была разработана опытным трейдером Томасом Петерффи в 1979 году. За последние 42 года компания выросла в разы и стала одной из крупнейших брокерских фирм в мире, капитал которой в прошлом году превысил 8,5 миллиарда долларов.

Interactive Brokers осуществляет свою деятельность на 135 торговых площадках по всему миру, в том числе на NYSE. IBKR предлагает профессиональным и институциональным трейдерам прямой доступ к торговым, исполнительным и клиринговым услугам по широкому спектру продуктов, торгуемых в электронном виде по всему миру.

- SEC (Комиссия по ценным бумагам и биржам).

- FINRA (Регулирующий орган финансовой Индустрии).

- NYSE (Нью-Йоркская фондовая биржа).

- FSA (Управление финансовых услуг).

Interactive Brokers предлагает низкие комиссии, предоставляет трейдеру привилегированный доступ к акциям, фондам, фьючерсам, валютам, облигациям с одного счета, а также оплачивает часть расходов на совершение сделки.

- Встроенный инструмент автоматического анализа инвестиционного портфеля.

- Мобильная версия платформы.

- Расширенные возможности учетной записи для жителей США.

- Регулярные новости фондового рынка.

- Непонятный интерфейс особенно при первом использовании платформы, так как нельзя перевести на русский язык.

- Сложный процесс регистрации учетной записи.

Торговля на AMEX

Американская фондовая биржа (AMEX) когда-то была третьей по объему торгов фондовой биржей в Соединенных Штатах. Биржа в период своего расцвета обрабатывала около 10% всех ценных бумаг, торгуемых в США.

Сегодня AMEX известна как аналог NYSE. В 2008 году NYSE Euronext приобрела AMEX. Главное отличие от NYSE в том, что большая часть торгов приходится на акции компаний с небольшой капитализацией.

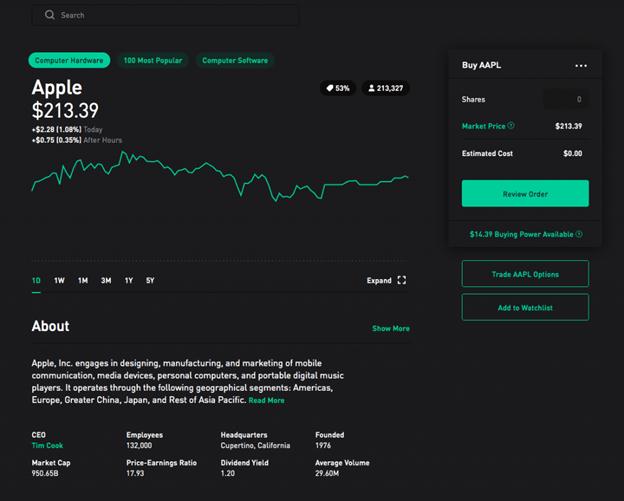

Robinhood

Robinhood – платформа, предназначенная для торговли акциями на фондовой бирже AMEX. Позволяет трейдеру торговать без комиссий и лишних сборов. Торговое приложение было запущено в далеком 2013 году.

В настоящее время капитализация Robinhood оценивается в 7,6 миллиарда долларов США и насчитывает более 10 миллионов пользователей. Платформа предлагает один из самых простых и удобных пользовательских интерфейсов, а также специальную мобильную версию.

Robinhood отличается от вышеприведенных торговых платформ тем, что позволяет инвестировать небольшие доли финансов. Пользователи могут вложиться даже в самые дорогие акции, такие как Apple, Amazon, купив лишь часть ценных бумаг без оплаты их полной стоимости.

- Возможность установки автоматического цикла внесения депозитов раз в две недели, еженедельно, ежемесячно и ежеквартально.

- Денежные дивиденды, которые получают пользователи, могут автоматически реинвестироваться в акции или ETF.

- Robinhood предлагает своим клиентам расширенную поддержку заказов – возможность выставить стоп-ордера, стоп-лимитные ордера, лимитные и рыночные ордера.

- Торговое приложение Robinhood поставляется с функциями Robinhood instant, которые предоставляют пользователям возможность мгновенно получать доступ к своим депозитам до 1000 долларов.

- Ограниченная поддержка клиентов – сотрудники горячей службы отвечают на заявки пользователей слишком долго.

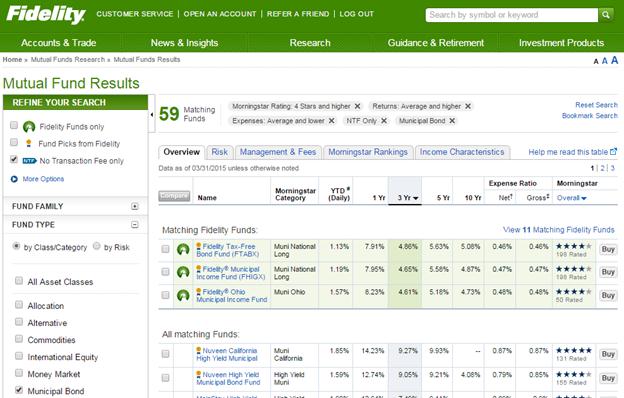

Fidelity

Fidelity – это ведущая брокерская компания для начинающих инвесторов и тех, кто ориентирован на долгосрочные инвестиции. Платформа оснащена полным спектром услуг, с поддержкой разных видов инвестиций и сделок. Главная особенность – минимальный депозит не требуется.

Торгуемые активы: Акции, ETF, взаимные фонды, дробные акции и т.д.

Типы счетов: брокерские, пенсионные и образовательные.

Другие важные детали: Интуитивно понятные экраны для ввода сделок и отслеживания результатов, а также лента в стиле социальных сетей с индивидуальной информацией об учетной записи и инвестициях.

- Поддержка широкого спектра типов учетных записей.

- Обширные исследовательские и образовательные ресурсы, регулярно обновляемая информация по поводу котировок, трендов и изменений цены акций.

- Ограниченное количество способов построения графиков и трендов в системе.

Торговля на NASDAQ

NASDAQ является второй по величине фондовой биржей и местом торговли ценными бумагами. В отличие от других бирж, NASDAQ не имеет физической торговой площадки. Все котируемые и внебиржевые акции торгуются в электронном виде через автоматизированную компьютерную сеть. Символы тикера на фондовом рынке NASDAQ обычно состоят из четырех или пяти букв.

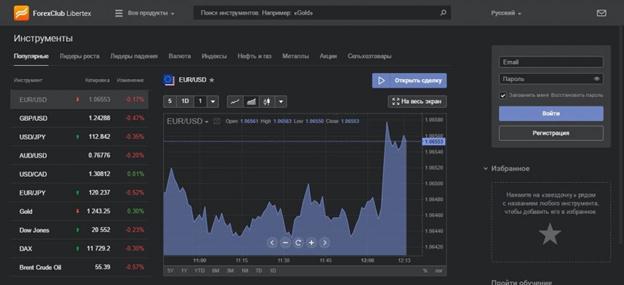

Libertex

Libertex – торговая платформа, основанная в 1997 году. На текущий момент регулируется Кипрской комиссией по ценным бумагам и биржам, но действует в рамках законодательства США и работает на фондовом рынке NASDAQ. Совокупное количество активов для возможного совершения сделок – 200.

Специально для начинающих трейдеров был разработан демо-счет и бесплатный курс по обучению торговле.

- Выгодные нулевые спреды.

- Низкие комиссии за проведение сделок – 0,03%.

- Минимальный объем торговли – 2000 рублей.

- 250 активов, включая индексы, акции, ETF, сырьевые товары и облигации.

- Есть мобильная версия торговой платформы.

- Поддержка платформы MetaTrader 4.

- Не регулируется FCA.

- У рядового пользователя нет доступа к фундаментальным исследования фондового рынка.

Как торговать на американских биржах NYSE, NASDAQ:

AvaTrade

AvaTrade – это глобальная торговая платформа, регулируемая ASIC, Центральным банком Ирландии, а также Ассоциацией финансовых фьючерсов Японии. Идеальный брокер для дневных трейдеров, которые привыкли торговать инструментами CFD. AvaTrade предлагает максимально низкие спреды. Например, большинство валютных пар можно покупать и продавать со спредом менее 1 пункта.

- Широкий ассортимент – фондовые индексы, CFD на ETF, CFD на сырьевые товары.

- Доступ к социальной торговле через сторонних поставщиков ZuluTrade и Duplitrade.

- Специальное приложение для мобильной торговли.

- Низкие комиссии за CFD и узкие спреды.

- Высокая плата за бездействие или слишком долгое отсутствие.

Обзор лучших приложений для трейдинга через телефон

Для Android

Приложения от брокеров Webull и Robinhood, при первом посещении дарят пользователю небольшое количество акций по их выбору, обычно одну или две.

Robinhood предлагает рефералам и участникам партнерской программы акции на сумму до 500 долларов. Weibull предлагает одну бесплатную акцию после открытия счета, а другую – после внесения депозита.

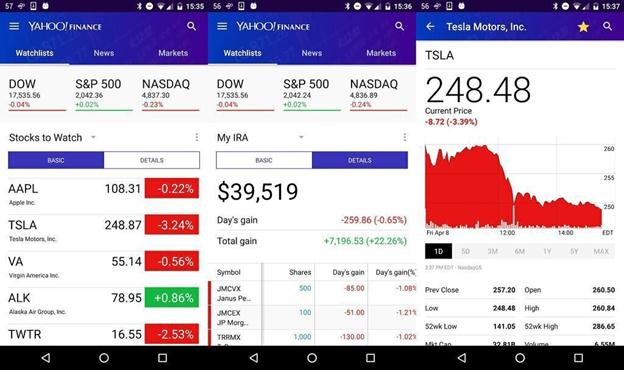

Для iPhone

Приложение Yahoo Finance Stock Market для iPhone отслеживает динамику роста акции или ее индекса в режиме реального времени. Одно из лучших приложений для фондового рынка, которое предоставляет пользователю потоковые котировки в режиме реального времени, а также регулярно обновляемую информацию о курсе ценной бумаги.

Приложение позволяет импортировать инвестиционные портфели из других приложений.

Как выбрать брокера и выйти на фондовый рынок США?

Знаете ли вы, что два крупнейших фондовых рынка в мире находятся в Соединенных Штатах (США)? На нью-йоркской фондовой бирже и фондовой бирже Nasdaq торгуются самые известные в мире компании, такие как Apple, Facebook и Google. Возможность получить доступ к этим фондовым рынкам и торговать на них никогда не была такой доступной, как сейчас, и это одна из причин того, почему люди со всего мира стремятся научиться торговать на фондовом рынке США.

В этой статье мы расскажем, как торговать на фондовом рынке США , что влияет на движение цен на американские акции и как инвестировать в акции США уже сегодня!

Что такое фондовый рынок США сегодня

Фондовый рынок США сейчас — это, по сути, аукцион, где инвесторы покупают и продают акции публичных компаний. Фондовый рынок контролируется и регулируется фондовой биржей. Например, фондовый рынок США образуют две крупнейшие в мире фондовые биржи — Нью-Йоркская фондовая биржа и фондовая биржа Nasdaq. Они помогают организовать торговлю акциями публичных компаний, таких как Amazon, McDonald’s, Nike, WalMart и других.

Общая стоимость фондового рынка США колеблется каждый день в зависимости от количества сделок. По данным Межконтинентальной биржи, купившей Нью-Йоркскую фондовую биржу в 2013 году, общая стоимость фондового рынка США на Нью-Йоркской фондовой бирже 31 января 2021 года составила более 30 триллионов долларов. Эти расчеты были выполнены на основании данных фондового рынка США обо всех компаниях, перечисленных на бирже.

Что это за биржи

Биржа – организатор торговли узкого сегмента, со своей специализацией (нефть, золото, металлы и др.). Продажа проходит на специальной территории с соблюдением биржевых правил.

Дополнительно биржи обычно предоставляют депозитарные услуги (учет, хранение ценных бумаг). Это не базар: попасть туда могут брокеры и дилеры. Дилер рискует своими деньгами, работает от своего имени, это практически всегда юридическое лицо. Нас интересуют американские брокеры. Через них незарегистрированные участники совершают сделки.

Предвидя нашу знаменитую «соображалку», предупреждаю: брокер свое место в аренду не сдает. Под залог, как выигрыш, получить его тоже не получится.

Крупные биржи могут похвастаться собственным индексом. Это показатель, характеризующий интенсивность торговли в отдельной отрасли (или сводный).

Учитывайте при прогнозе, что торговля теми же акциями показывает спрос (часто раздутый), ожидания, а не состояние экономики. Примером служат котировки акций Apple. Просадка, а затем рост цены на протяжении года связаны с выпуском новой модели гаджета.

Фондовый рынок США — Что такое индекс фондового рынка США

Поскольку на фондовом рынке США представлен широкий спектр компаний из различных секторов, биржи создали ряд американских фондовых индексов, чтобы помочь экономистам, управляющим фондами, журналистам, трейдерам и инвесторам определять части фондового рынка. Например, следующие американские индексы являются тремя самыми крупными и наиболее узнаваемыми индексами фондового рынка США, и каждый из них имеет конкретную направленность:

- Индекс фондового рынка S & P 500. Что такое индекс s&p 500 ? Этот индекс измеряет стоимость 500 крупнейших компаний, зарегистрированных на Нью-Йоркской фондовой бирже, и считается основным индексом всего фондового рынка США.

- Индекс Nasdaq 100 фондового рынка. Что показывает индекс Nasdaq ? Этот индекс измеряет стоимость 100 крупнейших компаний, зарегистрированных на бирже Nasdaq. Хотя в этот индекс входят компании из различных отраслей, в основном это компании, связанные с технологиями, в него не входят компании финансовой отрасли, такие как коммерческие или инвестиционные банки. Индекс считается основным в секторе технологий США.

- Индекс фондового рынка Доу-Джонса 30. Что такое индекс Dow Jones ? Этот индекс был разработан для отслеживания эффективности фондового рынка США в 1896 году, когда информация об отдельных компаниях была ограничена. Целью 30 акций, перечисленных в индексе, является отражение доминирующих секторов, которые «строят» американскую экономику. Вот почему в него включены различные компании из разных секторов. Со временем некоторые компании уходят, а другие приходят на их место. По состоянию на середину 2021 года в число компаний Dow Jones 30 входят American Express, Apple, Boeing, Coca-Cola, Disney, Goldman Sachs, McDonald’s, Microsoft, Nike, Verizon и многие другие.

Теперь давайте посмотрим, как инвестировать в фондовый рынок США , как получить доступ к данным фондового рынка США для торговли и почему использование графиков фондового рынка США может оказаться очень полезным при принятии торговых решений.

Знаете ли вы, что вы можете торговать американскими фондовыми индексами, а также акциями таких компаний, как Apple, Facebook и Netflix, используя удобную торговую платформу, которую можно скачать совершенно бесплатно? Нажмите на баннер ниже и начинайте торговать прямо сейчас!

Вариант 2. Открытие субброкерского счета

Данный вариант сотрудничества с российским брокером предполагает, что вы получаете доступ на NYSE и NASDAQ через его оффшорную компанию (часто дочку) и работаете с американским брокером от имени данной компании. Другими словами, вам открывается не личный брокерский счет, а выделяется виртуальное пространство на брокерском счете оффшорной компании, открытом у американского брокера. Это стандартная субброкерская схема, по которой работают российские брокеры.

- Работая по субброкерской схеме, компания, предоставляющая вам брокерские услуги, не является профессиональным участником американского фондового рынка, а перепродает вам услуги другого более крупного брокера (прайм-брокера), имеющего лицензию и аккредитованного на биржах США.

Прайм-брокеру это позволяет экономить на расходах по расширению и привлекать новых клиентов, а субброкеру – не нести издержек по аккредитации и развитию своей торговой платформы. Для вас как конечного клиента это означает наличие более высоких комиссий и отсутствие именного счета, так как вы работаете через компанию-посредника. В этом – основное отличие данного варианта от сотрудничества с американским брокером напрямую.

| Плюсы варианта 2 | Минусы варианта 2 |

| Зачастую более низкий порог для входа на рынок. | Работа по субброкерской схеме с американским брокером, то есть через посредника. |

| Простота открытия и пополнения брокерского счета. | Отсутствие права на дивиденды, так как держателем бумаг является субброкер. |

| Доступ ко всем бумагам, торгующимся на биржах США. | Необходимость самостоятельно подавать декларацию (3-НДФЛ).* |

| Возможность торговать опционы. | Наличие возможных затрат (сборы бирж, подписка на рыночные данные и пр.). |

| Наличие русскоязычной поддержки. | Отсутствие страховки на случай банкротства брокера или отзыва лицензии. |

* О том, как инвестору подготовиться к сдаче налоговой декларации, я пишу здесь.

Фондовый рынок США — Что влияет на цены

Существует множество факторов, которые влияют на фондовый рынок США, таких как:

1. Экономика

Фондовые рынки обычно растут в периоды экономического роста, поскольку такие условия обычно означают увеличение числа нанимаемых работников, увеличение потребительских расходов и прибыли компаний. Если компании начинают получать больше прибыли, инвесторы, как правило, покупают больше акций этих компаний, что, в свою очередь, способствует общему росту фондового рынка.

Поэтому инвесторы обращают пристальное внимание на экономические данные, такие как:

- Количество нанимаемых компаниями работников.

- Политика центрального банка в отношении процентных ставок.

- Отчеты по инфляции.

- Объемы розничных продаж и данные по потребительским расходам, а также многое другое.

Инвесторы определяют тренды по различным экономическим показателям, а не ориентируются только на какой-то один хороший или плохой экономический показатель. Например, если безработица начнет расти, а показатели розничных продаж начнут падать, это может привести к снижению расходов, что может повлиять на прибыль компании. Это может стать причиной того, что инвесторы приостановят некоторые инвестиции в фондовый рынок США и перераспределят свои средства, что повлияет на общее направление фондового рынка.

2. Политика

Поскольку правительство США устанавливает налоговую политику и контролирует общие расходы и иммиграцию, политика может оказать большое влияние на фондовый рынок США. Влияние политики на фондовый рынок наблюдается в период выборов, когда кандидаты в президенты представляют свою политику крупным предприятиям и потребителям.

Например, когда Дональд Трамп был избран президентом США в ноябре 2021 года, на фондовом рынке США наблюдалось очень сильное многолетнее ралли. Это происходило из-за того, что он пообещал снизить корпоративные налоги для предприятий, что означало увеличение прибыли в хранилищах американских компаний. Первоначальное влияние на фондовый рынок США после избрания Трампа можно увидеть на долгосрочном ценовом графике индекса фондового рынка S & P 500 ниже:

Источник: Admiral Markets MetaTrader 5, SP500, недельный график. Диапазон данных: с 27 декабря 2015 года по 21 августа 2021 года, доступ к которому осуществлялся 21 августа 2021 года в 16:07. — Обратите внимание: прошлые результаты не являются надежным показателем будущих результатов.

Но так же эта схема может работать и наоборот. Например, в 2017 году Трамп начал торгово-тарифную войну с Китаем, используя Twitter, чтобы выразить свое недовольство китайской торговой политикой. Эта неопределенность привела к тому, что фондовые рынки США вступили в волатильный и широкодиапазонный период, как показано на графике цен S & P 500 ниже:

Источник: Admiral Markets MetaTrader 5, SP500, недельный график. Диапазон данных: с 27 декабря 2015 года по 21 августа 2021 года, доступ к которому осуществлялся 21 августа 2021 года в 16:07. — Обратите внимание: прошлые результаты не являются надежным показателем будущих результатов.

Некоторым инвесторам может быть сложно торговать в таких нестабильных условиях. Вот почему так важно иметь доступ к правильным торговым продуктам. Например, Admiral Markets предлагает торговые счета CFD (Контракт на разницу), что означает, что трейдер может потенциально получить прибыль от растущих и падающих рынков, перейдя на торговлю на коротких позициях.

Но в благоприятные экономические времена, когда фондовый рынок США растет, многие трейдеры часто пытаются инвестировать в акции и удерживают их в течение более длительного времени. Одно из преимуществ — помимо потенциально растущей цены акций — получение регулярной части прибыли компании через дивиденды.

Admiral Markets предлагает различные типы торговых и инвестиционных счетов, что дает трейдерам и инвесторам возможность торговать на фондовом рынке США в различных рыночных условиях.

Сравнение вариантов выхода на биржи США через брокера

| Счет у брокера РФ | Счет у субброкера | Прямой счет у брокера США | |

| Полный доступ на NYSE и NASDAQ | При наличии статуса квалинвестора. | Да. | Да. |

| Мин. порог входа | 30 000 рублей. | 3 000 долл. США. | Зависит от брокера. В IB Раньше был 10 000 долл. США, теперь отсутствует. |

| Пакет документов | Минимальный. | Минимальный | Зависит от брокера. |

| Работа с брокером США | Через субброкера. | Через субброкера. | Напрямую. |

| Совершение операций с бумагами | От лица компании субброкера. | От лица компании субброкера. | От своего лица. |

| Сдача 3-НДФЛ | Через брокера. | Самостоятельно. | Самостоятельно. |

| Страховое покрытие счета | Отсутствует. | Отсутствует. | 500 000 долл. США. |

| Русскоязычная поддержка | Есть. | Есть. | Зависит от брокера. |

Разобравшись с тем, как выйти на американский рынок, возникает логичный вопрос: какого брокера выбрать. В таких вопросах можно лишь говорить за себя. Я работаю через компанию Interactive Brokers и мое мнение о ней вы можете прочитать здесь.

Однако объективности ради, я прозондировала российский рынок на наличие альтернатив. На момент написания поста (сентябрь, 2016) ситуация по трем российским брокерам такова (нажмите на одну из социальных кнопок ниже, чтобы открыть скрытый контент и продолжить чтение).

Ссылки по теме:

- Выбирая между иностранным брокером или банком, выбирайте брокера и вот, почему.

- Ищете брокера с низким порогом входа? Посмотрите в сторону United Traders – здесь минимальные требования к капиталу и вы сможете быстро начать.

Фондовый рынок США — Как инвестировать с Admiral Markets?

Если вас интересует инвестирование в фондовый рынок и вы хотели бы инвестировать в публичные компании со всего мира, вы можете изучить возможности торгового счета Invest.MT5, на котором вы можете воспользоваться такими преимуществами, как:

- Возможность инвестировать в тысячи акций и ETF с 15 крупнейших бирж в мире.

- Возможность открывать счет с минимальным депозитом всего в 1 евро и инвестировать всего от 0,01 доллара США за акцию при минимальных комиссионных за транзакции всего 1 доллар США.

- Доступ к бесплатным рыночным данным в режиме реального времени, без задержек и без каких-либо дополнительных затрат.

- Создание потока пассивного дохода в виде выплат дивидендов.

- Возможность использования всемирно известной торговой платформы MetaTrader 5 с различными классами активов.

Вы можете начать торговлю прямо сейчас, нажав на баннер ниже и наслаждаясь всеми описанными выше, а также многими другими функциями!

Инвестиции в акции США и IPO

- Выберите идею. Эксперты уже отобрали лучшие

- Составьте портфель из акций

- Попробуйте с $10

При подготовке данного обзора я пообщалась с такими российскими и американскими брокерами, как “Финам”, “Фридом Финанс”, “Открытие Брокер”, Just2Trade Online ltd., Interactive Brokers LLC. Все они дают доступ на NYSE и NASDAQ, но делают это на разных условиях. Я для себя их систематизировала так. Вариант 1. Это открыть брокерский счет у российского брокера. Вариант 2. Это открыть субброккерский счет. Вариант 3. Это открыть прямой счет у брокера США.

Товарно-сырьевые биржи и биржи деривативов

Слияние и поглощение не редкость на американских рынках, специализирующихся на торговле сырьем, товарами и деривативами. Хотя некоторым финансовым учреждениям удается сохранить историческое название, все идет к тому, что на американском континенте останется 1–2 финансовые корпорации, контролирующие весь рынок.

Чикагская товарная биржа CME

Chicago Mercantile Exchange входит в CME Group Inc. Торговля ведется как в режиме онлайн (собственная электронная сеть CME Globex), так и на традиционных торговых финансовых рынках.

В среднем рабочий день приносит 1 млн контрактов. Это мировой центр торговли деривативами:

- на продукцию сельского хозяйства и животноводства;

- на энергоносители;

- на недвижимость, в т. ч. отдельные апартаменты лакшери-уровня;

- на драгоценные металлы.

Кроме того, котируются спекулятивные ставки (на погоду, результаты матча, индексы и др.), идет торговля основными валютами, в ходу государственные казначейские обязательства.

Чикагская биржа опционов CBOE

«Дочка» Чикагской торговой палаты доросла до корпорации CBOE Global Markets (2010 г.). Именно ей удалось поглотить BATS Global Markets (в 2021 г.).

Специализация данного рынка – опционы. Причем наиболее популярны деривативы на американские фондовые индексы. Это срочные торговые операции: моменты заключения и исполнения сделок разделены промежутком времени. Покупается возможность купить или продать ценные бумаги, определяющие биржевой показатель, в будущем.

Обратите внимание: у биржи есть сайт, но доступ онлайн запрещен жителям, IP-адрес которых указывает на Россию, Украину.

Американская торговая площадка активно меняет правила. Так, с 14.08.2019 г. меняется тарифный план для мелкого розничного брокера. А с 18.10.2019 г. должны вступить в силу поправки, предусматривающие прекращение торговли из-за чрезвычайных ситуаций.

Intercontinental Commodity Exchange (ICE)

Международная американская биржа работает в электронном режиме, связывая напрямую компании, торгующие:

- природным газом, нефтью (половина всех мировых торгов);

- топливом (в т. ч. авиационным), электроэнергией;

- выбросами.

Такой объем и скорость продажи (тип контрактов, заключенных на этом американском торговом рынке, срочный) позволили считать цену многих биржевых товаров эталонной (например, нефть Brent).

Кроме того, в ходу товарные фьючерсы и деривативы на продукты питания (апельсиновый сок, кофе, какао).

Последним приобретением ICE стала Чикагская фондовая биржа.

Филадельфийская фондовая биржа PSE

Старейшая американская Philadelphia Stock Exchange относится к небольшим биржам. Ей не хватило запаса финансовой стойкости, чтобы выстоять в период запретов деривативов на различные продукты. Поэтому в 2007 г. она стала частью NASDAQ.

Основные сделки совершаются в сфере горнорудных и золотодобывающих компаний.

Понятно, что основные индексы:

- Philadelphia Gold Index;

- Philadelphia Silver Index.

Бостонская биржа

Американская торговая площадка BS & EB просуществовала 170 лет (с 1834 по 2007 гг.). Финансовая организация, одна из старейших в США, отличалась крепостью традиций (в т. ч. медленной работой, проблемами с выплатами и большой платой за услуги).

С появлением электронных торговых площадок выручка стала падать. Теперь это еще одно приобретение NASDAQ.

Тихоокеанская биржа

Pacific Stock Exchange – представитель ушедшей эпохи. В 2001 г. содержать торговые залы стало убыточно: их закрыли, а все транзакции стали проводить онлайн. Тихоокеанская биржа перестала существовать, став частью NYSE.

Нью-Йоркская товарная биржа

NYMEX потеряла независимость в 2008 г., растворившись в Чикагской товарной бирже.

Немного раньше данный американский торговый рынок успел объединиться с COMEX, биржей металлов, поэтому даже сейчас остались 2 подразделения:

- первое, NYMEX, работает с углеводородами (1-е место в мире по объему сделок на нефть), палладием и платиной;

- второе, COMEX, ориентируется на сделки с цветными металлами, здесь проходит торговля золотом и серебром.

Нью-Йоркская биржа металлов

Круговорот американских бирж в природе. Этап первый – объединение:

- двух нью-йоркских бирж приватного обмена и каучука;

- двух американских национальных бирж шелка и металлов.

4 крупные финансовые организации образовали Нью-Йоркскую биржу металлов. Затем COMEX «съела» товарная биржа NYMEX, а NYMEX – CME Group.

Торговлю на бирже можно вести через онлайн-площадку Globex. Основной объем сделок приходится на золото.

Брокер «Кит Финанс»

Еще один гигант нашего рынка, компания работает с 2000 года, особенно была известна своими паевыми фондами акций и облигаций. Компания с надежным рейтингом и хорошим капиталом уверенно чувствует себя в лидирующей десятке списка российского рынка.

Что важно нам, имеет две дочерние компании для выхода на международные рынки – одну на Кипре, вторую в Эстонии. Страхование по обеим стандартное $ 20 000, но открывать они тоже хотят от $10 000 и соглашаются на исключение в размере $5000. Что тоже не так мало для нас. Я рассчитываю на средний капитал начального инвестора в 1000 – 3000 долларов.

Торговые условия тоже далеко не самые лучшие: во-первых, с нас будут брать по $2 доллара за поручение, что как мы уже знаем не так мало, а еще они тоже хотят плату за использование торгового терминала. В целом хороший брокер и можете его рассматривать для работы с американским фондовым рынком.

Фондовый рынок: с чего начать новичку?

Торги на крупнейшей мировой централизованной фондовой бирже New York Stock Exchange идут с 1817 года. Знаменитая «Уолл Стрит» с капитализацией больше 32 триллионов долларов осуществляет примерно 60% всех сделок мирового фондового рынка. В листинге NYSE более 4000 компаний США и Европы, и движения этих активов влияют на котировки азиатского и европейского рынков.

NYSE работает с 15:30 до 22:00 по Центральноевропейскому времени (+2.00 GMT). Клиентам доступны акции компаний, опционы, ETF, ETN, ETV, ETP и облигации.

Доступ к NYSE предлагают десятки брокеров, но далеко не все одинаково удобны и безопасны.

Как выбрать оптимальное решение?

Базовые критерии для сравнения онлайн-брокеров NYSE

Перед тем как открыть брокерский счет в Германии, важно учесть законодательную базу и еще несколько важных моментов.

- Регулированием немецкого фондового рынка занимается BaFin. Если вы планируете торговать не только американскими, но и немецкими акциями, для повышенной безопасности лучше выбирать брокера, имеющего лицензию этой организации (проверить можно на официальном сайте регулятора).

- Если вы проживаете в Германии и торгуете ценными бумагами, вы обязаны платить налоги согласно обновленному закону InvStG. Суммарный налог составляет около 26%, при этом часть выплачивает инвестиционный фонд (компания).

На размер налога влияют величина выплат, полученных за год, стоимость определенных бумаг на начало и конец года, вид фонда. Вычислить точную сумму можно с помощью калькулятора. Если ежегодный доход с капитала не превышает 801 евро, то он не облагается налогом. Также есть льготы в зависимости от вида фонда.

Далее нужно сравнивать предложения брокеров по критериям, которые будут влиять на комфорт, безопасность, вариативность последующей торговли на Нью-Йоркской бирже.

На что обратить внимание в первую очередь?

- Рынки, на которых вы будете торговать. Если нацелены на NYSE, ищите онлайн-брокеров с доступом к международным биржам. Далеко не все немецкие и европейские брокеры это предлагают.

- Инструменты, которые вы будете использовать. Кому-то подходят акции, кому-то спокойнее покупать и продавать фонды, а кто-то предпочитает следовать советам опытных трейдеров брокера и закупаться по готовым портфелям. При выборе брокера нужно внимательно изучить доступные инструменты: в каких-то нет валюты, в других могут отсутствовать криптовалюта или CFD.

- Техподдержка и сервис. Этот фактор особенно актуален для начинающих инвесторов, так как на первых порах возникает масса вопросов и технического, и стратегического характера. Новичкам лучше искать брокеров с платформами, оснащенными подсказками, тренировочными счетами, советниками, понятной аналитикой. Кроме того, важно, чтобы специалисты были на связи не только в рабочие дни.

- Условия открытия счёта. Одни брокеры предоставляют доступ к торгам буквально за минуты – для регистрации достаточно отправить онлайн нужные документы. Другие брокеры требуют пересылки распечатанных и подписанных бумаг почтой или посещения офиса.

- Тарифы и комиссии, базовая плата за содержание инвестиционного счёта. Это самый важный фактор, влияющий на торговлю, прибыль. Тут важно сначала определиться с рынками и инструментами, стратегией, а потом изучать предложения. Одни трейдеры активно покупают и продают в течение дня, другие проводят сделки раз в день, третьи – раз в неделю. Есть и инвесторы на средний или долгий срок. Тут нужно учитывать комиссию за сделку, ордер, вывод средств и пополнение счета. У одних брокеров есть комиссии за бездействие, у других – бонусы за активность.

- Способы ввода и вывода средств. Чем их больше, тем удобнее будет взаимодействовать с брокером. Желательно выбрать вариант, где не нужно будет платить комиссию за конвертирование евро в доллары. Также нужно учитывать, что при банковских переводах возможна задержка поступления средств до 5 рабочих дней. Однако при спешке можно воспользоваться услугой Sofort – мгновенного перевода за определенную плату. Гораздо удобнее пользоваться электронным кошельком. Поэтому у 32% трейдеров из Германии есть активный PayPal.

- Торговая платформа. Чем больше вариантов, тем лучше: у каждого свои предпочтения по интерфейсу, настройкам. Одна из лучших платформ в Германии – MetaTrader4, но на ней торгуют далеко не все брокеры (многие дают доступ к собственным платформам, и они не всегда удачны).

Подводные камни: как обезопасить свои деньги и акции?

Акции и ценные бумаги хранятся на специальном Depotkonto в электронном виде.

Источник https://articles.opexflow.com/software-trading/platformy-dlya-trejdinga-fondovyj-rynok-usa.htm

Источник https://stone-stream.ru/fondovyj-rynok/kak-torgovat-na-amerikanskoj-birzhe.html

Источник https://aussiedlerbote.de/2021/08/stock-market-start/