Что будет с рынком РФ, если американский обвалится

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

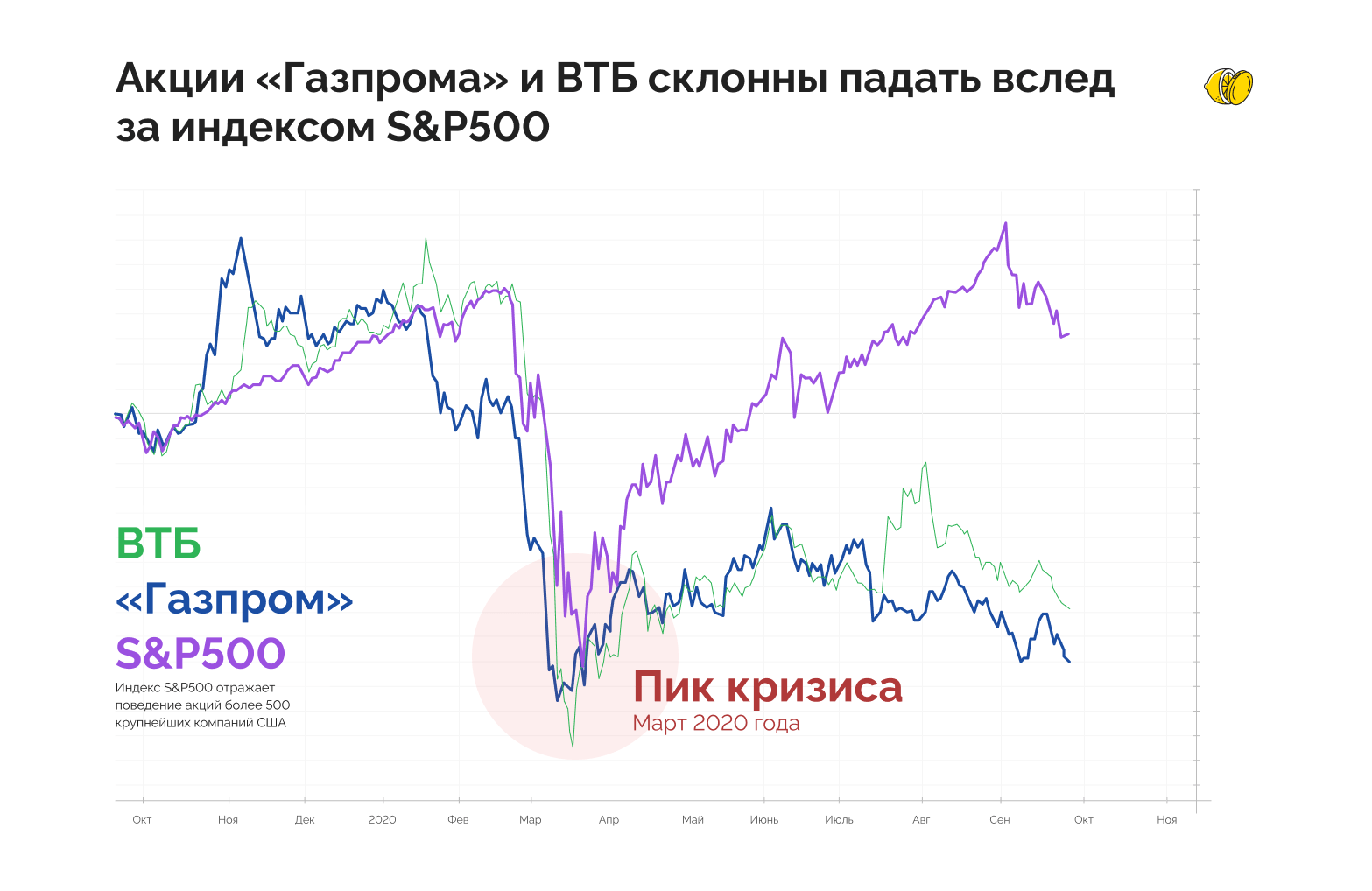

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

- Основные финансы сконцентрированы в США.

- Объём американского рынка акций в 55 раз больше нашего: $0,59 трлн vs $33 трлн.

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

Американский рынок переживает один из худших периодов в истории: что будет дальше

Риски рецессии, резкое ужесточение монетарной политики и рекордная инфляция — три составляющих падения американского рынка в первые шесть месяцев 2022 года. Эксперты считают, что «дно рынка» акций еще не достигнуто

Один из худших рынков с 1930-х

К 27 июня ключевой для рынка акций США индекс S&P 500 упал на 18% с начала года. Для американского рынка ценных бумаг это один из худших результатов в истории, хотя небольшой рост в последние сессии несколько улучшил общую картину. Без этого динамика индекса стала бы худшей с 1932 года, то есть со времен Великой депрессии.

Уже к началу 2022 года недостатков в тревожных прогнозах не было — эксперты говорили о суперпузыре и сравнивали ситуацию с той, что сложилась незадолго до краха пузыря доткомов в начале 2000-х. Ралли в акциях, подогретое прямыми выплатами физлицам, ультрамягкой монетарной политикой Федрезерва и программой количественного смягчения, насыщавшей рынки ликвидностью, продолжалось почти два года. Так, за 2021 год индекс широкого рынка переписывал исторические максимумы 70 раз. C марта 2020-го по январь 2022-го индекс S&P 500 вырос на 114%. Однако в начале 2022-го ралли начало затухать. В тому времени инфляция закрепилась на максимумах за 40 лет. ФРС, которая долгое время считала высокую инфляцию кратковременным явлением, перешла к сворачиванию стимулирующих программ и повышению базовой ставки.

Однако регулятор, достаточно долго сохранявший ставку на околонулевых отметках, теперь вынужден действовать более быстро и решительно. На последних двух заседаниях ФРС повысила ставку на 0,5 и 0,75 п. п. — таких резких шагов регулятор не предпринимал десятки лет. По итогам года ставка может оказаться на уровне 2008 года —3,25-3,5%. Это вызвало у инвесторов страхи стагфляции — ситуации, когда к быстрому росту цен добавляется экономический спад.

Неизбежна ли рецессия

Глава ФРС Джером Пауэлл уже признал, что «мягкая посадка» американской экономики — то есть обуздание инфляции без сползания экономики в рецессию — будет очень сложной задачей. На последнем заседании в середине июня ФРС резко ухудшила ожидания по экономическому росту по итогам года (с 2,8 до 1,7%). Глава Минфина США Джанет Йеллен ожидает замедления экономического роста: «Поскольку до этого экономика росла очень быстрыми темпами, она, как и рынок труда, восстановилась, мы достигли полной занятости». При этом она не считает неизбежной рецессию.

Однако у экспертов все больше беспокойства по поводу возможного спада. Опрос более 50 экономистов, проведенный The Wall Street Journal, дает вероятность того, что экономика США войдет в рецессию, на уровне 44%. Как отмечает издание, такие уровни уверенности в рецессии обычно наблюдаются тогда, когда экономический спад действительно наступает. Еще в апреле такая вероятность оценивалась в 28%. Среди причин грядущего спада, которые называют экономисты, — рост ставки ФРС (что означает удорожание кредитов), высокая инфляция, проблемы в цепочках поставок и высокие цены на сырье, вызванные ситуацией на Украине. При этом на последние два фактора ФРС посредством монетарной политики влиять не может.

Как отмечает S&P Global, по мере приближения потенциальной рецессии наем сотрудников может замедлиться, а безработица вырасти. «При таком сценарии «лекарство» для экономики (в виде повышения ставки ФРС. — Forbes) может оказаться хуже, чем болезнь». Несмотря на то, что пока индикаторы показывают устойчивость экономики, «в фундаменте, похоже, есть трещины», считают авторы отчета S&P. Люди научились жить в условиях высоких цен, и, вероятно, ВВП США в 2022 году будет в плюсе (аналитики S&P прогнозируют рост на 2,4%), однако 2023 год вызывает большее беспокойство. Учитывая высокие цены, агрессивное повышение ставок, которое будет сказываться на спросе, а также ситуацию на Украине и замедление роста в Китае, которые усугубят проблемы с цепочками поставок и ценовым давлением, вряд ли экономика выйдет из 2023 года невредимой, заключает S&P.

Чего ждать до конца года

«Медвежьи» настроения на рынке хорошо прослеживаются по динамике спроса на покупку акций со стороны розничных инвесторов, которые во многом и были главной движущей силой предыдущего ралли. До сих пор мелкие инвесторы стабильно «выкупали дно» и не давали рынку упасть. Однако теперь ситуация изменилась. По подсчетам JPMorgan, на прошлой неделе они устроили самую массовую распродажу с сентября 2020 года. По мнению стратега инвестбанка Пэн Ченга, справедливо было бы сказать, что «розничная торговля акциями капитулировала».

Несмотря на обвал, исторические данные по динамике рынка акций могут внушить инвесторам оптимизм. Подсчеты Ned Davis Research показывают, что в годы, когда в первом полугодии наблюдалось сопоставимое падение индекса S&P 500, во второй половине года рынок рос. Например, в 1932 году к середине июня индекс упал на 36,9%, а до конца года — вырос на 34,6%. Оптимизм демонстрируют и аналитики фондового рынка. В среднем их ожидания на конец года по индексу S&P 500, согласно июньскому опросу стратегов Уолл-стрит от агентства Bloomberg, — 4600 пунктов (то есть рост почти на 20% от сегодняшних уровней).

Впрочем, часть аналитиков считает, что худшее на рынках еще впереди. По мнению главного стратега Morgan Stanley Майка Уилсона, одного из самых пессимистичных прогнозистов Уолл-стрит, рынок пока не полностью учитывает риск рецессии. Если американская экономика действительно будет сокращаться, индекс S&P 500 может упасть до 3000 пунктов. В случае, если ФРС удастся обеспечить «мягкую посадку» экономики — а это базовый прогноз Уилсона, индекс может опуститься в район 3400-3500 пунктов. Так или иначе, Уилсон ожидает сохранения «медвежьих» настроений среди инвесторов до того, пока рецессия не станет свершившимся фактом или ее риски не будут устранены.

Согласен с тем, что риски рецессии пока не вполне учтены в ценах акций, и стратег по глобальному рынку акций Goldman Sachs Питер Оппенхаймер. Учитываются риски лишь незначительного снижения ВВП США, считает он. Нынешний «медвежий» рынок он считает частью экономического цикла. «Большинство «медвежьих» рынков заканчиваются, когда состояние экономики все еще слабое, но у участников рынка есть ощущение, что они больше не ухудшаются с той же скоростью. Кажется вероятным, что рынки, по крайней мере, полностью оценят риск (экономического спада), прежде чем мы увидим подлинное восстановление», — указал аналитик в записке клиентам. Аналитики RBC, ориентируясь на динамику S&P 500 во время экономического спада в экономике США, ожидают, что «дно» наступит, когда индекс опустится в район 3200 пунктов.

На полугодовом горизонте падение S&P 500 с пиковых январских значений составит 34-40%, что будет означать его снижение в район 2900-3100 пунктов, делают неутешительный вывод аналитики Societe Generale, изучившие 30 «медвежьих» рынков начиная с 1870 года. По словам руководителя отдела исследований банка Соломона Тадессе, текущая коррекция для фондового рынка — не что-то нетипичное. Нетипичным был скорее масштаб восстановления рынка после «ковидного» обвала в марте 2020 года. Тот бум на рынке сейчас кажется чрезмерным, и это привело к «неустойчивому пузырю», который сейчас сдувается, заключает аналитик.

Рецессия в США: ждать ли дальнейшего падения фондовых рынков в мире и как это повлияет на Россию

В середине марта 2022 года Федеральная резервная система США (ФРС, выполняет функции Центрального банка) повысила ключевую ставку впервые с 2018 года. С марта ФРС поднимала ставку уже пять раз, на текущий момент она составляет 3–3,25% годовых. Это максимальный уровень со времен кризиса 2008 года. Таким образом ФРС пытается справиться с рекордной за 40 лет инфляцией в США (8,3% по итогам августа) и будет продолжать это делать, пока показатель не снизится до 2%. Также, по оценке ФРС, ставка к концу 2022 года может вырасти до 4,4%.

На протяжении года ФРС также ухудшает прогноз по росту экономики США: теперь Федрезерв ожидает роста всего на 0,2% по итогам 2022 года.

Агрессивная денежно-кредитная политика ФРС негативно влияет на фондовый рынок. Так, главный индекс широкого рынка США S&P 500 с начала года упал на 20,5%.

Традиционно состояние американского фондового рынка транслируется и на другие мировые торговые площадки. Чаще всего негатив в США оказывает еще большее воздействие на другие экономики, валюты и индексы и провоцирует обвал.

Пока Федрезерв не намерен менять выбранную стратегию поведения. «Мы будем продолжать до тех пор, пока задача не будет выполнена. Мне бы хотелось, чтобы был безболезненный способ это сделать, но такого способа не существует», — сказал глава ФРС Джером Пауэлл о повышении ставки для замедления инфляции, цитирует «Интерфакс».

Сигналы ФРС и реальность рецессии

Повышение ставки ФРС до уровней выше 4% негативно отразится на строительном секторе, ценах на недвижимость и в конечном счете на совокупном спросе, говорит старший аналитик Freedom Finance Global Михаил Денисламов. Американские компании будут останавливать наем и сокращать сотрудников, чтобы справиться с давлением на выручку как со стороны сильного доллара, так и со стороны падения спроса в Европе под влиянием энергокризиса, что приведет к росту безработицы в США, объясняет эксперт.

«Поэтому рецессия в США может произойти в 2023 году», — полагает он.

В то же время пока есть надежда на вариант «мягкого приземления» экономики США, замечает Денисламов. Он возможен, если инфляция снизится быстрее ожиданий в ближайшие месяцы, а ФРС скорректирует свои планы, поддержав настроения потребителей и топ-менеджеров.

Кульминация падения американского рынка

Текущие сигналы ФРС являются мощным негативом для всего фондового рынка, особенно для компаний с большой долговой нагрузкой, говорит аналитик «Алор Брокер» Андрей Эшкинин.

По его мнению, рецессии мировой экономики стоит ожидать уже в I квартале 2023 года. «Вероятно, тогда фондовые рынки приступят к ускоренному снижению», — говорит он.

К концу 2022 года индекс S&P 500 может упасть до отметок в районе 3 250 пунктов, говорит Эшкинин. «Однако краткосрочно на мнимых оптимистических новостях индекс может протестировать сильный уровень сопротивления на отметках 4 000–4 100 пунктов, после чего приступить к полноценному снижению. При пессимистических настроениях инвесторов в 2023 году индекс может продолжить свое падение до отметок 2 700–2 800 пунктов», — считает эксперт.

Однако США вновь могут «запустить печатный станок», после чего капитализация большинства компаний начнет расти, хотя это маловероятно, предупреждает Эшкинин.

Если экономические отчеты будут слабыми и будут транслировать рецессию, то в моменте рынок может отреагировать ростом, так как спад экономики может заставить Центробанк США притормозить ужесточение денежно-кредитной политики, говорит руководитель отдела анализа акций ФГ «Финам» Наталья Малых. Но это, скорее всего, будет временный подъем, так как для устойчивого роста необходим экономический рост, поясняет она.

«Несмотря на снижение индекса S&P 500, на рынке акций США мы еще не видели кульминацию падения, все еще впереди», — предупреждает Малых.

По ее прогнозу, до конца года индекс S&P 500 может просесть до 3 000–3 265 пунктов. Триггером к снижению также станет сезон отчетностей. По ее мнению, компании продолжат ухудшать свои годовые прогнозы по выручке и прибыли на фоне инфляции и пессимизма потребителей.

«Рынок сейчас торгуется в сценарии мягкой посадки, шансы на которую малы. И проблема, кстати, не только в ослаблении экономики, но и в объеме долга — по маржинальным позициям частных инвесторов и фондов на рынке госдолга развитых стран пузырь, на рынке корпоративного долга не все смогут рефинансировать его и обслуживать», — говорит Малых. Появились также сомнения в устойчивости европейских банков Credit Suisse, Societe Generale, напоминает аналитик. Если их проблемы подтвердятся, это перекинется на европейский банковский сектор и далее — на мир, предупреждает она.

Индекс S&P 500 еще не отражает риска потенциальной рецессии в США, согласен Денисламов. Падение рынка в сентябре было связано с усилением «ястребиной риторики ФРС». «В связи с этим мы придерживаемся мнения о том, что широкий рынок еще не достиг дна и выглядит уязвимым», — считает он. По его мнению, индекс S&P 500 может снизиться до 3 400 пунктов к концу этого года.

Как США давят на другие рынки и касается ли это России

Вместе со снижением ключевого бенчмарка S&P 500 другие мировые фондовые индексы будут оставаться под давлением, говорит Денисламов.

На фоне глобального спада, роста стоимости фондирования и геополитических рисков инвесторы сворачивают позиции также и на развивающихся рынках (ЕМ) акций, подтверждает Малых из «Финама». Это видно уже сейчас по более сильному падению индексов ЕМ и притоку долларов в США, поясняет она.

«Российского рынка эта беда уже не касается после начала СВО, но мы это чувствуем через снижение цен на сырьевые товары, которые дешевеют на ожиданиях снижения спроса из-за рецессии», — говорит она.

Исторически кризис в США оказывал влияние на всю мировую экономику, в том числе и на российскую, говорит Эшкинин. «Однако с учетом текущих обстоятельств российский фондовый рынок уже упал на более чем 50%, и компании стоят намного ниже своей справедливой стоимости», — замечает он.

Рецессия в США приведет к рецессии в мировой экономике, а уже это окажет давление на снижение цен на сырье, что негативно скажется на отечественном фондовом рынке, считает аналитик. При этом не будет такого падения, как в 2008 году. Тем не менее он считает, что индекс Мосбиржи в первом полугодии 2023 года окажется на уровне 1 400–1 500 пунктов.

Источник https://lemonfortea.ru/chto-budet-s-rynkom-rf-esli-amerikanskij-obvalitsja/

Источник https://www.forbes.ru/investicii/469967-amerikanskij-rynok-perezivaet-odin-iz-hudsih-periodov-v-istorii-cto-budet-dal-se

Источник https://www.banki.ru/news/daytheme/?id=10973168