Почему банки снижают ставки

Время от времени открываю и закрываю депозиты в Модуле. В какой-то момент стала замечать, что ставки периодически меняются. Еще у меня счет в Сбере, там тоже ставки прыгают. Сейчас вот снизились. Зачем банки это делают?

Процент по вкладам зависит от ключевой ставки

Чтобы банк мог выдавать кредиты, начислять проценты по вкладам и на остаток по счету, он должен где-то взять на это деньги. Есть два пути:

- взять деньги, которые лежат в банке в виде вкладов;

- взять в долг у Центробанка.

В обоих случаях за пользование деньгами нужно платить. Если банк берет деньги со вклада, чтобы выдать этими деньгами кредит, он платит процент на вклад. Если берет деньги у Центробанка — возвращает этот долг с процентом.

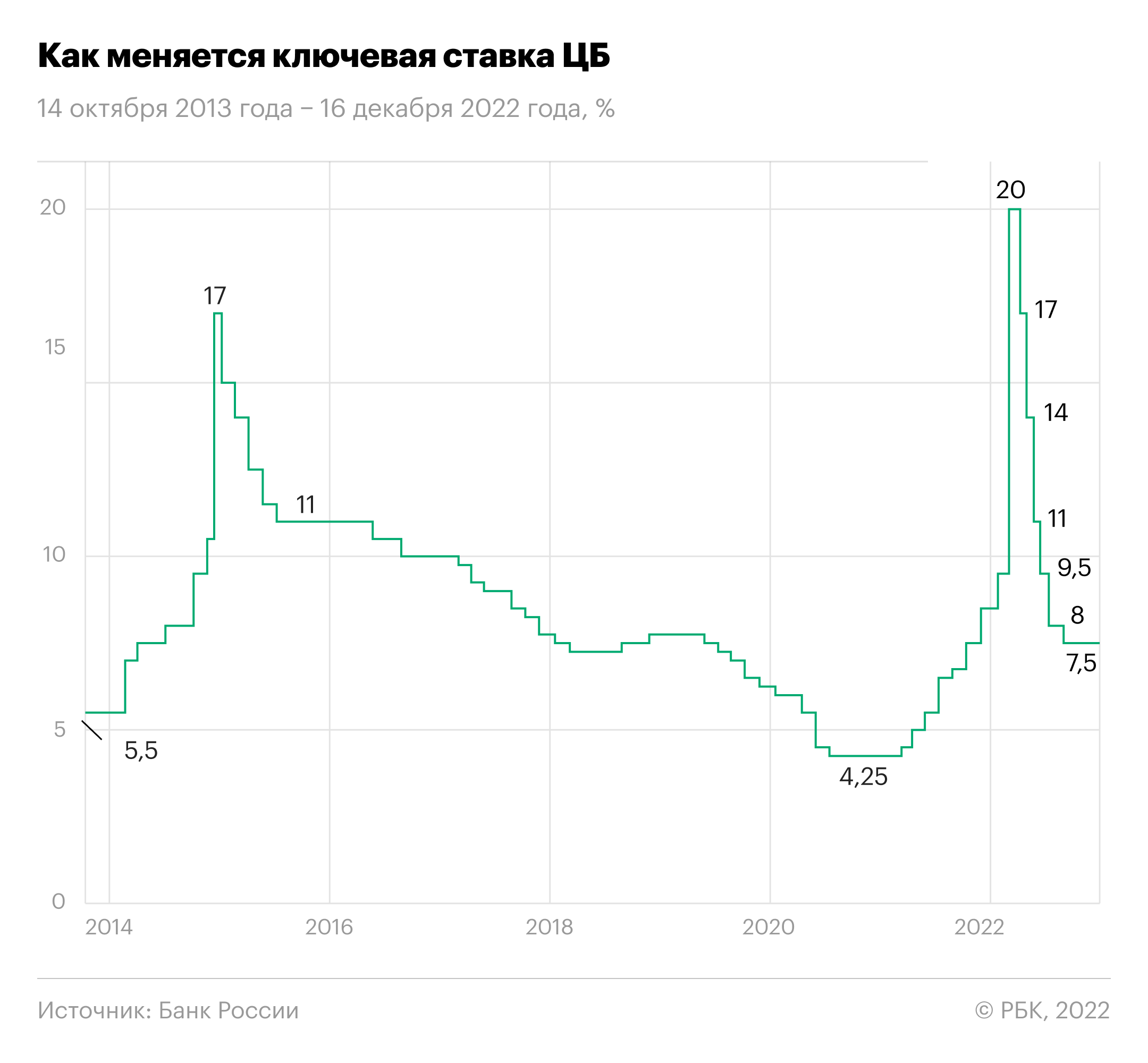

Процент, под который Центробанк дает деньги в долг банкам, — это ключевая ставка. В июне 2020 года эта ставка — 4,5%, а в июле стала — 4,25%.

Вот как работает схема: банк взял деньги у Центробанка под 4,25% → выдал их в виде кредитов под 14,5% → заработал 10,25%. Дальше этот заработок банк распределяет на выдачу новых кредитов, аренду офисов, зарплаты сотрудникам, налоги.

Так же банк поступает и с деньгами со вкладов — зарабатывает на них, а часть прибыли отдает людям в виде процентов.

Банки с высокими ставками могут разориться

Ключевая ставка время от времени меняется, например в феврале ее установили на уровне 6%, а в июле ставка опустилась до 4,25%.

Центробанк не сам придумывает ключевую ставку, а анализирует состояние экономики — например, она связана с инфляцией: чем ниже ключевая ставка, тем меньше процентов банки дают на вклады и меньше просят за кредиты, но тем больше инфляция.

Если банк не будет подстраиваться под ставку Центробанка, он разорится:

Центробанк ставку снизил, а банк Емеля — нет. Теперь банк должен людям, к примеру, 7%, а Центробанку — 4,25%. Банку это невыгодно: он отдаст людям больше, чем заработает.

Банку нужно, чтобы ставки по вкладам были ниже, чем ключевая ставка — тогда заработают и люди, и банк. К тому же, если ставка по вкладам в банке слишком высокая, то банк платит повышенные взносы на страхование вкладов.

Конечно, на первый взгляд кажется, что чем выше ставки по вкладам, тем выгоднее. А на деле оказывается, что, если банк обещает слишком высокие ставки, скорее всего, ему нельзя доверять.

Процент по вкладам и надежность

Если банк надежный, соблюдает закон и соответствует всем нормативам, Центробанк без проблем дает ему деньги. Банки с плохой кредитной историей деньги вряд ли их получат, поэтому им нужны деньги вкладчиков. Чтобы больше людей приносили свои деньги, такие банки предлагают хорошие процентные ставки — выше, чем у всех остальных.

Иногда банки могут предлагать повышенные ставки, когда запускают рекламную акцию, или чтобы не потерять клиентов — как это происходит сейчас из-за пандемии коронавируса. Но это действует в течение ограниченного периода — например, когда предлагают открыть вклад к 9 мая.

Во всех остальных случаях к высоким ставкам нужно отнестись с осторожностью.

Ориентироваться можно на базовый уровень доходности — среднюю максимальную ставку по вкладам крупнейших банков. Базовый уровень доходности считает Центробанк каждый месяц, за три дня до его начала, и показывает на сайте:

Базовый уровень доходности считают на основании договоров с физлицами и ИП. Банки ориентируются на этот уровень, когда устанавливают ставки для юридических лиц

Если банк предлагает ставку заметно выше базового уровня доходности и ключевой, и это не акция, а постоянное предложение, вклад может быть рискованным.

В Модульбанке можно открыть депозит со ставкой от 2% до 3,5% годовых. Такая ставка немного ниже ключевой, это значит, что банк не работает в убыток.

В личном кабинете в Модульбанке можно сразу посчитать, сколько клиент заработает, если откроет депозит

Ставки по кредитам тоже снижают

Банки снижают ставки не только по вкладам, депозитам и накопительным счетам, но и по кредитам.

Мы уже выяснили, что банки сами должны Центробанку, поэтому зашивают свою переплату в процентную ставку по кредиту. Вот схема: меньше ключевая ставка → меньше банки платят Центробанку → меньше нужно зашивать в ставку по кредиту.

К тому же Центробанк считает среднюю полную стоимость потребительских кредитов, этих цифр и придерживаются банки.

QR Pay бесплатно в Модульбанке

Комиссия 0% до конца года, зачисление на счет за 15 секунд

Вы заблокированы

Возможно, мы разблокируем вас в первый понедельник следующего месяца. Ну или напишите нам, разберёмся: editors@modulbank.ru

Что будет с вкладами в 2023-м: прогноз по ставкам и изменения в законах

Смогут ли банковские депозиты в 2023 году принести вкладчикам реальную доходность выше инфляции, когда нужно положить деньги и на какой срок, на какие ставки можно рассчитывать — в обзоре с банковскими экспертами

Ставки по вкладам в банках России в конце сентября достигли минимума с января текущего года — 6,5% годовых. Но с начала октября они стали расти, несмотря на отсутствие на тот момент решений по ключевой ставке и в условиях снижения инфляции. В десяти крупнейших банках средняя максимальная ставка во вторую декаду декабря составляла 8,192%, по данным ЦБ.

По мнению регулятора, рост ставок связан с возросшей конкуренцией банков за вкладчиков из-за оттока средств населения в сентябре и сохраняющейся неопределенностью на длинном горизонте.

«В краткосрочной перспективе можно ожидать сохранения среднерыночных депозитных ставок вблизи текущих уровней либо их некоторого роста. Конкуренция за устойчивое фондирование в сочетании с традиционным для конца года продвижением банками акционных вкладов может способствовать росту ставок. Вместе с тем сохранение ожиданий неизменности ключевой ставки на ближайших заседаниях может ограничивать возможное повышение ставок», — отмечается в обзоре Банка России «Денежно-кредитные условия и трансмиссионный механизм денежно-кредитной политики» от 19 декабря (.pdf).

Совет директоров Банка России 16 декабря сохранил ключевую ставку на прежнем уровне — 7,5%. Следующее заседание ЦБ по ключевой ставке запланировано на 10 февраля 2023 года.

По данным на 26 декабря, инфляция составила 12,19% в годовом исчислении.

29 декабря РБК запустил бета-версию маркетплейса «РБК.Банки». Сейчас, на стадии тестирования, в сервисе уже опубликованы предложения от ряда коммерческих банков и можно изучить каталог. Вы можете задать эффективную ставку, сумму вклада или кредита, а также его срок — и найти подходящий вам продукт. Впоследствии список банков будет расширяться.

Нам важно мнение наших читателей, оставляйте свои отзывы, чтобы помочь РБК сделать проект максимально удобным и полезным. На их основе мы внесем необходимые доработки и выпустим финальную версию в первом квартале 2023 года.

Ваши комментарии и предложения можно оставить на сайте «РБК.Банки» через специальную форму — она появится, если нажать на кнопку «Поддержка» в правом нижнем углу. К отзыву можно прикреплять скриншоты.

Средние ставки по вкладам в банках в декабре 2022 года

Ставки в топ-10 банков

Средняя максимальная ставка по вкладам топ-10 российских банков во второй декаде декабря 2022 года повысилась на 80 б.п., с 7,39% до 8,19% годовых, следует из данных ЦБ.

Динамика изменения максимальной процентной ставки, первая декада января 2022 года — вторая декада декабря 2022 года (Фото: Банк России)

«Средняя максимальная ставка в крупнейших банках превысила отметку 8%, то есть оказалась выше ключевой ставки ЦБ впервые с начала марта 2022 года, когда ставки превышали рекордную ключевую ставку 20%», — обращает внимание начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко.

Максимальной ставка по вкладам в топ-10 российских банков за все время наблюдений с 2009 года была в первой декаде марта 2022 года — на уровне 20,51%. Ключевая ставка на тот момент составляла рекордные 20%, а население массово забирало наличные денежные средства из банковских учреждений. Высокие ставки по вкладам изменили настроения вкладчиков — они вернули деньги на депозиты, что позволило банкам восстановить ликвидность и в то же время перейти к снижению предлагаемой доходности по вкладам.

Ставки по депозитам во второй декаде декабря по сравнению с первой декадой выросли по всем срокам:

- на срок до 3 месяцев — до 6,02% (+18 б.п.);

- на срок 3–6 месяцев — до 7,01% (+19 б.п.);

- на срок 6–12 месяцев — до 7,24% (+50 б.п.);

- на срок свыше года — до 8,16% (+19 б.п.).

Расчет ставок Банком России проводится на основании данных:

- Сбербанка;

- ВТБ;

- Газпромбанка;

- Альфа-Банка;

- Россельхозбанка;

- банка «ФК Открытие»;

- Райффайзенбанка;

- Тинькофф Банка;

- Промсвязьбанка;

- Совкомбанка.

В мониторинг регулятора попадают вклады без дополнительных условий, доступные любому клиенту.

Ставки в топ-59 банков на сумму от ₽100 тыс.

Средняя ставка 59 крупнейших банков по вкладам сроком на один год на сумму от ₽100 тыс. составляет 6,69% годовых, согласно индексу доходности депозитов FRG100 на 29 декабря. За последние три месяца по данному индексу ставка выросла на 53 б.п., 29 сентября она была на уровне 6,16%.

Ставки в топ-50 банков

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на неделе с 19 по 26 декабря по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- 3 месяца — 6,71% (-3 б.п. по сравнению с предыдущей неделей);

- 6 месяцев — 7,19% (-1 б.п.);

- год — 7,49% (+6 б.п.).

Максимальные ставки в топ-20 банков составляют 8–8,5% годовых по вкладам сроком от полугода.

Что будет влиять на ставки по вкладам в 2023 году

- Ключевая ставка. Базовый фактор для ставок по вкладам — ключевая ставка ЦБ, на которую банки смотрят как на индикатор экономики в стране и стоимости денег в частности. «Важно не только значение ключевой ставки в текущий момент, но и прогнозы ее изменения. С учетом этого более привлекательные ставки могут устанавливаться на более коротких или, напротив, длинных сроках», — говорит заместитель лидера трайба «Сбережения и инвестиции» банка «Открытие» Мария Саенко. Прогнозы экспертов относительно динамики ключевой ставки разнятся от ожидания ее снижения на фоне замедления инфляционных темпов и стабилизации ситуации с точки зрения геополитических и бюджетных рисков до, наоборот, ее повышения. Начальник отдела анализа банков и денежного рынка «Велес Капитала» Юрий Кравченко напоминает, что наиболее существенный рост за последние месяцы показали длинные ставки (по вкладам на срок более одного года), что отражает ожидания банков повышения ключевой ставки ЦБ в 2023 году.

- Инфляция. «На декабрьском заседании ЦБ несколько ужесточил свою риторику в отношении проинфляционных рисков, что повышает вероятность подъема ключевой ставки в следующем году, а вместе с ней и ставок по вкладам», — отметил Кравченко. Среди проинфляционных факторов председатель Банка России Эльвира Набиуллина выделила «повышенные инфляционные ожидания, нехватку рабочей силы в отдельных секторах, ограничения на стороне предложения, расширение бюджетного дефицита, а также ухудшение условий внешней торговли». Финансовый директор Экспобанка Эрнст Беккер напомнил, что основной сценарий ЦБ предполагает, что в 2023 году инфляция замедлится до 5–7%. По его мнению, при реализации базового сценария предпосылок роста ставок по депозитам выше уровня ключевой ставки нет.

- Доходности облигаций федерального займа (ОФЗ). «Длинные ставки по вкладам зависят от уровня кривой ОФЗ. На текущий момент спред доходностей годовых и пятилетних ОФЗ составляет порядка 200 б.п. По нашей оценке, такая крутая форма кривой госбумаг останется и в 2023 году из-за сохраняющихся факторов неопределенности», — говорит управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. На фоне роста доходностей долгосрочных ОФЗ банки повысили процентные ставки по вкладам — с конца сентября по вторую декаду декабря средняя максимальная ставка по вкладам выросла с 6,5% до 8,2%, добавляет главный аналитик Совкомбанка Наталья Ващелюк. Юрий Кравченко отмечает, что ужесточение процентных условий может произойти и без повышения ставки ЦБ. «Этому будет способствовать возможный рост доходностей ОФЗ под влиянием внешнего негатива и санкционных рисков. Вместе с доходностями будут подниматься и ставки по вкладам», — заключает эксперт.

- Геополитическая напряженность. «Усиление внешней турбулентности может способствовать оттоку наличности из банков, что зачастую приводит к росту ставок», — отмечает директор департамента дебетовых карт и сберегательных продуктов банка «Хоум Кредит» Игорь Кривонос.

- Дефицит бюджета. «В банковской системе может усилиться спрос на фондирование для выкупа размещаемых Минфином ОФЗ в рамках финансирования дефицита бюджета. Это также выступит фактором в пользу повышения ставок по вкладам», — говорит Юрий Кравченко.

- Увеличение объемов кредитования. «Усиление розничного кредитования в 2023 году может повысить спрос банков на пассивы, что будет способствовать росту депозитных ставок», — объясняет взаимосвязь этого фактора со ставками Игорь Кривонос.

- Балансы банков. «В конце сентября-октябре произошел отток средств населения из банков, который пока не сменился устойчивым притоком вкладов», — отметила Наталья Ващелюк. Этот фактор говорит в пользу возможного повышения ставок.

- Конкуренция банков за свободную наличность. «В пиковые периоды формирования свободной денежной массы, когда есть понимание, что у многих людей заканчиваются сроки прежних вкладов или в традиционные месяцы выплаты премий, могут и очевидно будут предлагаться повышенные ставки — это уже станет определяться стремлением банка иметь более или менее конкурентное предложение», — отмечает Мария Саенко.

- Нулевая ставка страховых взносов. «Одним из ключевых факторов, влияющих на конкуренцию по ставкам, является решение по обнулению дополнительных взносов в Агентство по страхованию вкладов (АСВ) при превышении полной стоимости вкладов. То есть отсутствует верхняя граница, регламентируемая Банком России», — рассказала директор по развитию розничного бизнеса банка «Синара» Анна Волкова.

Базовая ставка страховых взносов составляет 0,12% расчетной базы. Банки, которые завышают ставки по сравнению со среднерыночным уровнем на 2–3 п.п., должны платить дополнительный страховой взнос в размере 25% базовой ставки (+0,03 п.п.). Те, кто завышает ставки более чем на 3 п.п., платят повышенный дополнительный взнос — 300% базовой ставки (+0,36 п.п). Нулевая ставка допвзносов в фонд страхования вкладов позволяет банкам лучше управлять ликвидностью . С начала 2022 года введены нулевые ставки дополнительных взносов, их продлили на первое полугодие 2023 года.

Сможет ли банковский вклад опередить инфляцию в 2023 году

Для получения реальной доходности по любому инвестиционному инструменту он должен давать доходность «инфляция плюс».

Например, инфляция на конец года — 12,19%, соответственно, доходность инвестиций за тот же период должна быть выше этого уровня — допустим, 14%. Реальная доходность инвестиций составит 14% — 12,19% = 1,81%. Только при таком раскладе деньги не будут терять своей ценности.

«В базовом сценарии Банк России прогнозирует инфляцию в 2023 году на уровне 5–7%, при этом сейчас многие банки предлагают разместить вклад на один год по ставкам выше 8% годовых. Таким образом, уже сейчас можно рассчитывать на доход от вклада в 2023 году, превышающий потери от инфляции за аналогичный период», — считает директор департамента дебетовых карт и сберегательных продуктов банка «Хоум Кредит» Игорь Кривонос.

«Сейчас на рынке наблюдается стабилизация инфляции. В условиях повышенных ставок по депозитам это позволяет зафиксировать доходность, близкую к показателю инфляции. При этом надо учитывать, что значения ставки могут варьироваться в зависимости от срока размещения и других условий», — отметил заместитель председателя правления банка «Дом.РФ» Алексей Косяков.

Ставку выше прогнозируемой инфляции, вероятно, можно будет получить за счет длинных вкладов срочностью от двух лет, где уровень ставок будет начинаться от 8%, считает управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич.

Какими будут ставки по вкладам в 2023 году

ВТБ: диапазон прогноза по ставкам банковских вкладов — 7–8,5% годовых

Начальник управления «Сбережения» ВТБ Наталья Тучкова: «В январе 2023 года средние ставки на рублевом рынке сбережений в целом останутся на существующем уровне. При этом рыночная доходность по коротким вкладам на срок три — шесть месяцев может незначительно вырасти и закрепиться на отметке 7–7,5% годовых, а максимальные ставки по долгосрочным депозитам, напротив, после пикового сезона могут вернуться к доакционному уровню 8–8,5%. Это будет связано с завершением сезонных предложений от ряда игроков рынка, поэтому до конца 2022 года российские вкладчики могут разместить свои средства с большей выгодой.

В начале 2023 года темпы роста спроса на долгосрочные депозиты могут уменьшиться, фокус внимания клиентов снова вернется к продуктам со сроком 3–12 месяцев. Далее уровень доходности депозитов будет зависеть от решений ЦБ РФ по ключевой ставке».

ПСБ: диапазон прогноза по ставкам банковских вкладов — 6–7,25% годовых

Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич: «В 2023 году рост рублевых средств граждан в банковской системе продолжится, но темпами ниже, чем в 2022 году. По нашим оценкам, рост по рынку в целом будет около 8% в год за счет более низких средних ставок в течение следующего года. Так, в декабре ЦБ РФ не стал менять ключевую ставку и сохранил ее на уровне 7,5% годовых, указав на сохраняющиеся проинфляционные риски. В базовом сценарии ожидаем, что ключевая ставка в 2023 году останется на текущей отметке при росте инфляции по итогам следующего года также на уровне 7,5%. Ставки по коротким вкладам традиционно остаются ниже ключевой ставки, в результате чего ставки по вкладам на срок от одного до шести месяцев будут находиться в диапазоне 6–6,5%, по годовым вкладам — 7–7,25%. В настоящее время банки предлагают традиционные сезонные промовклады вплоть до 8% годовых — в отсутствие явных факторов по росту ставок в следующем году эти предложения выглядят вполне интересно».

Экспобанк: диапазон прогноза по ставкам банковских вкладов — 6,5–8,5% годовых

Финансовый директор Экспобанка Эрнст Беккер: «В базовом прогнозе Банка России на 2023 год предполагается, что ключевая ставка будет находиться в диапазоне 6,5–8,5%. При сохранении или незначительном изменении ключевой ставки ставки по вкладам (без учета сезонных предложений отдельных банков) останутся на текущем уровне 6,5–8,5% в зависимости от срока и условий вклада».

Налог на банковские вклады

С 2023 года начнет рассчитываться налог на банковские вклады, его нужно будет заплатить до 1 декабря 2024 года. С учетом изменений от марта 2022 года необлагаемая налогом сумма рассчитывается как максимальная ключевая ставка ЦБ за год, умноженная на сумму ₽1 млн.

«При реализации базового сценария ЦБ в 2023 году ключевая ставка не превысит 8,5%, а ставки по вкладам не превысят ключевую ставку. В этом случае необлагаемая налогом сумма составит ₽85 тыс., что соответствует максимальной сумме процентного дохода большинства вкладчиков с суммой вклада не более ₽1 млн», — считает Эрнст Беккер.

По информации АСВ за девять месяцев 2022 года, 97% физических лиц имеют остаток на счетах до ₽1 млн. Средний размер вклада физического лица за тот же период составлял ₽274 тыс.

Необходимости повышения ставок ради компенсации вкладчикам потерь на уплате налога банковские эксперты не видят. «Налог должны будут заплатить далеко не все вкладчики, а только те, кто получит процентный доход выше определенного лимита», — подчеркнул Игорь Кривонос.

Мария Саенко назвала налог на депозиты нейтральным фактором для определения ставок по вкладам, так как банки уже сейчас стараются предложить клиентам максимальные условия и ресурсов для дополнительного роста ставок нет.

Наталья Ващелюк не исключает, что премия, покрывающая расходы на налог, уже заложена или будет заложена в банковские вклады с повышенными ставками.

Доходность по рублевым вкладам для физических лиц в крупных российских банках

- МКБ — до 10% годовых (вклад «МКБ. 30 лет» на три года при размещении денежных средств от ₽30 тыс. до ₽3 млн на 36 месяцев);

- «Дом.РФ» — до 10% (вклад «Мой ДОМ» на три года для зарплатных, премиальных и новых клиентов, 9,8% — для остальных категорий клиентов при открытии онлайн);

- ВТБ — до 9,5% годовых (вклад «Стабильный» на три года с учетом капитализации процентов);

- Совкомбанк — до 9% (сезонный вклад «Зимний доход с Халвой» для держателей карты «Халва» на один год);

- Экспобанк — до 9% (вклад «Уютный» на три года с учетом капитализации процентов);

- «Синара» — до 9% (вклад «Исполнение желаний+» на два года);

- «Хоум Кредит» — до 8,75% годовых (вклад «Доходный» на срок от четырех месяцев до двух лет);

- «Открытие» — до 8,5% годовых (вклад «Первый» на год для новых клиентов).

Указанные в обзоре условия по вкладам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Ольга Копытина

Банки снижают ставки по вкладам. Зачем они это делают и стоит ли нести им деньги

Ставки по вкладам в 20% и выше продержались меньше месяца. Хотя Центробанк ключевую ставку сохранил на прежнем уровне, банки условия по вкладам решили изменить. Эксперты считают, что со стороны банков это был лишь маркетинговый ход, но теперь акция закончилась.

В конце февраля Центробанк поднял ключевую ставку до рекордных 20% годовых. Вслед за ним большинство российских банков поспешили поднять ставки по вкладам до тех же 20% и даже выше.

Российские банки подняли ставки по вкладам до 20%. Можно ли доверить им деньги

Позже (18 марта) регулятор сохранил ключевую ставку на том же уровне, но банки свои проценты по вкладам начали снижать. Например, Альфа-Банк снизил ставку по «Альфа-вкладу» с 21% до 18%. Ставки по рублевым вкладам снизил и ВТБ (ставка по депозиту «Вклад Первый» доходила до 21%, сейчас — максимум 18,27%). Снижением процентов по вкладам отметился и Сбер. Если еще недавно доходность по «СберВкладу» составляла 20-21%, то сейчас это 18-19%.

Почему банки подняли ставки по вкладам?

Резкое повышение ставок по вкладам вслед за ключевой ставкой было способом «привлечь клиентов в ситуации шторма на финансовом рынке страны», считает финансовый эксперт, сооснователь школы независимых финансовых консультантов Finliberty Светлана Самойлова.

Светлана Самойлова, сооснователь школы независимых финансовых консультантов Finliberty:

Повышение привлекательности рублевых депозитов и снижение оттока денег населения из банков было одной из целей резкого повышения ключевой ставки Центробанком, говорит аналитик ФГ «Финам» Игорь Додонов.

По данным, опубликованным Центробанком, за два месяца 2022 года россияне сняли со своих счетов более 2 трлн рублей (0,8 трлн рублей в январе и 1,2 трлн рублей в феврале).

Игорь Додонов, аналитик ФГ «Финам»:

Как отмечает финансовый аналитик Константин Селянин, в этот раз банки повели себя необычно. Раньше они никогда не поднимали ставки по депозитам выше ключевой ставки. Второе отличие от предыдущих случаев — время, за которое это было сделано. Если раньше банки делали это с временным лагом в несколько недель, то сейчас — на следующий день.

Также Селянин отмечает и нетипичные решения Центробанка в сегодняшней ситуации.

Константин Селянин, финансовый аналитик:

Почему теперь банки опускают ставки?

Эксперты сходятся во мнении, что банки продолжат снижать ставки по вкладам. Вслед за Сбером, ВТБ и Альф-Банком это сделают и остальные. Банки поняли, что ключевая ставка Центробанка может долго оставаться высокой. Но высокие ставки по вкладам они держать не готовы.

Светлана Самойлова:

К снижению ставок банки подтолкнули схлынувший ажиотажный спрос клиентов и изменение политики Центробанка, считает Константин Селянин: «В нормальной экономике ставки в банках должны быть ниже ключевой примерно на 2-3%, а то и 5%».

Привлечение вкладов в банки стабилизировало экономику?

Нет, оно лишь позволило сократить отток денег из банков. Но глобально это не отразилось на решении экономических проблем.

«Говорить о стабилизации в экономике России точно не стоит. Мы еще не ощутили весь эффект от санкций и ухода иностранного бизнеса из страны. Крупные компании начинают сокращение персонала (например, авиакомпании), снижают зарплаты, в скором времени могут начаться перебои с импортными товарами. Так что впереди — не стабилизация в экономике, а сваливание в серьезный кризис с ростом инфляции и безработицы», — считает Светлана Самойлова.

Привлечение вкладов по высоким ставкам не решило и проблем самих банков, говорит Константин Селянин. Главный вопрос теперь — сможет ли экономика переварить кредиты по новым ставкам.

Константин Селянин:

По словам финансового аналитика, российские банкиры уже оценивают свои потери от повышения ставок по депозитам в 210 млрд рублей.

Нести деньги в банки, пока еще не все опустили ставки?

Эксперты не дают однозначного ответа, стоит ли сейчас открывать вклады под пока еще высокие проценты. Светлана Самойлова считает, что на фоне приближающегося кризиса и роста инфляции делать вклады не стоит — ведь у банков могут начаться проблемы с ликвидностью (с нехваткой средств).

Игорь Додонов, наоборот, считает, что положить свободные деньги под высокие ставки сейчас будет неплохим решением.

Игорь Додонов:

По мнению Константина Селянина, самый надежный способ сохранить свои деньги — это вложить их в валюту. Самым стабильным и перспективным здесь остается доллар, при этом эксперт обращает внимание на то, что это должны быть наличные, а не валютный вклад. И что нужно не прогадать с обменным курсом.

Роскомнадзор убил Telegram-бота 66.RU.

Подписывайтесь на резервный канал.

Источник https://delo.modulbank.ru/all/key-rate

Источник https://quote.rbc.ru/news/article/63accf069a7947e164f99299

Источник https://66.ru/bank/news/249876/