Требования к бизнес-плану и рекомендации по его составлению

Настоящие требования подготовлены ФФПМП с целью помочь субъектам малого предпринимательства при обращении за финансированием.

В каждом проекте есть свои элементы риска — производственного, сбытового, финансового или правового. ФФПМП должен оценить потенциальные риски до принятия обязательств о выделении средств на проект, а также понять, каким образом можно смягчить и /или поделить эти риски с другими заинтересованными сторонами.

Бизнес-план является как инструментом для привлечения инвестиций, так и основой внутрифирменного планирования. Последовательность составления и принципы детализации бизнес-плана для разных компаний и проектов не совпадают. При составлении бизнес-плана необходимо учитывать, что это всегда итерационный процесс, подразумевающий внесение изменений на основе вновь полученной информации и применения различных сценариев. В то же время существует внутренняя логика структуры бизнес-плана и общепризнанные принципы его разработки.

Рекомендуемая структура бизнес-плана с краткими рекомендациями по его разработке приведена ниже. Предлагаемая схема составления бизнес-плана не является обязательной;

Фонд будет рассматривать бизнес-планы написанные и в другой форме (при условии освещения всех ключевых вопросов). Форма представления бизнес-плана в большой степени будет зависеть от тех вопросов, которые являются наиболее значимыми для предприятия и необходимости привлечения средств иностранных компаний, фондов и др. кредиторов; в последнем случае требуется соответствие общепринятым в международной деловой практике требованиям.

Следуя требованиям сценарного подхода имеет смысл разработать несколько альтернативных прогнозов изменения значения исходных данных, соответствующих пессимистичному и оптимистичному вариантам развития проекта.

Рекомендуется также составление финансовой части бизнес-планов с помощью программного продукта Project Expert фирмы «ПРО-ИНВЕСТ КОНСАЛТИНГ», или пакетов «Альт-Инвест» фирмы «Альт», «АНАЛИТИК» — фирмы «ИНЭК». (Необходимо отметить, что само по себе использование указанных или иных программных продуктов еще не гарантирует составления бизнес-плана на качественном уровне, и ФФПМП оставляет за собой право запрашивать дополнительную информацию или настаивать на доработке представленных документов).

Структура бизнес-плана

1. ОБЗОРНЫЙ РАЗДЕЛ (РЕЗЮМЕ)

2. ОПИСАНИЕ ПРЕДПРИЯТИЯ

3. ОПИСАНИЕ ПРОДУКЦИИ (УСЛУГ)

4. АНАЛИЗ РЫНКА

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН

6. ПЛАН СБЫТА

7. ФИНАНСОВЫЙ ПЛАН

8. АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПРОЕКТА

9. ЭКОЛОГИЧЕСКАЯ И НОРМАТИВНАЯ ИНФОРМАЦИЯ ПРИЛОЖЕНИЯ

1. ОБЗОРНЫЙ РАЗДЕЛ (РЕЗЮМЕ)

Резюме представляет собой краткий обзор бизнес-плана.

Резюме должно включать следующую информацию:

— характеристика организации, обращающейся за предоставлением средств:

оборот за последний год

точный почтовый адрес, телефон

банковские реквизиты (в т.ч. рублевый, валютный, депозитный счета)

фамилия, имя, отчество, возраст и квалификация руководителя проекта.

-описание проекта, особо выделив, идет ли речь о начале работы «с нуля» или о расширении существующего дела;

— описание предприятия, его специфических черт, основные этапы в его развитии;

— краткие сведения о квалификации управленческого персонала, какими особенностями, применительно к настоящему проекту, обладает управленческий персонал, каковы доли участия управленческого персонала в капитале предприятия;

— описание ситуации на рынке (отечественном и зарубежном) и в отрасли;

— преимущество продукции или услуг предприятия, собственные ресурсы компании и ее текущее финансовое состояние;

— долгосрочные и краткосрочные цели проекта, какого роста можно ожидать, какие доходы предполагается получить, за какой период времени;- тактический план, краткое изложение того, как будут достигаться поставленные цели;

— степень согласования проекта с федеральными, региональными и отраслевыми приоритетами;

— потребность в инвестициях, направления их использования, предполагаемые источники финансирования, как они будут возвращаться (погашаться) инвесторам;

— если заявитель является физическим лицом, то инвестор должен знать, каким имуществом он владеет;

— наличие лицензий, сертификатов, разрешений и т.д.;

— ключевые экономические показатели эффективности проекта;

— возможные риски и система страховок.

В случае необходимости (возможности) привлечения иностранных инвесторов резюме составляется как на русском, так и на английском языках. В резюме также отражается степень конфиденциальности изложенной в бизнес-плане информации.

2. ОПИСАНИЕ ПРЕДПРИЯТИЯ

В этом разделе необходимо охарактеризовать предприятие, обратив внимание на его отличия от других компаний, присутствующих на рынке:

— цели и задачи на ближайший период и на перспективу;

— перечень основных владельцев, роль каждого из них в основании и деятельности предприятия;

— события, повлиявшие на развитие предприятия;

— финансирование предприятия в прошлом и в настоящее время;

— организационная структура и кадровый состав;

— тенденции в сбыте продукции (услуг) в ближайшее время и в перспективе;

— основные достижения предприятия;

— показатели финансовой эффективности предприятия за последние три года;

— каковы преимущества предприятия;

— какие потребности заказчиков обеспечивает предприятие;

— объем рынка продукции или услуг, предоставляемых предприятием;

— какова доля предприятия на рынке и каковы тенденции;

— каковы возможности рекламы;

— как увеличить долю предприятия на рынке;

— территориальное расположение клиентов;

— основные конкуренты и их сильные стороны;

— с какими проблемами сталкивается предприятие;

— анализ сильных и слабых сторон предприятия ( качество продукции и услуг, возможности сбыта, уровень производственных издержек, квалификация, опыт персонала, уровень технологии, условия поставок материалов или комплектующих, уровень менеджмента).

— географическое положение предприятия;

— ближайшие транспортные магистрали.

3. ОПИСАНИЕ ПРОДУКЦИИ (УСЛУГ)

В этом разделе приводится подробная характеристика производимой предприятием продукции или услуг, производится сравнение ее с продукцией конкурентов, анализируются планы развития производства.

Характеристика продукции:

— функциональное назначение продукции, для каких целей она предназначена;

— примеры использования продукции;

— стоимость в зависимости от объемов производства;

— соответствие продукции принятым стандартам;

— на какой стадии находится продукт в настоящее время (идея, рабочий проект, опытный образец, серийное производство и т.п.);

— требования к контролю качества;

— требования к подготовке пользователей;

— требования к гарантийному и послегарантийному обслуживанию;

— имеются ли возможности для дальнейшего развития продукта;

Анализ продукции конкурентов, имеющейся на рынке:

— описание функциональных и потребительских свойств конкурирующих продуктов;

— почему продукты конкурентов пользуются определенным спросом;

— принципы ценообразования конкурентов;

— способы стимулирования сбыта, используемые конкурентами.

Исследования и разработки:

— цели и описание планируемых НИОКР;

— существующие технологические риски;

— технологическое состояние конкурентов, возможность их технологических достижений влиять или повлиять в будущем на деятельность предприятия;

— описание концепции развития продукта следующих поколений.

Финансирование:

— принятая концепция ценообразования ;

— оптимальные размеры заказов и формы оплаты;

— условия приобретения сырья, материалов и комплектующих

4. АНАЛИЗ РЫНКА

В этом разделе должно быть показано, что продукция или услуги имеют рынок сбыта, а также возможность предприятия добиться успеха на этом рынке; необходимо показать затраты в связи с выходом на рынок и возможные риски.

Характеристика рынка:

— размеры рынка (регион, РФ, СНГ, мировой рынок);

— уровень и тенденции развития рынка;

— динамика цен на рынке за последние 5 лет;

— специфические особенности рынка, например, трудности доступаоперациям на рынке;

— независимые прогнозы относительно развития рынка в будущем;

— предполагаемая доля рынка, которую займет продукция предприятия;

— планы относительно зарубежных рынков; экспортный потенциал;

— особые цели на рынке.

Характеристика потребителей продукции:

-тип потребителя(покупатели, производители, единичные самостоятельные потребители и т.п.);

— их географическое расположение;

— их мнение о продукции.

Стратегия продвижения продукции на рынок:

— расчет и обоснование цены. ценовая политика;

— система распределения (продаж) в настоящее время и в перспективе;

— сервисное и гарантийное обслуживание;

— связи с общественностью.

Характеристика конкурентов:

— перечень предприятий — основных конкурентов;

— их сильные и слабые стороны;

— их финансовое положение;

— удельный вес в обороте рынка;

— используемые конкурентами стратегии маркетинга;

— возможная реакция конкурентов.

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН

Этот раздел должен подробным образом описывать путь, посредством которого предприятие планирует эффективно производить продукцию или услуги и поставлять их потребителю. Необходимо отразить все этапы подготовительного периода в календарном плане ( сетевом графике).

Календарный план выполнения работ в рамках проекта должен включать прогноз сроков действий (мероприятий) и потребности в финансовых ресурсах для его реализации.

Описание технологического процесса должно отразить:

— обеспеченность сырьём, оборудованием, комплектующими, энергией;

— потребность и условия приобретения технологического и прочего оборудования;

— потребность в участках земли, зданиях и сооружениях, коммуникациях;

— потребность и условия поставки сырья, материалов, комплектующих, производственных услуг, контроль качества и дисциплины поставок;

— требования к источникам энергии и их доступность;

— требования к подготовке производства;

— возможности совершенствования технологии производства;

— требования к контролю качества на всех этапах производства продукции.

Требования к квалификации и наличие необходимого персонала:

— административный персонал;

— инженерно-технический персонал;

— производственный персонал;

— условия оплаты и стимулирования;

— условия труда;

— структура и состав подразделений;

— обучение персонала;

— предполагаемые изменения в структуре персонала по мере развития предприятия.

6. ПЛАН СБЫТА

План сбыта должен отражать стратегию продаж компании в различные временные периоды и показывать:

— методы ценообразования и установления гарантийного срока;

— схему реализации продукции (с авансом, в кредит, на экспорт);

— условия оплаты (по факту, с предоплатой, в кредит);

— время задержки платежа.

7. ФИНАНСОВЫЙ ПЛАН

Этот раздел бизнес-плана должен дать возможность оценить способность проекта обеспечивать поступление денежных средств в объеме, достаточном для обслуживания долга (или выплаты дивидендов, когда речь идет об инвестициях).

Следует подробным образом описать потребность в финансовых ресурсах, предполагаемые источники и схемы финансирования, ответственность заемщиков и систему гарантий. Особое значение следует уделить описанию текущего и прогнозируемого состояния окружающей экономической среды. Должны быть отражены труднопрогнозируемые факторы, их альтернативные значения для различных вариантов развития событий.

Требуется четкая разбивка расходов по проекту и использования средств.

Должны быть описаны условия всех остальных относящихся к проекту или уже находящихся на балансе кредитов. Необходимо четко показать, как и кем (самим предприятием или независимым подрядчиком) составлялась смета расходов; предполагаемая степень четкости сметы. Должны быть описаны условия, оценки и предположения, базируясь на которых, рассчитывались финансовые результаты проекта.

Необходимо отразить (помесячно, поквартально, по годам):

— изменение курса рубля к доллару;

— перечень и ставки налогов;

— рублевую инфляцию (возможен различный процент, в зависимости от объекта);

— формирование капитала за счет собственных средств, кредитов выпуска акций и т.д.

— порядок выплаты займов, процентов по ним и т.д.

Обычно финансовый раздел бизнес-плана представлен тремя основными документами:

— отчетом о прибылях и убытках (показывает операционную деятельность предприятия по периодам);

— планом движения денежных средств (Кэш-Фло);

— балансовой ведомостью (финансовое состояние предприятия в определенный момент времени).

При необходимости может быть представлен график погашения кредитов и уплаты процентов; сведения об оборотном капитале с указанием изменений и исходных посылок в течение срока кредита; предполагаемый график уплаты налогов.

В дополнение к этому прилагаются расчеты основных показателей платежеспособности и ликвидности, а также прогнозируемые показатели эффективности проекта.

Сроки прогнозов должны совпадать (как минимум) со сроками кредита/инвестиций, которые запрашиваются по проекту.

Показатели эффективности проекта

Чистый дисконтированный доход (ЧДД); другие названия: чистая приведенная стоимость, чистый приведенный доход. Net Present Value (NPV).

Индекс доходности (ИД); другие названия: индекс прибыльности, Profitabily Index (PI)

внутренняя норма доходности (ВНД); другие названия: внутренняя норма рентабельности, возврата инвестиций, Internal Rate of Return (IRR).

Срок окупаемости дисконтированный (Discounted payback period; (PBP) мес.)

Показатели различных видов эффективности относятся к различным экономическим субъектам:

— показатели общественной эффективности — к обществу в целом;

— показатели коммерческой эффективности проекта — к реальному или абстрактному юридическому или физическому лицу, осуществляющему проект целиком за свой счет;

— показатели эффективности участия предприятия в проекте — к этому предприятию;

— показатели эффективности инвестирования в акции предприятия — к акционерам предприятий — участников проекта;

— показатели эффективности для структур более высокого уровня — к этим структурам;

— показатели бюджетной эффективности — к бюджетам всех уровней.

Для оценки эффективности ИП используются следующие основные показатели, определяемые на основе денежных потоков проекта и его участника: чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости.

Чистым доходом (ЧД; Net Value — NV) называется накопленный эффект (сальдо денежного потока) за расчетный период:

где Фт — эффект (сальдо) денежного потока на т-м шаге, а сумма распространяется на все шаги в расчетном периоде.

Важнейшим показателем эффективности проекта является чистый дисконтированный доход (ЧДД; интегральный эффект; Net Present Value — NPV) — накопленный дисконтированный эффект за расчетный период. ЧДД зависит от нормы дисконта Е и рассчитывается по формуле:

где aт — коэффициент дисконтирования.

ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности их разновременности. Их разность (ЧД — ЧДД), которая, как правило, положительна, нередко называют дисконтом проекта, но ее не надо смешивать с нормой дисконта.

Для признания проекта эффективным, с точки зрения инвестора, необходимо, чтобы его ЧДД был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при условии, что он положителен).

Следующий показатель возникает, когда ЧДД проекта рассматривается как функция от нормы дисконта Е.

Внутренней нормой доходности (ВНД, внутренней нормой дисконта; внутренней нормой рентабельности; Internal Rate of Return — IRR) обычно называют такое положительное число Е’, что при норме дисконта Е = Е’ чистый дисконтированный доход проекта обращается в 0.

Недостаток определенной таким образом ВНД заключается в том, что уравнение ЧДД(Е) = 0 необязательно имеет один положительный корень. Оно может вообще не иметь корней или иметь несколько положительных корней. Тогда внутренней нормы доходности не существует

Для того чтобы избежать этих трудностей, лучше определять ВНД иначе:

ВНД — это положительное число Е’ такое, что ЧДД,:

при норме дисконта Е=Е’ обращается в 0;

при всех Е >Е’ отрицателен;

при всех 0 < Е' < Е положителен.

Определенная таким образом ВНД, если только она существует, всегда единственна.

Для оценки эффективности проекта значение ВНД необходимо сопоставлять с нормой дисконта Е. Проекты, у которых ВНД > Е, имеют положительное ЧДД и поэтому эффективны, те, у которых ВНД < Е, имеют отрицательное ЧДД и потому неэффективны.

Сроком окупаемости («простым» сроком окупаемости; payback period) называется продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и в дальнейшем остается неотрицательным.

Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения.

Сроком окупаемости с учетом дисконтирования называется продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Данный показатель отражает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называется еще капиталом риска.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности (см. ниже). Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности (profitability indexes) характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам);

индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

индекс доходности инвестиций (ИД) — увеличенное на I единицу отношение ЧД к накопленному объему инвестиций;

индекс доходности дисконтированных инвестиций (ИДЦ) — увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДЦ могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

Индексы доходности затрат и инвестиций превышают 1, если для этого потока ЧД положителен. Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока ЧДД положителен.

Необходимые условия эффективности инвестиционных проектов.

Для того чтобы проект мог быть признан эффективным, необходимо выполнение какого-нибудь из следующих условии:

1.ЧДД>0.

2. ВНД>Е при условии, что ВНД этого проекта существует.

3.ИД>1,0.

4. Срок окупаемости с учетом дисконтирования Тд < Т.

При этом если выполнено условие 2, остальные условия также будут выполняться, если же выполнено любое из условий 1, 3, 4, то будут выполнены и другие из этих условий (хотя ВНД проекта может и не существовать).

Расчеты показателей эффективности проекта.

Все расчеты показателей эффективности рекомендуется выполнять с денежных средств [П(t)] и оттоки или выплаты денежных средств [ О(t) ] в каждом периоде (t) реализации проекта.

Дисконтирование служит для приведения разновременных экономических показателей к какому-либо одному моменту времени; обычно к начальному периоду.

Сумма поступлений (II(t)), используемая в процессе расчетов по критериям КЭШ-ФЛО, формируется путем суммирования следующих статей:

- Поступления от сбыта продукции (услуг)

- Поступления от других видов деятельности

- Поступления от реализации активов

- Доходы по банковским вкладам

Сумма выплат (0(t)), формируется аналогичным образом и включает в себя:

- Прямые производственные издержки, кроме амортизации

- Затраты на заработную плату

- Выплаты на другие виды деятельности

- Общие издержки

- Налоги

- Затраты на приобретение активов

- Другие некапитализируемые издержки подготовительного периода

- Выплаты % по займам

- Банковские вклады

Разница между притоком и оттоком денежных средств в каждом периоде (t) называется потоком реальных денег Ф(t) или Кэш Фло (Cash Flow).

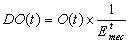

Значения II(t) и О(t) для каждого месяца делятся на соответствующий коэффициент дисконтирования Емес:

где Егод — годовая ставка дисконтирования в %.

Продисконтированные П(t) (DПI(t)) и 0(t) (DО(t)) для конкретного периода (месяца) вычисляются по формулам:

где t — порядковый номер месяца проекта

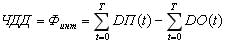

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

где DПt — продисконтированные поступления, получаемые на t-ом шаге расчета,

DOt — продисконтированные затраты, осуществляемые на том же шаге

Т — горизонт расчета (число прогнозов)

Эффект достигаемый на t-ом шаге:

Если ЧДД проекта положителен, проект является эффективным (при данной норме дисконта). Чем больше ЧДД, тем эффективнее проект.

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений. Если ИД > 1, проект эффективен, если ИД < 1 - неэффективен.

где DIIt — продисконтированные поступления, получаемые на t-ом шаге расчета,

DOt — затраты, осуществляемые на том же шаге

Т — горизонт расчета (число прогнозов)

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капиталовложениям. Полученная в процессе расчета ВНД сравнивается с требуемой инвестором нормой дохода на капитал. Она должна быть больше, чем в случае безрискового вложения капитала.

Срок окупаемости — минимальный временной интервал, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иначе, — это период (в месяцах, кв-лах, годах), начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

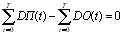

Срок окупаемости с учетом дисконтирования рассчитывается при условии выполнения равенства:

Ставка дисконтирования обычно принимается на уровне доходов, которые могут быть получены в результате практически безрискового вложения капитала.

8. АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПРОЕКТА

Необходимо проанализировать устойчивость проекта к возможным изменениям как экономической ситуации в целом (изменение структуры и темпов инфляции, увеличении сроков задержки платежей), так и внутренних показателей проекта (изменение объемов сбыта, цены продукции).

Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями границ безубыточности (предельных уровней) объемов производства, цен производимой продукции и иных параметров. Эти и им подобные показатели по существу отвечают сценариям, предусматривающим соответствующее снижение объемов реализации, цен реализуемой продукции и т. д., но они не являются показателями эффективности самого проекта. Граница безубыточности (предельный уровень) параметра проекта для некоторого шага расчетного периода определяется как такой коэффициент к значению параметра, при применении которого чистая прибыль участника на данном шаге становится нулевой.

Наиболее часто граница безубыточности определяется для объема производства. Она рассчитывается только в период эксплуатации предприятия и носит название уровня безубыточности (точки безубыточности, break-even point). Уровнем безубыточности называется отношение «безубыточного» объема УБ продаж (т. е. объема, которому отвечают нулевая прибыль и нулевые убытки) на некотором шаге т к проектному. При определении этого показателя принимается, что полные текущие издержки производства продукции на шаге т могут быть разделены на условно-постоянные не зависящие от объема производства, и условно-переменные, изменяющиеся прямо пропорционально объемам производства.

Уровень безубыточности может определяться также и для цены продукции, или, например, для цены основного используемого в производстве сырья.

9. ЭКОЛОГИЧЕСКАЯ И НОРМАТИВНАЯ ИНФОРМАЦИЯ

В бизнес-плане должно содержаться достаточно сведений относительно экологических аспектов проекта, чтобы можно было оценить его экологические последствия, в т.ч.:

— местонахождение объектов проекта;

— использование земли отведенной под объект в прошлом и в настоящее время;

— описание строительных работ или физических изменений, связанных с проектом;

— предлагаемые меры по смягчению воздействия на окружающую среду или её улучшению;

— заявление о распределении обязанностей при любом загрязнении и/или ответственности за него;

— размеры штрафов за загрязнение окружающей среды;

— любые заявления предприятия об его экологической политике.

Следует дать описание распространяющихся на проект общегосударственных, региональных и местных требований, связанных с защитой окружающей среды, охраной здоровья персонала и обеспечением техники безопасности.

Инвестор должен оценить нормативную базу реализации предлагаемого проекта. Необходимо осветить следующие аспекты:

— какие правительственные лицензии или разрешения потребуются для выполнения проекта; каким образом предприятие намеревается их получить и сколько на это потребуется времени;

— каков характер ввозных тарифов и квот;

— наличие ограничений на импорт на рынках сбыта за рубежом;

— структура тарифов на коммунальные услуги;

— специфические аспекты ценообразования.

ПРИЛОЖЕНИЯ

В приложения включаются документы, которые могут служить подтверждением или более подробным объяснением сведений, представленных в бизнес-плане. К числу обязательных относятся следующие:

— биографии руководителей предприятия или проекта, подтверждающие их компетенцию и опыт работы;

— результаты маркетинговых исследований;

— заключения аудиторов (включая аналитическую часть);

— подробные технические характеристики продукции;

— гарантийные письма или контракты с поставщиками и потребителями продукции;

— договоры аренды, найма, лицензионные соглашения;

— заключения служб государственного надзора по вопросам экологии и безопасности, санитарно-эпидемиологических служб;

С чистого листа: зачем нужен бизнес-план и как его составить

Бизнес-план можно назвать гидом, который помогает бизнесменам ориентироваться в проекте, строить продуманный механизм действий и убеждать инвесторов вложить средства в компанию. С его помощью проще планировать бюджет, продумывать стратегию развития и отслеживать подводные камни на пути к успеху. При этом важно понимать, какие пункты необходимо включить в бизнес-план, каких правил нужно придерживаться и почему стоит изучать интересы инвесторов.

Что такое бизнес-план

Это программа действий, где описаны цели, к которым стремится бизнес (обычно стартап), и подробные пути их достижения. Эту программу можно сравнить с разветвленной картой метро, в которой есть финансовые, маркетинговые и операционные линии. Бизнес-планы нужны для привлечения инвесторов и успешной самопрезентации компаний. Они также помогают им придерживаться поставленных целей и не отходить от намеченной траектории.

Бизнес-план точно необходим стартапам, но также пригодится и зрелым компаниям. В идеале он должен периодически обновляться и подстраиваться под новые цели. По нему легко следить, какие задачи были решены и в какую сторону стоит двигаться. Бизнес-план пригодится и компаниям, решившим открыть новые направления или проекты. Открывать их без бизнес-плана все равно, что приехать в незнакомый город без подготовки. Поездка может оставить приятные впечатления, а может провалиться: турист по ошибке может попасть в опасный район, где с ним случится неприятная история. Или потратит все деньги, когда до конца отпуска остается еще неделя. С заранее подготовленным планом удачная поездка не гарантирована, но ее вероятность становится выше. То же касается и качественного бизнес-плана: он должен расписывать все шаги, предусматривать будущие траты и обозначать возможные проблема, а также содержать описание самого бизнеса, его идеи, перспективы и сравнение с конкурентами из отрасли.

Чем полезен план

Когда бизнесмен, будучи новичком в отрасли, запускает стартап, ему не всегда просто понять, с чего начинать свой путь. Например, есть идея создать свой салон или открыть ателье у дома, но нет четкого понимания, как прийти к этой цели и принесет ли новый бизнес прибыль. Согласно исследованиям, около 17% стартапов начинают работу без продуманной бизнес-модели, что становится одной из причин их неудач. Существует несколько ключевых причин, зачем бизнесмену расписывать все на бумаге.

План поможет управлять проектом на самом старте. Он будет служить навигатором, который подскажет, в какую сторону повернуть и где стоит камера, перед которой нужно притормозить. План поможет структурировать бизнес, вести его по нужной траектории и поэтапно стремиться к поставленной цели. Он покажет все ключевые моменты и подскажет, какими путями объехать, если вы пропустили нужный поворот, поскольку качественный план включает в себя запасные пути развития на случай, если основные потерпят неудачу.

Он поможет в принятии сложных решений. Бизнес-план — это не гарантия успешного бизнеса, но помощник в оценке своих сил. С его помощью проще решить, какие суммы вкладывать в какие направления и стоит ли брать кредит на реализацию рискового проекта. Он покажет потенциальные прибыль, риски и возможные пути отхода.

План поможет привлечь инвесторов. Если прийти к инвестору и сказать, что вы хотите открыть булочную с самыми вкусными слойками в городе, он, вероятно, откажет во вложении, даже если слойки действительно самые вкусные. Если показать ему план, где подробно расписана бизнес-стратегия, преимущества перед конкурентами и особенность выбранной локации, — шансы на успех увеличатся.

Структура бизнес-плана

Бизнес-план может выглядеть по-разному в зависимости от вида компании и приоритетов предпринимателя, который ее создает. Не существует четко закрепленной модели плана, но есть примерная структура, которой стоит придерживаться. Особенно если не было предыдущего опыта составления таких стратегий.

- Титульный лист. Должен включать в себя название компании, имя владельца и контактную информацию.

- Содержание. Поможет ориентироваться и быстро переходить на нужные страницы.

- Вступление. Краткое описание компании, ее истории, ресурсов, размера команды, миссии и уникальности. Инвестор должен понять, откуда к нему пришли и с кем предстоит строить бизнес.

- Описание бизнеса. В этом пункте описывается концепция и основная идея бизнеса. Что продают/предлагают, зачем и для кого.

- Описание отрасли. Что уже есть в сфере, какие у нее перспективы и основные тренды. Какие есть основные игроки, какой у них рост и почему выгодно предлагать здесь свой продукт.

- Конкурентный анализ. Чем конкуренты отличаются от вашего предложения, какие у них сильные и слабые стороны, как вы сможете их обойти и чем способны удивить.

- Анализ рынка. Здесь описывается портрет клиента. Кто он, сколько зарабатывает, какие у него привычки и потребности и почему ему нужен именно ваш продукт.

- Описание команды. Люди с каким опытом будут руководить компанией. Что они знают о сфере и почему на них можно положиться.

- Операционный план. Как компания будет функционировать, какие операции будут выполняться каждый день. Какие стоят долгосрочные операционные перспективы.

- Маркетинговый план. Здесь описывается стратегия продажи продукта и методы ее достижения.

- Финансовый план. Описание текущих и последующих расходов компании с составлением различных прогнозов.

- Приложение. Дополнительная информация, которая не подходит ни к одному из предыдущих пунктов, но поможет убедить инвестора.

Как составить бизнес-план

Есть несколько правил, которые стоит соблюдать при составлении бизнес-плана. Они помогут привлечь внимание инвестора и построить устойчивую компанию, которая будет приносить прибыль.

План должен быть коротким и информативным. Ни один инвестор не станет читать план на сто страниц. Если у проекта сложная структура, требуется крупное финансирование и план необходимо снабдить сопроводительной документацией, ее стоит включить в приложение, к которому можно обратиться по желанию инвестора.

План должен быть понятным. Нужно осознавать, к какому инвестору вы идете. Люди, которые вкладывают деньги в исследования, не всегда разбираются в научной терминологии. Также и инвесторы, которые помогают молодежным стартапам, могут не понимать сленг и интересы нового поколения. План должен быть написан простым языком, который наглядно объясняет что, как и почему.

Элементы плана стоит тестировать. Прежде чем идти к инвестору, проверьте свою идею на практике. Опросите потенциальную аудиторию и узнайте ее мнение о продукте, протестируйте различные элементы бизнеса, попросите экспертов проверить ваши данные и гипотезы. Чем лучше проработан план на начальном этапе, тем выше его жизнеспособность.

Нужно определить цели и задачи. Предположим, что у вас есть идея создать свой магазин украшений. Определитесь, какой будет ваша цель на ближайшие 3-5 лет. Один магазин в торговом центре, сеть магазинов, онлайн-магазин или выход на рынок СНГ. Конкретизация целей поможет показать инвестору, на какую прибыль он может рассчитывать, а компании — увидеть свои возможные перспективы и выстраивать к ним пошаговые ходы.

Плана не стоит бояться. Написание бизнес-плана может казаться большой и сложной работой, которая доступна только профессионалам. Для начала рекомендуем представить свою идею в голове и кратко расписать ее на бумаге. Затем стоит обратиться к каждой маленькой цели и продумывать, как ее можно достичь. Пошаговый подход к составлению плана сделает работу проще. Помните, что вы не первый человек, который садится за план без необходимого опыта.

Какие ошибки допускают при составлении бизнес-плана

Елена Малькова, бизнес-тренер, консультант по организационному развитию в компании Malkova, выделяет две ключевые ошибки, которые могут испортить весь план.

- Пропуск нулевого шага при подготовке бизнес-плана

Речь идет о работе с задачами, интересами и предпочтениями инвестора. Руководители компаний и предприниматели сегодня хорошо ориентируются в вопросах управления и развития бизнеса. Однако, несмотря на багаж знаний и опыта, часто спотыкаются на вопросе: «Зачем мы готовим бизнес-план?»

Бизнес-план — это инструмент для работы с инвестиционными проектами. Он отвечает на вопрос, каким образом предприниматель сможет заработать деньги и избежать критических финансовых угроз. Важно поставить себя на место инвестора и изучить его интересы. С этой точки зрения не так важно, кто выступает инвестором — банк, венчурный фонд, бизнес-агент или круг родственников. У каждой группы инвесторов своя картина мира, в которой есть ключ к позитивному решению. Информация не всегда доступна в полном объеме, но нужно обращать внимание на любые сигналы, связанные с задачами и интересами инвесторов. Так предприниматель сможет понять, что можно сделать, как оформить и преподнести информацию, чтобы инвестор смог оценить потенциал проекта, риски и принять решение.

- Произвольная организация работы с бизнес-планом

Предположим, что предпринимателю нужно обосновать перед инвесторами строительство нового цеха. Времени всегда не хватает, предприниматель чувствует, что находится на растущем рынке, и старается быстрее ухватить удачу за хвост. Он примерно прикидывает организацию работы в новой части производства, на скорую руку подтягивает строительный проект (часто довольно сырой), поручает финансисту сделать расчеты. В этой ситуации есть идея бизнес-проекта, но сам план создается «на коленке». Он годится в случае, если инвесторы так же хорошо чувствуют рынок и у них есть доверие и позитивный опыт работы с предприятием.

В других случаях, например, при выводе на рынок нового продукта, нужна последовательность в организации работы с бизнес-планом: исследование внешней среды, выделение рыночных трендов, фиксация идеи, поиск потенциальной бизнес-модели и т.д. Затем — определение круга потенциальных инвесторов, изучение их интересов и проработка позиции бизнес-плана.

Можно ли составить план самому

Елена Малькова считает, что успех плана сильно зависит от того, что бизнесмен умеет делать сам. Бывают случаи, когда предприниматель/руководитель компании хорошо владеет методиками исследования рынка, у него есть опыт запуска стартапов и он знает основные форматы бизнес-планов. Для расчетов ему понадобится помощь грамотного финансиста. А также, вероятно, ему нужно будет сделать несколько полевых исследований силами сотрудников собственной компании или сторонних агентств. В этом случае он может выступить и как эксперт, и как интегратор результата.

В случае, если руководитель компании обладает сильной бизнес-чуйкой, лидерским талантом, опытом и сильной профессиональной командой, в которую входят директор по маркетингу, финансовый директор, коммерческий директор и директор по производству, то руководитель может организовать работу команды над бизнес-планом. В такой ситуации «приглашенные» специалисты будут полезны на этапах выполнения внешних исследований, работы с первым лицом при подготовке решения о стратегии и бизнес-модели, для оценки разработанного бизнес-плана, готовности команды к презентации перед инвесторами, организации командной дискуссии.

Если опыт в развитии инвестиционных проектов мал, а команда первого лица не контактировала с новым типом инвестора, то лучше обращаться к специалистам. Это могут быть разные профессионалы, и сам проект по разработке бизнес-плана будет состоять из отдельных элементов: исследования, описания бизнес-модели, финансового анализа, оформления презентации и пр. Главное здесь — собрать информацию у разных специалистов и интегрировать ее в единый документ, который будет соответствовать интересам инвесторов. Такая работа обладает более сильным потенциалом для руководителя, чем полный аутсорсинг. Ведь, погружаясь в работу с консультантами, координируя усилия разных специалистов, руководитель и сам начинает довольно хорошо ориентироваться в материале. А это сделает его более уверенным в работе с инвесторами.

Советы по составлению плана

Елена Малькова делится советами для предпринимателей, решивших составить свой бизнес-план:

Как составить бизнес-план

Бизнес-план — это план осуществления предпринимательской деятельности, документ, в котором раскрывается порядок развития предприятия или проекта и перечисляются основные риски.

В бизнес-плане содержатся:

- Информация о предприятии или проекте.

- Данные о производстве и реализации продукции, оказании услуг.

- Анализ рынков сбыта.

- Экономические расчеты ведения предпринимательской деятельности (основных операций предприятия, маркетинга).

- Дополнительные материалы — приложения, детализирующие расчеты (графики, схемы, фотографии и т. д.).

Зачем нужен бизнес-план

Бизнес-план позволяет объективно оценить возможности бизнеса, эффективно выстроить его работу. Благодаря бизнес-плану можно понять окупаемость проекта, заранее спланировать основные вызовы и риски.

Бизнес-план также поможет в случае необходимости найти кредиторов и инвесторов. Они, как правило, финансируют те проекты, которые имеют понятные параметры и структуру. Поэтому в бизнес-плане важно наличие цифр и аналитики.

Основные виды бизнес-планов

К основным видам бизнес-планов относятся:

- Внутренний бизнес-план

Он предназначен исключительно для внутреннего пользования и необходим для оценки и понимания перспектив и рисков проекта. Как правило, такой бизнес-план составляется в произвольной форме.

- Бизнес-план для инвесторов.

Его составляют для поиска наиболее выгодных условий финансирования и привлечения внешних средств для реализации проекта.

- Бизнес-план для получения банковского кредита.

Такой бизнес-план должен обязательно содержать информацию об объеме необходимых инвестиций, конкурентных преимущества проекта, его рентабельности и сроках окупаемости (сроках возврата вложенных средств). Требования к бизнес-плану для получения банковского кредита могут меняться в зависимости от условий определенных банков. Для обращения одновременно к нескольким кредиторам целесообразнее применять международные стандарты, например, UNIDO, так как большинство банковских требований основаны на них.

При этом работа по привлечению кредита может потребовать неоднократной корректировки бизнес-плана, а именно сроков реализации проекта, ценовых параметров, объемов затрат и ожидаемых кредитных средств.

- Бизнес-план для получения господдержки.

Он может отличаться в зависимости от конкретной программы господдержки. Всегда нужно учитывать и отражать в таком бизнес-плане условия программы господдержки, так как от них может напрямую зависеть возможность привлечения субсидий.

- Антикризисный бизнес-план.

Такой документ необходим для предприятия, которое находится в непростом финансовом положении, например, если компании грозит недружественное поглощение, судебная тяжба или банкротство. Цель такого бизнес-плана — показать все возможные варианты выхода бизнеса из кризиса.

Из чего состоит бизнес-план

В любом бизнес-плане можно выделить такие разделы:

- Резюме.

- Информация о компании.

- Анализ рынка.

- Организация и менеджмент.

- Финансовые параметры.

- Описание продукта (услуги).

- Маркетинг и продажи.

- Финансирование.

- Прогнозы.

- Приложения.

Резюме

Резюме является одной из основных частей бизнес-плана, где кратко изложена информация о компании или проекте и описано обоснование успешности бизнес-идеи.

Для нового бизнеса необходима информация о потребностях рынка и перспективных решениях. Для существующего бизнеса в резюме включаются основные цели проекта, точки роста предприятия, сведения о его финансовом положении и планах будущей деятельности.

Важно помнить, что информация в резюме подается в краткой форме. Поэтому этот раздел лучше писать в последнюю очередь после анализа детальной информации из других разделов бизнес-плана.

Информация о компании

Раздел включает детальное описание деятельности компании, ее миссию и принципы. В нем содержатся данные о местоположении организации, направлении текущей деятельности, стратегии и перспективах развития, а также конкурентных преимуществах.

Анализ рынка

Анализ рынка предусматривает детальное описание отрасли, в которой работает или собирается работать бизнес. Здесь необходимо отразить информацию об объеме рынка, его особенностях и тенденциях развития. При анализе, в частности, важно определить потенциальную долю компании на рынке, механизмы ценообразования и, как следствие, доходность бизнеса. Также важно провести конкурентный анализ, то есть выявить основных конкурентов бизнеса.

Организация и менеджмент

В данном разделе содержится информация о юридической и организационной структуре компании, ее собственниках и корпоративном управлении. Здесь детально излагаются такие данные, как форма собственности, состав участников (акционеров) и руководства (менеджеров), количество сотрудников, банковские реквизиты.

Финансовые параметры

Здесь нужно представить основные финансовые расчеты: себестоимость, издержки, смету расходов на проект. Также в этом разделе можно привести таблицу расходов и доходов бизнеса и описать затраты подготовительного и основного периодов проекта. При возможности стоит добавить отчет о прибыли и убытках, данные по налоговым платежам, затраты, связанные с обслуживанием долговой нагрузки.

Необходимо описать основные финансовые расчеты и издержки, провести калькуляцию себестоимости и описать смету расходов на проект. Также описать источники финансовых средств, привести таблицу расходов и доходов и описать движение наличности.

Описание продукта (услуги)

Здесь нужно уделить внимание описанию нового продукта, включая информацию об авторских правах, патентах, проведенных или планируемых научно-исследовательских работах, критериях отнесения данных к коммерческой тайне. В этой части бизнес-плана особенно важно рассказать о преимущества нового продукта и его привлекательности для будущих покупателей.

При возможности можно прикрепить фотографию или образец продукта или услуги.

Маркетинг и продажи

В данном разделе приводится:

- стратегия проникновения бизнеса на рынок;

- стратегия развития, в том числе:

внутреннее развитие — увеличение объемов бизнеса, численности персонала, развитие франшизы;

горизонтальная интеграция — приобретение другой компании того же направления;

вертикальная интеграция — расширение сфер деятельности за счет приобретения новых активов;

- сбытовая стратегия;

- PR-стратегия.

Финансирование

Этот раздел необходим, если инициатор проекта ищет финансирование для своего бизнеса. Сюда включаются имеющиеся и потенциальные потребности в капитале, планы по использованию привлеченных средств и предполагаемые способы их возврата.

Прогнозы

В раздел включаются финансовые показатели компании за предыдущие годы, финансовые прогнозы в будущих периодах. Также для наглядности в раздел следует включить анализ финансовой информации с графическими приложениями и таблицами.

Приложения

Приложения в бизнес-плане нужны для его большей репрезентативности. Сюда можно включить исследования рынка, экспертные публикации, юридические документы, лицензии, инфографики и фотографии.

Юрист корпоративной практики Key Consulting Group Ангелина Севостьянова отмечает, что в бизнес-план в качестве отдельного блока стоит включить дорожную карту (road map), где следует прописать возможные сроки пересмотра и дополнения бизнес-плана.

Стандарты планирования бизнеса

Существует несколько наиболее известных и распространенных стандартов создания бизнес-плана. Среди них:

Это наиболее популярные в России международные стандарты. Они разработаны подразделением ООН по промышленному развитию (UNIDO).

Помимо базовых разделов стандарты UNIDO предусматривают такие важные блоки, как «Оценка эффективности проекта» и «Гарантии и риски компании». В разделе об эффективности указываются рентабельность бизнеса, расчеты достижения точки безубыточности, сроки окупаемости и чистый доход. В разделе «Гарантии и риски» излагается информация о том, как компания намерена гарантировать возврат привлеченного финансирования, а также пункты об основных рисках и возможных форс-мажорных ситуациях.

Эти стандарты разработал Европейский банк реконструкции и развития (ЕБРР). Они актуальны для предпринимателей, желающих получить кредит для своего бизнес-проекта. Но требования подходят только для среднего и крупного бизнеса, так как минимальная сумма кредита в ЕБРР составляет от 5 млн евро.

- Стандарты BFM Group

Данные стандарты разработала компания BFM Group, которая расширила требования UNIDO, сделав акцент на анализе текущего положения организации на рынке и предлагаемого продукта (услуги). Стандарты предусматривают расчет максимально возможного количества финансовых показателей, детальную оценку влияния изменения параметров проекта на прибыль и помесячный прогноз затрат в течение всего времени реализации проекта.

Эти стандарты разработаны консалтинговой компанией KPMG. Акцент в них сделан на детальном описании маркетинговых показателей и финансовой информации. Производственной и технической части бизнес-плана уделяется меньше внимания. В России эти стандарты наименее популярны.

Стандарты разработаны в рамках TACIS, это программа Евросоюза по поддержке рыночных реформ в странах СНГ. Они во многом соответствуют требованиям UNIDO.

Для наглядности требования различных стандартов по структуре бизнес-плана представлены в виде таблицы.

Источник https://www.openbusiness.ru/bplan/trebFond.htm

Источник https://trends.rbc.ru/trends/education/60bfc4619a79471734d89e04

Источник https://www.banki.ru/news/daytheme/?id=10977387