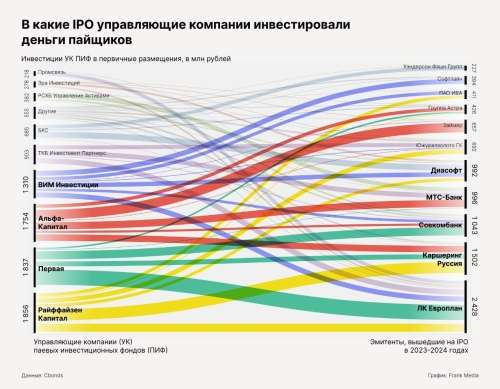

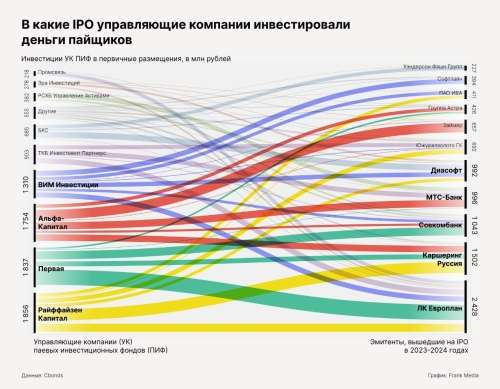

Больше всего средств в абсолютном значении на последних IPO удалось привлечь лизинговой компании (ЛК) «Европлан» (провела размещение в марте 2024 года) — около 2,43 млрд рублей или 18,5% от всего объема размещения. Крупнейшими инвесторами среди ПИФ здесь стали фонды УК «Первая» (927 млн рублей) и «Райффайзен Капитала» (489 млн рублей).

В других IPO ПИФ участвовали существенно меньшим объемом средств, хотя для некоторых эмитентов инвестиции паевых фондов составили значительные доли от привлеченных средств. «Каршеринг Руссия» («Делимобиль», размещение состоялось в феврале 2024 года) получил 1,5 млрд рублей (35,7% от объема размещения), Совкомбанк в декабре прошлого года привлек чуть более 1 млрд рублей (8,7%), МТС-банк в апреле этого — 996 млн рублей (8,7%), «Диасофт» двумя месяцами ранее — 992 млн рублей (24% от размещения).

При этом в IPO некоторых компаний ПИФ не участвовали совсем. Ими стали алкогольная группа «Кристалл» (февраль 2024 года) и Центр генетики и репродуктивной медицины Genetico (апрель 2023 года).

Среди эмитентов, в которые фонды инвестировали наименьший в абсолютном значении объем средств, — топливный оператор «Евротранс» (670 тысяч рублей от УК «Первая», ноябрь 2023 года), компания «Смарттехгрупп», материнская для МФК CarMoney (263 тысяч рублей от УК «Солид Менеджмент», прямой листинг в июне 2023 года) и «МГКЛ», материнская компания группы «Мосгорломбард» (231 тысяча рублей от УК «Рекорд Капитал», декабрь 2023 года).

Наиболее активно участвовали в IPO фонды «Райффайзен Капитала» (1,86 млрд рублей), УК «Первая» (1,84 млрд рублей), «Альфа-Капитал» (1,75 млрд рублей) и «ВИМ Инвестиции» (1,31 млрд рублей). Всего на ПИФ этих четырех управляющих компаний (УК) пришлось около 69% всех инвестиций фондов в российские первичные публичные размещения.

Малая активность фондов акций в IPO может объясняться нехваткой средств в них, рассказала FM Наталья Логинова, директор департамента Мосбиржи по работе с эмитентами. Приток новых денег в них небольшой, а имеющиеся средства уже инвестированы. Чтобы приобрести новые бумаги, им приходиться продавать старые. При этом она отметила позитивную роль ПИФ в поддержании стабильности на рынке: интерес розничных инвесторов к IPO подвержен колебаниям, а фонды способны его поддержать, так как не могут «полностью флиповать (быстро перекладывать средства — FM) в депозиты и кэш». «Рынок коллективных инвестиций надо развивать, потому что это профессиональные управляющие. Лечиться мы идем к профессиональным врачам, учиться мы идем к профессиональным учителям. Деньги мы должны доверить профессиональным управляющим», — резюмировала Логинова. По данным InvestFunds, с января 2023 года чистый приток в ПИФы акций составил 37,6 млрд рублей. Фонды денежного рынка за то же время выросли на 349,7 млрд рублей.

Ранее «Альфа-Капитал» оценивал суммарные инвестиции ПИФ в эмитентов, которые провели IPO в 2023-2024 годах, в 30 млрд рублей (включают средства, вложенные как на размещении, так и после него). На апрель и июнь, по расчетам инвестиционной компании «Юнисервис Капитал», крупнейшие фонды владели акциями новых эмитентов на 1,9 млрд рублей.

В самих УК рассказывали Frank Media, что от больших инвестиций в IPO их останавливают недостаточная привлекательность эмитентов. По словам Дениса Обухова, портфельного управляющего УК «Первой», не все выходящие на IPO компании соответствует одновременно критериям роста, прибыльности и разумной оценки рынком. Портфельный управляющий «Альфа-капитала» Сергей Бдоян также рассказывал о проблемах ценообразования. Если до 2021 года стоимость устанавливали «сообща», то теперь ее диктует эмитент, а УК вынуждены соглашаться, так как это единственный способ быстро создать значительную позицию по компаниям, привлекательным в долгосрочной перспективе.

В пресс-службе МФО «Займер», которая провела размещение в апреле текущего года, сообщали FM, что ПИФ не участвовали в ее IPO. При этом по данным Cbonds, эмитент получил на размещении порядка 657 млн рублей от фондов (18,8% от объема размещения), из которых 581 млн рублей инвестировали фонду УК «Альфа-Капитал». Эмитентам может быть неизвестна доля ПИФ в инвестициях в IPO, так как заявки подаются от лица УК, ранее отмечал Антон Гольцман, директор департамента коммуникаций с инвесторами инвестиционного холдинга «ЭсЭфАй» (материнская компания ЛК «Европлан»).

Данные о структуре портфелей ПИФ не всегда становятся известны сразу после проведения IPO. Временной лаг может составлять до нескольких недель, но не более 31 дня. За это время фонды могут как продать, так и купить акции эмитентов на вторичном рынке. В представленной статистике использовались только публичные данные, поэтому стоит учитывать возможные искажения.

В начале весны этого года начальник департамента рынков фондового капитала Газпромбанка Татьяна Капустина говорила, что на стороне покупателей в последних IPO участвует лишь пара десятков имен институциональных инвесторов (к ним относятся ПИФ). При этом, по ее словам, существенные заявки готовы делать не более 10 представителей buy-side. С ней соглашались как представители эмитентов, так и участников рынка инвестиций.