Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

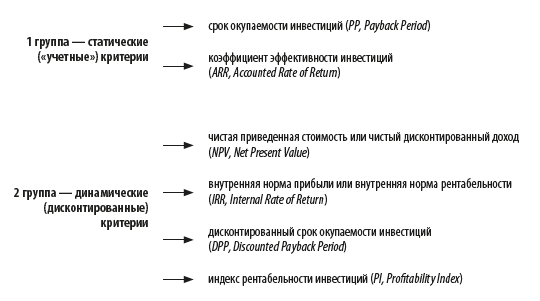

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

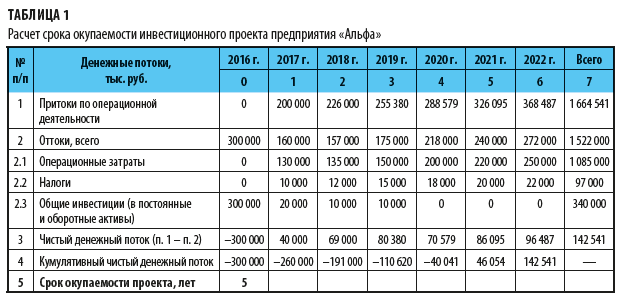

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

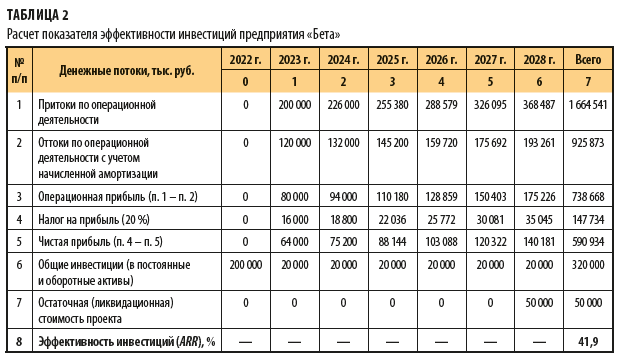

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Расчет эффективности обучения персонала: от опросников к ROI

«Предоставляем бесплатное обучение», — когда-то возможности написать так в вакансии было достаточно, чтобы убедить руководство поддержать запуск корпоративного обучения. Теперь вопросов все больше, и главный из них: «Сколько обучение сотрудников помогает заработать?». Только в США в 2018 году общие расходы на обучение составили 87,6 млрд долларов. Справедливо, что руководители компаний хотят знать, как окупаются инвестиции.

Из этой статьи вы узнаете о методологии расчёта рентабельности корпоративного обучения (ROI) и получите инструкцию, как это сделать на практике. Но сперва пройдите короткий тест и узнайте, готова ли ваша компания начать измерять ROI обучения персонала.

Что такое ROI обучения и зачем его измерять

ROI — это показатель возврата вложенных средств и индикатор эффективности инвестиций. Суперсила коэффициента ROI в том, что он знаком финансистам и вызывает доверие у руководства компании.

Смысл расчёта ROI заключается в переводе затрат на обучение и выгод от него в одинаковые единицы измерения — рубли, доллары или другую валюту. Это здорово, потому что тогда возможно провести прямое сравнение и сделать однозначный вывод об эффективности обучения для бизнеса.

Формула расчёта ROI выглядит так:

Положительный коэффициент означает что вы отработали в плюс, отрицательный — обучение идёт в убыток.

Пример 1. Компания «Бета» вложила в обучение сотрудников 650 000 рублей. Благодаря этому удалось повысить продажи и заработать на 1 750 000 рублей больше.

ROI = (1 750 000 — 650 000)/650 000*100 = 169%

Получается, на каждый вложенный рубль компания получила 2 рубля 69 копеек.

Пример 2. Компания «Гамма» потратила на обучение 250 000 рублей. Обученные сотрудники принесли компании дополнительные 75 000 рублей.

ROI = (75 000 — 250 000)/250 000*100 = -70%

В этом примере ROI отрицательный. Это означает, что получение дополнительных 75 тысяч прибыли не стоило ресурсов, вложенных в программу. Овчинка выделки не стоила.

Пока всё просто, в чём подвох?

Перемножать и делить числа легко, когда речь идёт об абстрактных примерах. Но на практике узнать, сколько удалось заработать благодаря изучению какого-то курса, — сложно.

Здесь стоит напомнить, что сама по себе формула расчёта ROI — не магический шар, который отвечает на любые вопросы. Допустим, британские учёные сообщили, что ROI последнего курса составил 7%. Какой из этого следует вывод?

Это хорошо или плохо?

Что помешало добиться большего ROI?

Как можно повысить ROI?

Точно ли результат получен благодаря обучению сотрудников, а не новой рекламной кампании?

Без дополнительных данных коэффициент ROI лишь демонстрирует экономический эффект. Что само по себе уже неплохо, но для правильного толкования результатов требуется комплексный подход к оценке эффективности обучения. Давайте рассмотрим этот подход в деталях.

Методология оценки эффективности обучения: модели Киркпатрика и Филлипса

Самая известная модель для измерения эффективности обучения — четырехуровневая модель Дональда Киркпатрика. Основная претензия в адрес Киркпатрика заключалась в его убеждении, что измерять результаты обучения в деньгах невозможно или не имеет смысла. Вот почему позднее Джек Филлипс создал свою 5-уровневую модель ROI.

Сравнение моделей Киркпатрика и Филлипса

Филлипс доработал модель Киркптарика, добавив в неё Уровень 0 (Затраты) и Уровень 5 (ROI) — те самые конкретные цифры, которые хочет видеть заказчик. Кроме того, Филлипс предложил способы изоляции результатов обучения от влияния других факторов, например, маркетинга. Это серьёзно повышает достоверность оценки.

«Все решения работают в комплексе, но важно знать, в какой степени каждое из них повлияло на конечный результат. Если вы не знаете, что именно привело к результату, вы не можете управлять ситуацией. Уж поверьте, маркетологи сумеют составить отчёт об отдаче от рекламы, промо-акций и даже эффекте от смены ценовой политики. В этом плане маркетинг сильно обгоняет обучение. Если мы будем бездействовать, как предлагает Киркпатрик, мы потеряем доверие и поддержку».

Response to LinkedIn Post: Kirkpatricks vs. Phillips

Как измерить ROI обучения

Измерение ROI по методике Филлипса состоит из четырёх этапов: планирование оценки, сбор данных, анализ и подготовка отчёта.

Последовательность действий при измерении ROI. Источник: ROI Institute

1. Определяем цели обучения

Чётко поставленные и зафиксированные цели гарантируют, что в процессе сбора данных вы будете задавать правильные вопросы и ничего не упустите. Патти Филлипс в своей книге «The Bottomline on ROI» рекомендует прорабатывать цели сверху вниз, начиная с желаемого экономического результата и заканчивая реакцией учащихся на учебный курс.

За 12 месяцев сократить объём брака на 20%

Операторы линии в состоянии своевременно распознать потенциальный брак изделия.

Применяют систему «андон» на практике в случае необходимости.

В случае обнаружения серьёзных проблем, в полном объёме соблюдают четыёхшаговую инструкцию.

- Операторы демонстрируют отличное знание конструкции изделия, могут отличить брак от нормы.

- Знают, что такое система «андон», понимают её цель и то, как именно она работает.

Рейтинг курса не ниже 9 баллов из 10 возможных.

Патти Филлипс рекомендует проводить исследования первого уровня (Реакция) для 90-100% учебных программ, а вот измерение ROI необходимо лишь в 5-10% случаев.

2. Разрабатываем план

На этом шаге создаём и утверждаем три документа: план сбора данных, план по анализу данных и план по расчёту ROI — по этим документам вы будете контролировать ход проекта и оценивать свои успехи.

Что важно прописать в плане:

способы их достижения;

инструменты (например, СДО);

ответственных за выполнение каждого пункта.

На сайте ROI Institute можно бесплатно скачать шаблон плана проекта расчёта эффективности учебной программы и другие полезные ресурсы.

Если вы хорошо потрудитесь, то получите проработанную пошаговую тактику реализации проекта — её необходимо согласовать с клиентом или руководством. Так вы ещё раз убедитесь, что ваши ожидания совпадают, и договоритесь о критериях признания каждого этапа выполненным.

3. Собираем данные во время обучения и после него

На этом шаге работаем по классической методике Киркпатрика. Во время обучения оцениваем реакцию учащихся на изученные материалы и то, как новые знания усвоились. После завершения обучения отслеживаем, как полученные знания применяются на практике и какой результат это приносит.

Для этого можно использовать:

- листы реагирования

- опросы

- интервью

- фокус-группы

- тестирование

- решение кейсов

- контрольные листы

- карты и фотографии рабочего дня

Пример вопросов из листа реагирования (Уровень 1)

| Категорически не согласен | Абсолютно согласен | ||||

|---|---|---|---|---|---|

| 1. Тема курса была актуальна | 1 | 2 | 3 | 4 | 5 |

| 2. Преподаватель хорошо разбирается в предмете и понятно объясняет | 1 | 2 | 3 | 4 | 5 |

| 3. Я смогу применить полученные знания в повседневной работе | 1 | 2 | 3 | 4 | 5 |

Пример измерения изменений в поведении (Уровень 4)

4. Изолируем эффект от обучения

На конечный результат бизнеса влияет огромное число факторов: от ценовой политики до харизмы отдельных сотрудников. Изоляция — критически важный шаг, который помогает отделить заслуги обучения от влияния других факторов и обеспечивает достоверность всей методики.

Наиболее доступные техники изоляции:

Контрольная группа: вы запускаете пилотное обучение на отдельных группах участников и сравниваете результат с показателями контрольной группы, которая не участвует в программе.

Оценка участников: вы предлагаете самим участникам оценить, в какой степени обучение повлияло на их результаты.

Оценка руководителей подразделений или супервайзеров: вы просите руководителей оценить влияние обучения их команды на конечный результат группы.

5. Переводим результаты в деньги

На этом шаге присваиваем ценность в денежном эквиваленте каждому виду результатов, полученных после обучения. Так вы сможете сравнить их с затратами. Точные данные — выработка, качество и время, — как правило, можно без проблем конвертировать в деньги. Например:

дополнительные продажи → прибыль от этих продаж;

экономия времени сотрудника → рассчитываем стоимость сэкономленного времени исходя из среднего размера зарплаты (стоимость часа работы умножаем на количество сэкономленных часов сотрудника);

снижение времени простоя оборудования → оцениваем по затратам прошлых лет;

снижение текучки персонала → средства, сэкономленные на подборе персонала и адаптации;

повышение качества → средства, сэкономленные благодаря снижению процента брака.

6. Оцениваем затраты на программу

Подсчитываем все прямые и сопутствующие расходы, связанные с проведением обучения. Сюда входят зарплаты преподавателей, расходы на СДО, траты на пиар учебной программы, покупка оборудования и т.д. Не забудьте включить и расходы на проведение оценки эффективности программы.

7. Рассчитываем ROI по формуле

Как правило, для краткосрочных программ ROI рассчитывается за год. Но в отдельных случаях, когда вы реализуете масштабную программу (например, запускаете корпоративный университет), достижение максимального эффекта может занять несколько лет. Это стоит учитывать.

8. Определяем нематериальные выгоды

В большинстве случаев учебные программы помимо финансовых выгод приносят и нематериальные выгоды. Например, улучшение имиджа организации, рост сплочённости коллектива, повышение лояльности сотрудников компании. Проблема в том, что эти результаты субъективны.

Попытка конвертировать, скажем, командный дух в деньги для использования в расчёте ROI может серьёзно навредить достоверности и убедительности итоговых результатов. Лучше получить меньший коэффициент ROI с сильным отчётом о нематериальных выгодах, чем продемонстрировать высокий ROI, рискуя подорвать доверие ко всей оценке программы.

Если сомневаетесь, нужно конвертировать показатель или нет, воспользуйтесь подсказкой от ROI Institute:

9. Готовим отчёт и представляем результат

Отчёт о результатах — последний по списку, но не по важности шаг в оценке учебной программы. Подготовка отчёта и его презентация требуют тщательного планирования, ведь на кону дальнейшая судьба проекта. На этом этапе у вас две основные задачи:

А) Подготовить отчёт для разных целевых аудиторий. Разной аудитории нужна разная информация, поэтому заранее продумайте, какие отчёты потребуются. Хорошая идея — готовить сразу две версии каждого отчёта: краткую и подробную. Так вы облегчите понимание результатов, за что вам точно будут признательны.

Расчет эффективности инвестиций в образование с учетом их кредитного характера

Стоит ли брать кредит под образование? Является ли высшее образование рентабельным проектом, в который стоит вкладывать заемные средства? Как рассчитать эффективность таких вложений? Каковы количественные оценки подобного рода инвестирования?

Становление в России рыночных отношений предполагает формирование рынка человеческого капитала. В свою очередь наличие последнего невозможно без развитого рынка инвестиций в человеческий капитал, который состоит, по крайней мере, из двух сегментов: собственных и заемных средств хозяйственных субъектов, использующихся ими в качестве инвестиций для получения общего и специального образования. На каждом из указанных двух сегментов рынка инвестиций в образование действуют свои закономерности, которые до сих пор не нашли должного отражения в специальной литературе. Между тем актуальность данной проблемы становится все более очевидной в силу продолжающегося расширения сферы платного образования. Одновременно с этим обучение на коммерческой основе в значительной мере сдерживается недостаточно высокими доходами населения, а, следовательно, и его низкой инвестиционной активностью.

На наш взгляд, серьезным резервом в расширении рынка инвестиций в человеческий капитал являются кредитные ресурсы коммерческих банков и инвестиционных фондов. Однако данные структуры пока никак не подключены к данному процессу. Что же мешает активному задействованию кредитного фактора? Какие необходимы изменения для улучшения ситуации на таком важном рынке, как рынок инвестиций в высшее и послевузовское образование? Попытаемся разобраться в данных вопросах путем уяснения существующих в данной области количественных связей.

1. Рентабельность вложений в образование с учетом их кредитного характера; основные соотношения

В более ранних работах, посвященных инвестициям в человеческий капитал, была разработана методика оценки рентабельности собственных средств частных лиц, используемых в качестве инвестиций в знания [1]. Однако использование кредитных средств на образовательные нужды индивидуумов предполагает существенную модификацию данной методики. Это связано с тем, что сам процесс использования экономическими агентами кредитов на «покупку» образования кардинально отличается от аналогичного процесса с использованием ими собственных финансовых ресурсов. Какими формулами можно воспользоваться, чтобы оценить рентабельность кредитных вложений в образование?

Как и в случае собственных средств, рентабельность (r) кредитных вложений в образование следует рассчитывать по следующей формуле [1]:

В соответствии с соотношением (1) рентабельность вложений в получение образования отождествляется с нормой прибыли данной операции, предполагающей полные затраты на образование R, доход (выигрыш) от его получения π и период (год) выхода индивида на пенсию Θ. Это означает, что за время Θ хозяйственный субъект получает образование и путем его эксплуатации «оборачивает» изначальные издержки R, получая суммарный денежный эффект π. Таким образом, величина r представляет собой доход на каждый рубль, вложенный в получение образования.

Раскроем компоненты формулы (1). Для этого прежде всего оценим полные затраты человека в образование. Они складываются из денежных затрат на образование в виде платы за учебу G и упущенных заработков W. В соответствии с современными представлениями помимо прямых издержек G на получение знаний учитываются еще и альтернативные издержки W, связанные с затратами времени на обучение T, которое могло бы быть использовано для зарабатывания денег [2, с.112]. Таким образом, «потерянные заработки», то есть доход, недополученный учащимися за годы учебы, входит в состав издержек обучения в качестве главного элемента. По существу, потерянные заработки измеряют ценность времени учащихся, затраченного на формирование их человеческого капитала [3, с.21]. В соответствии с таким подходом рыночная цена учебы суммируется с упущенными заработками, которые вычисляются в виде произведения времени учебы и ставки заработной платы, по которой мог бы реально оплачиваться труд учащегося. Такие полные затраты, осуществляемые в каждом году, должны дисконтироваться на протяжении всего периода учебы в соответствии с минимальной процентной ставкой.

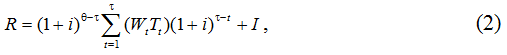

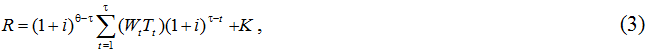

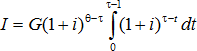

Обоснованием подобной процедуры дисконтирования служит тот простой факт, что данная сумма могла быть вложена, например, на депозитный вклад в банк или в государственные ценные бумаги, которые ежегодно приносили бы определенный процент. Получившаяся таким образом сумма должна дисконтироваться на протяжении периода времени, следующего сразу после завершения учебы и заканчивающегося в момент выхода человека на пенсию. Итоговая формула для оценки полных приведенных затрат на образование R для случая собственных средств может быть записана следующим образом:

где i – норма дисконта (например, банковский процент по депозитам); τ – длительность учебы (в годах); Θ – период (год) выхода на пенсию; t – текущий период времени (год); Wt – среднегодовая заработная плата, которую мог бы получать учащийся во время учебы в году t (упущенный заработок); Tt – время, затрачиваемое на учебу в году t (доля текущего учебного года, потраченная непосредственно на учебу); I – совокупные дисконтированные затраты собственных денежных средств субъекта на оплату образования.

Формула для оценки полных приведенных затрат на образование R для случая заемных средств может быть записана аналогичным образом:

Для оценки совокупного дохода π, получаемого от инвестиций в образование, необходимо сопоставить доходы Wt, которые человек мог бы получать в течение жизни после окончания срока учебы, не имея образования, с доходами Dt, который он будет получать, имея образование. Разница между этими величинами должна дисконтироваться на протяжении всего периода времени от момента завершения учебы до момента выхода на пенсию. Учитывая сказанное, полный приведенный доход от образования π для случая кредитных средств может оцениваться точно также, как и для случая собственных средств [1]:

Имея соотношения (2)-(4), можно для каждого конкретного случая легко рассчитать по формуле (1) рентабельность вложений в образование.

Так как первый компонент правой части в формулах (2) и (3) совпадает, то особого комментария заслуживают лишь показатели I и K, которые, собственно говоря, и несут в себе принципиальное различие, заложенное в функционировании рынков собственных и заемных средств.

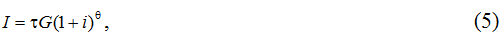

Если индивидуум вносит плату за предоставляемое ему образование всю сразу, т.е. до начала учебы, то в этом случае величина I может оцениваться по простейшей формуле:

Если же инвестор не сразу вносит всю плату за образование, а равномерными порциями по годам, то расчетная формула примет следующий вид:

Перейдя в формуле (6) от дискретных величин к непрерывным, зависимость (6) можно переписать в более функциональной форме 1 :

Формулы (5) и (6) воспроизводят ситуацию, когда цена образования выплачивается человеком за счет его собственных средств. Грубо говоря, эти средства он достает из кармана и отдает за свое обучение, вместо того, чтобы положить их на депозитный счет в банке и до конца жизни получать с них проценты. Безусловно, такая альтернатива увеличивает итоговую цену образования, что и учитывается формулами (5) и (6).

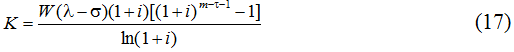

Если же плата за образование вносится хозяйственным субъектом за счет кредитных средств, то формулы (5)-(7) перепишутся в следующем виде:

где q – ежегодный процент за кредит (в нашей схеме он предполагается постоянным); m – срок погашения кредита с момента взятия его первой порции.

В отличие от случая (8), когда индивидуум берет в банке сразу всю сумму для оплаты своего обучения, формула (10) отображает ситуацию, когда кредит берется равномерными порциями каждый год, а накопленная за годы учебы общая сумма кредита погашается единовременно, т.е. вся сразу. Чтобы не усложнять расчетно-аналитическую схему мы в дальнейшем не будем учитывать случай поэтапного, «порционного» погашения кредита. Обобщение на данный случай довольно очевидно, однако весьма громоздко и не несет содержательных методических новаций.

Записанные в данном разделе статьи соотношения позволяют оценить уровень рентабельности кредитных вложений в образование. Как видно из формул (5)-(10), в общем случае отдача от собственных и заемных средств различна, чем и обусловлена необходимость корректировки соответствующего методического инструментария.

2. Временная структура процесса инвестирования в образование с использованием кредитных средств

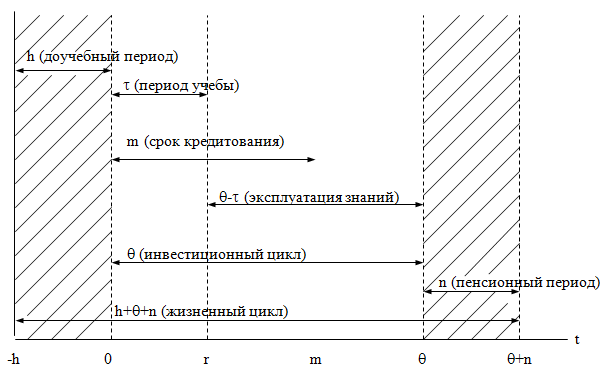

В нашем анализе фигурируют три основные временные характеристики: τ – период учебы, m – время возврата кредита и Θ – время выхода индивидуума на пенсию. Данные величины являются главными слагаемыми жизненного цикла человека. Однако определенного комментария заслуживает способ их учета. Дело в том, что нулевой период в нашей схеме сопряжен в моментом начала учебы и дальнейший отсчет времени идет именно от этой точки. Срок погашения кредита составляет величину, которая складывается из периода учебы τ и послеучебного периода m–τ, в течение которого человек «отрабатывает» полученный заем. Временной интервал от начала учебы до момента выхода индивида на пенсию Θ представляет собой инвестиционный (можно сказать, учебно-производственный) цикл, в рамках которого протекает вся его активная деятельность. Соответственно, период Θ–τ предназначается для эксплуатации полученных навыков и знаний и именно на этом отрезке жизненного пути человека происходит формирование нормы прибыли от вложений в образование.

Помимо указанных временных характеристик в состав жизненного цикла человека входят еще две временные «полосы»: h – период до начала учебы и n – пенсионный период. В нашей схеме рождение индивида происходит в точке –h, а момент его смерти приходится на момент времени Θ+n. Сумма h+Θ+n и составляет жизненный цикл человека. Общая схема жизненного цикла экономического агента и его составляющих приведена на рис.1.

«Вырезание» из нашего анализа временных отрезков h и n связано с тем, что они, вообще говоря, не влияют на эффективность инвестиций в образование. Можно сказать, что изменение длины h автоматически сказывается на величине Θ, поэтому базовые временные характеристики имеет смысл «очистить» от избыточных факторов. Однако определенный вопрос остается в отношении пенсионного периода. Так, в соответствии с нашей методикой приведение всех финансовых показателей к единой базе происходит до момента выхода человека на пенсию. Тем самым нами предполагается, что после завершения трудовой деятельности индивид «теряет» все инвестиционные эффекты. В общем случае это не совсем так. Действительно, сэкономленные на учебе деньги, также как и чистый доход от полученного образования расходуются не сразу после выхода на пенсию, а постепенно. Это означает, что проценты на данные суммы будут еще некоторое время «накручиваться»: либо вплоть до смерти человека, либо до момента полной растраты накопленной суммы. Однако данный аспект инвестирования средств в образование, во-первых, является не слишком важным, а, во-вторых, предполагает много методических нюансов, учет которых не оправдывает себя. Поэтому мы в данном случае следуем традиционному подходу, который игнорирует пенсионный период жизненного цикла инвестора.

3. Особенности инвестирования в образование на рынках собственных и заемных средств.

Из формул (8)-(10) хорошо видна принципиальная разница между случаями собственных и заемных средств. Так, в случае заемных средств суммарная цена образования увеличивается за счет начисляющихся процентов за кредит до момента его полного погашения. В случае собственных средств суммарная цена образования увеличивается за счет упущенных депозитных процентов, начисляющихся в течение всего жизненного цикла индивида. При этом ясно, что процент за кредит больше процента по депозиту и, следовательно, «процентная» составляющая на рынке собственных средств оказывает менее болезненное воздействие на рентабельность инвестиционной операции, чем на рынке заемных средств. С другой стороны, период погашения кредита значительно короче жизненного цикла работника, что дает определенное преимущество рынку заемных средств по части «временной» составляющей. Таким образом, сказать заранее о том, какими средствами выгоднее воспользоваться (собственными или заемными) при осуществлении инвестиций в образование нельзя.

Заметим по ходу дела, что цена образования для заемных средств является совершенно реальной, т.к. проценты за кредит представляют собой фактическую надбавку к его исходной сумме. Наоборот, цена образования для собственных средств в значительной мере является фиктивной, ибо она учитывает возможный эффект от вложения денег в альтернативные инвестиционные проекты. Это означает, что при слабом и ненадежном банковском секторе, а также в условиях политической нестабильности роль дисконт-фактора i становится все менее заметной и, следовательно, все слабее проявляется «полная» цена образования для случая собственных средств хозяйственных участников.

В простейшем случае, описывающемся формулами (5) и (8), условие равной выгодности в осуществлении инвестиций в образование на базе собственных и заемных средств получается из равенства правых частей (5) и (8) и выглядит следующим образом:

Данное соотношение можно переписать в виде более простого и наглядного условия равновесия 2 :

Данный вывод противоречит обыденной логике и расхожему мнению, что свои средства всегда лучше, чем заемные. Действительно, на бытовом уровне кредитные деньги всегда «дороже» собственных. Однако в более сложном случае фактор дисконтирования, как было показано выше, опрокидывает данные примитивные рассуждения и приводит к прямо противоположному выводу. Характерно, что без учета фактора дисконтирования по депозитному проценту i условие равновесия (12) вырождается в тривиальное неравенство mq>0. Содержательно это означает, что использование заемных средств для осуществления инвестиций в образование всегда менее рентабельно, чем использование собственных. Таким образом, игнорирование депозитного дисконт-фактора при калькуляции полных затрат на получение образования может приводить к потере важных закономерностей функционирования рынка инвестиций.

Кроме того, на примере условия (12) мы фактически можем визуально наблюдать возможности государства по формированию определенного инвестиционного климата на рынке образования. Так, если в обществе «накопилось» много малообеспеченных людей, как, например, в современной России, то государство, правильно манипулируя процентными ставками, может поддержать спрос на рынке кредитов и тем самым обеспечить широким массам доступ к образованию. Разумеется, все сказанное справедливо для экономики с развитым механизмом процентных ставок, где не только государство, но и сами хозяйственные субъекты чутко реагируют на любые сдвиги в их величине.

Если ввести в рассмотрение понятие процентной маржи как разницы между кредитным и депозитным процентами , то из условия (12) вытекают соотношения для расчета ее равновесного уровня:

Если фактическая маржа меньше правой части (13) и (14), то для экономического агента целесообразно использовать заемные средства. Таким образом, для стимулирования спроса на кредит под образовательные услуги государство должно ограничивать прибыльность кредитных операций банков и финансовых компаний либо путем установления потолка для процента за кредит, либо путем лимитирования максимальной величины процентной маржи. В этой связи, несмотря на эквивалентность соотношений (13) и (14), более предпочтительной для практического использования следует признать формулу (13).

4. Ограничители потенциальных возможностей кредитного рынка; условие возврата заемных средств

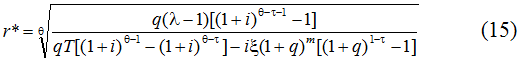

Записанные выше соотношения позволяют без особых сложностей проводить расчеты рентабельности инвестиций в образование, осуществляемых на кредитной основе. Однако в общем случае практически все величины, фигурирующие в нашей схеме, являются нестационарными. Это означает, что на практике мы вынуждены работать с временными траекториями соответствующих показателей, а это уже само по себе отрицает возможность построения простых аналитических конструкций, которые могли бы использоваться как для лучшего понимания характера протекающих в обществе процессов, так и для ориентировочных прикладных расчетов. В связи с этим, сознательно идя на явное упрощение реальности, предположим неизменность во времени основных переменных нашей модели: , , и . Для удобства введем дополнительные обозначения: – разрыв между заработной платой «образованного» (до получения соответствующего образования) и «необразованного» (после получения образования) субъектов; – доля годовой цены учебы в годовом фонде упущенных заработков индивида; . Тогда связь между уровнем рентабельности инвестиций в образование и диапазоном различий в оплате труда «грамотных» и «неграмотных» работников задается формулой:

Однако вычисление уровня рентабельности по формуле (15), вообще говоря, недостаточно для полного понимания ситуации в сфере кредитования в образования. Дело в том, что между инвестициями на базе собственных и заемных средств имеется принципиальная разница. Так, при вложении собственных средств индивидуум должен учитывать только величину рентабельности таких инвестиций. Если же он использует заемные средства, то такого учета совершенно недостаточно. Помимо этого он вынужден оценивать возможности своих будущих заработков для своевременного покрытия взятого кредита. На практике может оказаться, что предполагаемый разрыв в оплате труда субъекта после учебы обеспечивает вполне удовлетворительную рентабельность вложений в образование, но не позволяет покрыть кредитные обязательства в нужный срок. В этом случае решение о взятии кредита на получение образования отклоняется. Аналогичная оценочная процедура проводится и самим кредитором, что позволяет ему застраховать себя от слишком рискованных операций.

Таким образом, помимо «итоговой» оценки эффективности заемных инвестиций в образование (15), экономический агент должен еще проводить «промежуточное» тестирование инвестиционной операции с точки зрения его возможностей расплатиться за взятый кредит. Условие погашения кредита в общем случае можно записать следующим образом:

В основе формулы (16) лежит представление о том, что кредит гасится через m лет после взятия его первой порции, причем погашение производится полностью, а не по частям. Одновременно с этим мы предполагаем, что первые годы после окончания учебы заемщик живет чрезвычайно скромно, довольствуясь минимумом; остальные деньги он копит для погашения кредита. Процесс накопления ускоряется за счет депозитного дисконта i. Как в теории, так и на практике в качестве величины M может использоваться не только прожиточный минимум, но и вообще любая величина, обеспечивающая накопление необходимой суммы для возврата долга; прожиточный минимум нами используется для большей конкретизации и наглядности проводимых в дальнейшем расчетов.

После введения в рассмотрение коэффициента и ряда упрощений формула (16) примет следующий вид:

Для того, чтобы выписать окончательное условие возврата кредита следует приравнять правые части формул (10) и (17). В результате простейших преобразований получим следующее уравнение:

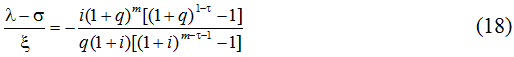

Формула (18) позволяет оценить минимальный разрыв в заработной плате индивидуума λ до и после получения образования. Если ожидаемая фактическая величина не дотягивает до ее критического значения, то кредитная сделка не состоится. Таким образом, оценка рентабельности инвестиций в образование предваряется проверкой условия (18). В этом состоит главное отличие процесса инвестирования на основе заемных средств по сравнению с использованием собственных финансовых ресурсов.

5. Учет динамики доходов инвестора в расчетах рентабельности вложений в образование

Выше нами были получены формулы в предположении постоянства доходов индивидуума как до, так и после получения образования. При этом нас особенно интересовал вопрос об эффективной величине разрыва в возможных заработках. Разумеется, на практике доходы человека меняются на протяжении жизненного цикла, причем динамика таких изменений, как правило, имеет ярко выраженный повышательный тренд. Учет данного факта предполагает определенную модификацию нашей модельной схемы.

Рис.1. Временная структура процесса инвестирования в образование как часть жизненного цикла индивидуума.

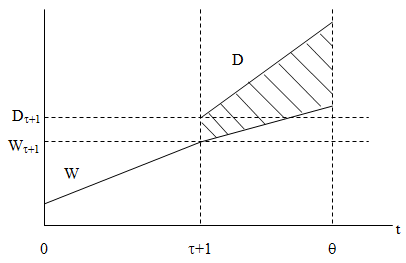

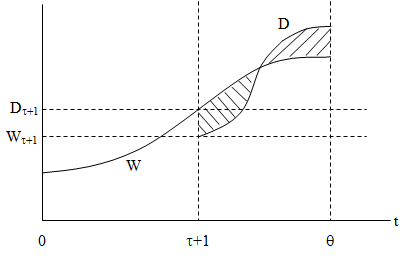

Динамизация доходов предполагает довольно интересные моменты как в формальном, так и в содержательном плане. Например, в простейшем случае временная разверстка процесса изменения доходов может быть представлена на рис.2, где заработки инвестора после получения образования сразу становятся выше, чем без него (суммарный выигрыш представлен площадью заштрихованной фигуры). Значительно более интересным представляется случай, когда экономический агент после завершения учебы «садится» на зарплату ниже той, которую он мог бы получать, не имея образования. Однако в дальнейшем его заработки начинают расти быстрее, чем у «необразованного» субъекта и на определенном этапе (в точке t*) происходит окончательный перелом в его пользу (см. рис.3, где проигрыш на первом этапе эксплуатации знаний представлен фигурой с левосторонней штриховкой, а выигрыш на втором этапе – фигурой с правосторонней штриховкой). Безусловно, на практике возможны и более сложные временные траектории доходов с многократными точками перелома.

Рис.2. Временная структура динамики доходов индивидуума (случай линейного роста доходов).

Рис.3. Временная структура динамики доходов индивидуума (случай логистического роста доходов).

Моделирование динамического случая предполагает использование различных гипотез в отношении характера роста доходов. Наиболее типичными являются случаи линейного, экспоненциального и логистического роста. Первый случай предполагает равномерный во времени рост доходов индивида (данный тип роста показан на рис.2), второй – рост с постоянным темпом прироста (для этого случая получены аналитические формулы в [1]), третий – быстрый рост с постепенным замедлением и стабилизацией около точки насыщения к концу трудового стажа (логистические кривые доходов представлены на рис.3). Для каждого из этих случаев можно вывести соответствующие зависимости, однако таковые будут довольно громоздкими и мы их здесь приводить не будем. Важно, пожалуй, лишь то, что во всех этих случаях показатель относительного разрыва в заработках индивида λ в явной форме исчезает. Для его расчета следует воспользоваться соответствующей динамизированной формулой, учитывающей кумулятивные доходы, т.е. доходы, полученные в течение всего цикла эксплуатации знаний:

Возьмем для примера случай экспоненциального роста доходов, где β – темп прироста возможных заработков «необразованного» субъекта Ht в послеучебный период; γ – темп прироста заработков «образованного» субъекта Dt после учебы. Тогда и для , а формула (19) конкретизируется следующим образом:

Формула (21) позволяет задавать в расчетах такие темпы прироста заработков, которые обеспечат надлежащий уровень разрыва в их суммарных величинах λ и в начальный момент времени работы сразу после завершения учебы λ 0 .

6. Рынок инвестиций в образование: простейшие количественные закономерности

Прежде чем перейти к расчету более тонких эффектов на рынке образования остановимся на самых общих закономерностях. Для этого рассмотрим основополагающее уравнение (12) с точки зрения того, насколько реалистично его выполнение.

Надо сказать, что в реальности вариации процентных ставок по кредитам и депозитам довольно существенны. Причем в зависимости от рассматриваемой страны весьма сильно могут различаться как сами номинальные ставки (в основном из-за различных темпов инфляции), так и их процентная маржа. Так, в 1997 г. разница между ставками по кредитам и депозитам в Японии составляла немного больше 2%, в США – 3%, в Мексике – 10%, а в России – почти 30% [4, с.604]. Иногда наблюдаются еще более экзотические ситуации (как это, например, было в Польше в 1994 г.), когда данный показатель принимает и вовсе отрицательное значение (–0,6% годовых) [4, с.604]. Чтобы не увязнуть в малозначащих различиях сформируем 12 расчетных сценариев, в которых процентные ставки будут принимать некие усредненные величины.

Учитывая, что в уравнении (12) могут меняться не только процентные ставки, но и временные интервалы m и Θ, будем рассматривать три вида инвестиций в образование: на получение высшего образования (учеба в высшем учебном заведении), на получение ученой степени кандидата наук (учеба в аспирантуре) и на получение ученой степени доктора наук (учеба в докторантуре). В рамках каждой разновидности образования будем «обыгрывать» четыре сценария с меняющимися параметрами (табл.1).

| Сценарий расчета | Исходные параметры | Характер неравенства qm∼iΘ | Выгоден или невыгоден кредит в образование | |||

|---|---|---|---|---|---|---|

| m, год | Θ, год | q, % | i, % | |||

| Высшее образование №1 | 10,0 | 43,0 | 13,0 | 3,0 | 1,30>1,29 | Не выгоден |

| №2 | 10,0 | 43,0 | 12,0 | 3,0 | 1,20 | Выгоден |

| №3 | 15,0 | 43,0 | 8,0 | 3,0 | 1,20 | Выгоден |

| №4 | 10,0 | 38,0 | 11,0 | 3,0 | 1,10 | Выгоден |

| Аспирантура №5 | 8,0 | 35,0 | 13,0 | 3,0 | 1,04 | Выгоден |

| №6 | 8,0 | 35,0 | 14,0 | 3,0 | 1,12>1,05 | Не выгоден |

| №7 | 10,0 | 35,0 | 10,0 | 3,0 | 1,00 | Выгоден |

| №8 | 10,0 | 35,0 | 11,0 | 3,0 | 1,10>1,05 | Не выгоден |

| Докторантура №9 | 7,0 | 30,0 | 12,0 | 3,0 | 0,84 | Выгоден |

| №10 | 7,0 | 30,0 | 13,0 | 3,0 | 0,91>0,90 | Не выгоден |

| №11 | 7,0 | 25,0 | 10,0 | 3,0 | 0,70 | Выгоден |

| №12 | 7,0 | 30,0 | 10,0 | 2,0 | 0,70>0,60 | Не выгоден |

Проведенные расчеты служат хорошей иллюстрацией по крайней мере двух тезисов. Первый из них носит «негативный» оттенок и его можно сформулировать так: ни один из уровней образования (высшее образование, аспирантура, докторантура) не предполагает явного доминирования какого-либо из двух видов инвестиционных средств (собственных или заемных). Игра экономических параметров может привести к «победе» или «поражению» кредитных средств на любом образовательном уровне. Причем такие сдвиги в значениях параметров находятся в рамках реально возможного хода событий. Придать сформулированному выводу «позитивный» характер с соответствующим выявлением закономерностей для каждого образовательного уровня можно только для экономики с очень стабильными параметрическими конфигурациями.

Второй тезис связан с чрезвычайной неустойчивостью равновесия на рынке инвестиций в образование. Малейшее изменение одного из четырех параметров уравнения (12) может привести к принципиальному пересмотру инвесторами своих решений. Так, например, если в сценарии №1 использование кредитных средств для получения высшего образования невыгодно, то в сценарии №2 уступка кредитором 1% в величине назначаемого им процента за кредит приводит к тому, что использование заемных ресурсов становится заметно выгодней по сравнению с собственными. Таким образом, в любой экономике с развитыми механизмом процентных ставок грань между выгодностью и невыгодностью использования собственных (кредитных) средств всегда будет чрезвычайно зыбкой.

7. Результаты прогнозно-аналитических расчетов

Для уяснения основных рыночных закономерностей в сфере инвестирования в образование проведем некоторые ориентировочные расчеты. Для этого воспользуемся соотношениями (18) и (15). При этом будем придерживаться следующего простого алгоритма анализа. Сначала проверим, насколько сильно ограничивают кредитные условия нижнюю планку заработной платы субъекта после завершения учебы. Это делается путем вычисления соответствующего значения λMIN с помощью уравнения (18). Затем посмотрим, какую рентабельность обеспечивает рост зарплаты λMIN. Если значение рентабельности окажется неудовлетворительным, то оценим необходимую величину разрыва в заработках λ до и после окончания учебы для обеспечения более приемлемой величины отдачи от инвестиций.

Чтобы легче было понять количественные закономерности, действующие на рынке инвестиций в образование, воспользуемся рассмотрением восьми сценариев, которые, несмотря на их некоторую условность, довольно полно раскрывают диапазон возможных ситуаций в реальной жизни. Исходные параметры, характеризующие данные сценарии, приведены в табл.2-3. В табл.4 указаны дополнительные параметры, необходимые для оценки уровня рентабельности инвестиций, и результаты проведенных расчетов по формулам (15) и (18).

| Сценарий | W, долл./мес. | М, долл./мес. | G, долл./год | ξ, % | σ, % |

|---|---|---|---|---|---|

| №1 | 300 | 100 | 1000 | 27,8 | 33,3 |

| №2 | 300 | 200 | 1000 | 27,8 | 66,6 |

| №3 | 300 | 200 | 1000 | 27,8 | 66,6 |

| №4 | 300 | 200 | 1000 | 27,8 | 66,6 |

| №5 | 300 | 200 | 2500 | 69,4 | 66,6 |

| №6 | 300 | 200 | 1000 | 27,8 | 66,6 |

| №7 | 300 | 200 | 2500 | 69,4 | 66,6 |

| №8 | 300 | 200 | 2500 | 69,4 | 66,6 |

| Сценарий | i, % | q, % | m, годы | τ, годы |

|---|---|---|---|---|

| №1 | 3 | 5 | 10 | 5 |

| №2 | 3 | 5 | 10 | 5 |

| №3 | 3 | 8 | 10 | 5 |

| №4 | 3 | 8 | 8 | 5 |

| №5 | 3 | 8 | 8 | 5 |

| №6 | 3 | 8 | 8 | 4 |

| №7 | 3 | 8 | 8 | 3 |

| №8 | 4 | 8 | 8 | 3 |

| Сценарий | Θ, годы | Т, % | λ, число раз | D, долл./мес. | r, % |

|---|---|---|---|---|---|

| №1 | 43 | 100 | 0,70 | 210 | –200,5 |

| №2 | 43 | 100 | 1,01 | 311 | –4,1 |

| №3 | 43 | 100 | 1,13 | 338 | –1,8 |

| №4 | 43 | 100 | 1,48 | 444 | +1,4 |

| №5 | 43 | 100 | 2,70 | 810 | +3,6 |

| №6 | 38 | 100 | 1,08 | 324 | –2,5 |

| №7 | 38 | 100 | 1,20 | 359 | –0,1 |

| №8 | 30 | 100 | 1,18 | 355 | –0,8 |

Какие же выводы можно сделать на основе анализа данных табл.4?

Во-первых, сдвиги в величине таких параметров, как σ и ξ в значительно большей мере влияют на формирование величины разрыва в заработках λ, нежели уровня рентабельности r. Изменения остальных параметров довольно сильно сказываются на обеих выходных переменных λ и r. Содержательно это означает, что цена обучения и уровень прожиточного минимума имеют большое значение, прежде всего, в краткосрочном плане, когда решается вопрос о возможности инвестора расплатиться за взятый им кредит. Изменение же процентных ставок i и q, а также длительности горизонтов «работы» инвестиций τ и Θ, имеют важное значение при формировании долгосрочной инвестиционной стратегии, когда инвестор прикидывает уровень возможной отдачи от производимых им вложений в образование.

Во-вторых, следует признать, что в общем случае условие возврата кредита (18) не является серьезным фактором, сдерживающим использование кредитных средств в качестве инвестиций в образование. В частности, среди рассмотренных нами восьми сценариев только в двух из них (в пятом и шестом) формируется такая величина разрыва в заработках λ, которая предполагает положительную, хотя и не очень высокую, отдачу от инвестиций в образование (см. табл.4). В остальных шести случаях инвестор, даже будучи в состоянии расплатиться с кредитом, все же не возьмет его, так как его рентабельность будет неудовлетворительной. Надо сказать, что практически все цифры минимального разрыва в заработках до и после получения образования являются весьма скромными. Так, например, чтобы в пятом сценарии инвестиции стали высокорентабельными и достигли отметки в 7,1% разрыв в зарплате должен подняться от минимального в 2,7 раза до 8 раз. Соответственно в восьмом сценарии выход на уровень отдачи в 7,4% возможен при обеспечении относительного разрыва в заработках в 3 раза. Таким образом, основные требования к уровню доходов индивида после обучения идут все же со стороны ожидаемой им рентабельности инвестиций, а не со стороны кредитора.

В-третьих, окупаемость инвестиций осуществляется гораздо легче для более поздних этапов обучения. Из приведенных выше данных видно, что в восьмом сценарии достичь высокой окупаемости оказывается гораздо легче, чем в пятом сценарии. При этом стоимость обучения в восьмом сценарии нами предполагалась в 2,5 раза выше, чем в пятом, а процент по депозитам на 1% выше. Однако решающее значение в формировании более благоприятного климата для окупаемости инвестиций в восьмом сценарии сыграл более короткий период «оборачиваемости» производимых инвестиций (в наших расчетах он на восемь лет меньше, чем в пятом сценарии). Сама структура дисконтирования доходов и издержек отрицает целесообразность построения инвестиционных планов с чрезмерно длительным периодом окупаемости приобретаемого в процессе обучения человеческого капитала. Отсюда следует чрезвычайно важный вывод: при принятии решения об инвестировании в образование нельзя исходить из желания эксплуатировать полученные знания в течение слишком длительного периода времени (например, до момента выхода на пенсию). Иными словами, инвестор должен быть готов в определенный момент времени либо «списать» приобретенный в результате обучения человеческий капитал и полностью его обновить, либо эффективно «нарастить» его и продолжить его эксплуатацию на оставшемся отрезке жизненного пути.

Сделанный выше вывод позволяет прийти к довольно оптимистичному заключению по поводу того, что хорошо продуманные планы по занятию наукой и написанию кандидатских и докторских диссертаций могут дать хороший экономический эффект даже, если они осуществляются в зрелом возрасте (35-40 лет) с помощью кредитных средств. Такое положение дел оставляет достаточно стимулов для молодых людей при построении научной карьеры.

8. Роль государства в подготовке специалистов по «нерентабельным» профессиям

При переходе к доминированию платной формы обучения могут возникнуть следующие проблемы. Ряд профессий может попасть в группу принципиально нерентабельных. Это связано с двумя причинами. Во-первых, всегда имеются дорогостоящие профессии и специальности в том смысле, что обучение им предполагает повышенные траты. Например, совершенно очевидно, что подготовка астрофизика предполагает более высокую «наукоемкость», нежели подготовка юриста. Так, если для первого требуется не только квалифицированный преподавательский состав, но и солидная материальная база, то для второго используется в основном только живой труд лекторов. Данный факт приводит к тому, что плата за обучение по специальности астрофизика будет объективно выше, чем по специальности юриста. Во-вторых, всегда существует целый ряд «нерыночных» профессий и видов деятельности, что не позволяет соответствующим специалистам рассчитывать на высокую оплату своего труда. Продолжая предыдущий пример, можно констатировать, что даже очень опытный астрофизик, как правило, не может рассчитывать даже на заработок начинающего юриста.

Подобное положение дел в условиях платного образования приведет к полному параличу целого ряда важнейших профессий. К примеру, дипломированный астрофизик будет наталкиваться на два препятствия, проявляющихся на разных временных горизонтах – краткосрочном и долгосрочном. Первое возникнет при невозможности расплатиться вовремя за взятый кредит, второе – при неудовлетворительной отдаче затрат на образование. Конечно, можно пустить события на самотек в надежде, что энтузиазм и альтруизм индивидов, желающих посвятить себя астрофизике, преодолеют возникающие трудности. Однако вряд ли такое решение можно считать оправданным. Что же можно сделать в подобной ситуации?

На наш взгляд, наряду с полным дотированием некоторых специальностей можно использовать следующий подход. С учетом складывающейся конъюнктуры государство может с помощью ориентировочных расчетов по формулам (15) и (18) очертить круг «неблагонадежных» профессий, подготовка по которым не может идти на основе рыночного инвестирования с использованием кредитов. В отношении таких профессий должна проводиться особая политика, предполагающая формирование государственных программ льготного кредитования образования. Параллельно необходимо пересматривать уровень заработков специалистов по данным профессиям на государственных предприятиях. На негосударственных объектах можно регламентировать нижнюю планку зарплаты данных специалистов. Выбор сроков кредитования, процентных ставок за кредит и величины зарплаты представителей «неблагонадежных» профессий можно осуществлять в результате итеративных расчетов по формулам (15) и (18) таким образом, чтобы были обеспечены, во-первых, возвратность кредитов, а во-вторых, приемлемая рентабельность вложений в обучение этим профессиям.

1 Формула (6) в этом случае примет более компактный вид:

[1] Балацкий Е.В. Дисконт-фактор в расчетах рентабельности вложений в человеческий капитал// «Общество и экономика», №11-12, 2000.

[2] Беккер Г. Человеческий капитал. Главы из книги// «США: экономика, политика, идеология», №11, 1993.

[3] Капелюшников Р.И. Экономический подход Гэри Беккера к человеческому поведению// «США: экономика, политика, идеология», №11, 1993.

[4] Российский статистический ежегодник: Стат. сб. М.: Госкомстат России. 1999.

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://www.ispring.ru/elearning-insights/raschet-effektivnosti

Источник https://kapital-rus.ru/articles/article/raschet_effektivnosti_investicij_v_obrazovanie_s_uchetom_ih_kreditnogo_hara/