Что такое маржинальная торговля, или торговля с плечом

Маржинальная торговля на бирже или торговля с плечом — операции, совершаемые трейдерами на суммы, превышающие имеющиеся в наличии на их счету. Такие сделки производятся тогда, когда это предусмотрено договором. С одной стороны, клиент получает возможность заработать больше, чем обычно, с другой — за предоставление займа брокер взимает определенный процент или дополнительную комиссию.

Маржинальная торговля — примеры

Инвестор считает, что котировки акций Газпрома должны вырасти. Тогда «01» марта 2021 года он принимает решение купить 100 ценных бумаг этой компании по цене 220 рублей за штуку, причем половина требуемой суммы у него есть на счету, а вторую половину необходимых денег ему предоставляет брокер.

Тогда сумма сделки может быть записана так:

Покупка Газпром 100 акций * 220 рублей, итого 22000.

Если бы он вкладывал в эту операцию только свои деньги, то смог бы купить не более 50 акций, на сумму 11000 рублей. Но ему предоставлено плечо 1 к 2. Это и есть маржинальное кредитование. А залогом по сделке служат сами купленные ценные бумаги — брокер вернет свои деньги, как только они будут проданы.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Далее спустя полмесяца, «15» марта 2021 года, котировка вырастает почти до 240 рублей за акцию. Но не может преодолеть этот барьер и «откатывается», начинает возвращаться назад. Увидев это, клиент решает продать ценные бумаги, и ему удается это сделать по цене 238 рублей.

Продажа Газпром 100 акций @ 238 рублей, итого 23800.

Результатом торговли стала прибыль инвестора, составляющая разницу между 23800 рублей и 22000 рублей, то есть его «грязный» доход составил 1800 рублей, что почти 10 процентов за две недели, что считается очень хорошим показателем. Плечевое кредитование 1 к 2 дало возможность клиенту заработать ровно в два раза больше, чем если бы он инвестировал только свои деньги.

Пример неудачной сделки при торговле с плечом

Если бы инвестор начал бы ту же самую операцию, но в другой день, а, для примера, «15» марта 2021 года, когда позиция оказалась закрыта, то результат оказался бы противоположным.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Допустим, другой клиент брокерской компании купил на бирже на тех же условиях у первого инвестора.

Покупка Газпром 100 акций @ 238 рублей, итого 23800.

Однако к 23 марта котировки опустились до 220 рублей за акцию, и в некоторые моменты бумаги торговались еще дешевле. В создавшейся ситуации инвестор принял решение как можно быстрее закрыть свою позицию с плечом. И продал акции по 222 рубля.

Продажа Газпром 100 акций @ 222 рубля, итого 22200 рублей.

Результатом стал убыток в размере 22200 минус 23800 равно 1600 рублей. Если бы клиент не пользовался плечом, то он потерял бы только 800 рублей. При этом инвестору по-прежнему придется заплатить брокерскую комиссию, биржевой сбор и стоимость предоставления плеча в той или иной форме.

Когда за плечевое кредитование надо платить

Маржинальная торговля может быть двух видов:

- внутридневная,

- с переносом позиций.

Как правило, маржинальная торговля внутри одного торгового дня не оплачивается отдельно. Часто брокеры подают это как бонус, некий подарок клиентам. На самом деле, противоположные позиции в течении одной торговой сессии взаимно закрывают друг друга, уничтожаются, и поставки не происходит, а лишь перечисляется разница.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Однако если до конца дня позиция не закрыта, то по правилам торговой площадки требуются дальнейшие действия. Например, на Московской бирже через Т+2, то есть день торгов плюс два рабочих дня, должна быть осуществлена поставка. В таком случае брокер, помимо обычной комиссии, возьмет оплату за предоставление плеча.

От чего зависит стоимость плечевого кредитования

Процент за предоставления займа в деньгах или ценных бумагах все брокеры определяют самостоятельно. Как правило, стоимость указана в договоре, но может меняться, причем иногда даже в одностороннем порядке.

Как правило, большинство брокеров повышает ставку всегда, когда растет учетная ставка Центрального Банка, и никто не торопится, наоборот, снижать проценты вслед за регулятором.

Помимо макроэкономических факторов, на стоимость плеча также может влиять и уровень риска, связанного с предоставлением займов конкретному клиенту. Наименее надежными с точки зрения брокеров считаются инвесторы-частные лица, вкладывающие небольшие суммы.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Сколько стоит плечевое кредитование

Маржинальное кредитование принципиально отличается от других займов, например, в банке. Потому что в действительности кредит обеспечен ценными бумагами клиента, находящимися на счету брокера. Причем профессиональный участник рынка ценных бумаг имеет полное право продать их в любую минуту для покрытия задолженности или даже раньше — как только возникнет сомнение, что в данной рыночной ситуации инвестор выполнит свои обязательства.

У компании Тинькофф перенос открытых позиций оценивается в твердой сумме. Например, до 100 тыс. — 45 рублей в день за перенос, до 200 тыс. — 85 рублей, до 300 тыс. — 115 рублей, и так далее. Однако чаще ставки за такие кредиты указываются в процентах. Например, у банка ВТБ это, по состоянию на март 2021 года, 16.8% в рублях, 4.5% в долларах США и 2% в евро.

Выгодно или не выгодно использовать плечо

Для того, чтобы оценить использование плеча у того или иного брокера, необходимо рассчитать, во сколько это обойдется в действительности. Так, клиенту ВТБ необходимо, чтобы его ценные бумаги, приобретенные с плечом, выросли в цене на более, чем 16.8% в рублях. Только тогда он получит свою долю прибыли. Причем заплатить процент придется даже в том случае, если операция закончится с убытком.

Как выбрать кредитное плечо в торговле на бирже

Использование плеча при торговле биржевыми активами способно значительно увеличить прибыль трейдера, однако оно также несёт в себе весомые риски получения убытка. Но стоит помнить, что риск — величина контролируемая и рассчитываемая. Это позволяет трейдеру максимизировать свою прибыль от используемого плеча и одновременно держать риск на комфортном уровне.

Оптимальное плечо

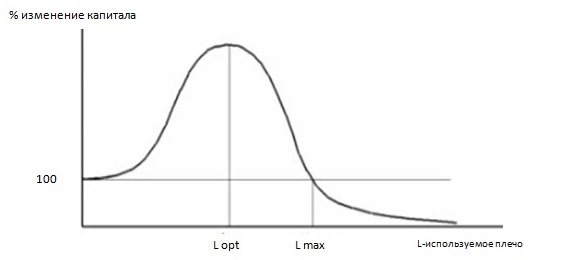

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос — почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым — 10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых — непростая задача при использовании непомерно высокого плеча.

Коэффициенты торговых систем

Необходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то — отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим −2+(−1), что равняется −3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т. е. 4,6% — это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плеча

Lopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как:

где PF — профит-фактор, PV — профит-вероятность, SL — средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL — 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

Что такое кредитное плечо и как с ним торговать на бирже

Торгуя с кредитным плечом, можно получить больше прибыли, чем вкладывая только собственные деньги. Но и потерять можно гораздо больше. Разбираемся, что такое кредитное плечо, какие оно несет риски и стоит ли инвестировать на заемные средства.

Кредитное плечо может использоваться для финансирования чего угодно: от покупки дома до торговли на бирже. Так, предприятия берут займы для развития бизнеса, а семьи используют кредитное плечо — в виде ипотечного кредита — для приобретения жилья. Инвесторы же применяют кредитное плечо для повышения прибыли от сделок с ценными бумагами.

Кредитное плечо: что это такое

Любой частный инвестор торгует на бирже через брокера, который заключает для него сделки. Брокеры предоставляют разные услуги, одна из которых — кредитное плечо.

Кредитное плечо — это займ, который брокер дает инвестору для совершения сделки на более крупную сумму, чем собственный капитал инвестора на счете. Займ выдается под залог приобретаемых или ранее приобретенных инвестором активов. Соотношение собственных средств инвестора к заемным называется плечом.

Разберемся на примере. Допустим, вы хотите купить акции, которые, по вашему мнению, будут расти. На вашем счете есть 100 тыс. руб., но вы хотите купить акций на 200 тыс. руб. Недостающие 100 тыс. руб. вы можете взять взаймы у брокера, а ваши собственные средства на период открытой сделки будут находиться в залоге.

Таким образом, торговля с плечом — это использование заемного капитала для покупки актива, который может увеличить прибыль. Допустим, вы хотите купить квартиру и берете в банке ипотечный кредит. Одалживая деньги в банке, вы по сути используете кредитное плечо для покупки актива, в данном случае квартиры. Со временем стоимость квартиры может вырасти и ее можно будет продать дороже.

При этом до погашения кредита квартира находится в залоге у банка. Если что-то идет не так, банк может продать залог и получить обратно свои деньги.

Преимущества и недостатки кредитного плеча

Инвесторы используют кредитное плечо, то есть берут деньги взаймы, чтобы на дополнительные средства купить больше активов и получить большую прибыль. Так, если акции из приведенного выше примера подорожают на 10%, пакет можно будет продать уже за 220 тыс. рублей. Брокер заберет обратно свои 100 тыс. руб. и вознаграждение, а для инвестора прибыль от сделки составит 20 000 руб. — вдвое больше, чем если бы он купил акции только на собственные 100 тыс. руб.

Но есть и обратная сторона медали — убыток по сделке вычитается из собственных средств инвестора. Если акции не вырастут, а наоборот, потеряют 10% в цене, брокер все равно заберет свои 100 тыс. руб., но инвестор получит двойной убыток — 20 тыс. руб. на свои вложенные 100 тыс. руб. Если бы он приобретал акции только на собственные деньги, потери составили бы 10 000 руб. При этом на рынке случаются и более сильные колебания: 20%, 30%, 50% по каждому инструменту и выше. Если акции из примера упадут вдвое, инвестор потеряет все свои сбережения.

Таким образом, торговля с плечом позволяет увеличить прибыль. Минус этой стратегии в том, что если затраты на финансирование превысят доход от актива или актив упадет в цене, убыток тоже кратно умножится.

Бесплатно ли использование кредитного плеча

Кредитное плечо — платная брокерская услуга. Ставки кредитования у каждого брокера свои, обычно они растут и падают соответственно динамике ключевой ставки ЦБ. Сейчас ставки кредитования находятся в пределах 13–20% годовых, это порядка 0,04–0,05% в день (точные цифры можно посмотреть в тарифах конкретного брокера).

Сделки, открытые и закрытые внутри одного дня, как правило, бесплатны, даже если они совершаются с плечом. А вот если покупка и продажа приходятся на разные дни, брокер берет ежедневную комиссию за пользование кредитным плечом. Если открывать позиции надолго, кредитная ставка может свести к нулю всю прибыль. Именно поэтому сделки с плечом обычно заключают на короткий срок.

Кроме того, с каждой покупки или продажи брокеры берут фиксированную комиссию. Как правило, это 0,03–0,05% от суммы сделки.

Как торговать с кредитным плечом

Есть два варианта торговли с плечом. Сделки, в ходе которых инвестор ставит на рост актива, традиционно называются длинными, или лонг. Есть также обратный вариант — короткие сделки, или шорт. В этом случае инвестор продает на рынке актив с тем, чтобы со временем выкупить обратно. Если цена актива падает, инвестор забирает разницу себе. И точно так же здесь можно в несколько раз увеличить свой заработок за счет полученного от брокера плеча.

Разберем оба способа.

- Вы покупаете акции с плечом в надежде, что они будут расти, и спустя какое-то время продаете эти акции. После завершения сделки вы рассчитываетесь с брокером и фиксируете прибыль или убыток.

- Вы предполагаете, что акции какой-либо компании будут дешеветь, и хотите заработать на падении котировок (это вариант не для новичков). Для этого акции этой компании надо продать, но их у вас нет. Поэтому вы под залог имеющихся активов берете эти акции взаймы у брокера, продаете их по текущему курсу, а после падения снова покупаете их, но уже дешевле. Разница между стоимостью покупки и продажи и составит прибыль.

Сам процесс использования кредитного плеча довольно простой и не требует согласований и заключения дополнительных договоров. Большинство брокеров предлагают услугу маржинального кредитования в рамках стандартного договора на брокерское обслуживание. Вам даже не нужно самостоятельно рассчитывать размер залога и кредитного плеча — в торговом терминале брокера можно увидеть, сколько именно ценных бумаг можно купить и на какую сумму с учетом кредита.

При этом необязательно использовать максимально доступное кредитное плечо, особенно при отсутствии опыта биржевой торговли. Опытные инвесторы советуют новичкам реально оценивать свои возможности и брать небольшие займы, чтобы не потерять весь капитал.

Источник https://bankiros.ru/wiki/term/cto-takoe-marzinalnaa-torgovla-ili-torgovla-s-plecom

Источник https://journal.open-broker.ru/trading/kak-vybrat-kreditnoe-plecho-v-torgovle-na-birzhe/

Источник https://www.banki.ru/news/daytheme/?id=10972549