Депозитарий на рынке ценных бумаг

Кошин В.В. Fin-Plan Депозитарий на рынке ценных бумаг

Когда Вы покупаете продукты, одежду, телевизор в магазине, право собственности на них подтверждается кассовым чеком. А на фондовом рынке право собственности на активы и переход их от одного владельца к другому и подтверждается электронной записью в депозитарии.

Работа депозитария на бирже является «закулисной», малозаметной большинству инвесторов. Однако, именно этот участник рынка, при возникновении споров, сможет подтвердить, кто является собственником ценной бумаги.

В данной статье мы постараемся разобраться с отраслью депозитариев и ее принципами работы на российском фондовом рынке:

Что такое депозитарий.

Схема учета бумаг в депозитарии.

Роль НРД в системе финансового рынка РФ.

Международная деятельность НРД.

Цепочки хранения ценных бумаг в депозитариях.

Что такое депозитарий

На фондовом рынке работа депозитария схожа с работой бухгалтера: он ведет специальные счета клиентов, где учитываются права собственности на ценные бумаги. Передача и учет прав собственности на акции при совершении сделок между инвесторами является одной из основных функций депозитария. Весь учет ведется в электронной форме в виде электронных записей. Это помогает исключить необходимость обработки большого объема документов для заключения сделки и ускорить процесс передачи прав собственности. Благодаря депозитарию инвесторы лишены рисков задержки передачи права собственности на ценные бумаги из-за того, что какая-то инстанция не проверила и не согласовала «документ-справку». Еще одной функцией депозитария является устранение риска утери ценных бумаг в физической форме, такого как кража, потеря, повреждение или задержка в передаче документа.

Зачастую инвесторы не задумываются, что за обычной сделкой купли/продажи активов через приложение брокера стоит целая система учета и хранения ценных бумаг. Данная система в РФ выглядит следующим образом:

Фондовый рынок объединяет в себе множество участников. В качестве отдельной категории выступают профессиональные участники. Они выполняют определенные функции, которые делают возможным и безопасным процесс торговли ценными бумагами для инвесторов, в том числе розничных. Есть в категории профучастников совокупность организаций, отвечающих за учет и хранение ценных бумаг: регистраторы и депозитарии. При этом все они должны иметь лицензию профучастника рынка ценных бумаг, выдаваемые Центральным банком РФ. Если это регистраторы, то лицензия будет на ведение реестров. Если это депозитарии, то лицензия на депозитарную деятельность. Главная задача этих организаций – обеспечение стабильности работы учетной системы фондового рынка и корректное отражение данных по объему хранения ценных бумаг на счетах клиентов, подтверждение права владения этими активами конкретным держателем ценной бумаги. Депозитарии могут взаимодействовать друг с другом, открывая счета депо в вышестоящих депозитариях с целью учета прав на ценные бумаги.

Актуальный список лицензированных депозитариев можно найти на сайте ЦБ. Он обновляется ежедневно. На дату публикации (15.06.2022) реестр лицензированных депозитариев включал в себя 251 компаний и еще 28 организаций со статусом «специализированный депозитарий».

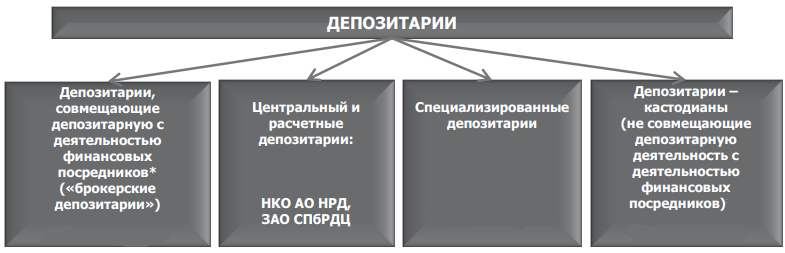

По своей роли и функциям депозитарии разделяются на следующие типы:

В долевом соотношении структура отрасли депозитариев в России на дату публикации статьи выглядит следующим образом:

В основном депозитарии занимаются одновременно несколькими видами профессиональной деятельности на фондовом рынке (далее – смешанный финпосредник). В эту категорию входят банки, брокерские компании. Они обычно имеют лицензии на брокерскую, депозитарную, дилерскую деятельность. Почти каждый российский брокер (перечень представлен в статье Лучшие брокеры 2022) имеет несколько лицензий. Совмещение нескольких направлений деятельности позволяет профучастникам не только предоставлять своим клиентам комплексное обслуживание на фондовом рынке, но и оптимизировать расходы на содержание каждой из лицензий за счет сокращения дублирующих функций, интеграции операционных платформ, региональных сетей и инфраструктуры, что в целом повышает конкурентоспособность компании.

Особую категорию участников в депозитарной отрасли составляют специализированные депозитарии инвестиционных фондов, паевых инвестиционных фондов (ПИФ) и негосударственных пенсионных фондов (НПФ). Спецдепозитарии напрямую взаимодействуют с управляющими компаниями этих фондов и осуществляют контроль за распоряжением имуществом этих фондов — за соответствием состава и структуры активов, в которые вкладываются деньги инвесторов, отчетности УК. В настоящее время специализированных депозитариев насчитывается 28 (10%).

Депозитариев, у которых депозитарная деятельность является самодостаточной или, более того, основным источником доходов (далее – кастодиан), всего 23 (8%).

Обособлено от всех остальных депозитариев стоят расчетные депозитарии – НКО АО НРД (далее – НРД), также являющийся центральным депозитарием, и ЗАО «СПб РДЦ». В инфраструктуре фондового рынка, центральный депозитарий (НРД) – является сердцем всей учетной системы, куда стекаются данные из остальных депозитариев, а также выступает гарантом сохранения права собственности инвестора на владение тем или иным активом. К примеру, при банкротстве брокера или при переводах активов от брокера к брокеру, информацию о том, какие бумаги и в каком количестве за Вами числятся, Вы можете узнать в центральном депозитарии.

Выше мы рассказали про систему депозитариев в России. Они занимаются учетом и хранением ценных бумаг, торгуемых на российских торговых площадках. В зоне обслуживания данных депозитариев – как российские, так и иностранные инвесторы. Институт депозитариев есть в каждой стране. Вне зависимости от географии расположения они выполняют схожие функции — учет и хранение ценных бумаг. Российские депозитарии взаимодействуют с международными депозитариями, тем самым обеспечивается учет прав инвесторов при инвестициях на внешних рынках капитала. Самыми известными международными депозитариями, с которыми взаимодействует центральный российский НРД, являются:

Euroclear — европейский международный центральный депозитарий (ICSD), позволяющий инвесторам из 120+ стран получить доступ к ценным бумагам более чем 50 глобальных финансовых рынков. По состоянию на сентябрь 2021 года, на хранении в Euroclear находились активы стоимостью 35,2 трлн. евро. Euroclear дает доступ к различным международным инструментам: еврооблигациям, акциям, деривативам, фондам. Своего рода, выступает площадкой для привлечения иностранного капитала в экономику той или иной страны, являясь связующим звеном между биржами и депозитариями различных стран.

Euronext – обеспечивает доступ европейских компаний фондовых рынков в Амстердаме, Брюсселе, Дублине, Лиссабоне, Милане, Осло и Париже на глобальные рынки. В 2021 году на хранении находились активы стоимостью 23 трлн. евро.

Clearstream — международный центральный депозитарий ценных бумаг, базирующийся в Люксембурге. Предоставляет постторговую инфраструктуру и услуги по ценным бумагам для внутреннего рынка и 59 рынков по всему миру. Является дочерней структурой биржи Deutsche Börse.

Depository Trust Company (DTC) – американский центральный депозитарий, на хранении которого находятся активы на сумму 87,1 трлн долларов США, включая ценные бумаги, выпущенные в США и более чем в 131 странах.

Схема учета бумаг в депозитарии

Для понимания схематично представим этот процесс на рисунке.

При открытии брокерского счета инвесторам параллельно открывается 2 счета: брокерский и депозитарный (счет депо). Без счета депо торговать на бирже невозможно, именно на нем депозитарий отражает информацию об имуществе инвестора.

После открытия депозитарного счета, Вы становитесь депонентом счета депо. При этом зачисление ценной бумаги на счет депо происходит после ее отчуждения (продажи) у номинального держателя данной бумаги.

Как у бухгалтера сходится дебет/кредит, так же у депозитария количество ценных бумаг на счетах депо должны совпадать с количеством ценных бумаг на счетах номинального держателя.

Роль НРД в финансовой системе РФ

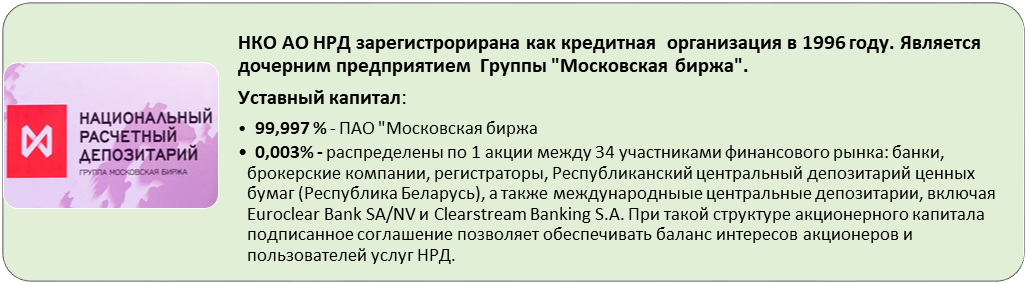

Главная роль в учете ценных бумаг инвесторов на фондовом рынке РФ принадлежит центральному депозитарию (далее ЦД) — Небанковской кредитной организации акционерному обществу «Национальный расчетный депозитарий» (НКО АО НРД). НРД входит в состав группы Московской биржи. Она же является его мажоритарным акционером.

Деятельность НРД в части обслуживания ценных бумаг осуществляются в рамках Федерального закона от 07.12.2011 No 414-ФЗ «О центральном депозитарии». Контроль деятельности НРД осуществляет ЦБ РФ.

ЦД НРД берет на себя кастодиальный риск (риск хранения и учета) и занимает особое место в учетной инфраструктуре рынка ценных бумаг.

Ежедневно, по данным НРД остальные учетные институты проводят сверку количества ценных бумаг в их учете с количеством ценных бумаг, учитываемых НКО АО НРД, что позволяет регулярно отслеживать соблюдение баланса (стабильность работы) и учитывать возможные риски в работе учетной системы.

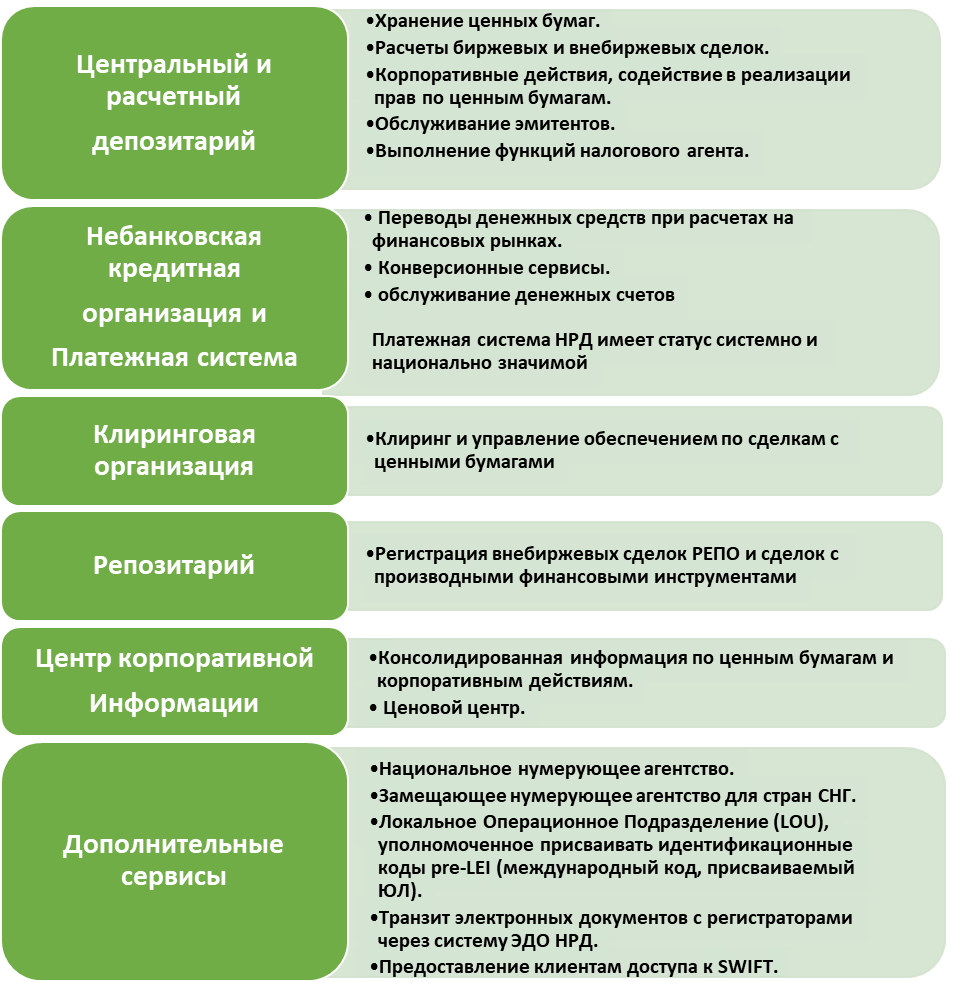

Учет и хранение — это лишь часть функций данной организации. Деятельность НРД на рынке ценных бумаг гораздо шире и совмещает в себе функционал клиринга, депозитария, центра корпоративной информации и др.:

Все имеющиеся на биржах РФ ценные бумаги с 2012 года хранятся в Национальном расчетном депозитарии. Бумаги хранятся не в бумажной форме, а в виде электронных записей. Таким образом, НРД является центральным местом хранения всех ценных бумаг. Реестр НРД схож с бухгалтерской книгой фондового рынка, где НРД – главный бухгалтер, у которого на каждого инвестора (держателя цб) есть записи. По состоянию на 31.05.2022 на счетах депо в НКО АО НРД храниться ценных бумаг на сумму 61,7 трлн. руб. С перечнем ценных бумаг находящихся на обслуживании НРД можно ознакомиться по ссылке.

ЦБ РФ признает НРД как системно-значимую инфраструктурную организацию финансового рынка: системно значимый центральный депозитарий, расчетный депозитарий и репозитарий. Платежную систему НРД включили в список системно и национально значимых.

Международная деятельность НРД

НРД ведет учет бумаг не только российского фондового рынка, но и участвует в цепочке учета иностранных ценных бумаг. По данным отчетности центрального депозитария, на счетах НРД, хранятся 8,7 трлн руб. иностранных бумаг.

Каким образом происходит взаимосвязь между НРД и иностранными эмитентами?

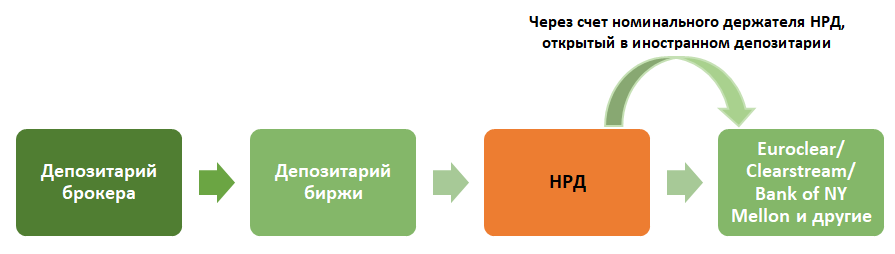

Для того чтобы российские инвесторы могли осуществлять сделки с иностранными бумагами, НРД открывает счет депо номинального держателя в международных депозитариях для осуществления учета и хранения иностранных ценных бумаг. На данный момент счета открыты в 11 странах. Такой счет необходим для совершения российскими инвесторами операций купли-продажи иностранных активов. На обслуживании НРД в 2021 году находились ценные бумаги эмитентов из более чем 100 стран мира.

Список иностранных депозитариев, в которых у НРД открыт счет:

Для того чтобы клиент мог торговать иностранными бумагами, брокер должен хранить эти бумаги на торговом разделе в вышестоящем депозитарии. Соответственно, схема учета иностранных ценных бумаг с участием НРД может выглядеть следующим образом:

При такой схеме НРД является «мостом» между иностранными и российскими торговыми площадками. Если сделка успешно прошла, то бумага, хранящаяся на счете номинального держателя НРД в Euroclear, будет записана на счет в депозитарии брокера. Заказав выписку по Вашему счету депо, можно получить подтверждение права собственности на данную ценную бумагу.

Схема хранения ценных бумаг в депозитариях

Движение ценных бумаг между депозитариями осуществляется по разным схемам, так называемым цепочкам хранения и учета.

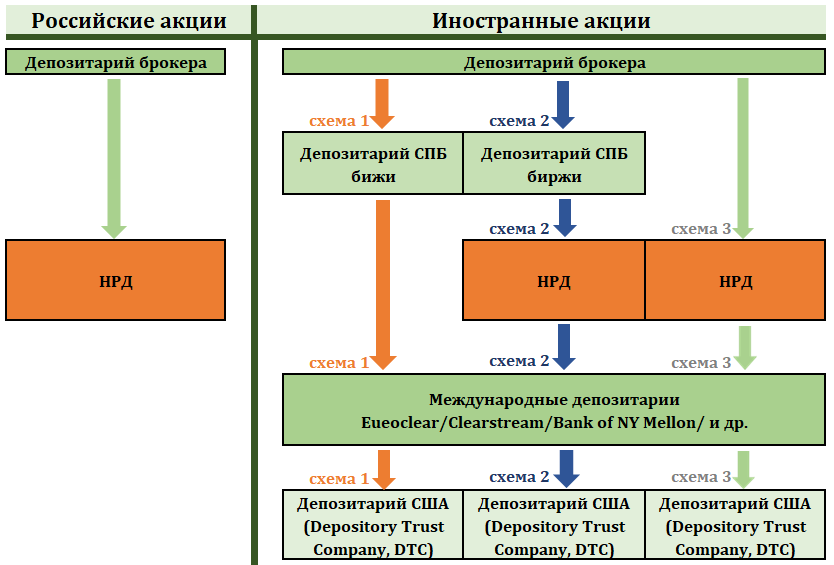

Если с 2012 года все российские акции хранятся в вышестоящем центральном депозитарии НРД, то для хранения иностранных акций используются различные варианты цепочек хранения. Наиболее популярные депозитарные цепочки представлены на схеме:

Упрощенная схема учета и хранения российских ценных бумаг включает несколько участников: депозитарии брокера и НРД. А вот в случае с иностранными акциями есть множество вариаций.

Схема 3 – по ней осуществлялись учет и хранение иностранных ценных бумаг, которые торговались на Московской бирже («Иностранные акции на Мосбирже»). С конца февраля 2022г. торговля по ним была приостановлена по указанию ЦБ, а в марте (после открытия фондового рынка) из-за санкций ЕС, Euroclear перестал осуществлять операции с НРД. При этом депозитарные расписки иностранных эмитентов, ведущих свою деятельность на территории РФ (например, AGRO, CIAN, ETLN и др.), торгуются на этой площадке в обычном режиме.

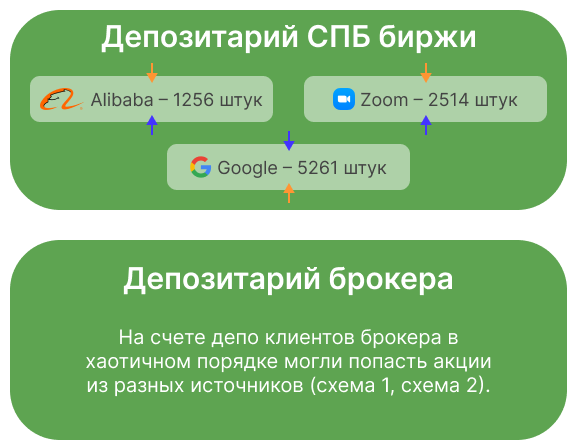

Что касается цепочек хранения иностранных ценных бумаг с торгами на СПб бирже, то здесь есть вариативность: схема 1 и схема 2 — это только часть возможных депозитарных цепочек. В отдельных случаях в цепочке учета бумаг участвовал НРД. До 31.05.2021 все ценные бумаги, перемещаемые по различным цепочкам, хранились в количественном выражении в депозитарии СПБ биржи, НО без четкой привязки к конкретной схеме хранения бумаг. При этом ценные бумаги не обособлялись по источникам поступления: напрямую через депозитарий СПБ биржи (схема 1 — оранжевая стрелка) или через включение в цепочку НРД (схема 2 — синяя стрелка). То есть не было разграничений в схемах применительно для конкретных ценных бумаг конкретных компаний-эмитентов.

После блокирующих санкций ЕС (6-й пакет от 03.06.2022), в число которых попал НРД, цепочка хранения ценных бумаг по второй схеме стала заблокированной, то есть операции с зарубежными активами, хранящимися на счете депозитария СПБ биржи в НРД (то есть через мост БЭБ-НРД-Euroclear), стали невозможны. Для того чтобы предотвратить дальнейшую торговлю заблокированными ценными бумагами, СПБ биржа провела обособление/разделение бумаг и перемещение их на торговые счета (бумаги по схеме 1) и неторговые счета (бумаги по схеме 2*). По сообщению СПБ биржи данные бумаги были переведены на неторговые счета еще в марте 2022, но блокировка данных ценных бумаг не была осуществлена из-за неоднозначности трактовки санкций ЕС. При этом отсутствовало указание ЦБ РФ о блокировки таких активов, поэтому многие инвесторы, сами того не зная, участвовали в покупке иностранных акций, хранящихся на счете НРД.

Список обособленных акций, перемещенных на неторговые счета СПБ: ►► https://spbexchange.ru/upload/news300522.pdf

При этом заблокирован не весь объем акций, а лишь тот объем, который хранится через цепочку учета с участием Euroclear. Допустим, на бирже имеется 10 000 акций одной из иностранных компаний: 30 % из них, учитываются на НРД (схема 2), остальные 70% — на счете БЭБа в Euroclear (схема 1). Если у инвестора в портфеле были 10 акций этой компании, то 3 шт. (30 % позиции) из них окажутся на неторговом счете (операции по ним заблокированы), остальные 7 — на торговом счете, операции купли/продажи по ним возможны.

Право собственности на заблокированные активы остается за инвестором, все акции хранятся на счете НРД, туда же поступают дивиденды по ним, но получить их, как и продать акции, инвестор сможет только после отмены санкций ЕС. До тех пор, все будет учитываться на счете НРД.

Хорошо это или плохо?

С одной стороны, ограничение биржевых торгов заблокированными ценными бумагами позволит прервать цепочку купли-продажи таких бумаг, когда участники торгов и их клиенты не знают о том, что приобретают ценные бумаги, которые заблокированы в международном депозитарии. Но, с другой стороны, это несправедливо к конкретному инвестору, который не подозревал о таком риске, ведь при покупке бумаги он не знал, где будет храниться его акция.

Вывод

Депозитарий – важный участник рынка ценных бумаг. У него есть четкая зона ответственности в структуре фондового рынка. Депозитарий выступает, своего рода архивариусом, который хранит записи и ведет учет прав на ценные инвесторов. Чтобы не случилось с брокером, запись в реестре депозитария остается главным доказательством, что Вы остаетесь владельцем той или иной ценной бумаги. В любой момент Вы можете запросить выписку в депозитарии, где можно будет увидеть весь перечень бумаг, собственником которых Вы являетесь. Роль депозитария как никогда становится важной в период постоянной миграции (переводов) ценных бумаг от брокера к брокеру.

Одна из задач депозитария — устранение риска утери ценных бумаг инвестора. Но список рисков инвестиционного процесса гораздо шире. Главный риск – потеря инвестиционного капитала инвестора. Этот риск реализуется не за счет краж, мошеннических действий отдельных участников (хотя и это есть), а за счет выбора некачественных финансовых активов. Главная задача инвестора – сформировать инвестиционный портфель, который бы обеспечил прирост инвестиционного капитала с минимальными рисками потерь даже незначительной суммы. Такая цель достигается за счет точечного выбора активов, сочетающих в себе баланс риска и доходности, и составления сбалансированного инвестиционного портфеля.

Сервис Fin-plan Radar предоставляет уникальную возможность достаточно просто, не затрачивая времени на рутинную техническую работу, подобрать в портфель перспективные и надежные акции и облигации, установить такое соотношение между различными инструментами, отраслями, странами и валютами, которое бы точно соответствовало ожиданиям инвестора по наиболее вероятным доходности и риску.

На своих открытых уроках по инвестициям мы делимся своими принципами разумного инвестирования, проверенными многолетним опытом, а также новыми инвестидеями и кейсами, которые применили на практике сами. Чтобы познакомиться с нами поближе, приглашаем посетить наш очередной мастер класс. Оставить заявку на участие можно по ссылке.

Депозитарий – что это такое и как помогает в инвестиционной деятельности

В структуре фондового рынка есть много профессиональных участников. Одни являются посредниками между инвестором и биржей, другие контролируют этот процесс, третьи собирают и хранят обо всех информацию, чтобы никто ничего не забыл и не потерял. Роль и ответственность каждого из них возрастает по мере роста нашего фондового рынка, когда суммы уже исчисляются миллиардами рублей, а клиенты – сотнями тысяч.

В сегодняшней статье узнаем все про депозитарий: что это такое, какие функции выполняет и для чего нужен частному инвестору.

Определение и назначение

Почему популярны такие инструменты, как недвижимость и драгоценные металлы? Причин несколько, но одна из них – это физическое ощущение собственности. Слиток золота и монету можно подержать в руке, пересчитать. Квартира, офис или гараж – вот они, настоящие объекты, у которых есть земля под фундаментом, стены, крыша и конкретный адрес. Мы ощущаем себя собственниками реальных объектов.

Куда сложнее дела обстоят с ценными бумагами. Раньше их тоже можно было подержать в руках. Сейчас, когда мы покупаем активы на фондовом рынке, физически мы их никак не ощущаем. Потому что большинство акций и облигаций перестали выпускать на бумажном носителе. Они имеют бездокументарную (электронную) форму. Для хранения сведений о том, что именно мы владеем той или иной бумагой, были созданы депозитарии.

Под депозитарием понимается электронное хранилище данных, в котором записи о владельце и его ценных бумагах зашифрованы в электронном коде.

При смене собственника изменяется и запись на счетах прежнего и нового владельцев. Все это делается без лишнего бумажного документооборота.

Депозитарий – это профессиональный участник фондового рынка, деятельность которого регулируется законодательством и контролируется Центробанком. Для осуществления депозитарных функций нужна лицензия. Н

а 27 ноября 2019 года (время написания статьи) ею обладают 280 компаний. За последние 3 года их количество уменьшилось почти на 100. Актуальный список можно всегда найти на официальном сайте ЦБ.

И если число депозитарных организаций сократилось, то количество клиентов неуклонно растет. В начале 2017 года их было 1,721 млн человек, в 3-м квартале 2019 года – уже 3,713 млн. Объем активов на хранении тоже впечатляет – 63,5 трлн рублей. Рост за неполные 3 года – 15,9 трлн рублей.

Когда вы заключаете договор с брокером, вам открывают:

- Брокерский счет. На нем хранятся ваши деньги.

- Депозитарный счет или счет депо. Простыми словами это счет, на котором будут храниться все записи о наименовании и количестве активов в вашем портфеле.

Учетная функция депозитария ценных бумаг похожа на учетную функцию банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы удостовериться в том, что ваши активы находятся в депозитарии, достаточно запросить выписку, в которой будут отображены все записи о принадлежащих вам активах.

Начинающие инвесторы часто задают вопрос: “А как такие гиганты, как Газпром, Лукойл или Сбербанк узнают, что именно я владею одной их акцией?” Ответ: “Никак”. Если ценные бумаги компании ликвидные, то сделки купли-продажи происходят на фондовой бирже ежедневно и в большом количестве. Представьте ситуацию, когда после каждой сделки информация о смене владельца поступала бы к эмитенту. Им тогда надо было бы нанимать штат сотрудников для обработки.

Номинальным держателем ценных бумаг является депозитарная организация, которая выступает посредником между настоящим владельцем акции (облигации) и компанией-эмитентом. Когда возникает необходимость передать информацию о конкретном инвесторе (например, включение в реестр для выплаты дивидендов, участие акционера в общем собрании), депозитарий передает необходимые данные эмитенту.

Получается, что депозитарий значительно упрощает работу фондового рынка. А введение электронного документооборота еще удешевляет и ускоряет ее.

Виды и условия сотрудничества

Рассмотрим, какие различают виды депозитариев.

Это небанковская организация, которая отвечает определенным требованиям законодательства. Объем собственных средств должен быть минимум 4 млрд рублей. Ее основные функции – открытие и ведение счетов депо для РФ, субъектов РФ, муниципальных образований, Банка России, профессиональных участников фондового рынка, управляющих компаний.

С развитием рынка, увеличением количества публичных эмитентов и ценных бумаг на бирже появилась необходимость в создании прозрачного инструмента взаимодействия между профессиональными участниками, единого окна для учета прав и обмена корпоративной информацией. Таким единым окном стал центральный депозитарий.

В России это НРД – национальный расчетный депозитарий.

Дополнительно к депозитарной деятельности спецдепозитарий осуществляет контроль за деятельностью управляющих компаний, которые берут средства инвестора в доверительное управление (ПИФы, НПФ, инвестиционные фонды).

Осуществляет учет и хранение бездокументарных ценных бумаг и выступает посредником между эмитентом и инвестором. Это самый массовый вид депозитариев.

Условия сотрудничества:

- Несмотря на то что депозитарная организация является номинальным держателем ценных бумаг, все права собственности на них остаются у настоящего владельца – инвестора.

- Все операции осуществляются по распоряжению депонента (владельца ценных бумаг) на условиях депозитарного договора.

- В случае банкротства или отзыва лицензии на хранящиеся на счетах депо записи об активах не может быть обращено взыскание.

- Депозитарий взимает комиссию за услуги по обслуживанию клиентов и их счетов.

- Обеспечивает выплаты по ценным бумагам, на которые имеет право инвестор (дивиденды, купоны), осуществляет обратный выкуп акций.

- Переводит ценные бумаги вне биржи. Например, при смене брокера бумаги из одной депозитарной организации переводят на счета в другую.

Механизм получения инвестором доходов от владения ценной бумагой выглядит так:

- Компания-эмитент переводит дивиденды (купоны) в центральный депозитарий.

- Тот проверяет право расчетных депозитариев на получение выплат и перечисляет их туда.

- И только теперь происходит разделение дохода между конкретными клиентами.

Таким образом эмитентов освободили от необходимости знать каждого частного акционера в лицо и лично переводить ему положенные деньги.

А если брокер банкрот?

Это популярный вопрос начинающих инвесторов, которые еще не имеют своего брокерского счета, а инвестировать хотят. Да и те, кто уже вкладывает деньги на фондовом рынке, задумываются, что будет с деньгами, акциями и облигациями на счетах в случае банкротства брокера.

К сожалению, у нас нет практики страхования брокерских счетов. Например, в США инвестор застрахован до 500 000 $ (если на счете хранились денежные средства, то до 250 000 $). В Великобритании владелец ценных бумаг защищен на 85 000 фунтов стерлингов. Эти правила распространяются и на зарубежных инвесторов. Если россиянин откроет счет у иностранного брокера, то сможет рассчитывать на компенсацию в случае ухода посредника с рынка.

У нас пока система страхования работает только для банковских вкладов. Брокерские счета и ИИС не застрахованы. Но здесь на помощь приходит сам механизм торговли на фондовом рынке. Счет клиента существует отдельно от счетов самого брокера. А активы инвестора учитываются в депозитарии. Риск что-то потерять более высокий у денежных средств, поэтому не стоит их хранить на брокерском счете, покупайте ценные бумаги. Запись о покупке и ваше право владения зафиксирует депозитарное хранилище данных.

Если брокер обанкротился, то необходимо будет открыть счет у нового брокера. Записи о владении ценными бумагами останутся на счетах депо. Может потребоваться перевести их на счет в другой депозитарий, с которым сотрудничает новый брокер.

И самое главное – сотрудничайте только с крупными брокерскими компаниями из топ-25 на МосБирже. Риск отзыва у них лицензии и потери активов миллионов клиентов сведен к минимуму.

Заключение

Депозитарий является необходимым и очень важным звеном в цепочке “эмитент – инвестор”. Благодаря ему обеспечивается соблюдение прав частных владельцев ценных бумаг и их безопасность. Заключение договора с этой организацией осуществляется онлайн одновременно с открытием брокерского счета. Процедура не сложнее, чем открытие банковского депозита.

А вопрос страхования мы считаем вопросом времени. Тем более что в 2020 году в депутатской среде уже начиналось его обсуждение. Оно касалось страхования ИИС. А что вы думаете по этому поводу? Можно ли доверять деньги брокеру и безопасно торговать на фондовом рынке?

Источник https://fin-plan.org/blog/investitsii/depozitariy-na-rynke-tsennykh-bumag/

Источник https://quasa.io/ru/media/depozitariy-chto-eto-takoe-i-kak-pomogaet-v-investicionnoy-deyatelnosti

Источник