Forex OR Stocks: что удобнее в трейдинге

Обычно новички получают информационный шок, когда узнают, что во время краха британского фунта в 1992 году знаменитый Сорос торговал вовсе не валютной парой GBP/USD. И вообще не на Форекс, и практически без кредитного плеча. Более 80% его легендарных сделок в этот период были проведены на фондовом рынке. Так в чем же разница между рынками и что выгоднее для обычного трейдера?

Немного теории

Постараемся избежать стандартных определений, которые вы можете прочитать в любом учебнике, отметим только самое полезное для торговли.

Суть операций на любом рынке одинакова: одна сторона пытается подороже продать, вторая – подешевле купить, и когда эти намерения совпадают – заключается сделка. На финансовых рынках обращаются не только акции, валюты, товары, но и любые активы, отражающие финансовый интерес участников.

Сразу определимся: фондовая биржа, как основной «обменный» пункт, всегда первична − вся динамика формируется именно там. До появления технологии электронных онлайн-торгов основная часть спекуляций проходила через валютный и товарно-сырьевые сектора биржи.

Фондовый и FOREX рынки отличаются не технологией сделок, а способом формирования прибыли.

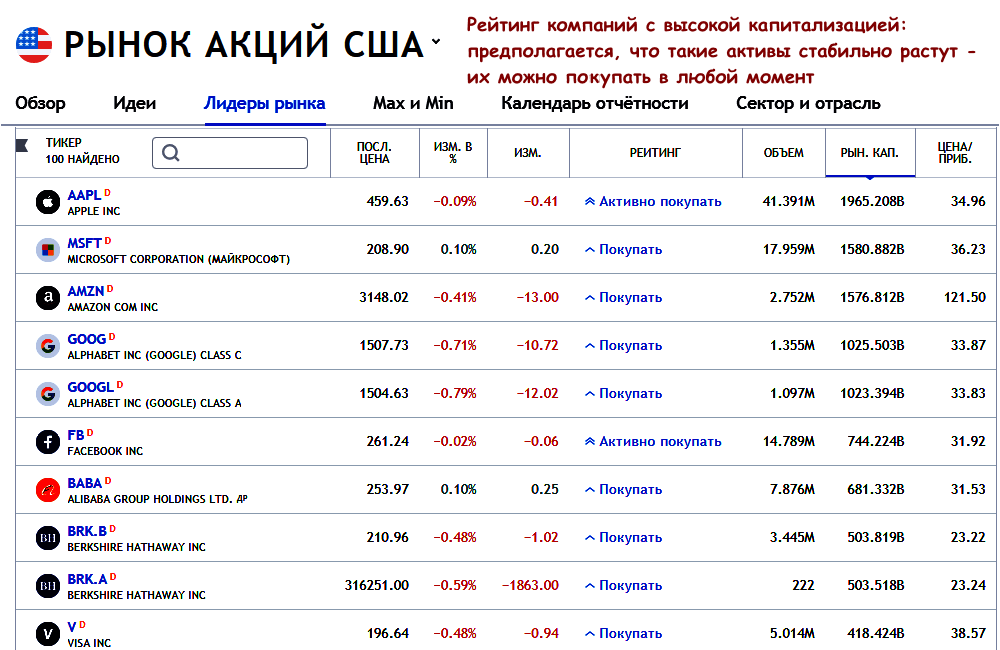

Фондовая биржа или рынок ценных бумаг в основном оперирует акциями и фьючерсами (в том числе и валютными), и в меньшей степени – иными активами. Покупка акции фактически означает денежные инвестиции в конкретное предприятие (или группу). Предполагается, что такое действие делает вас совладельцем компании и дает право получать доход от реальной деятельности, как минимум, в среднесрочной перспективе.

Если компания успешно развивается, то курс акций в конечном итоге растет, даже если происходит спекулятивное падение котировок. Придется ждать, но чтобы получать доход, продавать актив необязательно: можно получать регулярные дивиденды на пакет акций или купонные выплаты от облигаций. На падении цены акция только теряет, но не зарабатывает. Если трейдер желает зафиксировать свою прибыль, то он оставляет заявку на продажу, что значит реализовать пакет акций как товар, по цене, определяемой текущим рыночным спросом.

Форекс − децентрализованная сеть торговых площадок, где доход по сделке формируется за счет разницы в котировках цены покупки и цены продажи финансового актива. Прибыль фиксируется за счет динамики в любом направлении. Позиции на рост (покупка) и на понижение цены (продажа) равноправны, и фиксируются («закрываются») обратными сделками.

Чтобы понять, чем отличается Форекс от фондового рынка, нужно «прочувствовать» следующее:

- Все валютные объемы, которые реально необходимы для мировой и для каждой отдельной экономики – обменные операции банков, международные государственные и частные взаиморасчеты, товарно-сырьевые и иные денежные операции− покупаются/продаются/меняются через фондовые биржи или специальные финансовые каналы.

- Валютный курс на Форекс – не товар, и даже не платежное средство, а инструмент для финансовых (политических или экономических) манипуляций разного масштаба. Этим пользуются монетарные регуляторы, чтобы управлять курсом национальной валюты, спекулируют крупные банки, хедж-фонды, промышленные корпорации, частные инвесторы – исключительно для получения краткосрочной выгоды. Именно поэтому динамика цен на Форекс значительно активнее, а объемы операций превышают чисто биржевые в десятки раз – можно оценить только примерно.

Основные отличия фондовой биржи от доступного всем Форекса рассмотрим подробнее.

Режим работы и выбор актива

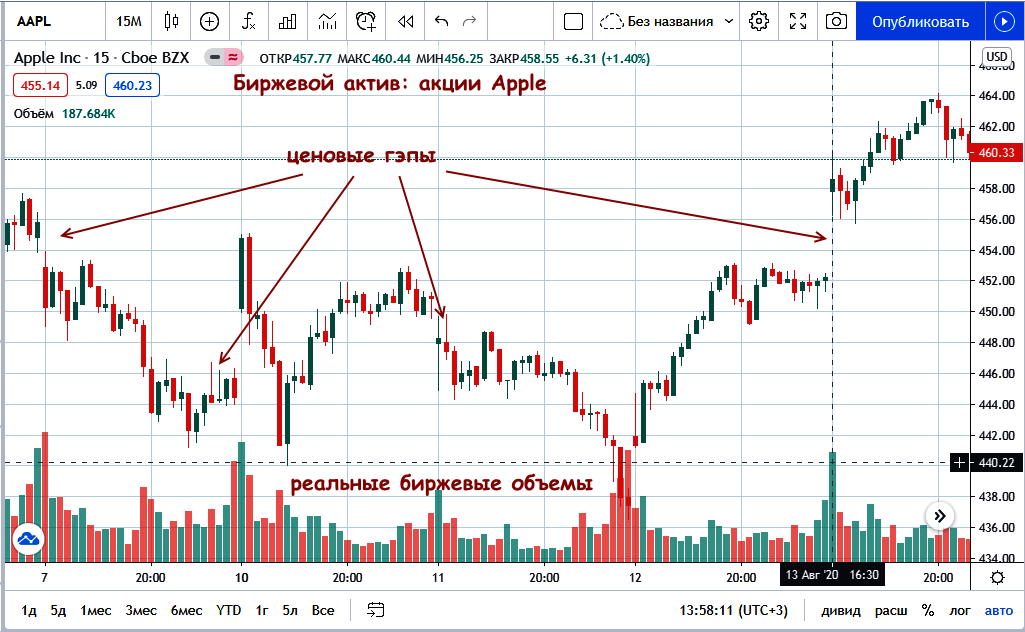

Фондовые биржи работают строго по рабочему графику, 6-8 часов в день, причем котировки перестают поступать в терминал за 1-2 часа до фактического закрытия, и нет никаких ночных сессий. Правильный выбор торговой площадки важен не только потому, что придется приспосабливаться к временным зонам. Каждая биржа имеет свой список торгуемых акций (листинг), и собрать из тысяч активов прибыльный инвестиционный портфель – нелегкая задача.

Для интрадей торговли нужен сложный технический анализ, так как большинство акций на краткосроке не дают динамики, пригодной для торговли. Среднесрочные сделки по методу «купи и держи» (для чего, собственно и нужны акции!) требуют учета множества факторов, изучения новостей, отчетности, инсайда. В прибыльном инвестиционном портфеле обычно не менее 10 активов− новичкам такой анализ явно не по силам.

Есть класс активов, который может стать серьезным аргументов в споре, что выбрать − Форекс или фондовый рынок. Это биржевые индексы – S&P500, DDJI, Nasdaq, DAX − стабильно ликвидные и волатильные инструменты.

В терминал Forex котировки поступают круглосуточно с перерывом на два дня выходных, гораздо проще определиться с активами, техническими инструментами и фундаментальной информацией. И главное – можно заработать и на росте, и на падении.

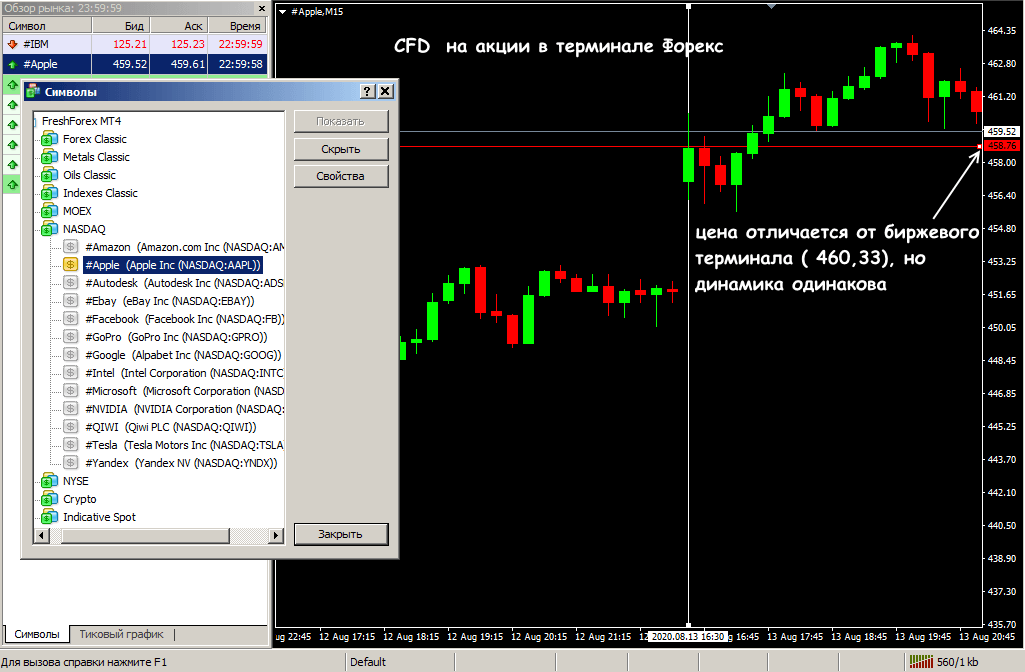

Если раньше понятию FOREX всегда ставили в соответствие фразу «валютный рынок», то сейчас это уже не совсем верно. Операции с валютными парами и криптой все также составляют более 70% объема всех Форекс-сделок, но сегодня на этом рынке торгуются CFD-аналоги всех видов активов – акции, товары, сырье, индексы, деривативы и прочее. Цена может иметь минимальный люфт по сравнению с биржей, но общая динамика полностью сохраняется, конечно, если вы выбрали надежного брокера. Это дает возможность работать с фондовым активом из привычного торгового терминала, например, MetaTrader или NinjaTrader, и применять все технические инструменты, включая автоматическую торговлю.

Контроль и регулирование

Фондовые брокеры всегда имеют государственные лицензии и жесткий финмониторинг со стороны регулирующих органов, например, таких как SEC, CFTC и NASD в США. В любой проблемной ситуации биржа рискует потерять лицензию и доверие клиентов, поэтому в большинстве ситуаций права инвесторов защищены, стандарты торговли и финансовая дисциплина соблюдаются, недобросовестная конкуренция пресекается. Как правило, фондовый брокер является налоговым агентом и сам заплатит налоги за операции участника.

Фондовые биржи жестко придерживаются принципа «знай своего клиента», поэтому открытие торгового депозита для работы с акциями требует тщательной проверки документов и может занимать 5-7 дней. Причем малейшие сомнения в достоверности информации или законности происхождения вашего капитала будут трактоваться в сторону отказа в сотрудничестве.

Форекс рынок не имеет центрального регулятора, что означает низкий уровень контроля и высокий риск махинаций. Оффшорная регистрация большинства брокеров только усугубляет негативные последствия. Счет на Форекс открывается за несколько минут, пополнить депозит и начать торговать можно практически без проверки документов. Верификация может вообще производиться только при первом выводе денег с депозита. Налоги с операций – забота клиента, брокер этим не занимается.

Сейчас уже есть Форекс-брокеры, которые имеют официальную регуляцию, входят в систему страхования вкладов и в программу борьбы с нелегальными доходами, так что если вы правильно выбираете себе партнера (см. рейтинг), то вам не важно, Форекс или фондовый рынок – торговля будет максимально надежной.

Расходы и доходы

Фактически и биржевой, и Форекс-брокер являются посредниками между трейдером и торговой площадкой, и получают за это некую плату. И чем серьезнее регуляция, чем больше обязанностей берет на себя брокер, тем больше затрат на обслуживание сделок вы должны предусмотреть в своем манименеджменте.

Рынок Форекс предоставляет клиентам маржинальную торговлю с кредитным плечом, что позволяет оперировать на рынке гораздо большими суммами, чем клиент имеет в реале. Кредитное плечо предлагается в диапазоне от 1:10 до 1:5000, что позволяет открывать сделки на депозите от $1-5.

С каждой сделки на Форекс-брокер берет спред – разницу между ценами bid и ask , а на некоторых активах − еще и комиссию. Тарифы обычно привязаны к типу торгового счета, но в любом случае они значительно ниже, чем для фондовых сделок.

На фондовом рынке чаще всего вообще нет кредитного плеча, или же предлагается минимальный леверидж − от 1:2 до 1:10, как правило – динамический. Простыми словами, вы фактически торгуете только на реальные деньги, никакого кредита биржа вам не дает. Именно поэтому порог входа в биржевые торги очень высок – от $2500. Брокер берет комиссию за доступ к рынку, комиссию с оборота по сделкам (чем больше объем, тем меньше процент), комиссию за ведение счета, за ввод-вывод средств. В результате такие расходы могут превышать аналогичные форекс-затраты в несколько раз.

Инвестор против спекулянта

Как бы не убеждали вас различные «гуру», но путь, который кажется более простым (в нашем случае − Форекс), не всегда дает лучший результат (то есть − больше денег). Даже если выбрали для себя более спекулятивный рынок, то вы все равно должны понимать, как формируется биржевая цена и почему основную динамику все-таки определяют фондовые площадки. Выбор типа рынка напрямую зависит от ваших торговых целей. Риск при неправильном рыночном поведении примерно одинаковый.

Учтите, Форекс – рынок достаточно «молодой», а потому вся доступная нам классическая литература ориентирована именно на биржевую торговлю. Некоторые технические приемы устарели, некоторые изначально не применимы к современным активам, поэтому относитесь к ним критически. По крайней мере, четких рекомендаций, чем лучше Forex в сравнении с биржей, вы там точно не найдете. Спрашивайте совета у современных «классиков», практикующих спекулятивную торговлю.

Торгуйте только то, что хорошо понимаете. Чтобы драться с биржевыми монстрами, нужно солидные деньги, крепкие нервы и еще более серьезный опыт. Для новичков нет проблемы, что выбрать: изучайте теорию и отрабатывайте стратегию и тактику прибыльный опыт на малых депозитах Форекс.

Фондовый рынок − для уверенных в себе профессионалов, которых не пугают высокие транзакционные расходы и жесткие биржевые требования, именно поэтому успешных трейдеров там гораздо больше.

Рискните диверсифицировать капитал и торговые методики: попробуйте применить свои навыки на разных рынках – это поможет сделать более обоснованный выбор.

Два великих титана. Где проще заработать — на фондовом рынке или валютном?

— Давайте более подробно остановимся на достоинствах и недостатках двух великих титанов: рынка валютного и рынка фондового.

Первый из них известен всем под именем «Форекс». Раньше, ещё до торговли на нём, я по сформировавшемуся из фильмов представлению считала, что этот вид деятельности исключительно для богачей. И мне, молодой девушке, дороги туда нет. Это первое широко распространённое заблуждение! Главный плюс финансовых рынков в их доступности всем достигшим совершеннолетия гражданам.

Да собственно, подавляющее большинство из нас не раз становились участниками валютного рынка. Ведь меняли же в обменниках рубли на доллары. Насколько сложна эта операция? «Всё просто», — ответит любой. А если не возникало сложностей при «живом» обмене рублей на доллары или евро — значит, с такой же лёгкостью можно купить и австралийский доллар, и фунт стерлингов путём электронных расчётов. Да, вся купля-продажа на финансовых рынках ведётся в электронном виде, и это удобно: не нужно бегать по банкам, сравнивая выгоду.

С чего начать?

Если вы только начинаете, то лучше осваивать торговлю на фондовом рынке, и вот почему. Он очень спокойный и вполне предсказуемый: цена на акции (если говорить об американском фондовом рынке) всегда стремится вверх. Это устраивает государство, и это выгодно компаниям.

Почему именно американский фондовый рынок, а не российский? Я очень люблю Россию, однако реальность такова: на американском рынке акции покупают трейдеры со всего мира. Это значит, что есть повышенный спрос, цена растёт. А наш рынок гораздо моложе, он на стадии зарождения, и трейдеры ещё долго будут присматриваться к нему. Сказывается на спросе и режим санкций: в некоторых странах, даже если сильно захотят, не смогут купить акции наших компаний.

А теперь рассмотрим конкретную ситуацию. Недавно компания Apple представила новую модель iPhone. Как вы думаете, после его поступления в продажу выручка компании поднимется? Конечно. Инвесторы и трейдеры это понимают и начинают заранее скупать акции. Спрос растёт, а за ним и цена. Кстати, за месяц до презентации цена на акции Apple уже выросла! Не нужно быть экономически подкованным, чтобы выстроить эту логическую цепочку. Простота — главное достоинство фондового рынка.

А где же подвох? Я преподаю программы обучения работе на финансовых рынках уже 5 лет и по своим ученикам (а подчас и по себе самой) вижу: многие хотят получить прибыль быстро, здесь и сейчас. Но фондовый рынок не терпит суеты. Как правило, прибыль здесь идёт очень медленно и понемногу — в отличие от валютного. Если вам достаточно извлекать прибыль раз в 3-4 месяца, то этот рынок ваш! Хотя для многих он кажется скучным.

Как заработать при динамике?

Валютный рынок, наоборот, очень динамичный. Цена меняется часто и быстро. Изменение цены на 1 цент на рынке акций принесёт 1$ прибыли. Изменение цены на 1 цент (или копейку) у валюты принесёт в 1000 раз больше, то есть 1000$.

Для удобства на «Форексе» есть единица измерения менее цента (копейки): пункт. Пункт в 1000 раз меньше цента. То есть если 1 доллар в обменном пункте стоит 57,35 рубля, то в терминале электронных торгов стоимость доллара будет 57,35467 рубля. Это позволяет получать небольшую прибыль, менее 1000 $.

Любителям, которые хотят заниматься трейдингом как хобби, могут подойти оба рынка: на фондовом можно купить акции компаний, а на «Форексе» — торговать по расписанию (во время выхода макроэкономических показателей).

Допустим, Канада сообщает, что прирост ВВП изменился на 2%. Для многих эта информация ничего не значит. Однако трейдеры ждут самого факта публикации, потому что стоимость канадского доллара после этого резко поменяется, можно успеть вовремя заработать.

Выход подобных показателей позволяет трейдерам заработать от 500 долларов за несколько минут. А главное удобство заключается в том, что есть календарь таких событий: мы заранее знаем, на какой валютной паре сегодня заработаем и в котором часу это произойдёт.

Если денег немного, куда идти?

Один из частых вопросов: на каком рынке лучше зарабатывать с небольшим депозитом? Учитывая, что фондовый двигается медленно, его лучше рассматривать как хороший пассивный доход. Насколько он может быть велик? Могу сказать, что, по сравнению с банковскими вкладами, американский фондовый рынок за год показывает доходность в 3-5 раз выше.

Но для активного дохода лучше торговать на «Форексе». Валютный рынок из-за своей динамичности позволит совершать сделки чаще. А чем больше вы торгуете, тем быстрее нарабатываете опыт, при этом уже зарабатывая.

Поначалу прибыль будет небольшой. Многие начинающие трейдеры показывали прирост в 10% от депозита за 1 месяц торговли. Но фондовый рынок такой результат может дать только месяца через 3. Поэтому очень важно определиться, какой доход и за какое время вы ожидаете получить от торговли на финансовых рынках.

Также стоит уделить внимание сумме инвестиций. Условно говоря, вы хотите иметь доход в 3 000 долларов в месяц. Чтобы работать не напрягаясь, достаточно суммы инвестиций в 10 раз больше: 30 000 долларов. Но можно взять и меньше, правда, тогда торговать нужно будет чаще. Статистика показывает: если правильно применять полученные знания, вовремя совершать сделки, такой результат легко показать и с суммой 10 000 долларов.

Каковы риски?

Могу сопоставить трейдинг с вождением. Прежде чем управлять автомобилем, необходимо выучить Правила дорожного движения, поездить по городу с инструктором. На финансовых рынках — тот же алгоритм. Если соблюдаешь правила, то ездить легко. Если не соблюдаешь — будешь в убытке и до цели не доедешь.

На рынке, как и на дороге, есть путь из пункта А (вашего первоначального капитала) в пункт Б (его прирост) и правила. Достаточно просто соблюдать их, и тогда торговля будет безопасной и доходной. Причём на финансовых рынках правил не так много.

Но, как и при обучении езде на автомобиле, поначалу каждому требуется инструктор, поскольку самостоятельно разобраться во всём сложно, уходит очень много времени. А если рядом инструктор-трейдер, который уже имеет опыт успешной торговли на фондовом или валютном рынке, новичок заведомо «поедет» быстрее.

Источник https://binaryvip.ru/forex/chem-otlichaetsya-forex-ot-fondovogo-rynka/

Источник https://aif.ru/money/market/dva_velikih_titana_gde_proshche_zarabotat_na_fondovom_rynke_ili_valyutnom

Источник